運送業界は2024年問題を筆頭に、経営者やドライバーの高齢化、人手不足など多くの課題に直面しています。多くの問題を解決するために大手企業を中心に業界の再編が進んでおり、運送会社のM&A件数は近年増加傾向です。

一方で、運送会社のM&Aには運送業許可の引継ぎなど、業界特有の注意点が存在します。

今回の記事では、運送会社のM&Aについて、業界の特徴や課題、大よその相場、M&Aにかかる費用、M&Aのメリット・デメリット、M&Aの流れ、注意点、成功のポイントなどを解説します。

M&Aの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

最初に、運送業界の定義や市場規模など、運送業界の特徴を解説します。

運送業界とは、貨物や人を目的地まで運ぶ企業群のことです。運送業は物資や人の移動を担う重要な役割を果たしています。

「運送」に似た言葉で「物流」がありますが、運送は物や人を特定の場所まで運搬する行為を意味する一方で、物流は商品や原材料が生産者から消費者に至るまでの一連の流れを指し、幅広い業務を含みます。

運送業界は、物流業界の一部分と位置付けられ、主に物品の輸送に特化しています。また、総務省の日本標準産業分類によると、運送業界には以下の業界が含まれます。

・鉄道業

・道路旅客運送業

・道路貨物運送業

・水運業

・航空運輸業

・倉庫業

・運輸に附帯するサービス業

今回の記事では、物品運送の中心にあるトラック運送業界について解説しています。

運送業界の市場規模は、日本経済において重要な位置を占めています。国土交通省統計資料によると、2021年度の物流業界全体の営業収入は約29兆787億円で、そのうちトラック運送事業の営業収入は約18兆3473億円を占めており、運送業界の中心的な役割を果たしています。

<参考文献:https://www.mlit.go.jp/report/press/content/001625915.pdf>

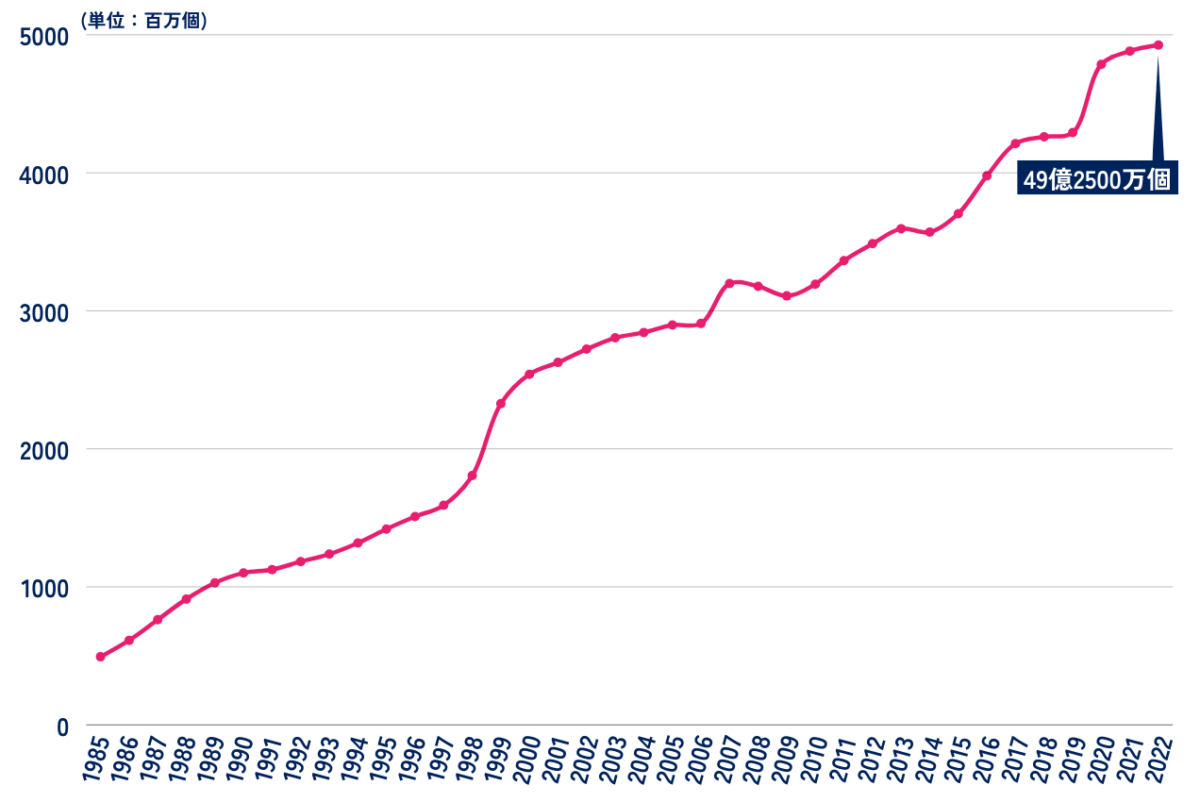

また、EC市場の拡大により、宅配便の取扱個数は増加傾向が続いており、2022年度にはトラックによる取扱個数が約49億2500万個に達しました。この背景には、インターネット通販の普及や個人間取引の増加があり、トラック運送業界はこれに対応するための需要が高まっています。

需要の増加に伴う規制緩和が進んだことでトラック運送業への新規参入がしやすくなっており、現在、国内のトラック運送会社は約6万2000社に達しています。そのうちの約9割が中小企業ですが、人手不足が課題となっているため、業界全体でM&Aの動きが活発化しています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

現在の運送業界は2024年問題を筆頭に、様々な課題を抱えています。ここでは、運送業界の課題について以下で詳しく解説します。

2024年問題とは、働き方改革関連法の改正に伴い、トラック運転手の時間外労働の上限が規制される問題のことです。この改正により、トラック運転手の労働時間が年間960時間に制限され、業界全体で様々な課題が生じると予測されています。

まず、労働時間の上限規制により輸送能力が低下し、配送遅延のリスクが高まることが懸念されています。それだけでなく、会社の売上や利益が減少することや、利益の減少に伴いトラックドライバーの収入が減ることで離職者が増加する可能性もあります。さらに、運送コストの上昇が荷主側に波及し、運賃の値上がりが避けられません。

対策を講じなかった場合、2024年には現在の輸送能力が14.2%不足し、さらに2030年にはその不足率が34.1%に達する可能性があると試算されています。このような状況下で、運送業界は生産性向上や運行効率の改善などの対応策を急ぐ必要がありますが、全ての企業が短期間で対策を講じられるわけではなく、多くの運送会社が厳しい経営環境に直面している状況です。

運送業界は、運送単価の下落と燃料費の上昇という二重の課題に直面しています。

運送単価が下落している背景には、規制緩和に伴う新規参入業者の増加があり、価格競争が激化したことが要因としてあります。特に中小企業間での競争が厳しく、取引を維持するために価格を下げざるを得ない状況が続いており、十分な収益を確保するのが難しい状況です。

また、燃料費の上昇は、ロシアとウクライナの戦争や中東の紛争による地政学的リスクが要因の一つとなっており、燃料価格が高止まりしています。特に中小の運送会社にとっては経営の負担が大きく、利益率が低下しています。

このような環境の中で、企業はコスト削減や効率的な運行ルートの見直しなどの対策を迫られていますが、抜本的な解決策が見出せないまま、厳しい経営状況が続いています。

運送業界では、深刻なドライバー不足が長年の課題となっています。特に若年層のトラック運転手の確保が難しく、業界の高齢化が進んでいることが問題視されている状況です。ドライバー不足の主な要因は低賃金と長時間労働にあり、労働環境が厳しいことが新たな人材の確保をさらに難しくしています。

さらに、先述の運送単価の下落や燃料費の上昇によって運送会社の利益幅は減少しており、人件費や運営費用の確保が困難な状況です。そのため、ドライバーの待遇改善が進まない状況が続いており、結果として労働条件の改善が遅れることで、離職者の増加や新規ドライバーの確保がますます困難になっています。

加えて、2024年問題による労働時間規制の影響も加わり、ドライバー不足は今後さらに深刻化する見込みです。

業界全体としては、労働環境の改善や給与の引き上げ、運行管理の効率化などが必要ですが、すぐに解決できる問題ではなく、依然として深刻な課題が残されています。

運送業界では、多くの企業が赤字営業に直面しています。

特に中小企業は、運送単価の下落や燃料費の高騰といった外的要因により、収益が大幅に圧迫されている状況です。さらに、人手不足による人件費の増加や、2024年問題に関連する労働環境の見直しによって、経営負担が一層大きくなっています。

赤字体質を改善するために、M&Aによる経営体質の強化を図る動きが活発化しています。M&Aによって資本や経営資源を再編することで、規模の経済を活かし、コスト削減や経営効率の向上を目指す企業が増えています。

運送業界では大手企業を中心にM&Aが活発化しています。ここでは、大手・中小の運送会社の現状やM&Aの背景などを以下で詳しく解説します。

大手運送会社の主な収入源は、通信販売の商品運送と法人向けの輸送です。しかし、近年では顧客企業の生産拠点が海外に移転するケースが増えており、国内でトラックを用いた運送市場の規模は横ばいの状況にあります。このため、業界全体での成長が限られているのが現状です。

さらに、ネットショッピングの普及により、通信販売商品の運送需要が急激に増加していますが、その運送量が多過ぎて全てを効率的に処理するのが難しく、配送の遅延や対応力の限界が指摘されています。

中小の運送会社の収入源は、大手運送会社が対応しきれないネットショッピング商品の運送が中心です。しかし、事業者数が飽和状態にあるため、激しい価格競争が続いており、売上が大きく伸びる状況には至っていません。競争が激化する中で、収益確保が困難な企業も多く、経営環境は厳しいままです。

このような状況下で、売上を伸ばしたい大手運送会社・物流会社は、中小規模の運送会社の買収を検討するケースが増えています。一方で、利益を確保できずに事業の継続が難しい中小の運送会社は、会社を売却することで経営リスクを軽減しようとしています。このように、売り手と買い手のニーズが一致しているため、運送会社や物流会社のM&A成約件数は増加傾向にあります。

近年、運送業界ではM&A件数が増加しており、業界再編が進んでいます。

ネットショッピングを中心に宅配の需要が高まっている中、中小企業にとって単独で必要なドライバー数を確保したり、事業を拡大したりするのは難しいケースが多く、競争激化や人材不足が課題となっています。こうした状況の中で、M&Aを活用して大手企業の傘下に入ることで、経営基盤の強化を図る動きが広がっています。

大手企業の資本やネットワークを活用することで、ドライバーを一度に確保でき、物流量を増やすことが可能です。その結果、効率的な運営体制が整い、収益性の向上が期待できます。業界全体での集約が進む中、M&Aは運送業界における重要な戦略となりつつあります。

運送業界では、倉庫業や物流センターでの商品保管など、周辺業務を手掛ける企業とのM&Aが増加しています。例えば、倉庫業を営む企業には、自社で保管から郵送まで一貫して行いたいというニーズがありますが、運送業は本業ではないため、必要な配送ルートや拠点を確保するのが難しい状況です。そこで、M&Aを通じて運送業のノウハウやネットワークを取り入れることで、効率的な物流体制を整える動きが見られます。

また、通信販売企業とのM&Aも活発化しています。コロナ禍以降、EC市場の拡大により通信販売企業の売上が大幅に伸びましたが、配送ルートや物流網の確保が課題です。人材不足や物流拠点の限界に直面している企業が、M&Aを活用して運送会社を取り込むことで、配送体制を強化し、顧客のニーズに迅速に応えるための体制を構築しています。

運送業界では、経営者の高齢化が進んでおり、後継者不足が深刻な課題となっている状況です。特に中小企業では、事業を引き継ぐ適任者が見つからず、将来の事業継続が困難なケースが増えています。こうした状況を背景に、M&Aが後継者問題の解決策として注目されています。

M&Aを通じて他の企業に事業を譲渡することで、経営者は引退後も会社の存続を確保でき、従業員の雇用も守ることが可能です。また、譲受側にとっては、事業の拡大や人材の確保に加えて、既存の顧客基盤や配送ネットワークを迅速に取り込むことができるメリットがあります。そのため、後継者問題に直面する企業の救済策として、M&Aがますます活発化しています。

運送業界では、テクノロジーを活用した生産性向上の取り組みが進んでいます。物流管理システムの導入や運行管理のデジタル化が注目されており、業界全体でのデジタル技術の導入が加速している状況です。こうした動きを背景に、IT企業やベンチャー企業とのM&Aを通じて、最新の技術やノウハウを取り込み、競争力を強化しようとする企業が増えています。

特に、資本力のある大手運送会社は、M&Aを活用して新しい技術を迅速に取り込み、物流の効率化や人手不足の解消を目指しています。効率的に技術を取り込む方法として、M&AによるIT・ベンチャー企業への投資が進んでいます。

M&Aを考えている方にとって、会社がどれくらいの値段で取引されるかは特に気になる所でしょう。

最終的なM&Aの取引価格は売り手と買い手の交渉によって決まります。実際のところ、M&Aの取引価格は会社ごとの規模や経営状況によっても異なり、また売り手の希望条件や買い手の意向などにも左右されるため、一概に相場を求めることはできません。

しかし、M&Aする会社の価値を事前に計算しておけば、取引相手と交渉する際に安い値段で買い叩かれることなく、また値段が高すぎてそもそもM&Aが成立しないといったことを避けることが可能です。

以下で、M&Aの際の企業価値の計算方法について詳しく解説します。

M&Aの売却額の目安については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aは利益の何倍が相場?価格算定の要素や年買法を詳しく解説!

運送業界の企業価値の計算方法は、他の業界と大きく変わりません。一般的な中小の運送会社の場合は、時価純資産に営業利益の2〜5年分を加算した額が、おおよその相場として見積もられます。

もう少し詳しく知りたい場合は、以下の計算式を用いるとより詳しく企業価値を見積もることが可能です。

株式譲渡の場合:時価純資産 + (営業利益 + 役員報酬) × 2〜5年

事業譲渡の場合:事業資産 + 事業利益 × 2〜5年

例えば、純資産5000万円、営業利益1500万円、役員報酬1500万円の会社を株式譲渡する場合の大まかな相場は以下の通りです。

5000 + (1500 + 1500) × 2〜5 =1億1000万円~2億円

大まかな相場ではなく、具体的な企業価値を計算したい場合は、

・コストアプローチ

・インカムアプローチ

・マーケットアプローチ

以上の3つのアプローチで計算することが可能です。以下で詳しく説明します。

コストアプローチは、企業の純資産の時価評価額を基準に株主価値を算定する評価手法です。評価対象企業を構築するためにかかるコストに注目することから、ストックアプローチやネットアセットアプローチとも呼ばれます。代表的な算定方法として「年倍法」があります。

具体的には、企業が保有するトラック、倉庫、物流施設などの有形資産の時価を評価し、これに基づいて企業価値を算出します。この方法は、企業の資産の積み上げによって価値を計るため、資産価値の高い企業ほど高評価を得る傾向があります。

ただし、コストアプローチは将来の収益性や成長性を考慮しない点に注意が必要です。

インカムアプローチは、将来の収益を基に企業価値を評価する方法です。運送会社の場合、営業利益やキャッシュフローを基に、将来の収益を予測し、その現在価値を計算します。

具体的には、予測される収益に一定の割引率を適用して現在価値を算出する「DCF法(ディスカウントキャッシュフロー法)」が代表的な手法です。

ただし、将来予測は事業計画書や業界の動向に基づいて行われるため、予測の客観性が十分でない場合もあります。

マーケットアプローチは、対象企業と同業他社の時価総額や、類似の買収事例を参考にして企業価値を算定する方法です。株式市場での取引価格や過去のM&A事例を基にするため、客観性が高く、市場トレンドを反映した評価が可能です。

代表的な算定方法としては「マルチプル法」があり、EBITDAなどの財務指標を基に、類似企業の評価倍率を掛け合わせて企業価値を求めます。上場企業の場合は株価を基に評価しますが、非上場企業の場合は、同様の業態を持つ上場企業を選定し、その財務指標を比較して算出するのが一般的です。

一方で、基準となる類似企業の選定には注意が必要で、適切な比較対象を選ばなければ評価に主観が入りやすくなります。

M&Aを進める際に、M&A仲介会社など専門家に依頼する場合は手数料がかかります。手数料には、相談料、着手金、月額報酬、などの報酬に加えて、デューデリジェンスやその他の実費などが含まれます。それぞれの費用は、発生するタイミングや金額が異なるため、事前に把握しておくことが重要です。

手数料の名称や金額はM&A仲介会社によって異なることがあり、成約に至らなくても相談料や着手金などは返還されないため、注意が必要です。

主な手数料項目と相場は以下の表のとおりです。

| 項目 | 相場 | 内訳 |

| 相談料 | 1万円程度(初回相談が無料のケースも多い) | M&Aの正式依頼前に発生する初回の相談に対する費用 |

| 着手金 | 50〜300万円程度(無料のケースもある) | 業務委託契約の締結時に支払う手数料 |

| 月額報酬 | 月額20〜200万円程度 | 契約期間中に毎月発生する顧問料やサポート費用 |

| 中間報酬 | 成功報酬の5〜20%か30〜200万円程度 | M&Aが一定段階に進んだときに発生する手数料(基本合意締結時など) |

| デューデリジェンス費用 | 実際の調査範囲に応じた実費 | 基本合意後に実施されるデューデリジェンスの調査費用 |

| 成功報酬 | 取引額の1〜5%(レーマン方式に基づく計算の場合) | M&Aが最終的に成約した際に支払う手数料 |

| その他の費用 | 必要に応じた実費精算 | 出張や交通にかかる実費など |

ここでは、売り手側から見た運送会社をM&Aするメリットの、

・従業員の雇用を維持できる

・後継者問題を解決できる

・経営基盤を強化できる

・事業の選択と集中ができる

・個人保証を解除できる

・創業者利益を獲得できる

以上の6つについて、以下で詳しく解説します。

運送会社をM&Aすることで、譲渡後も従業員の雇用を維持することが可能です。中小の運送会社では経営者の引退や事業継続の困難さから廃業が検討される場合もありますが、M&Aによって事業を他社に引き継ぐことで、従業員の雇用を守り、失業を防ぐことができます。

特に、従業員にとっては、新たな経営体制のもとでも仕事を続けられるという安心感が得られ、雇用環境の安定が図れます。加えて、譲渡先企業が人材育成や福利厚生の充実を進めることで、従業員の待遇改善が期待できる場合もあります。

多くの中小運送会社では、後継者不足が深刻な問題となっています。M&Aを通じて事業を譲渡することで、後継者不在の状態でも事業承継が可能になり、経営者が抱える将来的な不安を解消することが可能です。

また、後継者を外部から探す手間やコストを削減することができ、スムーズに経営のバトンタッチを実現できます。

M&Aで大手企業のグループ傘下に入る場合、新たな資本や経営リソースを得られるため、経営基盤の強化や事業の拡大をすることができます。

譲渡先のノウハウやネットワーク、ブランド力を活用することで、営業力やマーケティング力を強化することも可能です。これにより、競争力の向上や市場での優位性を確立することが期待できます。

M&Aによって事業ポートフォリオを整理し、経営資源を特定の事業に集中させることが可能です。例えば、成長が見込まれる新分野に注力するために、運送事業を譲渡することでリソースの再配分を行い、経営効率を高めることができます。

選択と集中により、企業はより収益性の高い分野への投資がしやすくなり、全体の成長戦略を見直すチャンスが生まれます。さらに、非中核事業を手放すことで、経営の負担が軽減され、コスト削減にもつながります。

事業ポートフォリオについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業ポートフォリオの作り方とは?意味・メリット・事例を踏まえて解説

中小企業の経営者は、資金調達の際に個人保証を負うことが多く、そのリスクが経営の負担となっています。

M&Aを通じて事業を譲渡すると、債務も包括的に引き継がれるため、経営者が負っていた個人保証を解除できる場合があります。特に、経営者保証ガイドラインで定められている一定の条件を満たすと、高い確率で個人保証の解除が可能です。

これにより、経営者は自身の資産を守ることができ、万が一の事業不振に対する不安を解消することができます。

M&Aにより、運送会社の売却益を創業者利益として獲得できます。

経営者は、これまで築き上げてきた事業の価値を現金化することで、引退後の資金や新たな事業への投資に充てることが可能です。また、創業者利益を得ることで、長年の努力が報われる形となり、満足感や安心感が得られます。

このように、M&Aは経営者の人生設計や次のステップに向けた準備として、有効な手段となります。

続いて、買い手側の運送会社をM&Aするメリットの、

・事業規模を拡大できる

・経営資源を獲得できる

・ノウハウを獲得できる

・シナジー効果を期待できる

・新規参入のリスクを軽減できる

以上の5つについて、以下で解説します。

運送会社をM&Aすることで、買い手側は迅速に事業規模を拡大することが可能です。

既存の運送ネットワークや拠点、車両、設備などを一度に取り込むことができるため、時間をかけずに業務を拡大できるメリットがあります。また、新たな地域や市場に進出する際のハードルが下がり、競争力を高めることにもつながります。さらに、事業規模が大きくなることで規模の経済が働き、コスト削減や利益率の向上を期待することができます。

M&Aを通じて、買い手側は運送会社の人材や設備、取引先などの経営資源を獲得できます。

特に、熟練したドライバーや管理スタッフを確保できることは、人手不足が深刻な運送業界において大きなメリットです。さらに、車両や倉庫などの設備が加わることで、運送能力や物流効率が向上し、事業運営の強化が図れます。経営資源を効果的に活用することで、新たなビジネスチャンスの創出や市場シェアの拡大も期待できます。

運送会社をM&Aすることにより、買い手側はその企業が持つ業務ノウハウや顧客対応の手法、物流の効率化に関する知識を獲得できます。

特に、長年の運営で培われた実践的なノウハウは、すぐに他社では模倣できない貴重な資産となります。こうした知見を取り入れることで、買い手側は自社のサービス品質を向上させるとともに、競争優位性を強化することが可能です。

M&Aによって、買い手側は既存の事業とのシナジー効果を期待できます。

例えば、他の事業と組み合わせて新しいサービスを提供することや、物流ネットワークを効率化することでコスト削減を実現することが可能です。さらに、顧客基盤の拡大や、複数の事業部門間での相互補完によって収益の向上が期待されます。

シナジー効果は、M&Aの成功要因の一つであり、企業の成長に寄与する大きな要素となります。

新たな市場や地域に参入する際には、未知のリスクが伴いますが、M&Aによってそのリスクを軽減することができます。

既に確立された事業基盤や顧客との関係を活用することで、スムーズに市場に参入することが可能です。さらに、既存の運送会社の運営ノウハウを取り入れることで、立ち上げ時の困難を最小限に抑えられます。

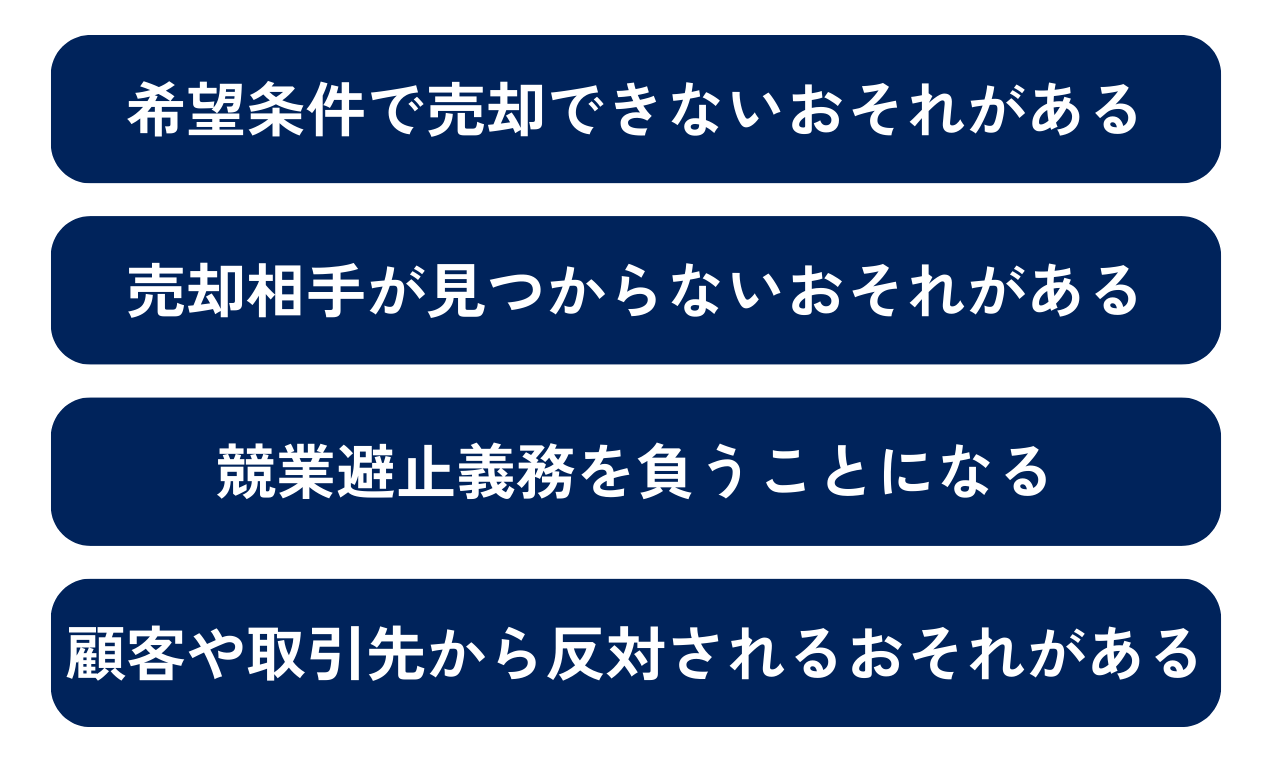

運送会社のM&Aにはメリットだけでなくデメリットも存在します。ここでは、売り手側のデメリットの、

・希望条件で売却できないおそれがある

・売却相手が見つからないおそれがある

・競業避止義務を負うことになる

・顧客や取引先から反対されるおそれがある

以上の4つについて、以下で解説します。

運送会社をM&Aで売却する際、希望通りの条件で売却できないおそれがあります。

特に、中小企業の場合は、業績や資産状況によって評価が低く見積もられることがあり、期待していた売却額を達成できないケースが少なくありません。買い手側が提示する条件が譲渡側の希望に合致しない場合、交渉が難航したり、条件の妥協を余儀なくされたりすることもあります。

M&Aを進めるにあたって、必ずしも希望する条件で売却相手が見つかるとは限りません。

運送業界では、事業規模や地域性、経営状況などの要素が重なり、売却が難しくなるケースも多いです。特に、業績が安定していない会社や、地域によって需要が限定的な場合は、買い手が見つからず、売却までの期間が長引くことがあります。

M&Aにおける競業避止義務とは、売却後の一定期間において、隣接する区域内で売却した事業と同じ業種での活動を制限されることを指します。

一般的には、最大で20年間の競業避止義務が課されることが多いですが、双方の合意によりその期間を短縮したり延長したりすることが可能です。このような制約があるため、売却後のビジネス展開に影響が出る可能性があります。

特に事業譲渡を行った場合、契約書に競業避止に関する条項が記載されていなくても、会社法により売却側に競業避止義務が課されることが定められています。そのため、事前に義務の内容や範囲を明確に確認することが重要です。

M&Aによって運送会社の経営権が移転した際に、これまでの運賃や契約条件が変更される可能性があり、顧客や取引先から反対を受けるリスクがあります。

特に、長期間にわたって取引を続けてきた顧客やパートナー企業にとっては、経営者の交代や新たな運営方針は不安要素となり得ます。また、取引先によっては、新しい経営体制に対する信頼が築かれるまで時間がかかる場合もあり、その間に他社への乗り換えが検討される可能性も考えられます。

このような反対や不安を回避するためには、M&A実施前に顧客や取引先と十分なコミュニケーションを取ることが重要です。

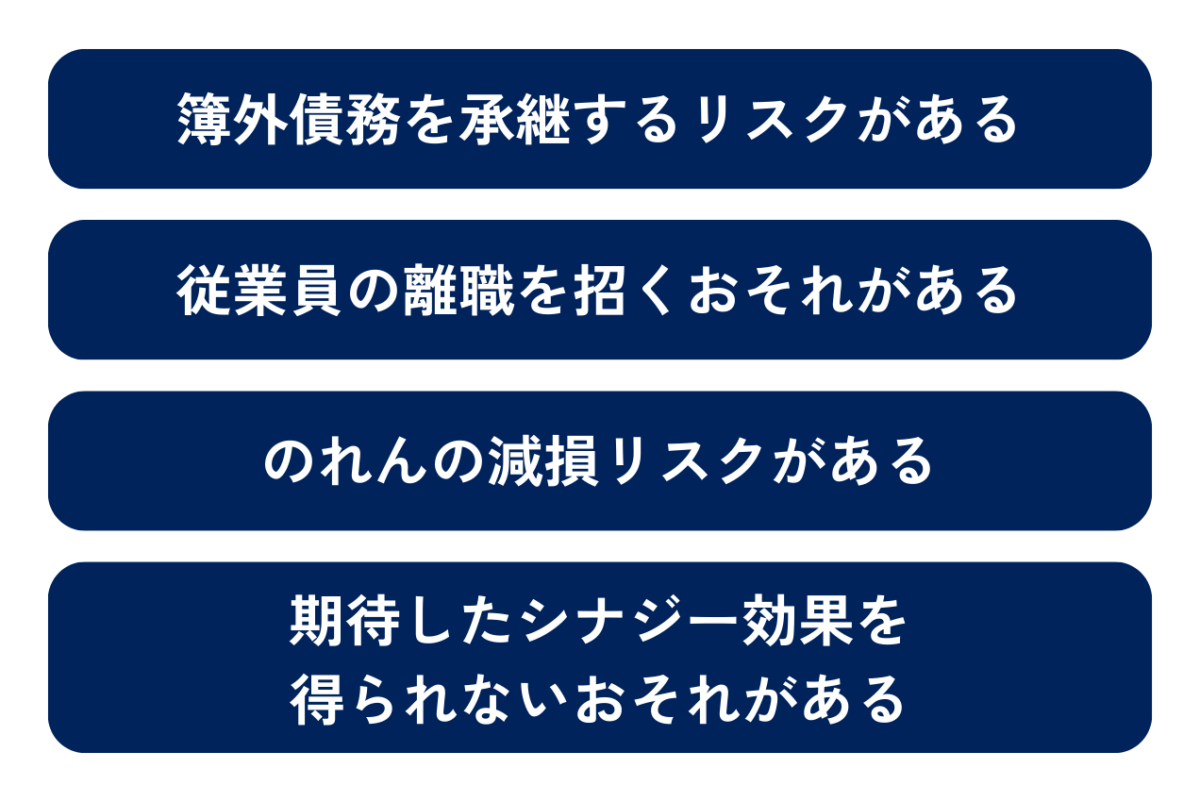

続いて、運送会社をM&Aする買い手側のデメリットの、

・簿外債務を承継するリスクがある

・従業員の離職を招くおそれがある

・のれんの減損リスクがある

・期待したシナジー効果を得られないおそれがある

以上の4つについて、以下で解説します。

運送会社をM&Aする際、買収対象企業が保有している簿外債務を引き継ぐリスクがあります。

簿外債務とは、会計帳簿に記載されていない未払金や潜在的な負債のことを指し、M&A後にこれらの債務が発覚すると、予想外のコスト負担が発生する可能性があります。特に、税務リスクや過去の未払い賃金、訴訟リスクなどは慎重に確認することが必要です。

簿外債務のリスクを回避する方法は、デューデリジェンスで事前調査を行うことや事業譲渡でM&Aを行うことなどが上げられます。

M&Aによって経営権が変更されると、従業員が不安を感じ、離職につながるリスクがあります。

特に、長年働いてきた従業員にとっては、新しい経営体制や方針に対する適応が難しくなることがあるため、離職率が上昇する可能性があります。人材の流出は企業の競争力や業務効率の低下を招くため、買収後の人事管理やコミュニケーションが重要です。

また、従業員の待遇や労働条件が変更される場合、離職リスクがさらに高まることも考えられます。

M&Aによって取得した企業ののれん価値が期待通りに機能しなかった場合、のれんの減損リスクが生じます。

のれんとは、買収価格と実際の資産価値との差額を表す無形資産です。期待した利益を生まなければ、その価値が減少して会計上の損失として計上されることになります。

特に、運送業界では市場環境の変化や競争激化により、のれんの価値が減少しやすい場合もあるため、適切なリスク評価が必要です。

M&Aにおけるのれんについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおけるのれんとは?償却・会計処理や減損対策を解説!

M&Aの目的としてシナジー効果を期待するケースが多いですが、必ずしもその効果が実現するとは限りません。

M&A後のPMI(企業統合)において、業務プロセスや企業文化の違いが原因で統合がうまく進まず、効率化やコスト削減が思うように達成できない場合があります。また、既存の取引先や顧客からの反対や抵抗が生じることも、シナジー効果の実現を妨げる要因となります。

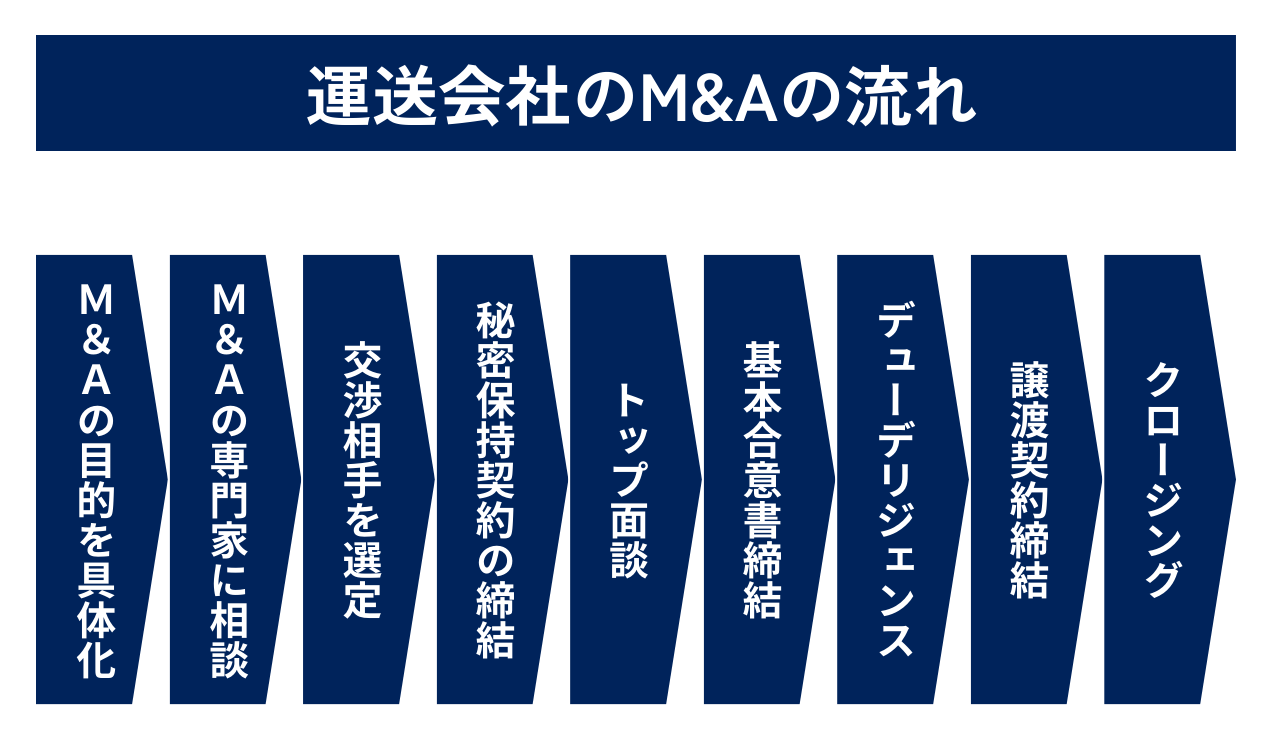

M&Aは交渉を始める前の事前準備から交渉、交渉後の契約やクロージングなど、多くのステップを踏んで進行します。以下でM&Aの具体的な流れを解説します。

他業界を含めたM&A全般の流れについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aの流れ・フローを解説! 検討からクロージングまで徹底網羅

最初に、M&Aを行う目的を具体化します。事業規模の拡大や後継者問題の解決、経営基盤の強化など、達成したい目標を明確にする必要があります。ただし、目的によっては必ずしもM&Aが最適な手段とは限らず、他の方法が適している場合もあるため、代替策も含めて検討することが重要です。

M&Aを実施することが決定した場合は、買い手への希望条件、希望譲渡価額、売却時期などの基本的な条件を設定します。しかし、条件を細かく決めすぎると、条件に合致する買い手が見つかりにくくなるリスクがあるため、この段階ではあくまで大枠で決めることがポイントです。

M&Aの目的については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aの目的とは?手法・流れ・成功のポイントまで詳しく解説!

M&Aの流れは複雑で専門的な知識も求められるため、スムーズに進めるためには専門家への相談が欠かせません。

M&A仲介会社やアドバイザーなどの専門家に相談することで、市場動向の把握や適切な相手先の選定がしやすくなります。また、条件交渉や法務、会計面でのサポートも得られるため、トラブルを未然に防ぎながら進められます。専門家の意見を取り入れることで、リスクを軽減し、交渉を有利に進めることが可能です。

M&A仲介会社やアドバイザーについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→【徹底比較】M&A仲介会社・マッチングサイト一覧!大手5社はどこ?

→M&Aアドバイザーとは?仕事の内容・役割や依頼する際の注意点を紹介

M&Aの目的が明確になったら、次に交渉相手を選定します。専門家と契約した場合、希望条件に合う企業やシナジーが期待できる企業を見つけるためのサポートを受けることができます。

仲介会社が「ロングリスト」と呼ばれる、業種、事業内容、規模、エリアなどの希望条件に基づいて企業群をリストアップしたものを作成します。ロングリストからさらに条件を絞り込み、数社の候補に絞ったリストを「ショートリスト」といい、ショートリストの中からM&A交渉を打診する候補先企業を決定する流れが一般的です。

候補先が決まれば、M&A仲介会社が交渉の打診を行います。交渉を打診する際には、「ノンネームシート」という資料を用います。ノンネームシートは、社名を伏せた状態で大まかな地域や簡単な事業内容など、自社を特定されずにM&A交渉を行うべきかを相手先が判断できる程度の情報が記載された文書です。

相手先企業がノンネームシートを見てM&A交渉に前向きな姿勢を示した場合、両社の間で秘密保持契約を締結します。その後、企業概要書を提出して、社名や詳細な所在地、財務情報、役員構成、主要取引先、詳細な事業内容などの具体的な情報を開示し、交渉を進めていきます。

交渉相手が決まったら、経営トップ同士で双方の企業の意向を確認するトップ面談を行います。面談を通じて、互いの企業文化や方針に対する理解を深めることで、その後の交渉をスムーズに進めることが可能です。

面談後、買い手側企業から「意向表明書」(LOI)が提示されることもあります。意向表明書は譲受に前向きな意向を示す書面です。ただし、意向表明書の提出は必須ではなく、省略される場合もあります。

トップ面談が終わり、売り手側と買い手側の双方がM&A成立を目指す意向を示した場合、さらに価額やその他の条件、クロージングまでのスケジュールについて交渉を進めます。両社が大筋で合意に達した段階で、基本合意書を締結します。基本合意書には、譲渡価格の目安やスケジュール、独占交渉権の有無など、M&Aに関する主要な条件が記載されます。

基本合意書そのものには、独占交渉権など一部の条項を除いて法的な拘束力がなく、最終合意を確約するものではありません。ただし、この書面はM&Aの具体的な条件交渉やデューデリジェンスを本格的に進めるための準備として重要です。M&A取引中止となるような大きな問題がなければ、最終合意に向けた交渉を続けるという意思を双方で確認する意味合いがあります。

基本合意書が締結された後、買い手側はデューデリジェンスを実施します。デューデリジェンスでは、買い手側企業が事前に開示された情報が正確かどうかや買収リスクの程度などを確認し、M&Aを実行するか、提示した価額が妥当であるかを最終判断します。デューデリジェンスで調査される内容は、財務、法務、税務、労務など、様々な分野に渡ります。

売り手側は、デューデリジェンスの際に必要な資料の提供などに迅速かつ誠実に対応することが必要です。適切な資料を提出し、透明性のある情報提供を行うことで、円滑にM&Aプロセスを進めることができます。

しかしながら、デューデリジェンスの結果によっては、重大な問題やリスクが発覚することもあり、その内容やリスクの大きさによっては、M&A取引そのものが中止となる可能性もあります。このため、デューデリジェンスの段階は、M&Aの成否を大きく左右する重要なプロセスです。

デューデリジェンスの結果を基に、買い手と売り手の間で最終的な条件に関する交渉が行われます。デューデリジェンスの結果によっては基本合意から条件や売却価格が変わる可能性があることに注意が必要です。

交渉が完了し、双方が合意に達した段階で、譲渡契約を正式に締結します。譲渡契約書には、M&A対象となる資産や事業の範囲、譲渡価額、支払い方法、競業避止義務、表明保証、クロージング条項などの重要事項が詳細に記載されます。最終契約書は、基本合意書とは異なり、法的拘束力を持つ正式な書面です。

契約が締結されると、原則として一方的な契約の破棄や内容の変更は認められません。したがって、契約内容を十分に確認した上で締結することが重要です。譲渡契約の締結により、M&Aプロセスはクロージングに向けて最終段階に入ります。

譲渡契約締結後、クロージングを行い、M&Aが完了します。クロージングでは、契約内容に基づき、資金の支払いや株式・資産の移転手続きを行います。ただし、クロージングを行うには、キーマン条項など、最終契約で定めたクロージング条件を売り手側が満たしていることが前提となります。

そのため、最終契約締結日からクロージング日までは、売り手が条件を満たすための期間を確保するスケジュールを組むケースが一般的です。クロージングが無事に完了すれば、M&A取引は正式に成立し、売り手から買い手へ資産や事業の引き渡しが完了します。

運送会社をM&Aする際に特に注意しなければならないポイントがあります。ここでは、

・運送業許可の引継ぎ

・労務管理

・従業員の離職対策

以上の3つの注意点について、以下で解説します。

トラックを使って物品運送を行う一般的な事業形態は「一般貨物自動車運送事業」に分類され、国土交通大臣または地方運輸局長から「運送業許可」を取らなければ事業を行うことが出来ません。

さらに、貨物自動車運送事業法第30条では、「一般貨物自動車運送事業の譲渡し及び譲受けは、国土交通大臣の認可を受けなければ、その効力を生じない」と規定されており、運送業許可がそのまま引き継がれるわけではありません。このため、事業譲渡によって運送事業やその許可のみを売却する際には、法律の規定に従って認可取得の手続きを行うことが必要です。

具体的には、貨物自動車運送事業法施行規則第17条に基づき、「事業の譲渡譲受認可申請書」を提出します。申請書には、以下の内容を記載します。

・譲渡人および譲受人の氏名または名称、住所

・事業譲渡価格

・譲渡予定日

・事業譲渡を必要とする理由

また、申請書には以下の書類を添付する必要があります。

・事業譲渡契約書の写し

・事業譲渡価格の明細書

・定款や貸借対照表、資産目録などの資料(一般貨物自動車運送事業を行っていない譲受人の場合)

運送業許可を引き継ぐためには、貨物自動車運送事業法第30条第3項の規定により、第5条および第6条で定められている新規許可と同様の条件を満たす必要があります。

具体的な要件は第6条および公示に基づく処理方針の資料で規定されていますが、その内容は非常に複雑です。そのため、運送事業の許認可に精通した専門家に相談すると良いでしょう。許可引継ぎのための主な要件は以下の通りです。

・運送事業を運営する上で必要な資源を確保していること

・運行管理者や整備管理者、運転者を確保していること

・運送事業に必要な資金を確保していること

運送業界では長時間労働や労働条件の厳しさが問題となることが多いため、M&Aの際には、売り手側の労務管理に注意が必要です。

労務管理が整っていない場合、売却のタイミングで従業員から未払賃金を請求されるリスクがあります。また、従業員からの請求がなくても、M&Aが成立した後に買い手企業が労務管理の不備を発見し、損害賠償を求めてくることも考えられます。

そのため、M&A前に未払賃金や労働時間管理の問題を解決し、労務環境を整えることが重要です。

M&Aによって経営体制が変わると、従業員に不安が生じ、離職リスクが高まることがあります。

特に運送業界では、ドライバー不足が深刻な問題となっているため、優秀な人材の流出は避けたいところです。従業員の待遇改善やコミュニケーションの強化を図り、安心して働ける環境を整えることで、離職を防ぐことが重要です。

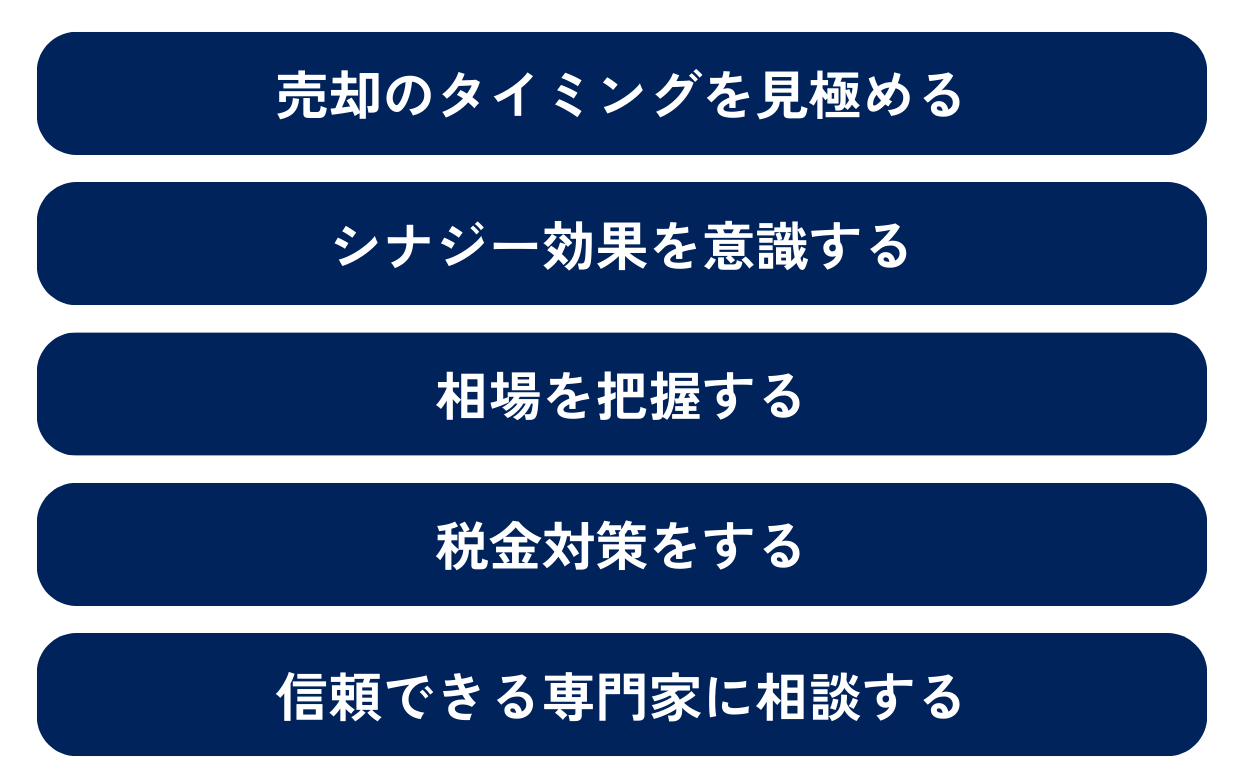

続いて、運送会社のM&Aを成功させるためのポイントの

・売却のタイミングを見極める

・シナジー効果を意識する

・相場を把握する

・税金対策をする

・信頼できる専門家に相談する

以上の5つについて解説します。

運送会社のM&Aを成功させるためには、売却のタイミングを見極めることが重要です。運送業界は季節変動や経済の影響など環境要因の影響を受けやすい業界です。

交渉を有利に進めるためには、売却時期を戦略的に決めることが求められます。

また運送会社のM&Aはトラックドライバーなどの人材確保が目的の場合も多いです。ドライバーの年齢が高くなると、M&Aに対する抵抗が強まる傾向があるため、この観点からも売却のタイミングを早めに計画することが効果的です。

買い手とのシナジー効果を意識することも重要です。特に、運送ルートの効率化や、車両・設備の共同利用、新たな取引先の獲得など、具体的な面でシナジー効果が期待できるかを慎重に検討する必要があります。また、企業同士の統合によって生じるコスト削減や、業務の効率化がどれだけ実現可能かを事前に分析し、それに基づいて戦略を立てることも成功の鍵となります。

事前にどのようなシナジー効果が期待できるのかを具体的に分析し、それに基づいてM&A戦略を立てることで、M&A後のスムーズな統合と企業価値の向上が実現しやすくなります。

運送会社のM&Aを成功させるには、売却価格の相場を正確に把握することが不可欠です。

業界の標準的な評価基準や最近の取引事例を参考にすることで、自社の適正な評価額を見極めることができます。特に、運送業界では企業の規模や事業内容、保有する資産の状況などが価値評価に大きく影響します。

また、条件面ばかりに気を取られ、適正な価格を見逃して損をしないようにするためにも、相場を把握することが重要です。

M&Aの際の税金は高額になるため、税金対策も重要なポイントです。

事業譲渡や株式譲渡など、M&Aの方法によって課税される税金が異なり、それに応じた対策を講じることで、税負担を軽減することが可能です。また、M&Aに伴う利益に対する課税だけでなく、資産移転時の税金や譲渡益に関する税金も考慮する必要があります。

税務の専門家に相談し、最適な税金対策を行うことで、M&A後の財務面での負担を減らすことができます。

M&Aの際の税金については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→会社売却の税金はどうなる?手法毎の税金や節税ポイントを解説

M&Aを成功に導くためには、信頼できる専門家に相談することが大切です。

M&A仲介会社や税理士、弁護士などの専門家は、法律や税務、業界の知識を持っており、適切なアドバイスを提供してくれます。専門家のサポートを受けることで、手続きがスムーズに進むだけでなく、リスクを最小限に抑えることができます。また、専門家と連携することで、売却戦略や条件交渉を有利に進めることが可能となり、M&Aの成功確率を高めることができます。

M&A Leadには経験豊富なM&Aアドバイザーが在籍しており、丁寧なサポートを提供しております。また、経験豊富なM&Aアドバイザーの紹介メディア「M&Aプロ」で、売主様が自社に最適なM&Aアドバイザーを探すことができます。https://ma-pro.com/

運送会社のM&Aの具体的な事例を以下で紹介します。

2022年4月、日立製作所はグループ会社である日立物流をアメリカの投資ファンドKKRに売却すると発表しました。売却価格は7000億円弱で、KKRはTOBによって日立物流の株式の約9割を取得することとなりました。この取引に伴い、日立物流は上場廃止となりました。

日立製作所は、売却によって得た資金を研究開発やM&Aなどの成長投資に充て、さらなる企業の発展を目指しています。一方、日立物流はKKRの支援の下で国際事業の強化を図り、グローバルな物流サービスの提供力を高める戦略を進めています。

2022年9月、大和ハウス工業は神山運輸および神山トランスポートを株式交換により子会社化しました。

大和ハウス工業は戸建、賃貸、マンション、商業施設など不動産を中心に幅広い事業を手掛けており、「Dプロジェクト」という物流プロジェクトでは、物流施設の設計・施工から立地の提案、さらには維持管理まで包括的に事業を行っています。

神山運輸は、四国を拠点に常温、冷蔵、冷凍の三温度帯の配送を行う低温物流会社で、冷凍食品の小口混載輸送を全国展開しています。また、神山トランスポートは神山運輸の兄弟会社として、神山運輸の長距離幹線輸送を担当しています。

今回のM&Aにより、大和ハウス工業は低温物流事業の拡大を目指し、神山運輸および神山トランスポートとの協業によって物流事業全体の拡大に取り組んでいく方針です。

エディオンは、2024年8月1日に譲渡額2000万円で室山運輸株式会社の全株式を取得し、子会社化しました。

エディオンは家電製品の販売を中核事業とし、リフォーム事業、eコマース事業、ロボットプログラミング教育事業など、多岐にわたる事業を展開しています。

室山運輸は、近畿から中四国地方を中心に長年物流業界で活動しており、エディオンとも協力パートナーとして良好な関係を築いてきました。

近年、eコマースの普及によって物流需要が高まる一方で、物流業界は2024年問題を背景に、人材やトラックの不足といった深刻な課題に直面しています。このM&Aにより、エディオンは室山運輸をグループに加えることで、物流課題の解決を図りつつ、さらなる企業成長を目指します。

2023年7月、センコーグループHDは長崎運送の全株式を取得し子会社化すると発表しました。

センコーグループHDは、貨物自動車運送事業に加えて鉄道、海上運送、国際物流、倉庫など、幅広い物流サービスを提供する総合物流企業です。

長崎運送は、長崎県を中心に荷役、輸送、工事、保管などの物流関連サービスをワンストップで提供する企業で、地元大手企業の構内運搬や荷役作業を長年にわたり手掛けてきました。鮮魚の輸送事業にルーツを持ち、長崎魚市場で水揚げされた鮮魚を中部・関西・中国地方へトラック輸送するほか、港内での荷役業務も行っています。

今回のM&Aにより、センコーグループは全国に展開する輸配送ネットワークの長崎エリアを強化し、さらなる事業拡大を目指します。また、センコーグループ内の重量物輸送を得意とするセンコーエーラインアマノや、工事事業を手掛けるセンコープランテックとの連携も期待されています。

2023年10月、トナミホールディングスは丸嶋運送株式会社の全株式を株式譲渡契約により取得しました。

トナミホールディングスはグループ全体で物流事業などを展開しており、第22次中期経営計画においては、新たな社会構造に対応した新しい経営ステージを目指し、「業務資本提携やM&A」の積極的な展開による事業の継続的成長を目指しています。

丸嶋運送はトラック輸送と倉庫事業を手掛け、中小ロットの混載便を確立し、関西・関東圏への迅速な配送を強みとしています。

今回のM&Aにより、トナミホールディングスは関西エリアの新たなグループ拠点として丸嶋運送を活用し、輸送能力の強化と業容の拡大を図る方針です。さらに、グループ全体のインフラを活用し、経営資源の連携や情報システムの共有を進めることで、協業化による生産性の向上を目指します。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

今回の記事では、運送会社のM&Aについて、業界の特徴や課題、M&Aのメリット・デメリット・M&Aの流れ・注意点・成功のポイントなどを解説しました。

運送業界は2024年問題を筆頭に、経営者やドライバーの高齢化など多くの課題に直面しており、M&Aが活発化しています。大手グループへの参加によって規模の経済を活かし2024年問題の労働力不足を解決したり、第三者に会社を譲渡することで後継者を見つけるなど、M&A課題を解決する手段の一つとして有効です。

一方で、運送会社のM&Aには運送業許可の引継ぎなど、業界特有の注意点が存在します。円滑にM&Aを進めるためには、専門家への相談が必要不可欠です。

今回の記事がM&Aを検討している方の参考になれば幸いです。最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR