子会社の売却には、通常の会社売却と同様に売却益を獲得できるメリットに加え、経営資源の集中や不採算事業の切り離しというメリットがあります。

今回の記事では、子会社売却に用いられる手法や売却の流れ、メリット・デメリット、注意点などについて解説します。

会社売却(M&A)の基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

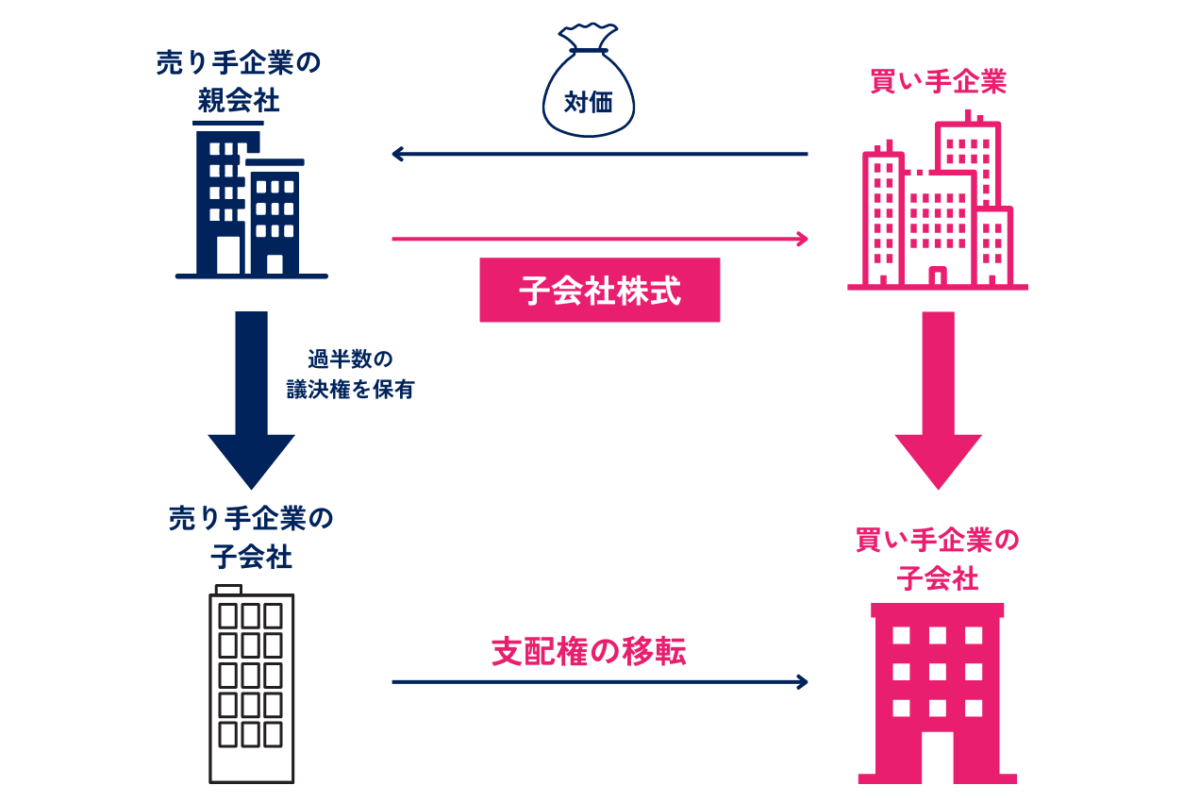

子会社の売却とは、文字通り親会社が子会社を売却するということです。

子会社の売却を検討するケースとしては、事業が低迷していたり、期待通りの成果が出ていない場合が考えられます。子会社を売却する場合、親会社は売却の手続きを進める担当者を付ける必要があり、工数がかかるため、売却ではなく事業を停止するという選択をする場合もあります。

具体的にどのような方法で子会社の売却が行われるか、解説します。

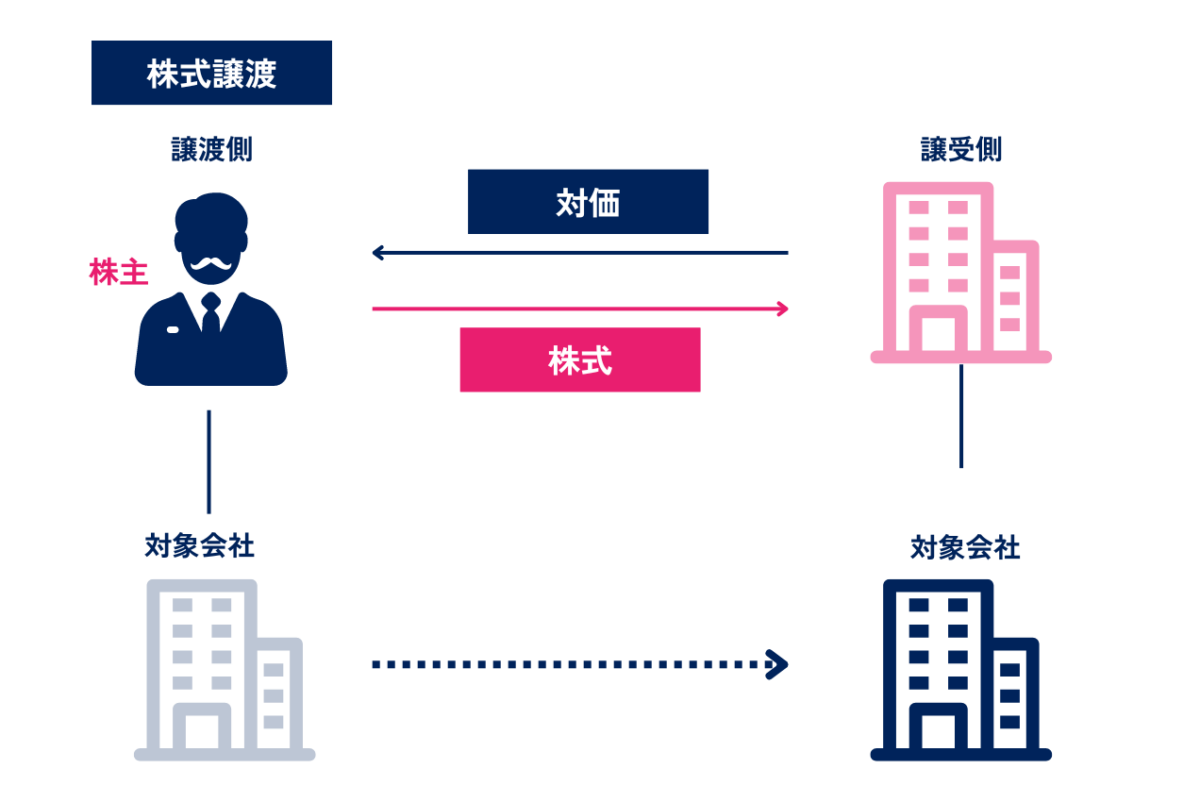

株式譲渡とは、売り手企業が自社の株式を買い手企業に譲渡し、事業を引き継ぐ手法です。比較的簡単な手続きで進めることができるため、M&Aの中でも頻繁に利用されます。

子会社の売却においては、株式を100%譲渡する場合と一部を譲渡する場合に分かれます。グループから外すことを前提とする場合が多いため、100%譲渡のケースが多数ですが、一部譲渡のケースもあります。

株式譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→株式譲渡とは?方法・手続き・税金・中小企業特有の注意点を解説

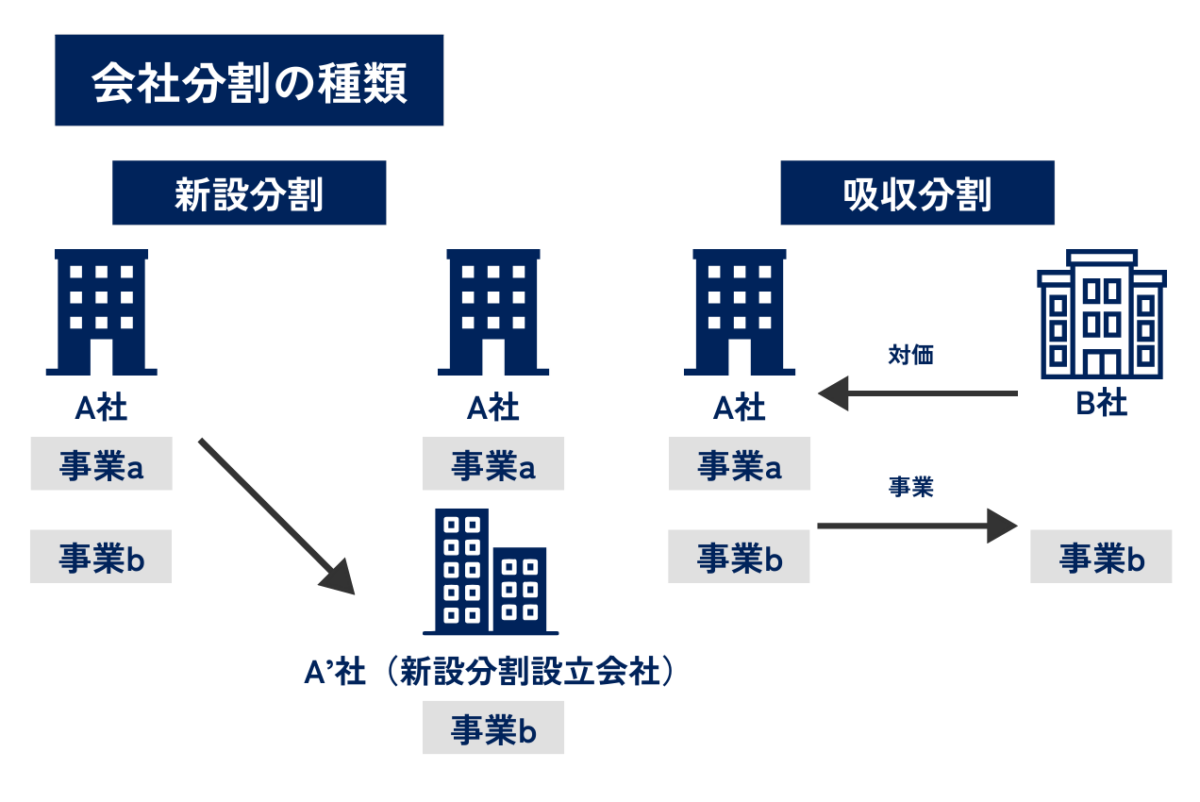

会社分割とは、会社の事業の一部または全部を他の会社に承継させる手法です。「吸収分割」と「新設分割」の2種類がありますが、子会社の売却においては新設分割の手法が取られることが多いです。新設分割により、子会社の事業を切り出して新法人を設立し、新法人の株式を第三者に譲渡します。

会社分割は、事業が有する権利義務を包括的に移転できるため、事業譲渡と比較すると手続きが簡易というメリットがあります。一方で、会社法上は組織再編の行為にあたるため、事業譲渡よりも時間を要するというデメリットがあります。

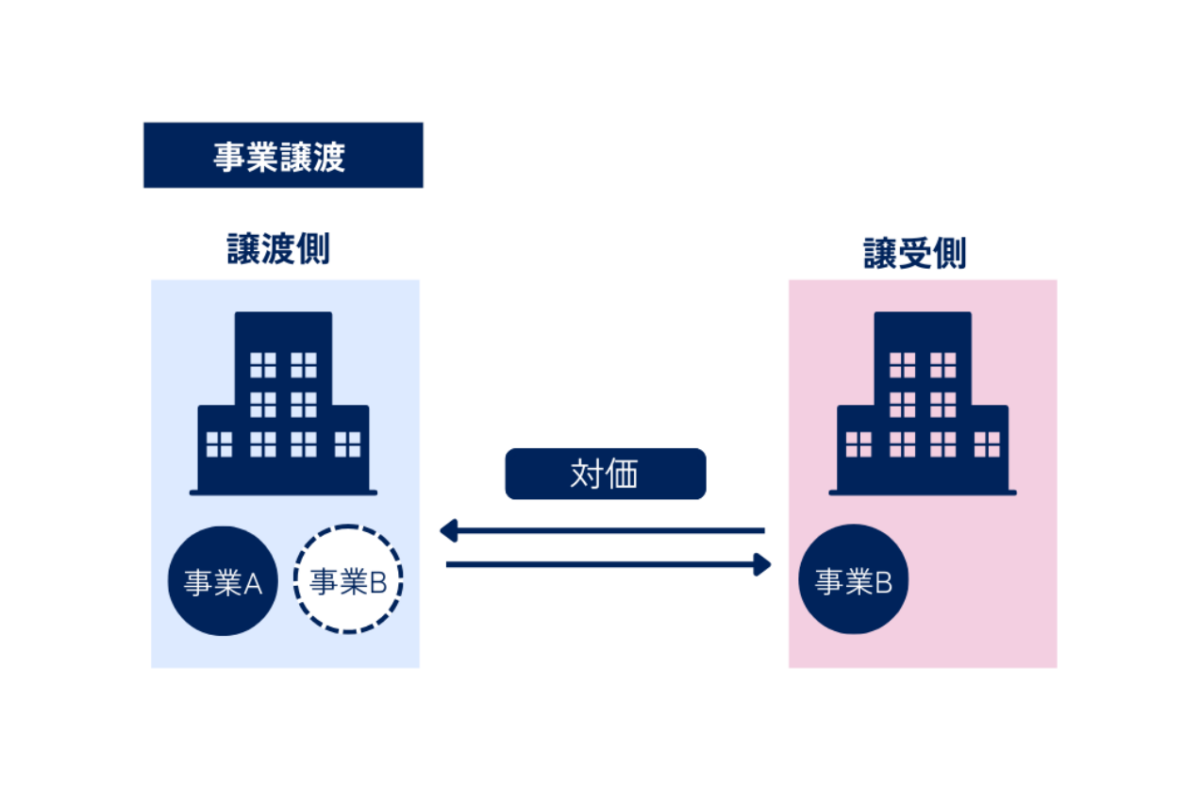

事業譲渡は、売り手企業が事業の全部または一部を買い手企業に譲渡する手法であり、子会社売却においても用いられます。手順としては、新しい会社を設立して、子会社として売却したい事業のみを譲渡します。消費税の課税対象となる点に注意が必要です。

事業譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業譲渡とは?M&Aや株式譲渡との違い・メリット・流れ・注意点を解説

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

子会社を売却する際の流れについて、解説します。

M&A全般や株式譲渡の流れについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aの流れ・フローを解説! 検討からクロージングまで徹底網羅

→株式譲渡の流れとは?手続きの手順、必要書類、注意点を解説!

子会社の売却を成功させるためには、事前準備を丁寧に行う必要があります。

まず、売却の目的や目標を明確にし、戦略を策定しましょう。子会社売却によって達成したい成果や、どのようなスケジュールで進めるかなどの検討をします。

スケジュールについては、例えば、黒字経営であれば売却できる可能性が高まるため、売却に向けてまずは黒字化を目指そうとなるかもしれません。もしくは、上場子会社であれば経営管理がしっかりとしており、過去の情報に対する信頼性も高いと判断されやすいため、上場を直近で予定しているのであれば、上場を待ってからの売却が良いという議論になることも考えられます。

戦略策定にあたっては、どのスキーム(手法)を採用するかの検討も必要です。株式譲渡や会社分割、事業譲渡それぞれのメリットとデメリットを踏まえ、どのスキームが最適か検討しましょう。

売却の方向性が固まってきたら、売却先の候補となる企業を探します。金融機関やM&A仲介会社など、専門家の力を借りながら進めましょう。

M&A仲介会社については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→【徹底比較】M&A仲介会社・マッチングサイト一覧!大手5社はどこ?

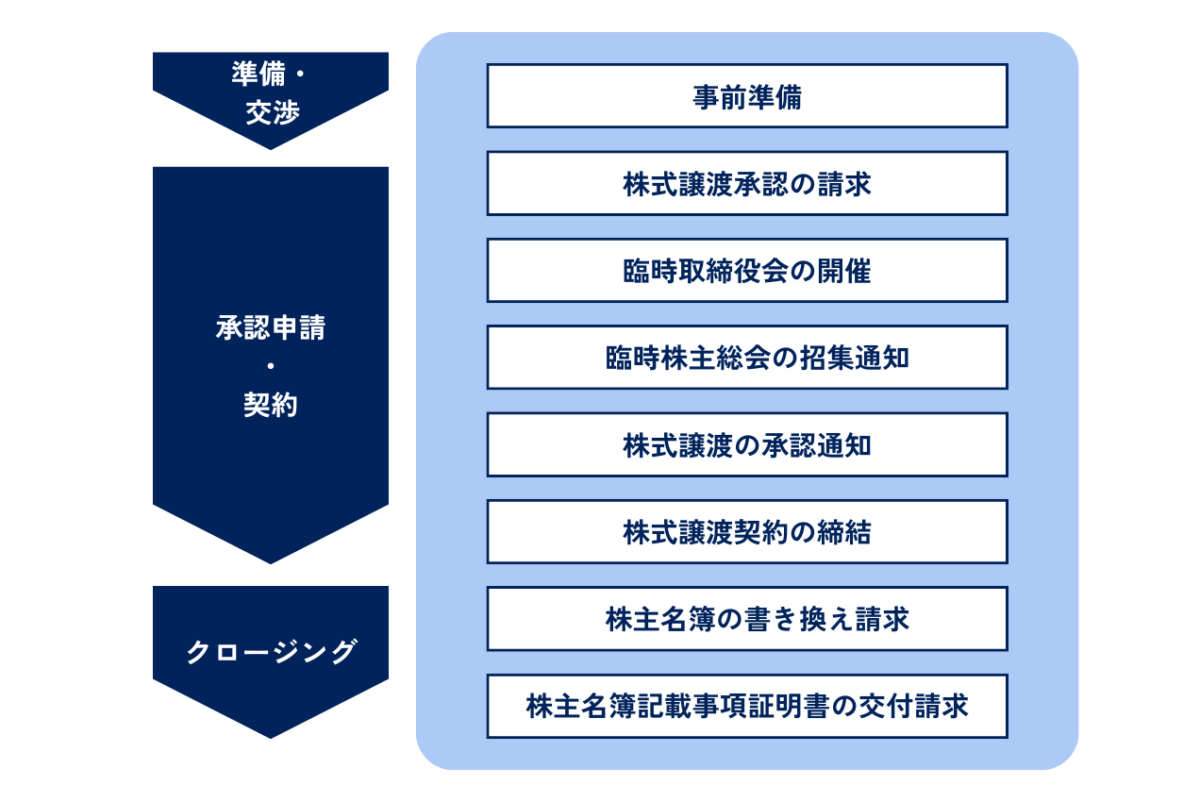

子会社売却を進める中で株式譲渡が発生し、かつ株式に譲渡制限がかかっている場合は株式を譲渡することについての承認を取締役会または株主総会で承認を取る必要があります。

親会社が取締役会設置会社の場合、臨時取締役会を開催する必要があります。理由は、子会社の売却に関する臨時株主総会の招集決議が必要なためです。取締役会非設置会社の場合は、取締役の過半数の賛成が必要です。

臨時株主総会を開催するためには、開催の1週間前までに株主に対して招集通知の送付が必要です。

取締役会非設置会社の場合は書面の送付は必要ありませんが、後々のトラブルを避けるためにも、エビデンスを確保する意味で可能であれば、書面の送付を行いましょう。

親会社の臨時株主総会で株式譲渡が認められた場合、子会社に対して書面での株式譲渡の承認請求を行います。承認請求を受けた後、子会社は承認請求を受けてから2週間以内に臨時株主総会を開催し、普通決議にて決議します。

その後、子会社は親会社に承認通知の書面を送付します。承認通知を行わない場合でも、2週間経過すると請求を承認したとみなされます。

承認通知の後、親会社は譲渡先と株式譲渡の対価や支払期日、効力発生日などを定めた株式譲渡契約を締結します。本契約の締結をもって、子会社の売却の成立です。

株式譲渡契約の締結後、親会社と譲渡先は連名で、子会社に対して株主名簿書き換え請求を書面で行います。株主名簿を書き換えることで、対外的に株主であることを証明できるようになります。

譲渡先企業は、株主名簿が書き換えられたことを確認するために、子会社に対して株主名簿記載事項証明書の交付請求を行います。株主名簿記載事項証明書の交付をもって、子会社の売却に必要な手順の完了です。

子会社売却における、売り手側のメリットを解説します。

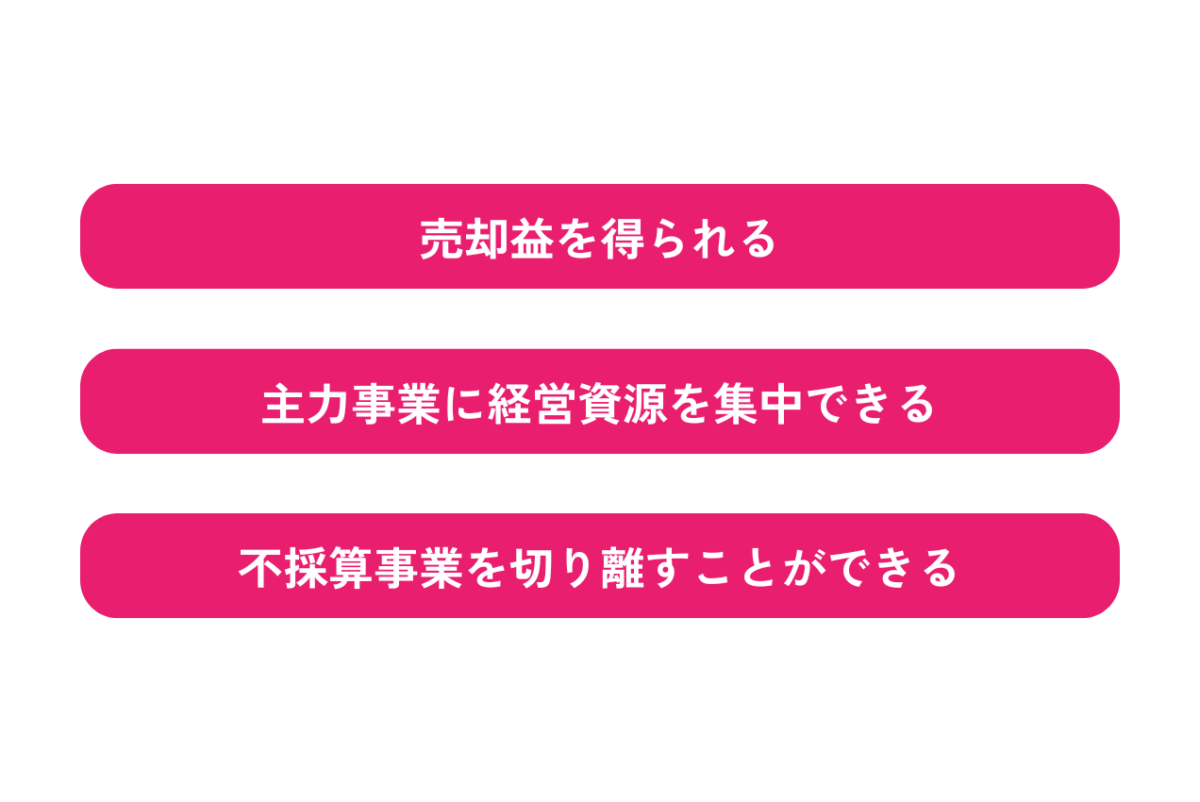

子会社を売却することで、売却益を得られます。売却益による資金調達によって、違う事業や今後成長が見込まれるものへ投資をすることも可能です。

子会社を売却することで、他の主力事業へ経営資源を集中する等、資源配分を調整し事業ポートフォリオを整えられます。会社全体としての戦略に基づき、全社最適となる経営資源の配分を行うことが重要です。

事業ポートフォリオについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業ポートフォリオの作り方とは?意味・メリット・事例を踏まえて解説

子会社を売却することで、経営状況の悪い不採算事業を切り離すことができます。

不採算の事業の整理を通して、財務状況を立て直すことも可能です。

子会社の売却における、売り手側のデメリットを解説します。

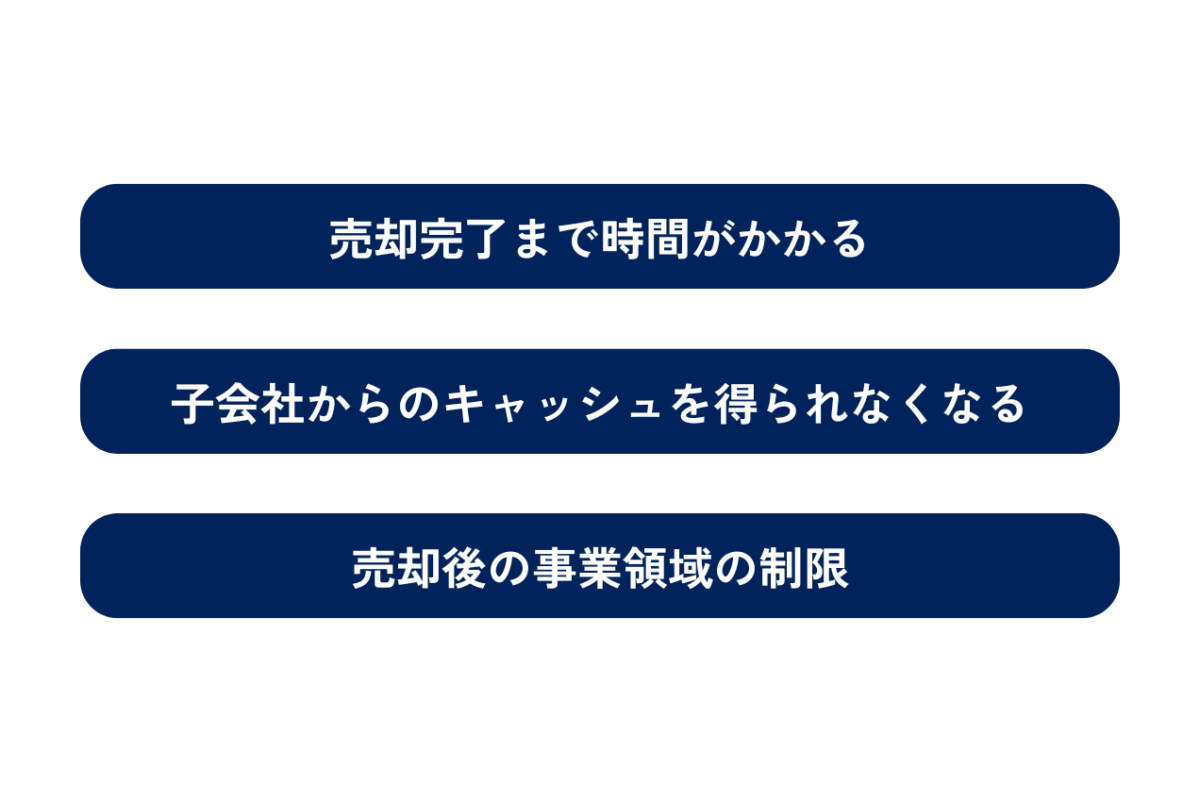

M&Aによる子会社の売却は、ケースにもよりますが、クロージングまでに3~6カ月程度の期間がかかります。売却を急いでいる場合や希望している時期がある場合、注意が必要です。

想定より時間が必要な場合もありますので、事前準備は早めに着手するなど、時間に余裕を持った計画を立てましょう。

クロージングについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおけるクロージングとは?手続きや流れ、必要書類を解説

子会社を売却すると、子会社が生んでいた利益を得ることができなくなります。また、子会社から配当金を受け取っていた場合は、配当金によるキャッシュも受け取ることができなくなります。子会社が黒字の場合、株式の売却により発生した売却益に課税されるため、法人税の支払いが必要となる場合もありますので、注意しましょう。

子会社を売却にあたり、競業避止義務を負わされる場合があります。競業避止義務とは、売却した事業に関連する分野で、一定期間その事業と競合するような活動を行わないよう義務付けられるものです。したがって子会社売却に伴い競業避止義務を負ってしまうと、事業領域の制限がかかる可能性があります。

売却の交渉を進める中で、今後の事業展開に関する制限の有無についても認識合わせを行いましょう。

子会社の売却を行う場合では、株式の売却金額と簿価の差額で売却損益が生じます。

単体の簿価と連結の簿価は異なるため、単体と連結で処理される金額が異なることに注意が必要です。

単体上の処理の場合、子会社株式を売却したときに株式を売却しただけであるため、取得金額と売却額の差額を子会社株式売却の損益として計上することになります。

連結上の処理の場合、取得金額ではなく連結上の簿価と売却額の差額を子会社株式売却の損益として計上することになります。単体上の会計とは異なり、利益剰余金増加高やのれんなどの勘定科目も使う場合があります

子会社売却における税金と、取り得る対策について解説します。

株式譲渡により得られる売却益は、法人税の課税対象となります。ただし、株式譲渡益は、売却益そのものに対する法人税のみであり、消費税は課されません。

また、株式譲渡益に関しては、一定の要件を満たす場合には軽減税率や免税措置が適用される場合があります。例えば、中小企業に対して適用される軽減税率や、適用条件を満たす場合の税額控除などです。

事業譲渡においては、売却される資産に対して譲渡益課税が行われ、通常の法人税が課されます。加えて、事業譲渡には消費税が課税されることが一般的です。

どちらの方式がふさわしいかは、ケースバイケースですので専門家にも相談しながら、決定しましょう。

子会社の売却において、節税できる場合があります。例えば、親会社の年度決算が赤字の際に子会社売却を行うことで赤字と譲渡益を相殺したり、子会社の不要な資産を親会社に移動させておき、売却時の株式譲渡益を少なくするなどの方法があります。

子会社が売却されても、基本的に社員の雇用形態に影響はありません。株主が変更されるのみですので、契約などは変わらず引き継がれます。

子会社を売却する際の注意点を解説します。

子会社売却では、法務や会計、税務など様々な専門知識が必要なため、通常の会社売却に限らず、子会社の売却においてもM&A 仲介会社を使う場合が多いです。

例えば、親会社が上場企業の場合、親会社の軽微基準に当てはまるかどうかによって、投資家に対して情報開示が求められるかどうかが決まりますが、このような事項は子会社売却の担当者を一人付けたとしても、気付くことは難しいでしょう。

したがって、子会社の売却を進める場合は、実績のあるM&A仲介会社や税理士、弁護士など専門家に早い段階で相談しつつ、社内の関係しそうな部門を巻き込みながら事前準備や交渉を進めましょう。

M&Aにおける弁護士の役割については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおける弁護士の役割とは?業務内容や費用相場を徹底解説

子会社の売却先を探す過程において、必ずしも理想の条件で買収すると申し出る買い手が見つかるとは限りません。買い手側も売り手側と同様に、多数の候補から選定していることも多く、良い条件の会社が見つかれば交渉を辞退されることもあります。

交渉においては、売却価格などの条件を貫き通すことに固執せず、買い手側の希望もくみ取りながら交渉を進めることが子会社売却の成功に繋がります。

スムーズな交渉が行えるように、売り手側としては事前に「この条件は譲れない」や「この条件は調整できる」など、自社の中で交渉の方針を議論しておきましょう。

子会社の売却において、子会社が非上場企業の場合は上場企業と違い市場価格が存在しません。したがって、企業価値の算定が必要となります。

算定方法の代表的なものとしては、マーケットアプローチやインカムアプローチ、コストアプローチといった方法があります。それぞれの算定方法によってメリットとデメリット、適しているケースが違うため専門家に相談しながら慎重に売却価格を決定しましょう。

子会社の売却成立時の契約において、競業避止義務に関する内容が盛り込まれている場合、今後の事業展開が制限されることがあります。契約書の文言を交渉する際には、今後の事業展開に影響のある内容が盛り込まれていないか、盛り込まれている場合は許容できるものかの確認をしましょう。

子会社売却の事例を紹介します。

日立金属は、自動車や産業インフラなどの分野において、事業を展開していました。しかし、親会社である日立製作所は、事業環境の変化に伴い、ITを活用した主力分野への注力が必要と判断したため、子会社である日立金属の売却を検討し候補先の選定を行いました。

最終的な売却先としては、ベインキャピタルや日本産業パートナーズなどの投資ファンドで構成された連合が選ばれ、日立金属は日本産業パートナーズを中心としたファンドによって買収されました。

ファミリーマートは1981年に西友によって設立され、日本国内に広く展開する大手コンビニチェーンとなっていました。しかし、1990年代後半、西友はコアビジネスであるスーパーマーケット事業に集中するため、コンビニエンスストア事業の売却を検討し始めました。そして、1998年西友はファミリーマートの株式の過半数を伊藤忠商事に売却しました。

パーソルホールディングスは人材派遣やHRソリューションを主力事業とする企業ですが、保育所などを運営するテンプスタッフ・ウィッシュを子会社として持っていました。一方、保育サービスの大手であるホピンズホールディングスは保育士の待遇改善に向けて採用拡大を検討していましたが、自前での確保が難しい状況に直面していました。

こうした状況の中、パーソルホールディングスとしては、コアビジネスへの集中、ホピンズホールディングスとしては、買収によるスピーディーな人材の確保という2社の希望が一致し、テンプスタッフ・ウィッシュの売却が実現しました。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回記事では、子会社売却に用いられる手法や売却の流れ、メリット・デメリット、注意点などについて解説しました。

今回の記事の読者の中には、子会社を売却せずに、清算(資産や負債を処分)したいと考えられている方もいらっしゃると思います。M&Aでは、売り手側が提示した情報が真実かつ正確であることを保証する表明保証(レプワラ)があるため、「情報を良く見せて会社を売るよりは清算しよう」というケースもありますが、実際どのような選択肢が取れるのかは、専門家と相談すると方針が明確になることが多いです。

実際に子会社売却を行う際は、企業価値の算定や、税務対策など多くの専門知識が必要となります。また、どのようなスキームでの売却が適切かは、ケースバイケースであるため、経験豊富な専門家と相談しながら進めると良いでしょう。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR