引退を検討していたり、経営方針の見直し等、様々な理由で会社売却をしたい経営者は多いのではないでしょうか。会社を売却する際には税金がかかりますが、会社売却の方法や売り手が法人か個人かによってかかる税金が異なります。会社を売却するにあたって、税金はできる限り節約したいと考える方も多いでしょう。

そこで今回は、株式譲渡や事業譲渡による会社売却を検討している経営者や経営陣に向けて、会社売却における税金の基礎知識を解説します。また、節税の方法や注意点、専門家を活用するメリットについてもご紹介します。

会社売却(M&A)の基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

そもそも会社売却とは何なのか、そしてM&A手法や課税対象ごとの会社売却における税金の種類について以下で解説します。

会社売却とは、会社の全体または一部を他の会社や個人に譲渡する取引のことです。売却の方法としては、株式譲渡や事業譲渡などがあり、売却先に対して経営権や資産を引き渡すことによって、売却益を得ることができます。この売却により、経営者は新たな事業展開や引退資金を得る一方で、売却方法によって異なる税金が発生するため、税務面の知識が重要になります。

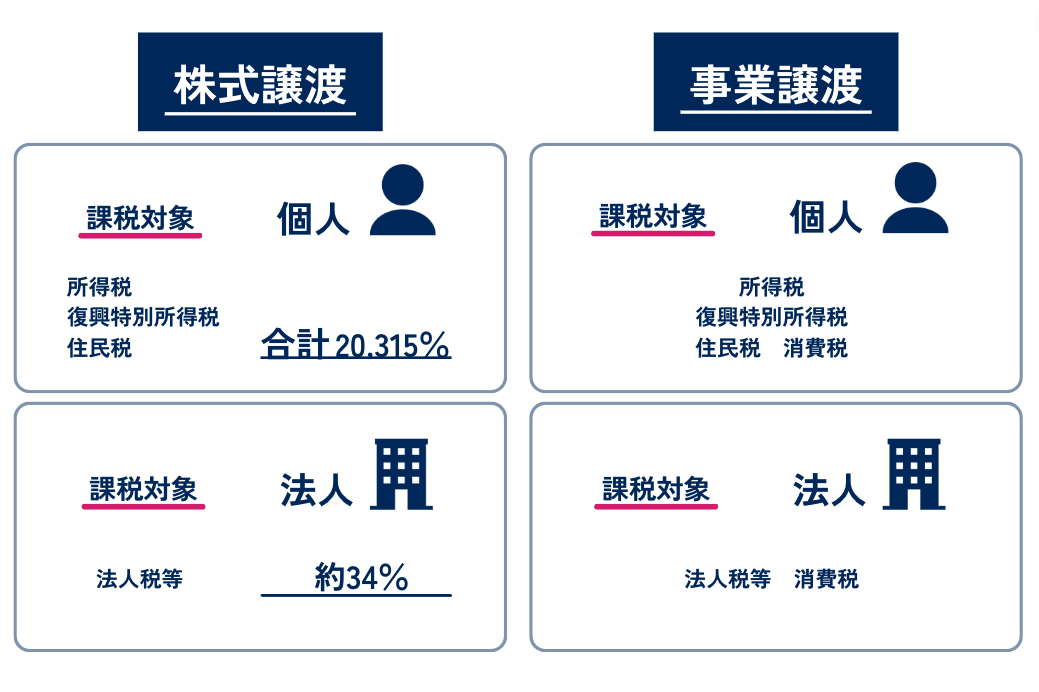

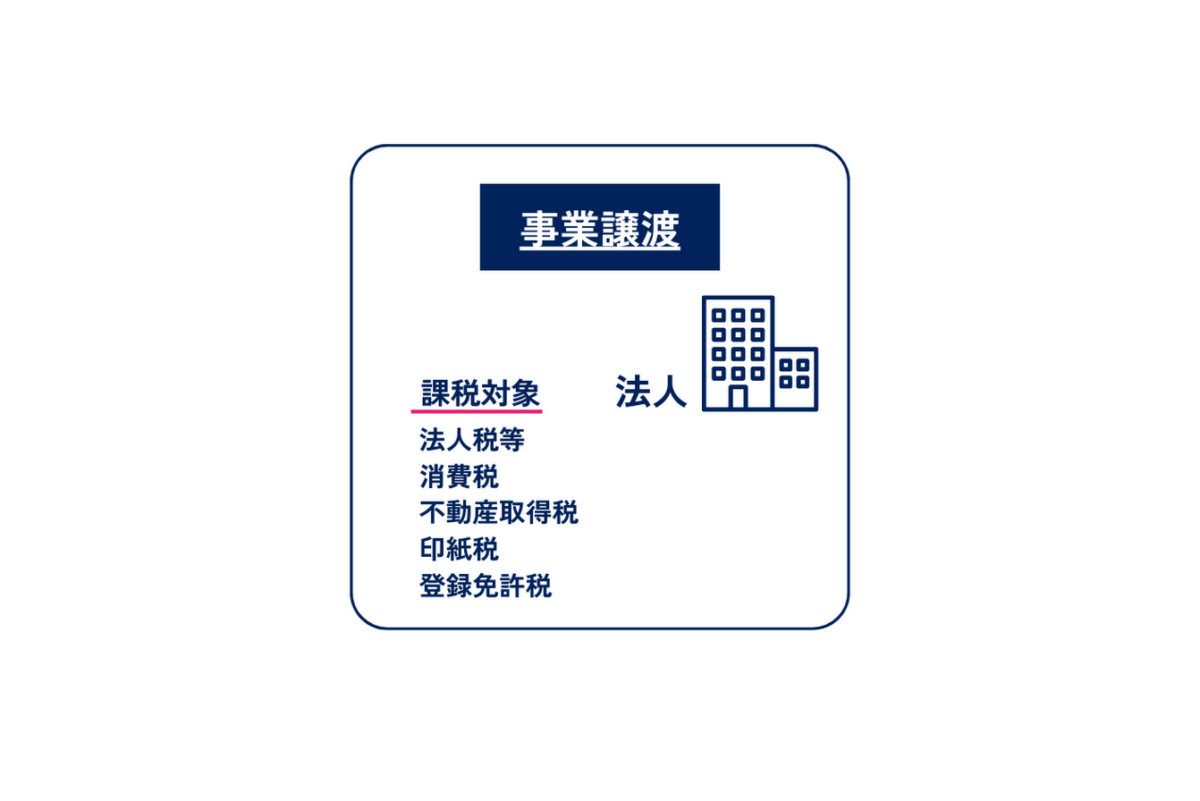

会社を売却する場合、税金の種類は、株式譲渡による場合と事業譲渡による場合とで異なります。また、売り手が個人の場合と法人の場合で税金の種類に違いがあります。

◆会社売却における税金の種類

株式譲渡 | 主体が個人株主 | 所得税・復興特別所得税・住民税 |

主体が法人株主 | 法人税・地方法人税・法人住民税・法人事業税・特別法人事業税 | |

事業譲渡 | 主体が個人 | 所得税・復興特別所得税・住民税・消費税 |

主体が法人 | 法人税・地方法人税・法人住民税・法人事業税・特別法人事業税・消費税 |

なお、所得税、法人税等の課税対象となるのは譲渡による利益です。つまり、株式譲渡であれば譲渡価格から株式の取得費用や取引手数料を差し引いた金額、事業譲渡であれば個人の場合は資産の種類ごとの譲渡利益に、法人の場合は譲渡価格から譲渡資産・負債の差額を差し引いた金額に対し課税が行われます。

譲渡価格自体が課税の対象となるわけではありません。

一方、消費税は事業譲渡における譲渡資産のうち、課税される資産の額に対して課されます。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

株式譲渡による会社売却の税金について、売却する株主が個人の場合と法人の場合に分けて見ていきましょう。

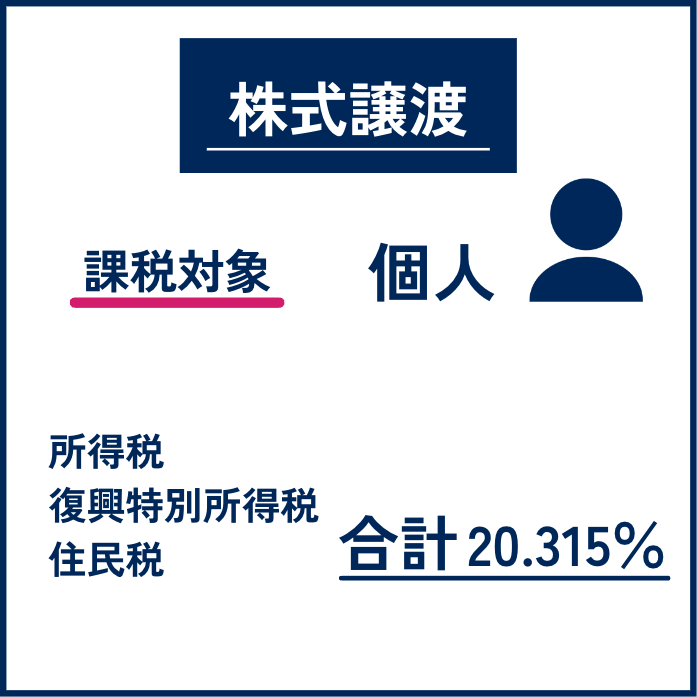

個人が売却した株式の譲渡所得に対しては分離課税により税金がかかります。つまり、他の所得と合計せずに、株式の譲渡所得単独で税額を算出します。事業所得や給与所得といった他の所得にかかる税金とは仕組みが異なることを覚えておきましょう。

個人株主による株式の譲渡所得に対してかかる税金は下記の通りです。

・所得税

・復興特別所得税

・住民税

以下、それぞれ解説していきます。

所得税は、譲渡所得に対して15%の税率が課されます。これに加えて、復興特別所得税も2037年分までかかります。税率は所得税額に対し2.1%となっています。つまり、譲渡所得税と復興特別所得税を合わせて15.315%が課税されます。

住民税は、譲渡所得に対して5%の税率が課されます。

所得税、復興特別所得税と住民税あわせて20.315%の税率で課税されます。売却する株式が上場株式か非上場株式かにかかわらず上記税率で計算されます。

なお、譲渡した株式の取得費用がわからなかったり、実際の取得費用が譲渡価格の5%相当額を下回る場合には、譲渡価格の5%相当額を取得費用として譲渡所得を計算することができます。

株式の譲渡価格が3億円、株式取得費用が3,000万円、取引手数料が2,000万円の場合にかかる税金を計算してみましょう。

◆譲渡所得額

3億円(譲渡価格)-3,000万円(株式取得費用)-2,000万円(取引手数料)=2億5,000万円

◆所得税の金額

2億5,000万円(譲渡所得額)×15.315%=3,828万7,500円

◆住民税の金額

2億5,000万円(譲渡所得額)×5%=1,250万円

◆税金の合計

3,828万7,500円+1,250万円=5,078万7,500円

個人が払う税金の額は、通常、毎年2月16日から3月15日の間に行う確定申告によって決定されます。前年1月1日~12月31日までの収入や支出を計算し、申告する必要があります。

納税のタイミングは所得税と住民税で異なります。所得税及び復興特別所得税は3月15日までに確定申告を行い納税しますが、住民税は6月に居住している自治体から住民税決定通知書が届き、6月、8月、10月、翌年1月のそれぞれ末日までを納期限として4回に分けて納めます(お勤めの方が特別徴収を選択する場合は、給与から毎月天引きされます)。

3月に所得税等を納税した後、住民税を納税するまでに期間があるため、資金を使ってしまって住民税の納税ができないということがないようにお金は残しておく必要があります。

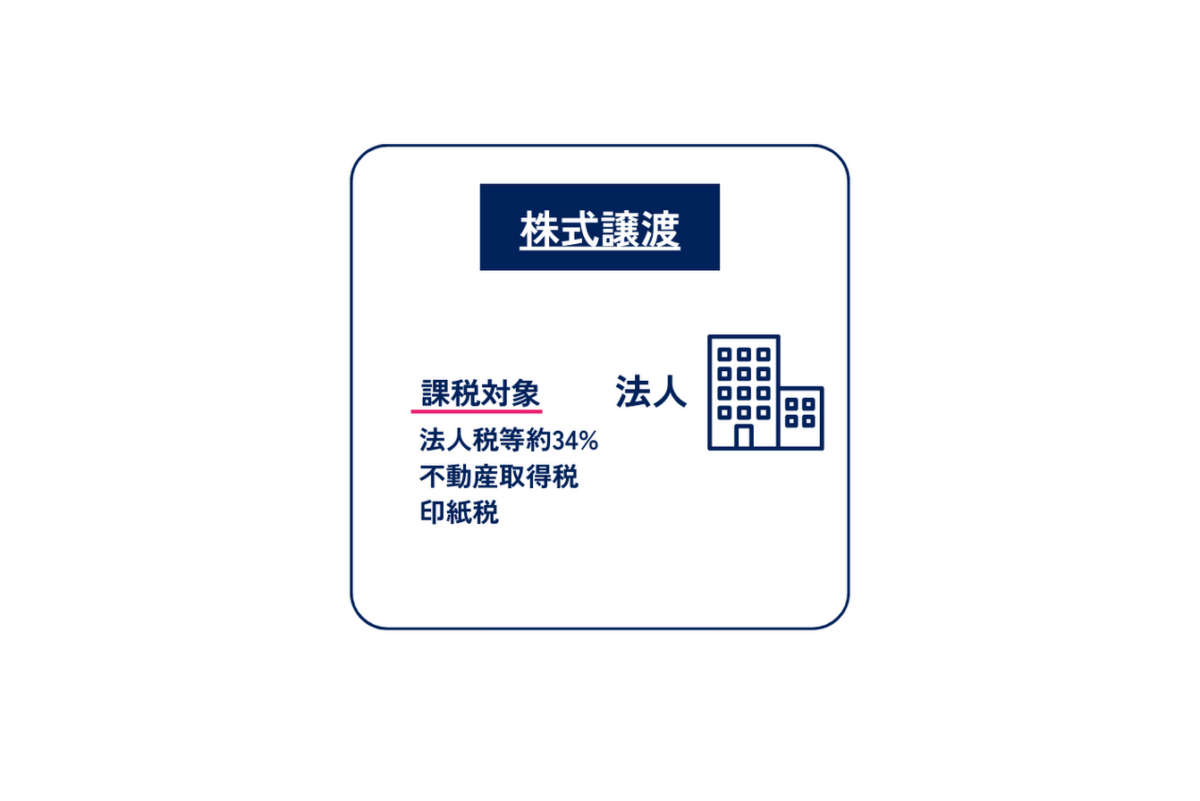

売り手が法人の場合、譲渡益に対して法人税が課されます。

個人の場合とは異なり、法人税は譲渡益以外の損益も合算したうえで税額を計算することになります。

以下で法人税等の税率の解説と課される税金のシュミレーションを行います。

法人税等は、法人税、地方法人税、法人住民税、法人事業税、特別法人事業税で構成され、それらの負担を合算した割合である実効税率は約34%です。

会社売却において、譲渡対象となる資産に土地や店舗などの不動産が含まれることがよくあります。通常、不動産を取得すると不動産取得税が課せられますが、株式譲渡による会社売却では不動産そのものが売買されるわけではなく、会社の経営権が譲渡されるため、不動産取得税は発生しません。株式譲渡の後も、売却された会社が不動産を引き続き保有する形となります。

ただし、株式譲渡とは別に不動産を個別に取得する場合には、不動産取得税がかかる点に注意が必要です。例えば、会社売却後に新たに不動産を取得する場合は、不動産取得税の支払いが発生します。

株式を売却する際には、契約書を作成することが一般的です。この契約書自体は、印紙税法上の課税文書として扱われることはなく、そのため印紙税を納める必要はありません。しかし、他の経済取引に関連する契約書や領収書などは、印紙税法の規定に基づき課税されることがあります。株式譲渡の場合は、株式売却の受領書が該当します。

印紙税は書類に記載された金額によって税額が変わります。具体的な税額は以下の表の通りです。

| 記載された契約金額 | 税額 |

| 5万円未満 | 非課税 |

| 5万円を超え100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 600円 |

| 300万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 2,000円 |

| 1,000万円を超え2,000万円以下 | 4,000円 |

| 2,000万円を超え3,000万円以下 | 6,000円 |

| 3,000万円を超え5,000万円以下 | 10,000円 |

| 5,000万円を超え1億円以下 | 20,000円 |

| 1億円を超え2億円以下 | 40,000円 |

| 2億円を超え3億円以下 | 60,000円 |

| 3億円を超え5億円以下 | 100,000円 |

| 5億円を超え10億円以下 | 150,000円 |

| 10億円以上 | 200,000円 |

| 契約金額の記載のないもの | 200円 |

株式の譲渡価格が3億円、株式取得費用が3,000万円、取引手数料が2,000万円、税率が34%の場合にかかる法人税を計算してみましょう。

なお、譲渡益以外の損益は考慮しないものとします。

◆譲渡所得額

3億円(譲渡価格)-3,000万円(株式取得費用)-2,000万円(取引手数料)=2億5,000万円

◆法人税の金額

2億5,000万円(譲渡所得額)×34%=8,500万円

加えて、譲渡金額が3億円なので印紙税が10万円かかります。

法人は、会社が定める事業年度が終了した翌日から2ヶ月以内に法人税の申告をする必要があります。例えば、会計年度の終わりが3月末なら、申告期限は5月末になります。

法人税を納税するタイミングは、申告期限同様事業年度終了の翌日から2ヶ月以内です。会計年度の終わりが3月末なら、納税期限は5月末になります。

なお、定款の定めにより事業年度終了の日の翌日から2か月以内に定時株主総会が招集されない常況にあるケースや、会計監査人を置いているなど一定の場合には、「申告期限の延長の特例」の適用を受けて、納税の期限を延ばすこともできます。ただし、この場合でも納付期限は延長されないことに注意が必要です。申告期限の延長に合わせて一か月納付を遅らせた場合、一カ月分の利子税がかかります。その他、災害などやむを得ない理由により申告及び納付期限が延長される場合もあります。

株式譲渡の際には、発行している会社が自ら自己株式を買い戻す場合もあります。この場合、通常の株式譲渡とは異なる税務上の扱いが生じます。そのため事前に税制の違いを十分に理解しておくことが重要です。

自己株式を取得する場合、売却した元株主が受け取る売却益は「みなし配当」として扱われます。みなし配当とは、株式を発行会社へ売却した際に得た金額のうち、出資金の払戻しを超える部分を配当とみなすものです。具体的には、以下の計算式で求められます。

株式売却価額 = 出資金の払戻し + みなし配当

出資金の払戻しの部分は、次の式で計算されます。

出資金の払戻し = 資本金の額 ×(売却した株式数 ÷ 発行済み全株式数)

例えば、資本金が5,000万円で1,000株を発行している会社の株式を500株持っており、それを発行会社に3,000万円で売却したとします。この場合、出資金の払戻しに該当する金額は、5,000万円 ×(500株 ÷ 1,000株)=2,500万円です。

この出資金の払戻し額と売却価額との差額、すなわち3,000万円-2,500万円=500万円がみなし配当として扱われることになります。

売り手が個人の場合、みなし配当は配当所得として扱われるため、所得税と住民税が総合課税方式で課せられます。通常の株式譲渡益が分離課税に該当するのに対し、みなし配当はこの適用外である点に注意が必要です。

売り手が法人の場合、みなし配当は営業外収益として受取配当金に分類されます。この際の税金は、買い手の発行会社がみなし配当部分を源泉徴収することで支払われます。法人株主は、源泉徴収された税額を法人税から控除することが可能です。

源泉徴収後に受け取る配当金は法人の利益に含まれ、法人税の対象になりますが、すべてが益金に加算されるわけではありません。実際には、一部または全額が不算入となることが一般的です。この理由は、配当金の支払いに充てられた利益剰余金がすでに法人税を納めた後のものであるため、再度法人税を課すと二重課税が発生してしまうためです。

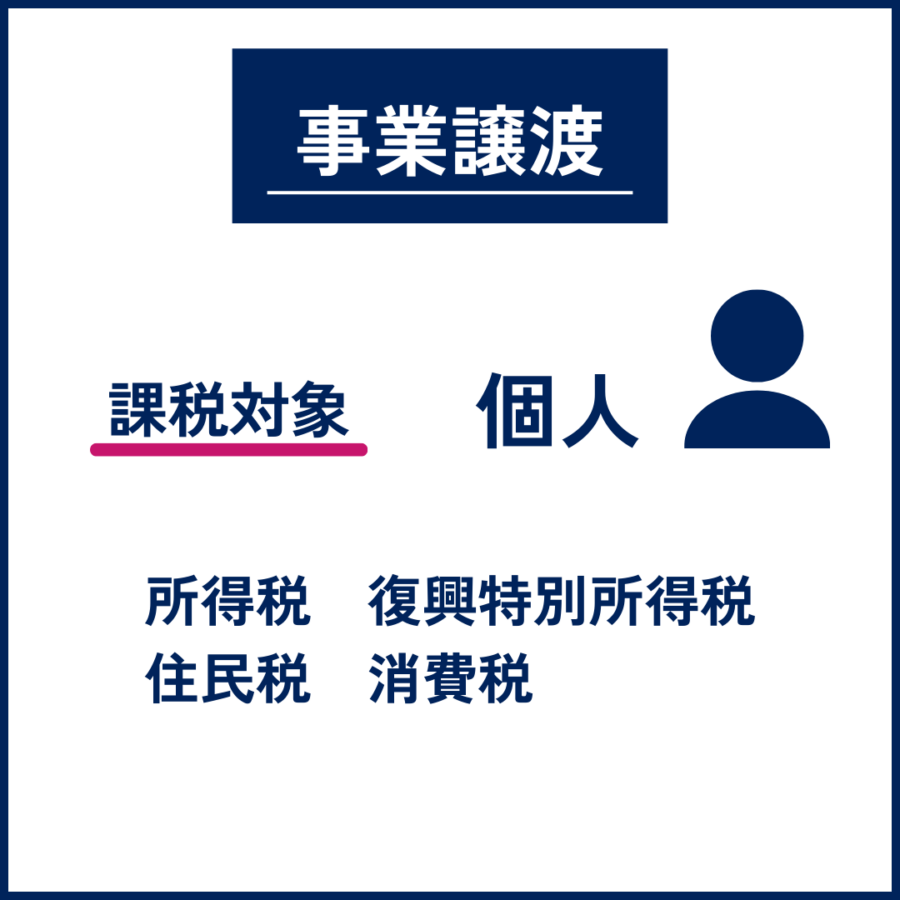

事業譲渡は基本的に法人間で行われますが、売り手が個人事業主の場合と、法人の場合に分けて解説します。

事業譲渡の際の税金については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業譲渡における税金を解説!具体的な計算例や節税方法を紹介

個人事業主が事業を売却した場合、譲渡した資産の種類に応じて異なる所得区分により所得税や住民税が計算されます。

例えば、土地や建物の譲渡であれば分離課税の譲渡所得、棚卸資産及びこれに準ずる資産(取得価額が10万円未満の少額減価償却資産など)の譲渡であれば事業所得、営業権やその他の資産は総合課税の譲渡所得、といった形でそれぞれ個別資産の譲渡として処理することになります。

株式譲渡の場合、「消費」という性質を伴わない取引のため消費税がかかりませんが、事業譲渡は事業用資産の売買取引なので消費税がかかります。

ただし、資産によっては消費税がかからないものもあります。たとえば、営業権は課税対象ですが、土地や生活用資産、売掛金などについては消費税がかかりません。

例えば店舗兼住宅のように、事業と日常生活の両方のために使用している資産は、事業用の部分について課税の対象となります。

なお、消費税は売却時に買い手から受け取るため、実質的な負担はありません。

事業譲渡によって、売り手の法人が負担する税金は以下の通りです。

譲渡金額が譲渡する資産と負債の差額よりも上回った場合、つまり利益が発生した場合、その利益に対して法人税が課税されます。

法人税の税率は、株式譲渡の場合と同様、約34%です。

売り手が個人の場合と同様、譲渡する資産の中で消費税の課税対象となる資産にだけ課されます。 消費税の税率は10%です。具体的には、不動産・のれん・特許・在庫などが課税対象になります。

納税するのは売り手である法人ですが、実質負担は買い手になります。

事業譲渡によって不動産を取得する場合、不動産取得税が発生します。不動産取得税は、固定資産税評価額に対して4%が課税される仕組みです。この固定資産税評価額は、実際の譲渡価格とは異なることが多く、通常、土地は市場価格のおよそ7割、建物は5割から6割程度が評価額の目安となります。

この差異は、不動産の評価基準が異なるために生じます。市場価格は需給の変動に左右されますが、固定資産税評価額は公的な評価基準に基づいて算出されるため、実際の売買価格とは必ずしも一致しないことが特徴です。

不動産の取得を目的としたM&Aについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→不動産M&Aとは?買い手・売り手のメリット・デメリット、税金を詳しく解説!

事業譲渡においても、譲渡した資産の受領書には株式譲渡と同様に印紙税が課せられます。しかし、事業譲渡の場合はこれに加えて、事業譲渡契約書自体にも印紙税が課されます。印紙税法では、「営業の譲渡に関する契約書」には印紙税が課されると定められており、事業譲渡契約書がこの規定に該当するためです。

事業譲渡契約書にかかる印紙税の額は、契約書の内容や取引金額によって異なります。具体的な税額は以下の表の通りです。

| 記載された契約金額 | 税額 |

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1,000円 |

| 100万円を超え500万円以下 | 2,000円 |

| 500万円を超え1,000万円以下 | 10,000円 |

| 1,000万円を超え5,000万円以下 | 20,000円 |

| 5,000万円を超え1億円以下 | 60,000円 |

| 1億円を超え5億円以下 | 100,000円 |

| 5億円を超え10億円以下 | 200,000円 |

| 10億円を超え50億円以下 | 400,000円 |

| 50億円を超えるもの | 600,000円 |

| 契約金額の記載のないもの | 200円 |

事業譲渡による会社売却では、不動産の売買が含まれるケースが多く見られます。不動産や土地の所有者が変更される際には、登記が必要となり、これに伴って登録免許税が課せられます。登録免許税は、不動産の所有権移転登記に対して発生する税金で、税率は課税標準となる不動産の価額に対して1,000分の20です。

事業の譲渡価格が1億円、譲渡対象事業の純資産が5,000万円、法人税の税率が34%、消費税の課税対象の資産が1,000万円の場合にかかる税金を計算してみましょう。

◆法人税の課税対象額

1億円(譲渡価格)-5,000万円(譲渡対象事業の純資産)=5,000万円

◆法人税の金額

5,000万円×34%=1,700万円

◆消費税の金額

1,000万円×10%=100万円

◆印紙税の金額

10万円

◆税金の合計額

1,700万円+100万円+10万円=1,810万円

会社売却における税金対策方法として、

①役員退職慰労金を活用する

②会社分割を併用する

③第三者割当増資で支配権を移転する

以上の3つについて解説します。

役員退職慰労金を活用することで、税金を節約することができます。

譲渡価格の一部を役員退職慰労金として受け取ることで、譲渡所得を減少させ、節税につなげることが可能です。退職慰労金にかかる所得税率は、一定の金額の範囲内であれば、株式譲渡や事業譲渡の所得税や法人税率よりも低いため、その差分が税負担の軽減につながります。

具体的な役員退職慰労金にかかる所得税の計算方法は以下の通りです。源泉徴収前の退職金額から、勤続年数に応じて計算される控除額を差し引いた金額に二分の一を乗じた退職所得金額(役員等勤続年数が5年以下である人がその役員勤続年数に対応する退職手当等として支払を受けるものは二分の一計算の適用はありません)に、所得税率を乗じて所得税が計算されます。

(退職金額-退職所得控除額)× 1/2 × 税率-控除額

退職所得控除額の計算方法

勤続年数(=A) | 退職所得控除額 |

20年以下 | 40万円×A (80万円に満たない場合には、80万円) |

20年超 | 800万円+70万円×(A-20年) |

所得税

課税される所得金額 | 税率 | 控除額 |

1,000円 から 1,949,000円まで | 5% | 0円 |

1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

40,000,000円 以上 | 45% | 4,796,000円 |

このほかに、所得税額に2.1%を乗じた復興特別所得税、退職所得金額に10%を乗じた住民税が課されます。

ただし、退職所得は上記の通り課税対象額が大きくなるほど税率も上がる累進課税により税金が計算されるため、あまりにも高い金額を得てしまうとかえって税負担が増えてしまうことにもつながるので注意が必要です。また、不相当に高額な役員退職金は損金として認められないリスクもありますから、専門家に相談して適正額を検討し、税金のシミュレーションを行うのがよいでしょう。

株式譲渡は、会社売却の際によく用いられる手法です。しかし、買収側が不要な資産を引き継いでしまうリスクがあるのがデメリットとなる場合があります。買収側にとって不要な資産を引き継ぐことは、追加の管理負担が生じるだけでなく、売却側にも影響を与えます。なぜなら、不要な資産を含めた株式譲渡は、売却価額を押し上げ、その結果、売却時の税負担が増える可能性があるからです。

こうした不要な資産の引き継ぎを避ける方法として、会社分割を併用する手段があります。まず、不要な資産を会社分割によって切り離し、その後に会社を売却すれば、買収側は必要な資産のみを取得でき、売却側も不要な資産にかかる税負担を減らすことが可能です。

この手法は非常に有効ですが、会社分割は手続きが複雑で、時間とコストがかかるデメリットがあります。よりシンプルな方法としては、不要な資産を売却前にグループ会社や関連会社に売却したり、オーナー経営者が個人資産を会社名義から自身の名義に変更しておく方法が挙げられます。

第三者割当増資とは、特定の個人や法人に対して新株を発行し、資本を増加させる手法のことです。第三者割当増資では、特定の第三者が新株を引き受けることでその会社に資本を注入し、会社の経営権の一部を取得する形となります。

会社売却において、買収側が第三者割当増資を通じて大量の新株を引き受け、結果的に過半数の議決権を獲得することで、株式を譲渡することなく経営権を取得することが可能です。株式の売買ではないため、この場合、売却益に対する税金が発生しないというメリットがあります。

ただし、既存株主にとっては、株式の希薄化が進むため、自身の持株比率が低下するデメリットが考えられます。また、この手法では、買収側が過半数の株式を取得できる一方で、完全に子会社化することはできないため、管理や運営上の影響にも注意が必要です。

第三者割当増資については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→第三者割当増資とは?メリットやデメリット、実際の手続きなどを解説!

会社売却の際の税金のトラブルとして、もっとも考えられるのは、税務リスクです。

特に株式譲渡における契約では、契約上、過去の税務処理について売却後に追徴課税が発生した場合、売り手が負担することとされるのが一般的です。

税務リスクに適切に対処するために、過去の税務処理の妥当性を確かめたり、節税を考えるときには、専門家に相談することをおすすめします。

会社売却での税金に関する別のトラブルの一つとして、税金の滞納が挙げられます。

税金の支払いは、個人の場合も法人の場合も確定申告後になります。株式譲渡もしくは事業譲渡を行ってから納税までの期間に資金を使ってしまい納税するための資金が残っていないという事態が発生しないように、資金繰りには十分注意しましょう。

個人の場合、所得税は確定申告と同時期に支払いとなりますが、住民税は支払いがさらに数ヶ月先となるため、問題なく支払えるように資金を手元に残しておきましょう。

期限を過ぎても税金を支払わないでいると当然、滞納とみなされてしまいますので、税金をしっかり支払えるように準備をしておきましょう。

会社売却は、税金や法律などの専門知識が必要な複雑なプロセスを経て実行するものです。

専門家を活用することで、会社売却に関するリスクを最小限に抑えることができます。専門家には、会計士、税理士、弁護士、M&Aアドバイザーなどが含まれます。

ただ、専門家に依頼するには費用がかかるため、事前に見積もりを取り、最適な依頼先を見つけることが重要です。

以下で、専門家を活用するメリットをいくつか解説します。

M&AアドバイザーやM&Aの際にかかる手数料については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aアドバイザーとは?仕事の内容・役割や依頼する際の注意点を紹介

→M&A手数料の相場はどのくらい?高い手数料を安くするポイントも紹介

専門家は、会社売却に関する専門知識を持っているため、会社売却に関するリスクを最小限に抑えるためのアドバイスが得られます。

例えば、税理士からは売却によって生じる様々な税金の負担を減らすための方法をアドバイスしてもらえるでしょう。また、M&Aアドバイザーに依頼をすることで、最適な買い手を見つけるための助言ももらえます。

会社売却には、多くの手続きが必要です。手続きを全て自分で行うのは非常に労力がかかるうえ、売却先の選定や節税方法を間違えてしまい会社売却に失敗してしまうというリスクもあります。

専門家から、会社売却のプロセスをスムーズに進めるためのアドバイスを受けることができます。また、会社売却に必要な書類作成や交渉などを代行することもできます。

例えば、M&Aアドバイザーに依頼すれば最適な売却先を探してくれるでしょう。

専門家に依頼することで、プロセスがスムーズに進むだけでなく、会社売却が成功する可能性が高まるのです。

会社売却には、多くの機密情報が含まれます。例えば、会社の財務諸表や、事業計画、顧客との取引情報、契約内容などです。そういった情報の漏洩が起きることで、取引先や顧客へ不信感を与えてしまったり、場合によっては秘密保持契約に違反する可能性もあります。

また、従業員へ適切なタイミングで情報を開示できないと、思わぬ不安を抱かせてしまうといったリスクも孕んでいます。

M&Aの専門家に相談することで、会社売却に関する情報を適切に管理して、機密に保ちながらプロセスを進めてくれます。

会社を売却すると税金が発生します。税金を滞りなく支払えるように、支払時期を把握し、支払の計画を立てておくことが重要です。

会社売却における税金の支払いタイミングは個人の場合と法人の場合で異なります。具体的には以下の通りです。

既述のとおり、個人事業主の確定申告期間は、毎年2月16日から3月15日にかけてです。

前年1月1日から12月31日までの収入や支出を計算し、申告することで、個人が払う税金の額が決定されます。確定申告の期限は3月15日までとなっています。

期限までにきちんと申告するようにしましょう。

法人は、会計年度が終了した翌日から2ヶ月以内に納税する必要があります。

会社の会計年度の終わりが近づいてきたら、納税期限までに滞りなく支払いができるように、早めに準備を始めましょう。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回は、会社売却の際にかかる税金について、株式譲渡と事業譲渡の場合に分けて詳しく解説しました。

節税対策についてもご紹介しましたが、税に関する法律や制度は複雑です。方法や手順を誤ると思わぬトラブルにつながりかねません。

会社売却および会社売却時の節税対策は、専門家の助けを借りて行うようにしましょう。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR