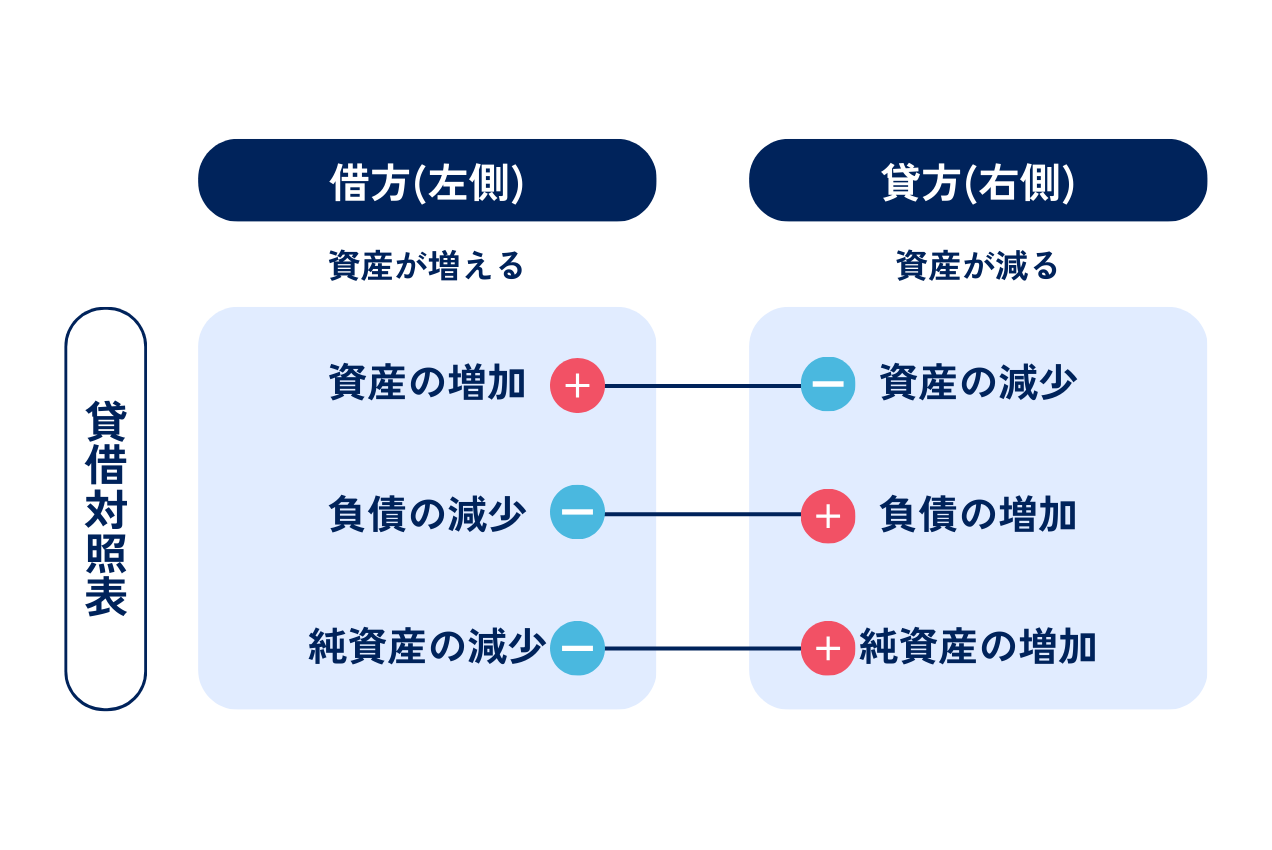

事業譲渡における仕訳とは、譲渡企業(売り手)と譲受企業(買い手)の間で発生するさまざまな取引を「借方」「貸方」に分けて複式帳簿に記録する作業です。企業活動において何らかの取引があった時は、内容をすべて「仕訳」しなければならず、事業譲渡においても仕訳が必要です。

事業譲渡における仕訳では基本的に「借方」「貸方」に分けて勘定科目を記載します。「事業」には様々な種類の財産が含まれており、財産ごとに仕訳方法が異なります。また、記載方法が譲渡企業と譲受企業とで異なるため、資産や負債をどこに記録すべきか基本原則を把握しなければなりません。

とはいえ、事業譲渡は頻繁にあるイベントではありません。特に売り手にとっては一度あるかないかの出来事といえます。そのため、事業譲渡時の仕訳をどう行うかで悩んでいる方もいることでしょう。

本記事では事業譲渡における仕訳の基本を概説します。譲渡企業と譲受企業別に、仕訳内容をシンプルに解説しますので、ぜひ参考としてください。

2010年有限責任監査法人トーマツに入所し、国内の上場会社を中心に監査業務に従事。多数の上場企業の監査責任者を兼任。IFRS導入支援業務、及び、IPO支援業務にも従事。2017年デロイトトーマツファイナンシャルアドバイザリー合同会社に出向・転籍。M&A等における財務DD、財務ストラクチャー助言、株式価値算定、事業計画作成の業務に従事。ヴァイスプレジデントとして、DDチームの現場責任者を担い、 50件超の大手事業会社・投資ファンドにおける買収案件(事業承継・カーブアウト)に関与。現在、地域経済活性化支援機構のDD・モデリング専任担当として業務を受託・兼任。2022年 ROLE UP Inc.に参画。

譲渡企業(売り手)が仕訳をする場合、以下のイメージで勘定科目を記載します。

・借方:譲受企業から受け取る対価

・貸方:譲渡する資産/売買損益

事業譲渡の仕訳の記載例を見てみましょう。

(譲渡企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) ※時価で記載 | 勘定科目 | 金額(千円) ※譲渡資産は簿価で記載 |

①現金預金(譲渡対価) | 50,000 | ②土地(譲渡資産) | 30,000 |

③建物(譲渡資産) | 15,000 | ||

④棚卸資産(譲渡資産) | 2,000 | ||

事業譲渡益(売買損益) ①-(②+③+④) | 3,000 | ||

※数字や括弧書きは解説の補助として記載。

借方には、譲受企業から受け取る現金預金(譲渡対価)を記載します。金額は「時価(取引時の価額)」で記載します。

貸方には、土地や建物・棚卸資産などの譲渡資産を記載します。金額は「簿価(譲渡企業が資産を取得した時の価格)」で記載します。また貸方には、譲渡対価と譲渡資産の差額を「事業譲渡益(売買損益)」として記載します。

上の表では借方に、事業譲渡の対価として5,000万円を受け取った旨を記載しました。貸方には、譲渡資産として4,700万円を記載しています。また売買損益として300万円(5,000万円-4,700万円)を記しました。

このように譲渡企業における仕訳では、借方に入ってくるお金を記載し、貸方に出ていく資産や売買損益を記します。

ここからは記載する項目について、さらに具体的に解説します。

先ほどの表では、譲渡企業が譲受企業に資産のみを譲渡するケースを示しました。しかし実際の事業譲渡では、資産だけでなく「負債」も譲渡されるケースがあります。

事業譲渡では、資産同様負債についても譲渡企業と譲受企業の間で引き継ぐ範囲を決めます。

負債を譲受企業が引き継ぐ場合は、譲渡企業と譲受企業の間で債務引受契約を締結し、債権者からの承諾を経て、譲受企業は譲渡企業の負債を資産とともに引き受けます。

また、譲渡企業の商号を譲受企業が継続使用する場合、譲受企業は譲渡企業の債務を弁済する義務を負うのが原則です。子どもが相続人として親の資産と借金両方を引き継ぐのに似ていますね。

譲渡企業の商号を継続して使用しない場合でも、譲受企業が債務を引き受けるという公告を行うと、譲渡企業の債権者から債務の弁済を請求されてしまいます。ただ、債務を弁済する義務を負わないという登記をした場合は、譲受企業は債務を弁済する義務を負いません。

譲渡企業では、負債を「借方に簿価」で記載します。

下の表では、資産と負債(例として「買掛金」)どちらも含めてあります。

(譲渡企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) ※①は時価、⑤は簿価で記載 | 勘定科目 | 金額(千円) ※簿価で記載 |

①現金預金(譲渡対価) | 50,000 | ②土地(譲渡資産) | 30,000 |

⑤買掛金(負債) | 2,000 | ③建物(譲渡資産) | 15,000 |

④棚卸資産(譲渡資産) | 2,000 | ||

事業譲渡益(売買損益) (①+⑤)-(②+③+④) | 5,000 | ||

※数字や括弧書きは解説の補助として記載。

先ほど、借方には「入ってくるお金」を記載すると解説しました。そのため、負債を借方に記載するのは不自然に思えるかもしれません。

たしかに負債は現金預金のようにキャッシュで受け取るものではありません。しかし譲渡企業にとって、譲受企業が負債を引き受けることは、本来支払うべき負債が減るためプラスと捉えることができます。そのため借方に記載します。

譲渡対価は、譲渡企業が事業譲渡の見返りとして受け取れるお金です。

譲渡対価は単純な計算で決まるものではありません。譲渡企業は少しでも高く事業譲渡を実現したいのに対し、譲受企業は少しでも安く事業譲渡を達成したいはずです。そのため両者がさまざまな要素を考慮して金額を交渉し、合意に至ってはじめて決まります。

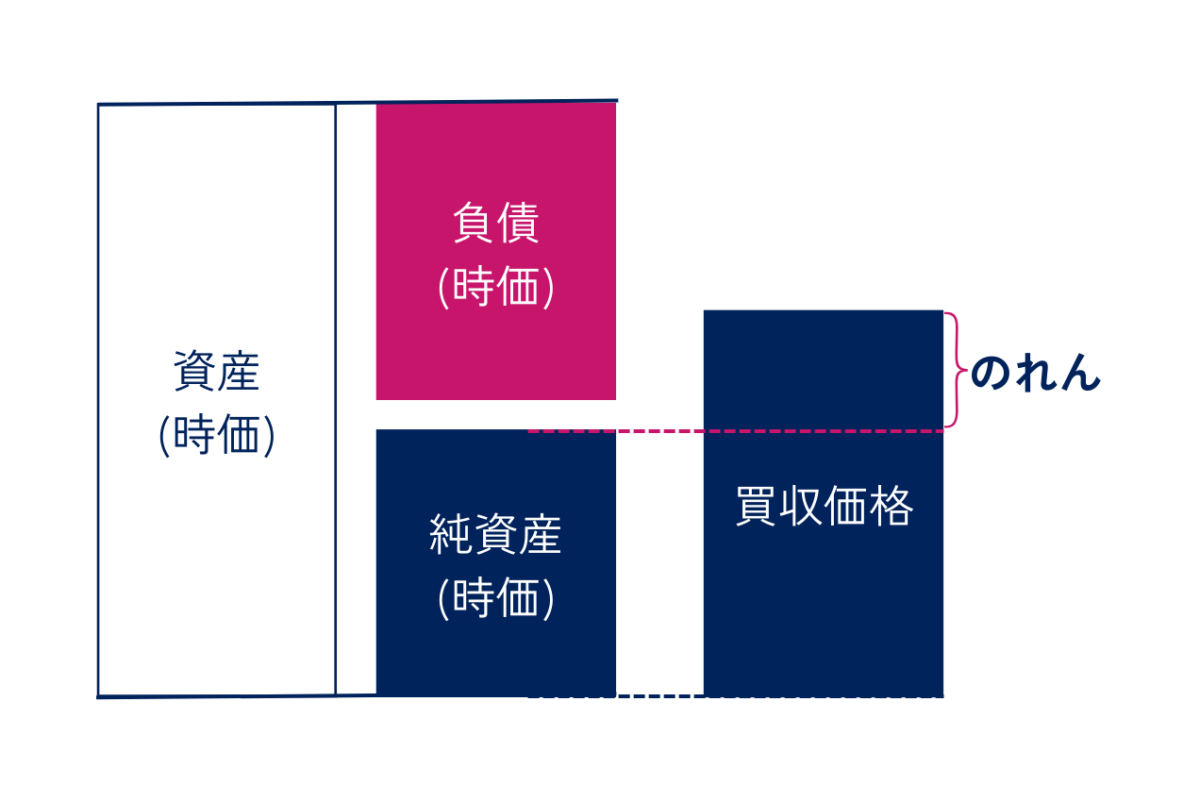

譲渡対価はおおむね以下の方法で決まります。

譲渡対価=時価純資産+営業権(のれん)

時価純資産とは「資産の時価総額から負債の時価総額を除いた額」です。のれんは「目に見えない譲渡企業の価値(ブランドや経営ノウハウ、技術力、顧客との関係など)」と理解するとよいでしょう(詳しくは後述)。

まとめると、譲渡企業が持つ純資産と付加価値(のれん)を加えた金額が譲渡対価になります。

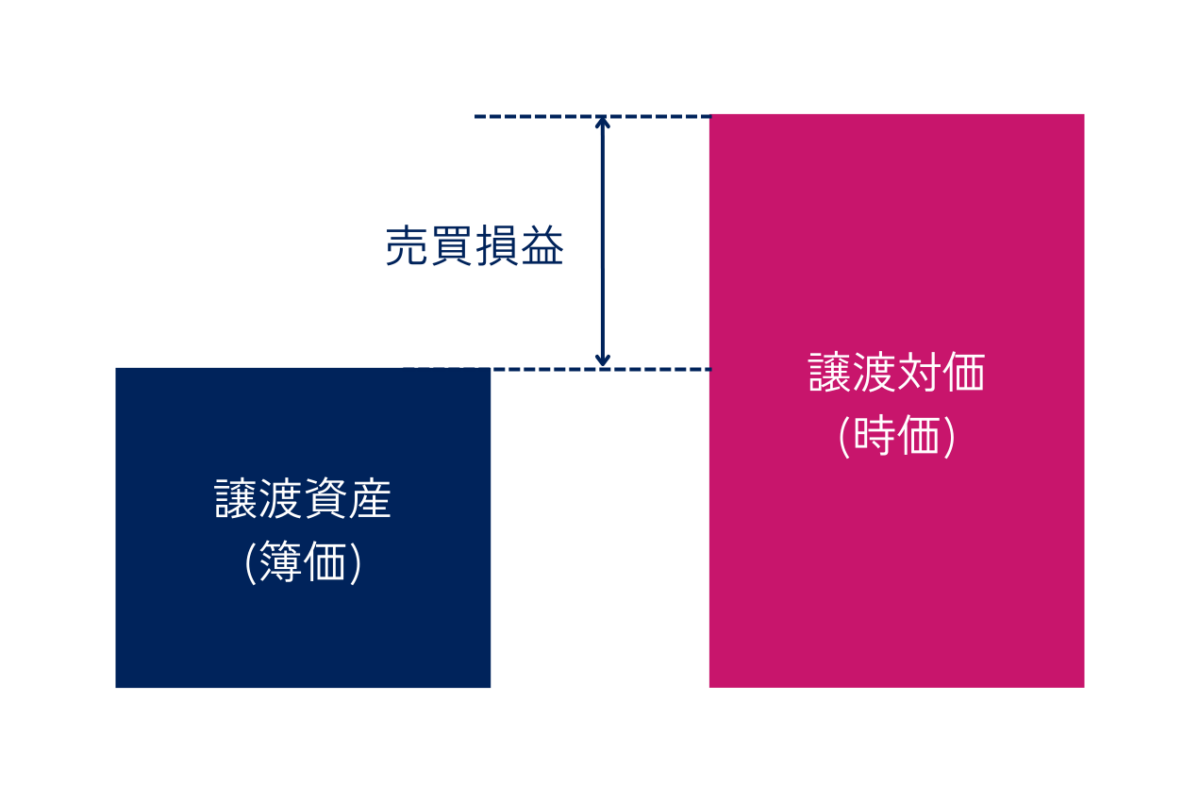

売買損益(勘定科目は「事業譲渡損益」)は、譲渡企業が受け取る譲渡対価(時価)と、引き渡す譲渡資産(簿価)の「差額」です。

譲渡企業が譲り渡す資産は「簿価」で記載されるのに対し、譲受企業から支払われる譲渡対価は「時価」で計算されます。簿価と時価では金額が少なからず異なります。

たとえば譲渡企業が過去に2,000万円で土地を購入した場合、簿価は2,000万円です。しかし土地の価格が上がって時価が3,000万円になれば、簿価と時価に1,000万円の差額が発生します。建物については購入時の簿価が1,500万円でも、経年劣化により時価が1,200万円に目減りすれば、300万円の差額が生まれます。

このように事業資産をめぐっては、譲渡資産(簿価)と譲渡対価(時価)の間に差が出るケースが発生します。その差額を売買損益として記載し、借方の合計金額と貸方の合計金額が同額になるよう調整します。

譲受企業(買い手)が仕訳をする場合、以下のイメージで勘定科目を記載します。

・借方:譲り受ける譲渡資産/のれん

・貸方:譲渡企業に支払う譲渡対価や負債

譲受企業の仕訳は、借方・貸方の記載が譲渡企業の仕訳と「逆」です。譲渡企業と譲受企業の間では、お金と資産がいわば入れ替わるため、記載方法が反対になります。

ただし記載箇所を左右で入れ替えるわけではありません。記載内容にいくらか相違点があります。

事業譲受の仕訳の記載例を見てみましょう。

(譲受企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) ※時価で記載 | 勘定科目 | 金額(千円) ※時価で記載 |

②土地(譲受資産) | 31,000 | ①現金預金(取得対価) | 50,000 |

③建物(譲受資産) | 14,000 | ||

④棚卸資産(譲受資産) | 2,000 | ||

のれん ①-(②+③+④) | 3,000 | ||

※数字や括弧書きは解説の補助として記載。

譲受企業の仕訳では、借方、貸方どちらも「時価」で記載します。譲受企業は事業資産を時価で引き受けるためです。

上の表で、土地と建物の額が譲渡企業の仕訳表の額と異なる点に注目しましょう。土地の価値が上昇して時価が簿価よりも1,000(千円)高くなったと仮定しています。また建物については、時価が簿価よりも1,000(千円)目減りしたと仮定しています。

勘定科目は同じでも、譲渡資産を時価で計算する譲受企業と、簿価で計算する譲受企業では、相違が出る場合がよくあります。

また譲渡企業側に記載されていた「売買損益」ではなく、「のれん(譲渡企業の目に見えない価値)」が記載されています。

譲渡企業の仕訳で解説したように、実際の事業譲渡では資産のみならず負債の譲渡も行われます。譲受企業では、負債を「貸方」に記載します。

下の表は資産と負債(買掛金)どちらも含めた表です。

(譲受企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) ※時価で記載 | 勘定科目 | 金額(千円) ※時価で記載 |

②土地(譲受資産) | 31,000 | ①現金預金(取得対価) | 50,000 |

③建物(譲受資産) | 14,000 | ⑤買掛金(負債) | 2,000 |

④棚卸資産(譲受資産) | 2,000 | ||

のれん (①+⑤)-(②+③+④) | 5,000 | ||

※数字や括弧書きは解説の補助として記載。

以下は借方・貸方に記載する際のおおまかなイメージです。

・土地・建物などの譲渡資産やのれん(譲渡企業の見えない価値)など「入ってくる部分」 → 借方

・譲渡企業へ支払うお金や支払わなければならない負債など「出ていく部分」→ 貸方

取得対価は、譲渡企業でいうところの「譲渡対価」です。つまり事業資産を譲り受けるにあたり、譲受企業が譲渡企業に支払うお金です。

仕訳では貸方に現金預金の勘定科目で記載します。

譲受企業は譲渡企業の持つ有形・無形の資産価値を見定め、取得対価(譲渡対価)を譲渡企業と交渉し決定します。

取得対価には、続く見出しで解説するのれんが含まれています。

すでに触れましたが、のれんは「譲渡企業の目に見えない価値」です。「超過収益力」とも呼ばれ、具体的には以下のような企業価値を指します。

・経営ノウハウ

・優れた技術力

・社会的信用の高さ

・ブランド力

・人材 など

平たくいえば、のれんは譲渡企業の「魅力」や「強み」を表します。

譲受企業は譲渡企業が持つ有形資産だけでなく、のれんなど無形資産の価値も見極めて取得対価を考えなければなりません。譲渡企業の将来的な伸びしろや競争力を踏まえ、慎重に評価します。

のれんには「負ののれん」と呼ばれる項目が存在し、正ののれんと仕訳方法が異なります。

負ののれんとは、譲受企業が支払う譲渡対価が、引き受けた譲渡資産の額を下回る時の差額です。正ののれんの場合、譲渡資産を上回る対価が支払われます。負ののれんはその逆の状況です。

負ののれんが発生する主な要因は譲渡企業が抱えるマイナス要素があることです。譲渡企業に偶発債務や簿外債務・訴訟リスクなどがあると、リスクを見越して譲渡企業の評価額が下がります。結果として、譲受企業は譲渡企業から譲り受ける資産の額よりも低い対価を引き渡します。

譲受企業は負ののれんを、正ののれんとは逆で、借方ではなく貸方に記載します。勘定科目は「負ののれん」です。

負ののれんがある時の、譲渡企業の仕訳は以下の通りです。

(譲渡企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

現金預金(譲渡対価) | 150,000 | 諸資産 | 200,000 |

諸負債 | 100,000 | 事業譲渡益(売買損益) | 50,000 |

※括弧書きは解説の補助として記載。「諸資産」「諸負債」は便宜上の使用。

譲渡側は、正ののれんと同様、のれんを勘定科目にして処理する必要はありません。譲受企業から支払われた金額を現金預金として記載し、負ののれんのマイナス分が反映された額を事業譲渡益として記載します。

譲受企業における仕訳は以下の通りです。

(譲受企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

諸資産 | 300,000 | 現金預金(取得対価) | 150,000 |

諸負債 | 100,000 | ||

負ののれん | 50,000 | ||

※括弧書きは解説の補助として記載。「諸資産」「諸負債」は便宜上の使用。

譲受企業は負ののれんを、正ののれんとは逆で、借方ではなく貸方に記載します。勘定科目は「負ののれん」です。

なお、正ののれんは20年以内の一定期間で償却されますが、負ののれんは事業譲渡が行われた年度に全額取崩し、「負ののれん発生益」等の勘定科目で特別利益に一括利益計上されます。

事業譲渡では多くの会計処理が求められます。規模が大きい事業譲渡であれば、より仕訳作業や税務処理が煩雑になるでしょう。

事業譲渡に関連した情報を補足的に解説します。

事業譲渡の会計処理では、資産や負債を仕訳します(負債については当事者の契約がある場合)。

資産 | 負債 |

・土地 ・建物 ・棚卸資産(商品/原材料などの在庫や消耗品等) ・車両運搬具 ・機械装置 ・のれん など | ・買掛金 ・未払い金 ・借入金 など |

資産は譲渡企業・譲受企業それぞれにおいて、以下のように計上されます。

譲渡企業:貸方

譲受企業:借方

負債は譲渡企業・譲受企業それぞれにおいて、以下のように計上されます。

譲渡企業:借方

譲受企業:貸方

収益の認識とは「企業がどのタイミングで売上を計上するか」を示す用語です。事業譲渡の会計処理のルールは「事業分離等に関する会計基準」に定められており、現金を対価として事業譲渡による資産売却で発生した収益は、事業譲渡日に認識することになります。

事業譲渡では、会計処理だけでなく税務処理も必要です。譲渡企業と譲受企業それぞれにかかる税金の例をご紹介します。

・法人税

譲渡対価が譲渡資産の額を上回る場合、つまり譲渡企業にとって利益が出る場合は、譲渡益として計上されます。譲渡益に対しては法人税が課税されます。

・消費税

譲渡する資産に消費税が課税されるため、譲渡企業に消費税を納税する義務が発生します。消費税の額は、譲渡する資産の中で課税対象となる資産に消費税率(10%)を乗じて求めます。課税対象となる資産には、建物や棚卸資産・機械設備・無形固定資産などが含まれます。一方、土地や有価証券などは非課税です。

消費税の課税は、事業譲渡の譲渡価額を消費税分上乗せさせる必要を生じさせるため、契約にあたり消費税を事前に考慮しておきましょう。

譲渡企業における消費税の仕訳例は以下のとおりです。

(譲渡企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

現金預金 | 110,000 | 諸資産 | 100,000 |

諸負債 | 50,000 | 事業譲渡益 | 50,000 |

仮受消費税 | 10,000 | ||

※括弧書きは解説の補助として記載。「諸資産」「諸負債」は便宜上の使用。

勘定科目を「仮受消費税」とし、貸方に課税対象の項目から算出される消費税額を記載します。

・消費税

消費税は譲渡企業に課せられる税金です。しかし事業譲渡では、譲受企業が消費税額を譲渡企業に対価として支払うため、譲受企業が実質的な負担を負います。

この関係性は、小売店と消費者との消費税をめぐる関係に例えられるでしょう。消費者は商品購入時に消費税を小売店に支払いますが、小売店は受け取った消費税を国に納税します。

譲受企業における消費税の仕訳例は以下のとおりです。

(譲受企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

諸資産 | 150,000 | 現金預金 | 110,000 |

仮払消費税 | 10,000 | 諸負債 | 50,000 |

※括弧書きは解説の補助として記載。「諸資産」「諸負債」は便宜上の使用。

勘定科目を「仮払消費税」とし、借方に消費税額を記載します。

移転を受けた資産及び負債の時価純資産価額と取得対価に差額がある場合、その差額はのれんとして処理されます。のれんは税務処理においては「資産調整勘定(通常ののれんの場合)」「差額負債調整勘定(負ののれんの場合))」と呼びます。

注意点として、のれんは5年かけて償却しなければなりません。会計上では最長20年以内での償却が可能ですが、税務上では5年固定で償却します。

なお「差額負債調整勘定」は、「退職給与負債調整勘定」および「短期重要負債調整勘定」と並んで「負債調整勘定」とまとめられます。

「退職給与負債調整勘定」とは、事業譲渡時により自社社員となった従業員に支払う退職金額です。本項目は「負債」として計上します。

「短期重要負債調整勘定」とは、譲受した事業に対して将来的に大きな影響を与える債務です。具体的には、債務履行がおおむね3年以内に予想され、移転資産の取得価額合計の20%相当額を超える金額を指します。

事業譲渡により土地や建物を取得した場合は、不動産取得税が発生します。また取得した不動産を登記する際に登録免許税も課せられます。これらは流通税といいますが、流通税には特例措置も設定されているため、特例措置に当てはまるかどうか確認しておくと良いでしょう。

会計処理のイメージがわきやすいよう、事業譲渡における具体的な仕訳例をご紹介します。話をシンプルにするために、負債は割愛しています。

事業譲渡における基本データは以下の通りです。

・譲渡企業:A社

・譲受企業:B社

・譲渡資産:土地/工場/機械設備/商品在庫/商標権

・譲渡資産の簿価と時価(以下表)

簿価(千円) | 時価(千円) | |

土地 | 40,000 | 55,000 |

工場 | 30,000 | 25,000 |

機械設備 | 20,000 | 15,000 |

商品在庫 | 5,000 | 5,000 |

商標権 | 700 | 1,000 |

合計 | 95,700 | 101,000 |

このケースにおける譲渡企業における仕訳は以下の通りです。

(譲渡企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

現金預金 | 105,000 | 土地 | 40,000 |

工場 | 30,000 | ||

機械設備 | 20,000 | ||

商品在庫 | 5,000 | ||

商標権 | 700 | ||

事業譲渡益 | 9,300 | ||

譲渡企業は売却した事業の譲渡対価として、1億500万円をキャッシュで受け取ると仮定します。この金額は時価を参考に、譲渡企業と譲受企業の交渉により決定します。

一方、簿価で記載された譲渡資産の価額は9,570万円です。譲渡対価との差額930万円があるため、同額を事業譲渡益として計上しました。

譲受企業における仕訳は以下の通りです。

(譲受企業)

借方 | 貸方 | ||

勘定科目 | 金額(千円) | 勘定科目 | 金額(千円) |

土地 | 55,000 | 現金預金 | 105,000 |

工場 | 25,000 | ||

機械設備 | 15,000 | ||

商品在庫 | 5,000 | ||

商標権 | 1,000 | ||

のれん | 4,000 | ||

譲受企業は時価で金額を記載します。本ケースでは譲受企業が資産の取得対価として1億500万円を支払います。譲り受ける資産合計は1億100万円です。

取得対価との差額が400万円あるため、のれんとして同額を計上しました。

Q:消費税はどのように仕訳しますか?

A:譲渡企業は、消費税込みの譲渡対価を「現金預金」の勘定科目で「借方」に記載します。貸方には「仮受消費税」の科目で記載します。

譲受企業は、また消費税込みの取得対価を「現金預金」の科目で「貸方」に記載します。また、消費税額を「仮払消費税」の科目で「借方」に記載します。

Q:事業譲渡で負債を引き継ぐ場合は消費税の対象ですか?

A:負債に消費税は発生しません。

Q:減価償却資産が譲渡される場合、耐用年数の扱いはどうなりますか?

A:譲渡される資産の中には、建物など減価償却資産が含まれるケースもあります。譲受企業は、譲渡資産を譲り渡された時点で、耐用年数を見積もる必要があります。耐用年数を見積もることができない場合、法定耐用年数から経過年数を差し引き、経過年数の20%に相当する年数を加えて算出することもできます。たとえば、法定耐用年数が20年の資産を10年使っている場合、「10年+10年×20%」で12年が耐用年数です。

Q:なぜ譲渡企業の目に見えない価値は「のれん」と呼ばれる?

A:一説では、のれんは店先に飾られる「暖簾」に由来するとされています。暖簾が店の「顔」であるように、直前に無形資産も企業の価値を示すものです。

事業譲渡では、譲渡資産や負債などが譲渡企業・譲受企業それぞれの複式帳簿にて仕訳されます。

両企業は、資産を譲渡する立場と譲り受ける立場であるため、借方・貸方に記入する勘定科目は対称的です。ただし譲渡企業では「事業譲渡益」、譲受企業では「のれん」など、異なる表記をする点に注意が必要です。

本記事では事業譲渡時の仕訳について基本的なポイントをご紹介しました。実務上の仕訳はより複雑で、記載する勘定科目や税金の計算には時間や手間を要します。

会計上・税務上の処理が正確かつスムーズに運ぶように、慎重に各項目を仕訳しましょう。

なお今回は事業譲渡にフォーカスした仕訳について解説しましたが、正確な仕訳は「譲渡前」から重要です。普段から正しい仕訳が行われていれば、相手企業への心証が良くなります。一方不明瞭な仕訳が散見されれば、不正会計や業務の正確性を疑われかねません。

事業譲渡は、譲渡企業にとっても譲受企業にとっても一大イベントです。仕訳は成功を左右する重要な要素といえます。

本記事が事業譲渡を行う企業の方にとって参考になれば幸いです。

2010年有限責任監査法人トーマツに入所し、国内の上場会社を中心に監査業務に従事。多数の上場企業の監査責任者を兼任。IFRS導入支援業務、及び、IPO支援業務にも従事。2017年デロイトトーマツファイナンシャルアドバイザリー合同会社に出向・転籍。M&A等における財務DD、財務ストラクチャー助言、株式価値算定、事業計画作成の業務に従事。ヴァイスプレジデントとして、DDチームの現場責任者を担い、 50件超の大手事業会社・投資ファンドにおける買収案件(事業承継・カーブアウト)に関与。現在、地域経済活性化支援機構のDD・モデリング専任担当として業務を受託・兼任。2022年 ROLE UP Inc.に参画。

RELATED

POPULAR