M&Aは、企業の成長や事業拡大を図るための重要な手段として注目されています。近年は大企業に限らず中小企業も盛んにM&Aを行っています。

しかし、具体的な目的や手法を正しく理解している方は少ないかもしれません。

今回の記事では、M&Aについて売り手側、買い手側の目的やメリット・デメリット・流れ・成功のポイントなどについて解説します。

M&Aについて、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

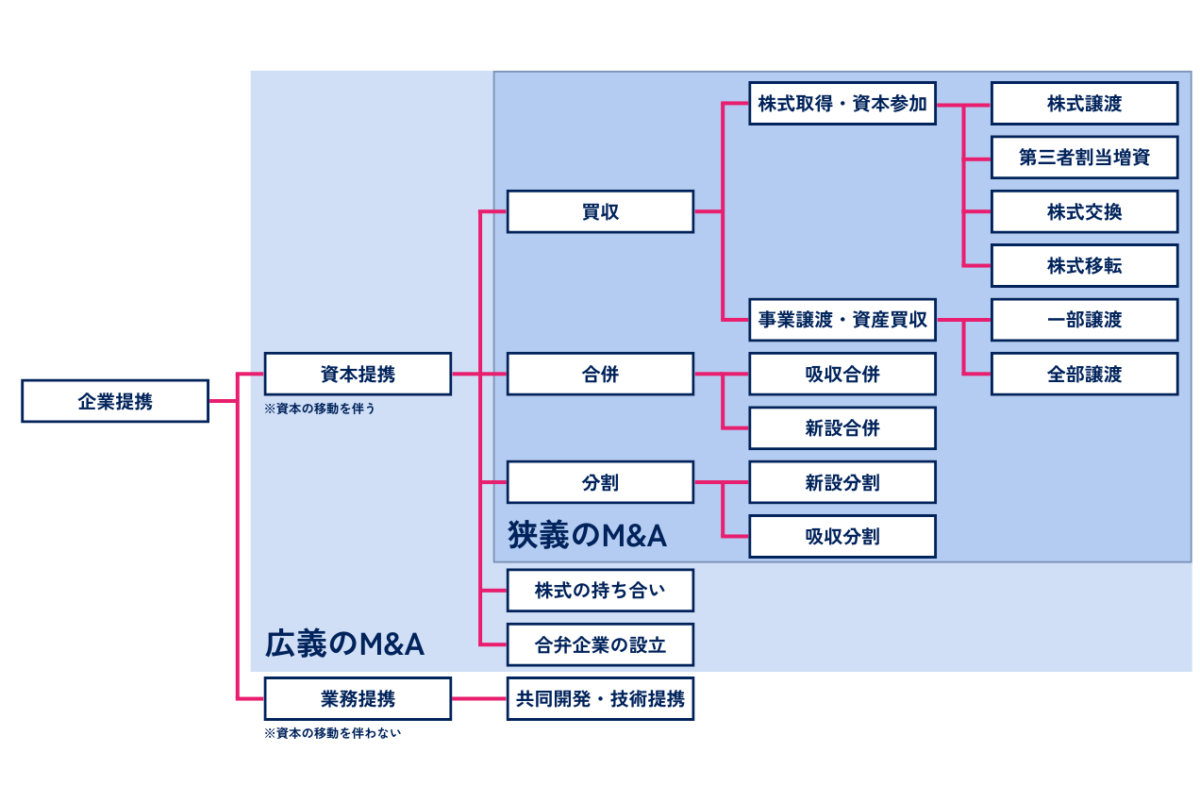

M&Aとは、「Merger and Acquisition(合併と買収)」の略で、企業の合併や買収を意味します。具体的な手法には、株式譲渡、事業譲渡、合併、会社分割などがあります。M&Aは企業の成長や市場拡大、事業の多角化などの目的で活用される効果的な経営戦略の一つです。

また、M&Aの広義の意味としては、単に合併や買収だけでなく、企業同士の提携、たとえば資本提携や業務提携も含むことがあり、経営戦略として幅広く活用されています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

ここからは、売り手側のM&Aを実施する目的について、以下の6項目を紹介します。

①後継者不足・事業承継問題を解決するため

②創業者が利益を獲得するため

③事業再生のため

④経営基盤を強化するため

⑤事業の選択と集中のため

⑥投資回収・現金化までの時間を短くするため

日本では少子化や価値観の変化により、後継者不足が深刻化している中小企業が増えています。特に多くの企業で、次世代を担う後継者が見つからず、事業承継が大きな課題となっています。

M&Aは後継者不足・事業承継問題の効果的な解決法の一つです。また、M&Aを通じて他の企業に事業を引き継ぐことで、企業の技術やノウハウ、従業員の雇用を守ることができるというメリットもあります。

特に後継者不在で悩んでいる中小企業にとっては大企業の傘下に入ることで、経営資源やブランド力を活用でき、企業の成長を加速させることも可能です。

創業者にとって、M&Aは事業売却を通じてまとまった利益を得るための有効な手段です。

M&Aによって会社を売却することで、創業者はその企業での貢献に見合う対価を受け取ることができ、利益を引退後の生活資金として利用したり、新たな事業を開始するための資金として活用することが可能です。

特に近年では、会社を一定の規模に成長させてから売却し、その資金で次のビジネスを立ち上げる「連続起業家」の事例が増加しています。

M&Aは、経営不振に陥った企業を再生させる目的でも活用されます。

経営が厳しくなった企業をそのまま廃業させるのではなく、M&Aを通じて新しい資本や経営資源を導入し、事業の再建を図ることが可能です。

経営不振の企業でも、独自の技術や特許、企画力がある場合、買収側にとって大きな価値となるため、M&Aによって新たな経営者や投資家が参入し、企業再生が可能となります。

特に日本では、事業再生や救済型のM&Aが長い歴史を持ち、これまで多くの企業がこの方法を用いて経営再建を果たしてきました。事業譲渡や会社分割といった手法に加え、増資による資本強化や経営リソースの共有など、多岐にわたる形式で事業再生が進められます。

資金力のある企業グループの傘下に入ることで、新たな技術やノウハウ、販路、設備など、これまで利用できなかった経営資源を活用できるようになります。

また、買い手企業のブランド力や信用力も加わるため、取引先や顧客からの信頼が向上し、企業全体の競争力が強化されます。

企業が持続的に成長し続けるためには、限られた経営資源を効率的に活用することが不可欠です。

利益が出にくい事業や経営を圧迫する赤字部門が存在する場合、主力事業や高収益事業に経営資源を集中的に投入し、不要な事業を売却する「事業の選択と集中」を目的としたM&Aが行われます。

売却を通じて不採算部門を手放すことで、収益性の高い部門に資金や人材、技術を集中させ、企業全体の業績向上を図ることが可能になります。特に、多角化経営を行っている企業にとっては、事業の最適化を図るためにM&Aが重要な戦略となります。

事業に投資した資金を回収するには、通常長い時間が必要です。

特に設備投資、研究開発などに多額の資本を投入している場合、計画通りの収益を得るまでに時間がかかることがありますが、M&Aを活用すれば、将来の収益も評価に含めることができるため、投資回収までの期間を大幅に短縮することが可能です。

続いて、買い手側のM&Aを実施する目的の、

①新規事業へ参入するため

②シナジー効果を創出するため

③事業を拡大するため

④事業成長の時間短縮

⑤海外進出の基盤を作るため

以上の5つについて解説します。

新規事業への参入は、社内に十分なノウハウやリソースがない場合、失敗のリスクが高まります。

M&Aを活用することで、ゼロから事業を立ち上げるのではなく、買収企業が持つ経験や知識、人材を活用し、成功までの時間やコストを大幅に短縮できます。特に、新規事業の成長スピードを加速させたい企業にとって、既に確立された事業モデルを持つ企業を取り込むことは、競争力を高める上で大きなメリットです。

M&Aによってシナジー効果を期待できます。シナジー効果とは、二つの企業が一体となることで、買収側と売却側のそれぞれの強みを活かすことで、単純な足し算以上の成果を生み出すことです。

事業規模の拡大だけでなく、コスト削減や効率化、新規事業の創出といった多方面でシナジー効果が期待されます。

シナジーについて、詳しく知りたい方はこちらの記事をご覧ください。

→シナジーとは?ビジネスでの意味・効果生み出す方法・M&A事例を解説

M&Aによって事業を拡大し企業の成長を加速させることが可能です。同業他社を買収することで、市場シェアを拡大し、業界内での競争力が高まります。

また、関連する事業を取り込むことで、新たな事業領域へ参入し、企業全体の事業ポートフォリオを広げることもできます。M&Aにより企業はより多様な分野で収益を得ることができ、安定した成長を実現することが期待されます。

M&Aによって事業成長の時間が短くなります。一から事業を成長させるには、時間とコストを要しますが、既に確立された企業や事業を買収することで、成長までの時間を大幅に短縮できます。

また、M&Aを通じてその分野の専門知識や既存の顧客基盤を持つ企業を取得することで、スムーズに市場に参入することが可能です。

海外進出を目指す企業にとって、M&Aは効率的に基盤を構築するための手段です。

海外市場に進出する場合、現地の法律や言語の壁など多くの課題がありますが、現地企業をM&Aによって買収することで、既存のビジネス基盤や流通網、人材などをそのまま活用することができ、迅速な市場参入が可能となります。

本項では、売り手側のM&Aにおけるメリットの

①技術やノウハウを承継できる

②企業の信用やブランドを強化できる

③従業員の雇用を維持できる

④オーナーの個人保証を解除できる

⑤売却益を得られる

以上の5つについて解説します。

M&Aのメリット・デメリットについて、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aのメリット・デメリットとは?売り手・買い手や手法ごとに解説

売り手側のメリットとして、長年にわたり培われた技術やノウハウを承継できる点があります。

廃業を選択した場合、蓄積された貴重な技術や知識、ノウハウは消滅してしまう可能性があります。しかし、M&Aを通じて事業を他社に引き継ぐことで、経営権だけでなく、技術やノウハウも、次の企業へと引き継がれます。

技術承継を目的としたM&Aは、特に製造業や高度な専門知識が必要な業界で有効な手段となっています。

売り手側のメリットとして。信用やブランドを強化できる点が挙げられます。上場企業や大手企業のグループに加わることで、信用やブランドが強化され、取引先や顧客からの信頼を一気に高めることが可能です。

また、新たなビジネスチャンスが生まれ、今まで取引が難しかった企業との商談が実現しやすくなるなど、企業全体の成長を加速させることが期待できます。

従業員の雇用を維持できる点もメリットの一つです。

特に中堅・中小企業におけるM&Aでは、従業員の雇用を守ることが譲渡条件の一つとなることが多く、経営者が引退する場合でも事業を継続することで、引き続き雇用されるケースが一般的です。

M&Aは単なる事業の売却に留まらず、従業員やその家族、さらには取引先との関係を維持するための手段としても、経営者にとって大きな意味を持っています。

中小企業の経営者が金融機関から融資を受ける際、個人保証を求められることが多くあります。これは、会社の借入金に対して経営者個人が連帯して責任を負うもので、負担が非常に大きいものとなります。特に、経営が不安定な場合や借入が増えるほど、経営者の個人資産が危機にさらされるリスクも高まります。

こうした状況から解放されるため、M&Aを活用するケースが増えています。M&Aでは、会社の経営権とともに経営者の保証債務についても整理されることが多く、負担の軽減が期待できます。また、一定の条件を満たせば、借入金の一括返済を伴わずに、経営者の個人保証だけを解除することができる場合もあります。

事業や会社の売却によって売却益を得られることもメリットです。

一般的に、M&Aは経営不振の企業が活用するものというイメージを持たれることもありますが、実際には成長している事業を資金化するために行われるケースも少なくありません。経営者が、自社の利益が出ている事業を売却し、得た資金を他の事業に集中投資することや、新たなチャレンジに資金を使うことが多くあります。

キャピタルゲインについて、詳しく知りたい方はこちらの記事をご覧ください。

→キャピタルゲインとは?インカムゲインとの違い・税金・税率を解説

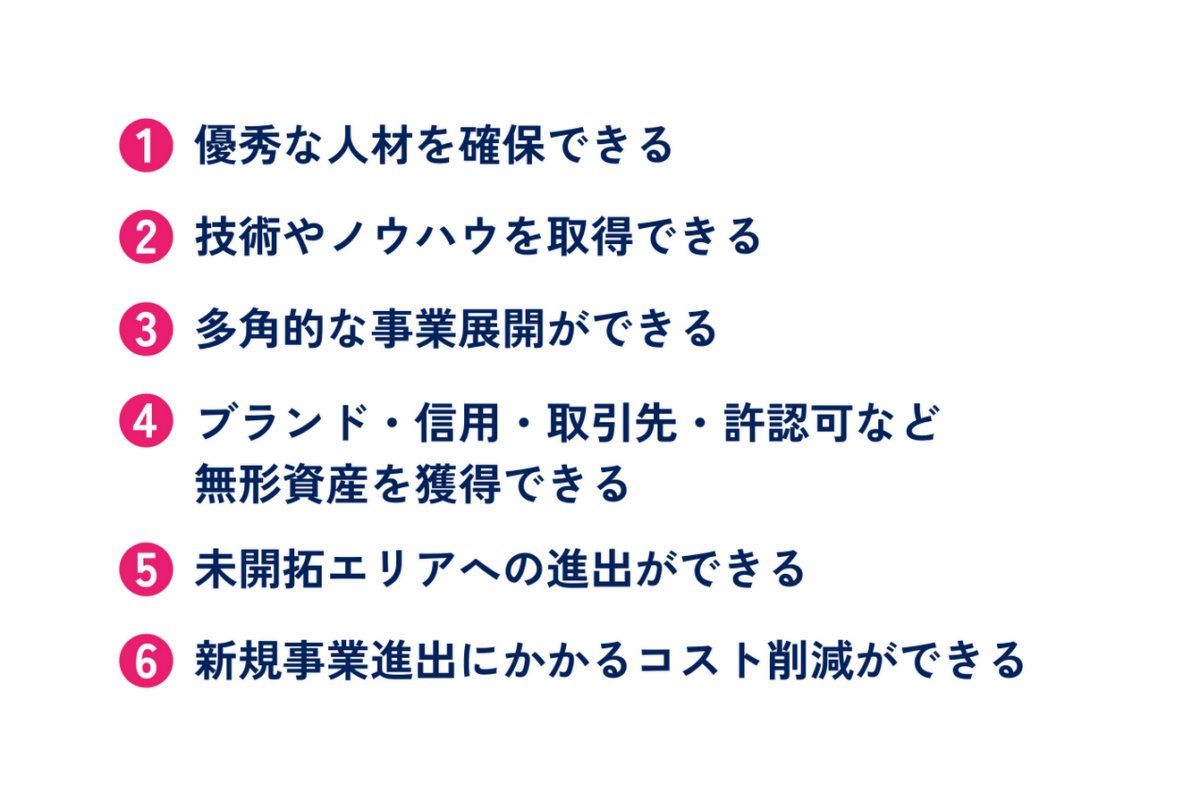

続いて、買い手側のM&Aにおけるメリットの、

①優秀な人材を確保できる

②技術やノウハウを取得できる

③多角的な事業展開ができる

④ブランド・信用・取引先・許認可など無形資産を獲得できる

⑤未開拓エリアへの進出ができる

⑥新規事業進出にかかるコスト削減ができる

以上の6つについて解説します。

日本では、少子高齢化により企業にとって優秀な人材を確保することが今後ますます難しくなると予測されています。

M&Aを通じて既に優秀な人材や専門性の高いチームを持つ企業を買収すれば、その人材やノウハウを即座に自社内に取り込むことができ、事業の成長を加速させることが可能です。

新たな分野や市場を開拓する際、必要な技術やノウハウを自社で一から習得するには、時間と多額のコストがかかります。

M&Aを通じて既に高い技術力やノウハウを持つ企業を買収すれば、短期間でこれらの資産を自社に取り込み、競争力を強化することが可能です。さらに、許認可や知的財産権も併せて取得できるため、市場での優位性を迅速に確立することができます。

単一の事業に依存していると、市場の変化や法改正、競争の激化による打撃を受けやすくなりますが、複数の事業を展開することでそのリスクを軽減し、企業の安定性が高まります。

既存の事業が成熟期を迎え、成長が頭打ちとなる中で、M&Aによって新たな事業分野を取得することは、収益を増やしリスクを分散するための有効な手段です。特に、異業種の企業を買収することで、シナジー効果を生み出し、既存のリソースを活かした新たな製品開発や市場への参入が実現します。

ブランドや信用、取引先、さらには許認可といった無形資産を獲得できることは、買収側にとって非常に大きなメリットになります。新たな市場で自社ブランドを確立するには、長い時間が必要ですが、既に確立されたブランドをM&Aで取得すれば、短期間でその市場における信頼や認知度を得ることが可能です。

ブランドは単なる名前やロゴだけではなく、顧客や取引先との関係性、業界内での評判、さらには地域社会でのネットワークなどのつながりによって構築されています。これらの無形資産をM&Aで引き継ぐことにより、スムーズに既存の市場へ参入でき、同時にシナジー効果によってさらなる成長を見込むことができます。

また、特定の事業分野では、許認可や免許がなければ事業を展開できないケースがあります。M&Aによってこれらの許認可を引き継ぐことで、事業運営に必要な条件を整えることができ、事業展開を加速させることが可能です。

買い手側のメリットとして、未開拓エリアへの進出をスムーズかつ効率的に実現することが可能となります。

通常、新たな地域に進出する際には、競合や市場調査に多大な時間とコストがかかります。しかし、すでにその地域で確立した実績を持つ企業をM&Aによって傘下に収めることで、これらのプロセスを大幅に短縮し、リスクを抑えた進出が可能です。

買い手側のメリットとして、新規事業に進出する際のコストを大幅に削減することが可能です。

新規事業を立ち上げるには、技術の開発、人材の採用、マーケットの調査など、膨大な時間と資金が必要ですが、既にその分野で実績を持つ企業を買収することで、これらのステップを大きく省略できます。

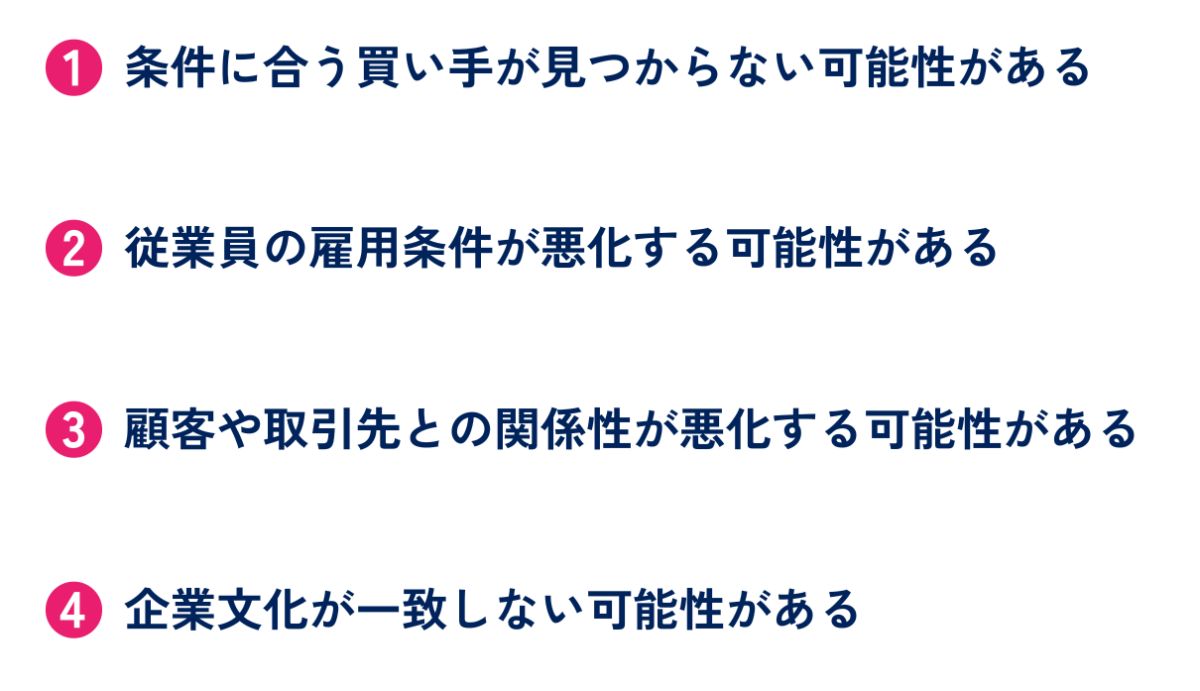

売り手側のM&Aによるデメリットの、

①条件に合う買い手が見つからない可能性がある

②従業員の雇用条件が悪化する可能性がある

③顧客や取引先との関係性が悪化する可能性がある

④企業文化が一致しない可能性がある

以上の4つについて解説します。

売却側にとって、M&Aを成功させるには条件に合う買い手を見つけることが重要となりますが、場合によっては希望する条件に合う買い手が見つからない可能性があります。

条件に合う買い手を見つけるためには、適切な相談先を活用することが不可欠です。税理士や公認会計士、地方銀行や信用金庫といった専門家や金融機関、さらにはM&A仲介業者など、サポートを受けながら売却先を探すことが重要です。

売り手側のデメリットとして、従業員の雇用条件が悪化する可能性があります。事業譲渡の場合、雇用契約を買収側の企業と結び直す必要があるため、雇用条件が維持されないケースも少なくありません。

例えば、給与や福利厚生、勤務環境が変わることで、従業員の不満が生じ、優秀な人材が流出するリスクが高まります。これにより、取引先や顧客との関係が悪化し、買収企業の業績にも影響を及ぼす可能性があります。

M&Aによって、顧客や取引先との関係性が悪化する可能性があります。

例えば、契約に「チェンジ・オブ・コントロール条項(COC)」が含まれている場合、経営権の変更によって契約条件が見直されたり、契約が解除される場合があります。この条項がある契約では、M&A後に取引先から承諾を得る必要があるため、事前に契約内容を確認し、どのように対応するかを慎重に検討することが必要です。

M&Aを行う際に見過ごされがちですが、企業文化の違いが大きな問題となる可能性があります。

各企業には独自の文化や慣習があり、M&A後にそのミスマッチが発生すると、社員間の人間関係やマネジメントに支障が出ることがあります。特に、実務の進め方や社内手続き、人事制度、社内システムの統合がスムーズに進まないと、負担が増え、従業員のストレスや反発を引き起こすことが考えられます。

企業文化の統一は時間がかかるものであり、無理に統合を進めると逆効果となる場合もあります。例えば、福利厚生や権限移譲の仕方、仕事の進め方に大きな違いがあると、従業員はストレスを感じやすくなります。これを防ぐためには、M&Aの前段階で双方の文化の違いを明確に理解し、それが許容できる範囲かどうかを慎重に判断することが重要です。

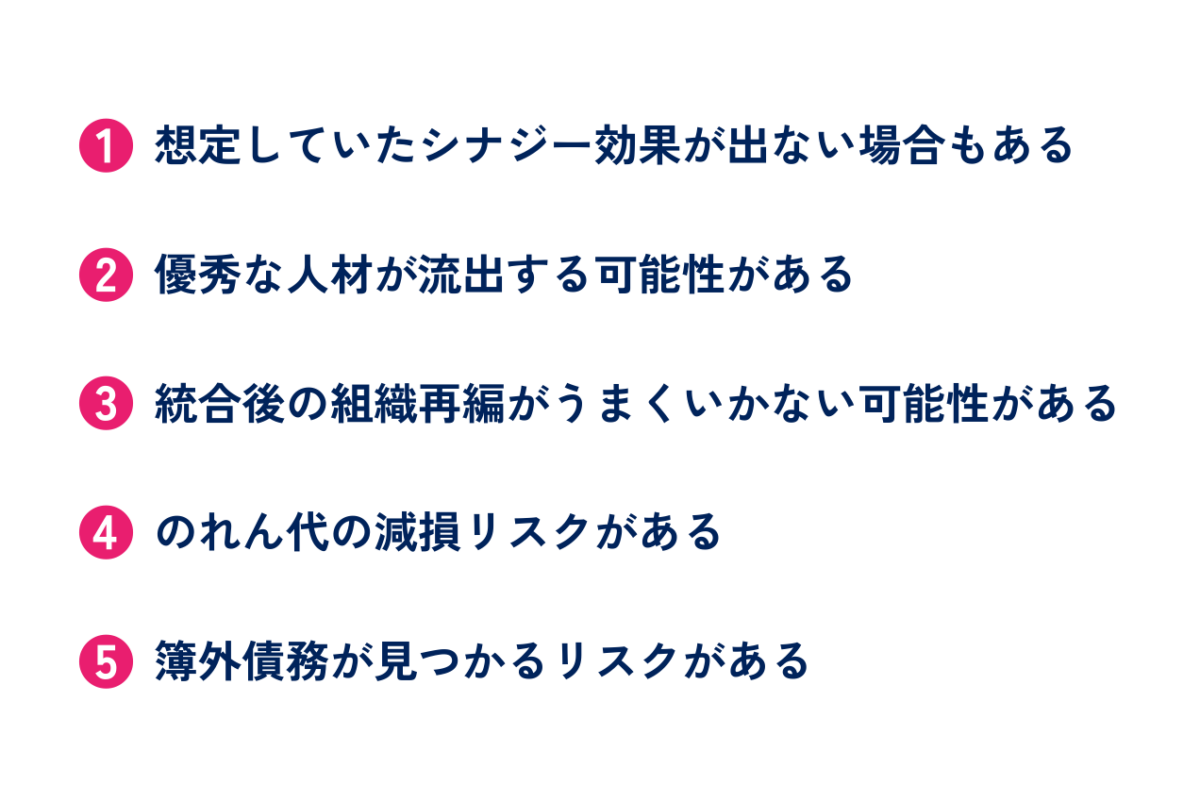

買い手側のM&Aによるデメリットの、

①想定していたシナジー効果が出ない場合もある

②優秀な人材が流出する可能性がある

③統合後の組織再編がうまくいかない可能性がある

④のれん代の減損リスクがある

⑤簿外債務が見つかるリスクがある

以上の5つについて解説します。

M&Aは企業同士が結びつくことでシナジー効果を期待して行われるものですが、必ずしもその効果が発揮されるとは限りません。

M&A後に得られると見込んでいた相乗効果が、実際には想定よりも小さい、あるいは全く発揮されないことも少なくありません。特に異なる業界や文化を持つ企業同士の統合では、予想通りに効果を引き出すのが難しいケースが多くあります。

例えば、複数のブランドが一つに統合された場合、それぞれのブランドや事業を尊重しすぎることで、積極的な変革が行われず、シナジー効果が薄れることがあります。また、従来のビジネス慣習が根強い企業と、IT化が進んだ企業が統合する場合、双方のシステムや文化にギャップが生じ、期待していた変化や効率化が進まないこともあります。

買い手側のデメリットとして、人材が流出してしまうリスクがあります。

人材流出の主な要因としては、評価制度や報酬体系の変更、企業文化の違い、従業員のキャリア展望の不透明さなどが挙げられます。これらの変化により、従業員が自分の将来に不安を感じ、離職を選ぶケースが少なくありません。

統合後の組織再編がうまくいかない可能性があることもデメリットの一つです。

M&Aの目的はシナジー効果や業績の向上を図ることですが、統合プロセスが計画通りに進まなければ、期待した成果を得ることは難しくなります。特に、企業文化の違いや組織体制の調整、役職や権限の再編において対立が生じる場合、従業員のモチベーションが低下し、結果的に業務効率が悪化する可能性があります。

M&Aの際に発生する「のれん代」は、ブランド価値や人材、技術力、ノウハウといった無形の資産を表し、貸借対照表における無形固定資産に計上されます。しかし、のれん代の価値は一定ではなく、時間の経過や市場環境の変化に伴い、その価値が減少するリスクがあります。

特に、M&A後に期待していたシナジー効果が発揮されなかった場合や、業績が低迷した場合、のれん代の減損が発生し、会計上で大きな損失が生じる可能性があります。

買い手側の注意すべきM&Aのデメリットの一つに「簿外債務」があります。

簿外債務とは、貸借対照表に計上されていない債務のことで、特に中小企業では、税務会計の処理が不十分なために、こうした隠れた債務が発生する可能性があります。買収後に簿外債務が発覚すると、予期せぬ支出が発生し、企業の財務に大きな負担をかけることになります。

狭義のM&Aは買収、合併、分割の3つに分類されます。それぞれについて紹介します。

M&Aにおける「買収」とは、買収側が株式や事業資産を取得することで、売却側の経営権や事業を譲り受けることを指します。以下の5つのスキームについて紹介します。

買収について、詳しく知りたい方はこちらの記事をご覧ください。

→買収とは?意味・M&Aとの違い・メリット・成功のポイント・事例を解説

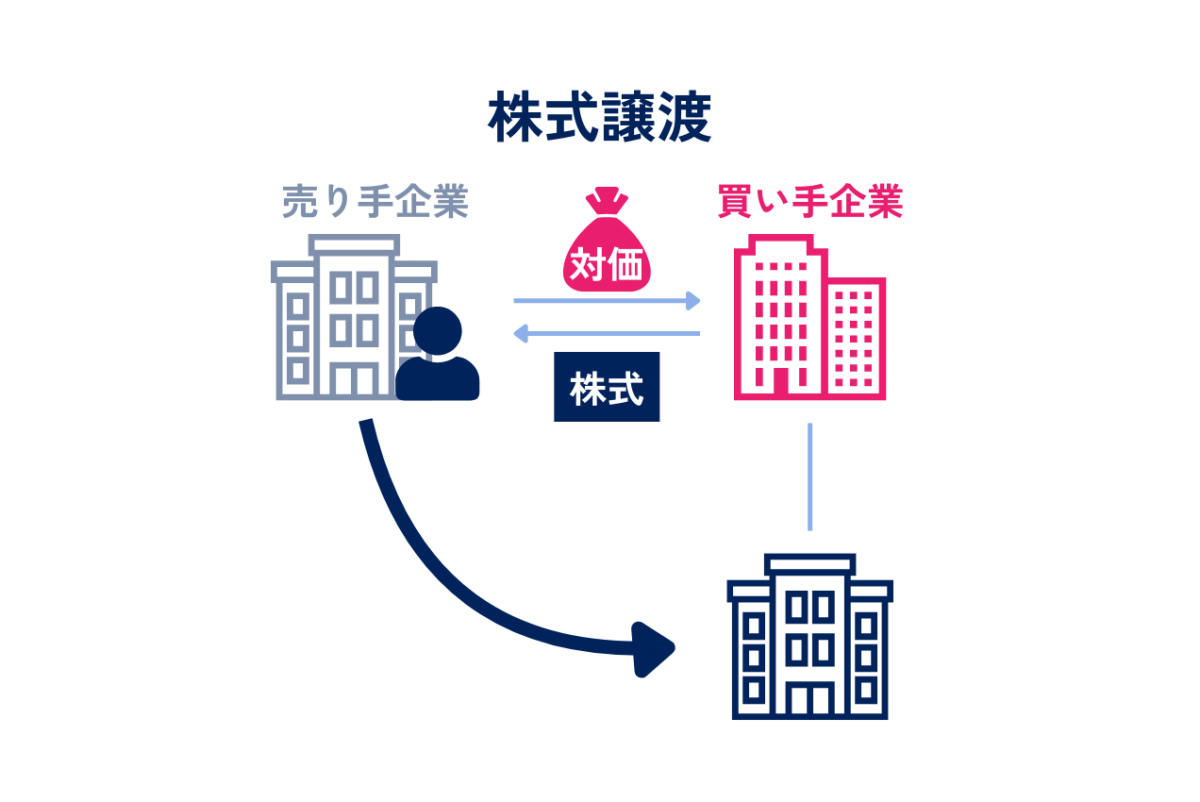

株式譲渡とは、売却企業の株主が保有する株式を買収側に譲渡することで、経営権を移転させるM&Aの手法です。この方法では、買収側が対価として現金を支払い、譲渡された株式に基づいて売却企業の経営権を取得します。

株式譲渡について、詳しく知りたい方はこちらの記事をご覧ください。

→株式譲渡とは?方法・手続き・税金・中小企業特有の注意点を解説

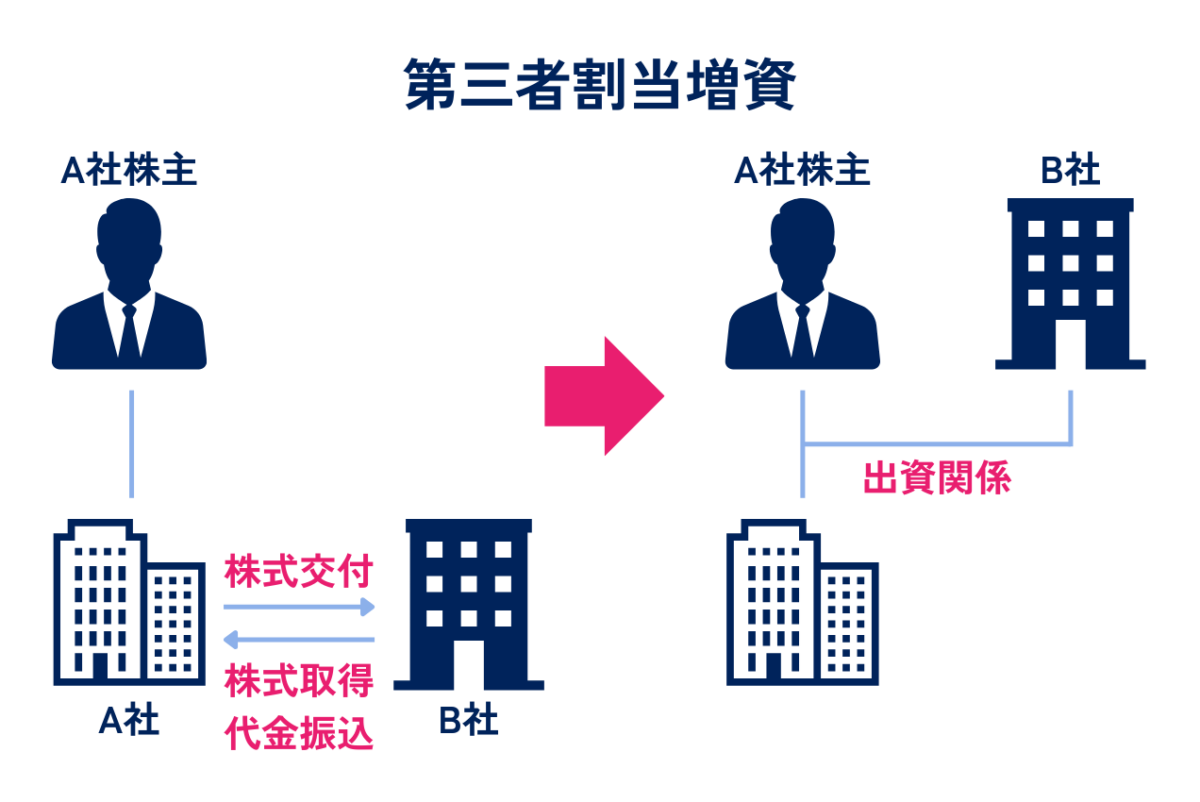

第三者割当増資とは、譲渡企業が新たに株式を発行し、その株式を特定の第三者に割り当てることで資金を調達する方法です。この増資により、譲渡企業は資金を受け取り、財務基盤を強化することができます。

第三者割当増資について、詳しく知りたい方はこちらの記事をご覧ください。

→第三者割当増資とは?メリットやデメリット、実際の手続きなどを解説!

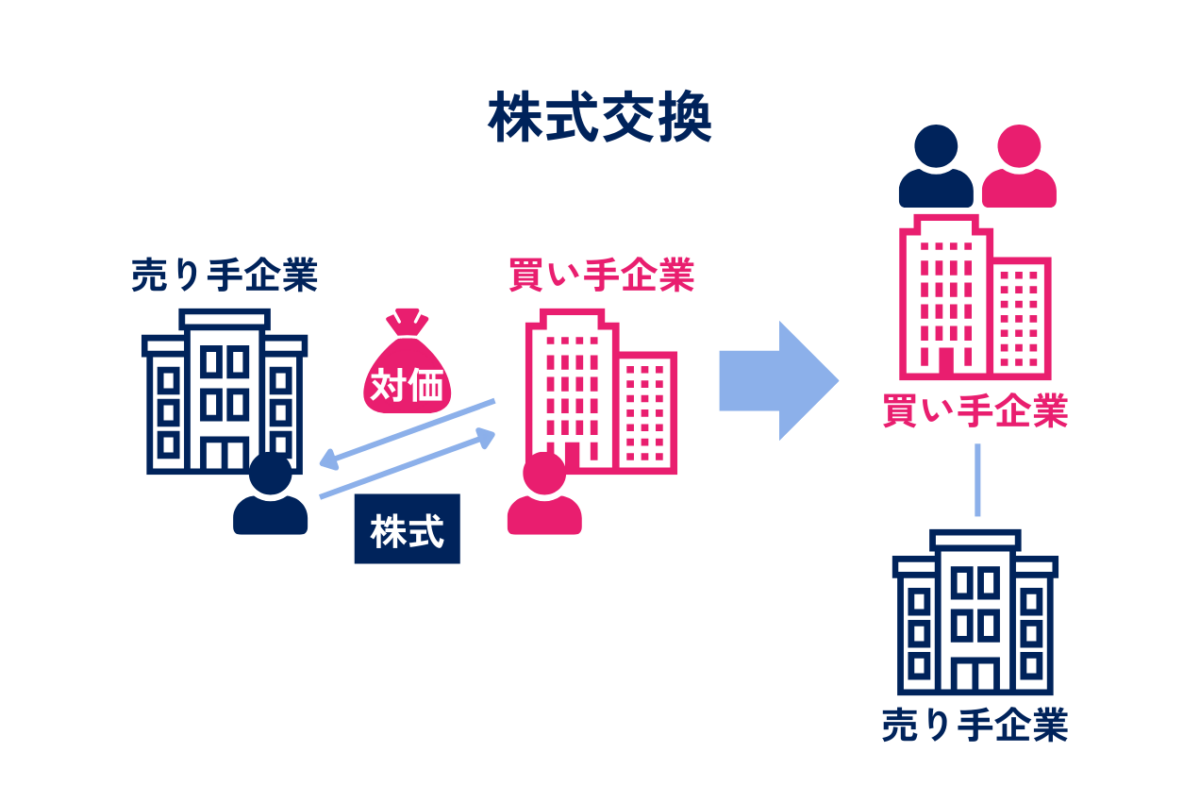

株式交換とは、売却企業のすべての発行済株式を買収側企業に集約し、売却企業の株主はその対価として買収企業の株式や現金を取得する方法です。

株式交換によって、買収企業は売却企業の完全親会社となり、売却企業は買収企業の100%子会社として運営されます。株式交換は、主に企業間の組織再編で利用され、簡便かつ迅速に親子会社関係を構築する手段としてよく用いられます。

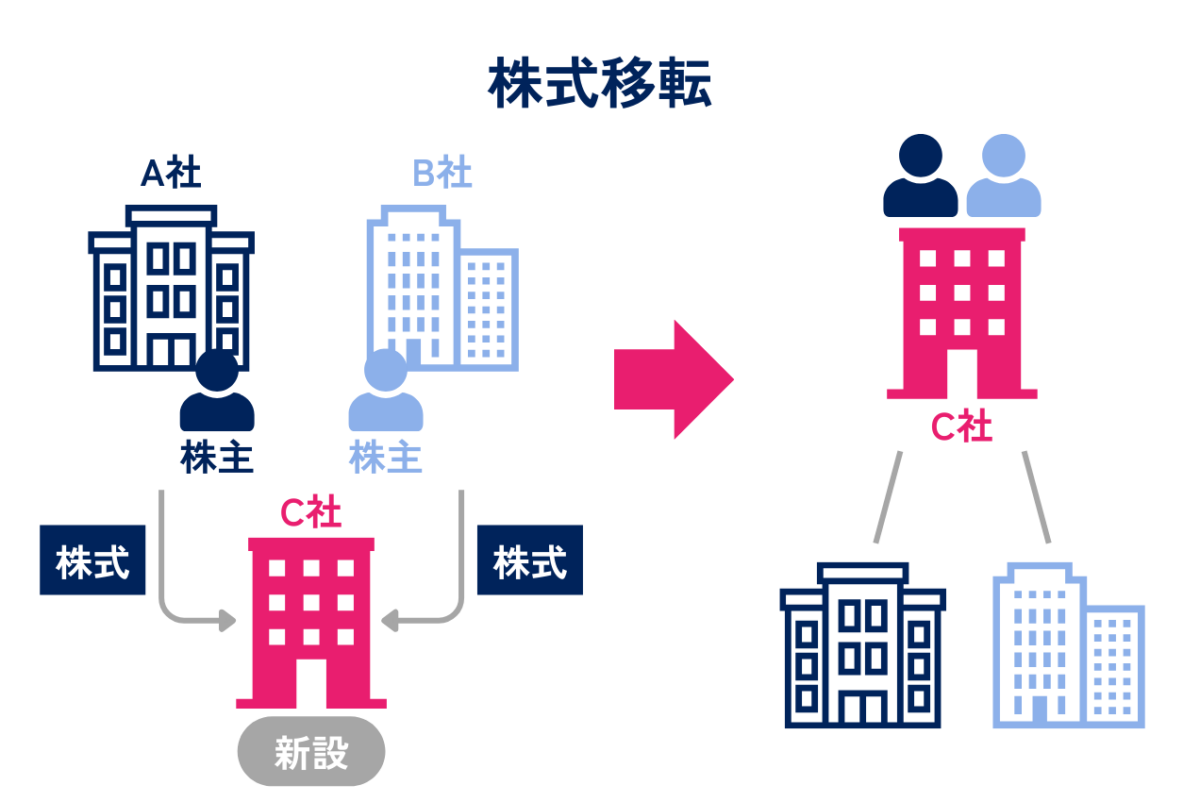

株式移転とは、既存の株式会社がすべての発行済株式を新たに設立する企業に移転し、その対価として新設企業の株式を既存株主に交付する手法です。

元の企業は新設会社の完全子会社となり、新設企業が親会社として経営統合を管理することになります。株式移転は、親子会社関係を構築するために用いられ、企業グループの体制を整える際に有効な方法です。

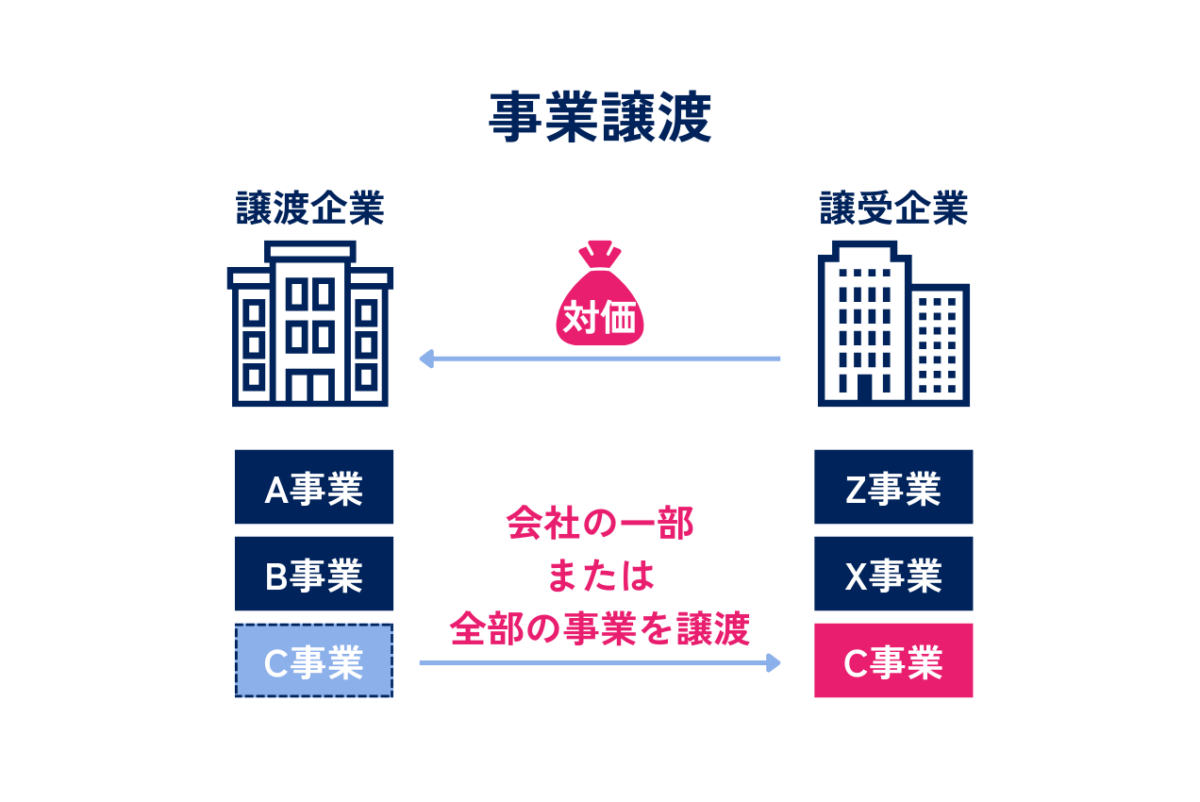

事業譲渡とは、企業が保有する事業の一部または全部を、譲受企業に売却する手法です。

事業譲渡によるM&Aの際の企業価値の評価では、譲渡企業が保有する事業資産だけでなく、ノウハウ、技術、取引先との関係といった無形財産(のれん)の価値も考慮されます。株式譲渡と異なり、事業そのものを対象に売買が行われるため、企業全体ではなく特定の事業に焦点を当てたM&Aが可能です。

事業譲渡について、詳しく知りたい方はこちらの記事をご覧ください。

→事業譲渡とは?M&Aや株式譲渡との違い・メリット・流れ・注意点を解説

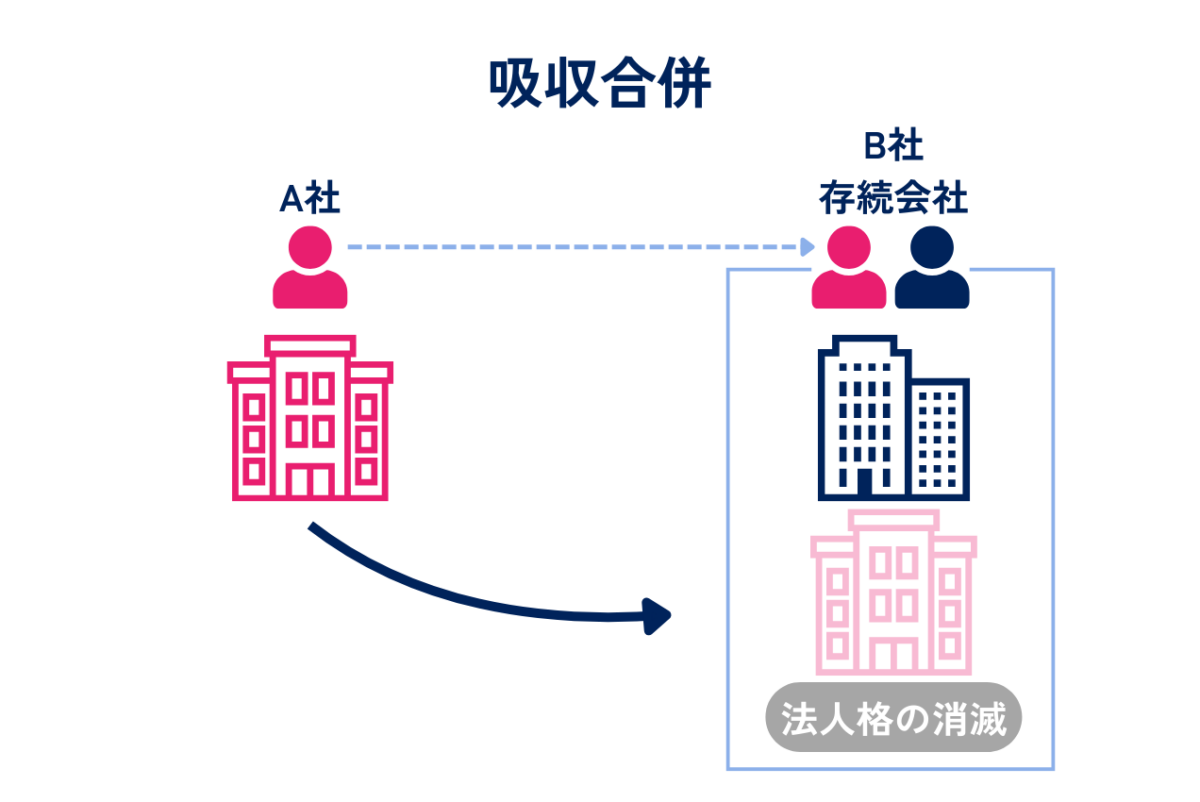

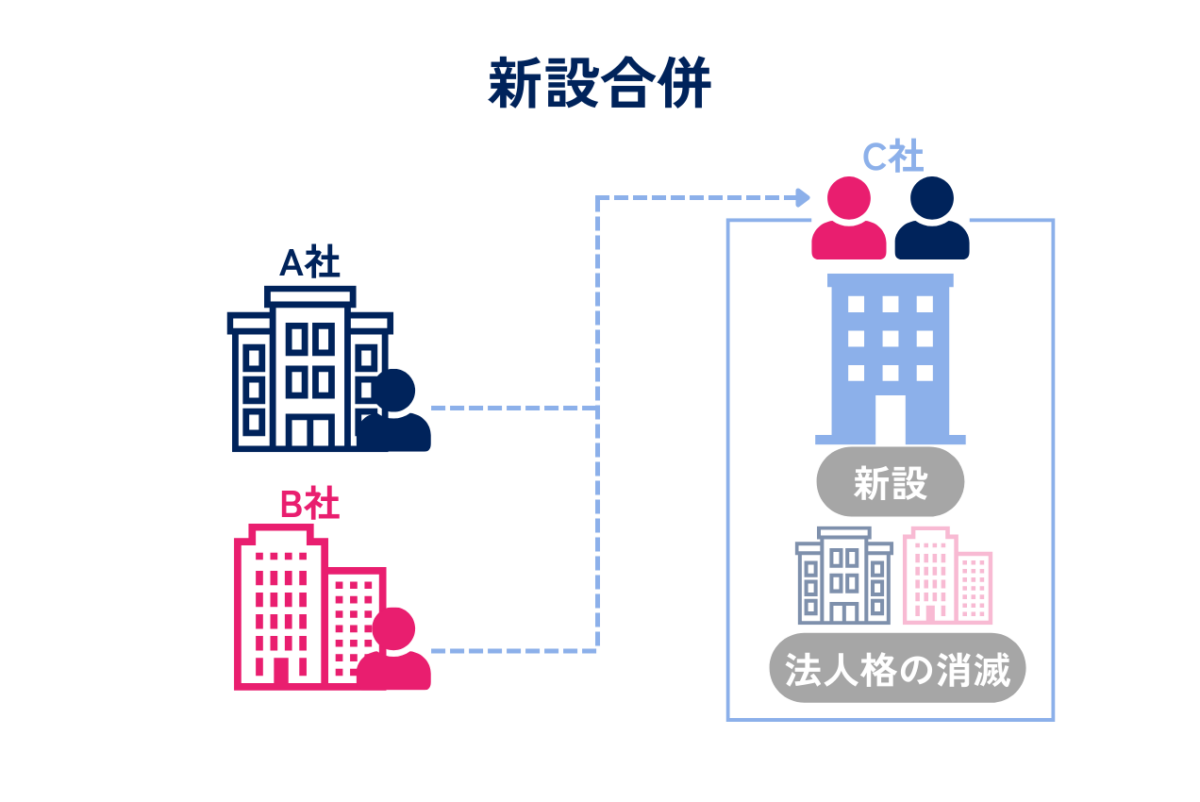

M&Aにおける「合併」とは、複数の企業が1つに統合されることです。統合後に社名が残る会社を存続会社、統合され解散扱いとなる会社を消滅会社といいます。存続会社におけるタイプの違いで合併は、以下の2つのスキームに分けられます。

吸収合併とは、複数の企業が合併する際に、1社が存続会社となり、他の企業が消滅する形で行われる合併手法です。存続会社は、消滅する企業の資産や負債、従業員、取引先との契約といったすべての権利義務を引き継ぐこととなります。

新設合併とは、合併対象となる複数の企業がすべて解散し、それに代わって新たに設立される会社(新設会社)がそれらの企業の全ての資産や権利義務を引き継ぐ合併手法です。これにより、合併対象の企業はすべて消滅しますが、その従業員や資産、事業活動は新設された企業に移行します。

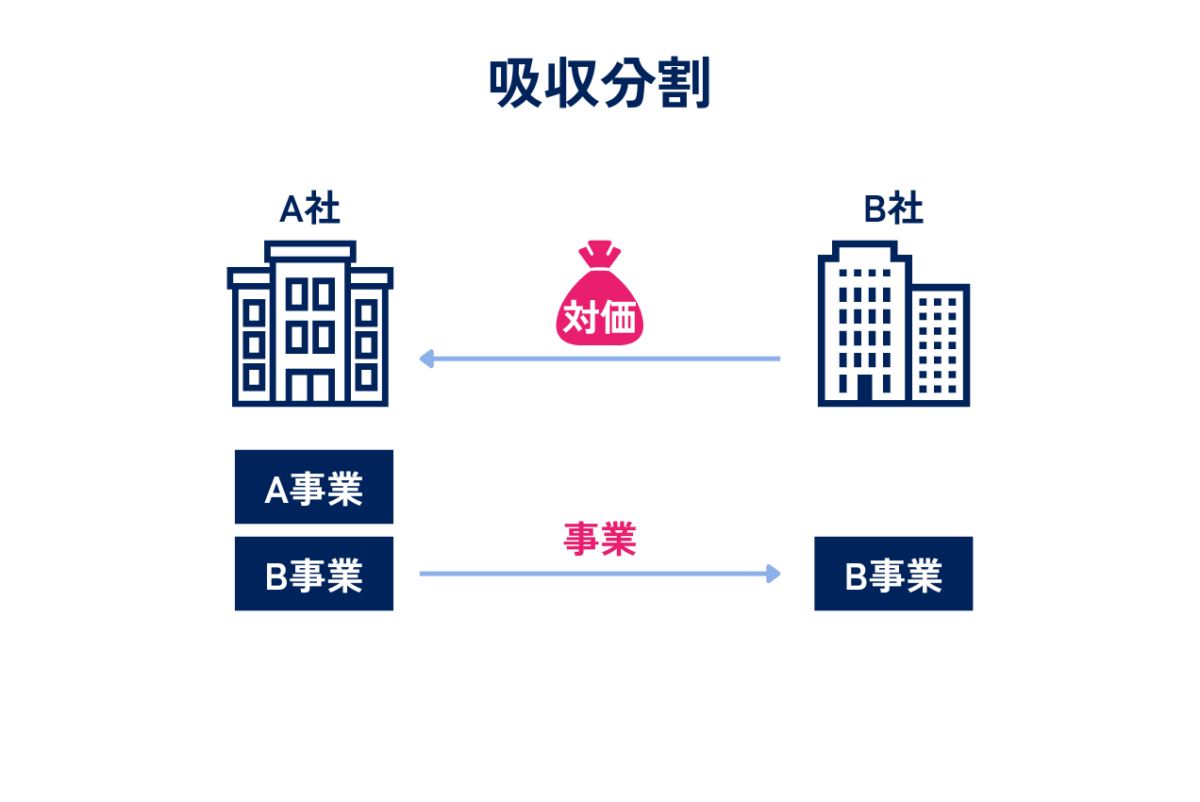

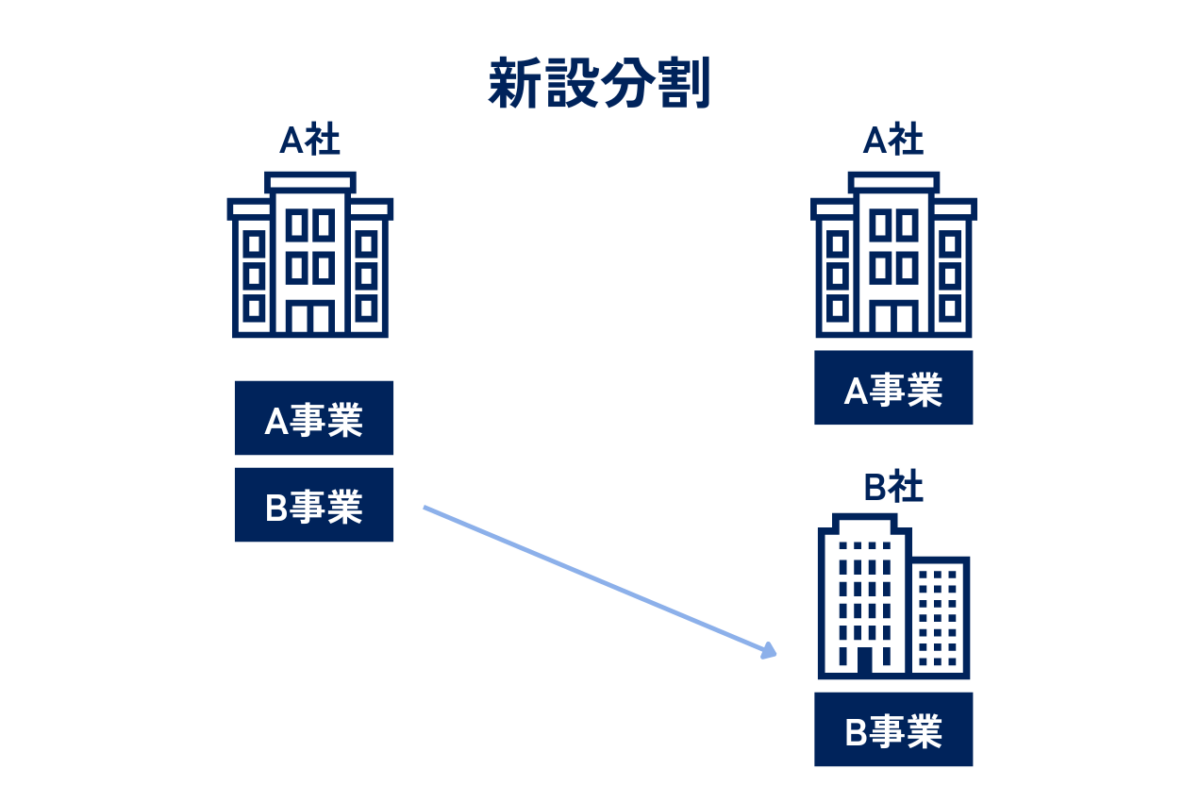

M&Aにおける「分割」とは、企業が事業に関して有する権利・義務を、別の企業に丸ごと承継することです。分割は以下の2つのスキームに分けられます。

吸収分割とは、売却企業の一部事業を切り離し、その事業を買収企業が引き継ぐ手法です。この際、売却企業は全体の事業ではなく、特定の事業部門や資産のみを分割し、それを買収企業に承継させます。

新設分割とは、売却企業が一部の事業を切り離し、新たに設立される会社にその事業を承継させる手法です。この場合、売却企業は新設された会社の株式を対価として取得します。売却企業が自ら事業の一部を分割し、外部の企業ではなく新設企業にその資産や事業を移すため、事業運営の効率化や戦略的な資産分割が可能となります。

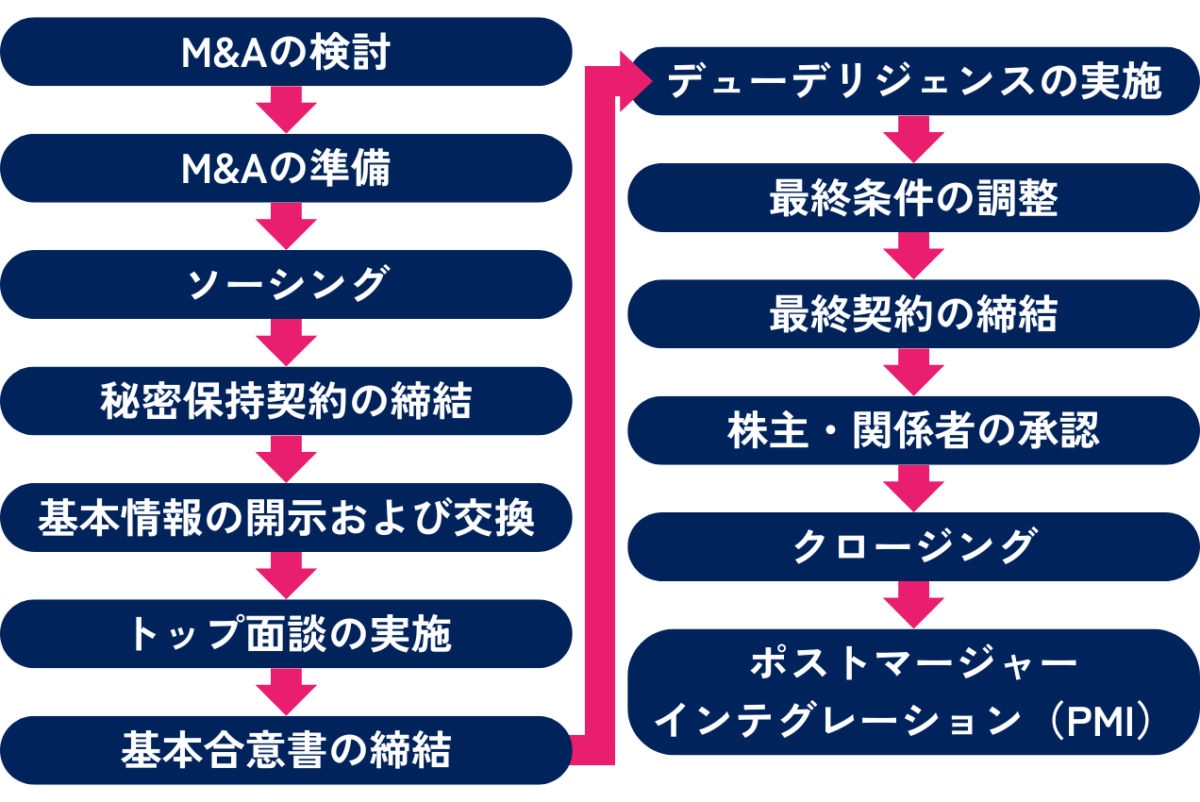

M&Aの流れについて紹介します。M&Aは以下の流れで行われます。

M&Aの流れについて、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aの流れ・フローを解説! 検討からクロージングまで徹底網羅

M&Aは会社を買いたい、売りたいというニーズから検討が始まります。

M&Aを検討する際の動機にはさまざまなものがあり、買収側の主な動機としては、規模の拡大による市場や顧客の確保、経営資源(人材、技術、ノウハウ、ブランド等)の確保、新規事業の開拓などが挙げられます。

一方、売却側の動機には、事業の選択と集中による不採算事業の売却、事業承継や創業者の引退、創業者利益の確保、また業績悪化による事業再生などがあります。

M&Aを成功させるためには、事前の準備が非常に重要です。準備が整っていないと、取引に遅延が生じたり、買収・売却条件の見直しが必要になる可能性もあります。事前の準備段階で、しっかりと基盤を整えることが成功のポイントとなります。

買収を検討する際には、まず買収の目的を明確にすることが大切です。何を目指してM&Aを行うのか、具体的なビジョンを整理しましょう。

その次に、買収対象の業界や企業規模、事業条件などを絞り込むことで、効率的に候補企業を探すことができます。市場分析や事業戦略の見直しも、準備の一環として進めることが望ましいです。

売却を考えている企業は、売却の目的を明確にすることが必要です。事業承継や事業の整理、資金調達などの目的に応じて、どのような形で売却を進めるのかを整理しましょう。

また、買収側に提示するために、過去三期分の決算書や財務三表(PL・BS・CF)を揃えておくと、価値算定や交渉がスムーズに進みます。特に財務デューデリジェンスの段階では、正確な情報提供が取引の信頼性を高めるため、準備を怠らないことが重要です。

M&Aにおける「ソーシング」とは、買い手や売り手を探すプロセスを指します。

M&Aのソーシングについて、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aのソーシングとは?重要性・具体的な流れ・成功のポイントを徹底解説!

買い手側がM&Aを検討する際、まず特定の業界や事業に対する希望を整理し、対象となり得る企業リストを作成します。このリストはロングリストと呼ばれます。

次に、その中から数社を選別してショートリストを作成し、具体的にアプローチを進めます。ショートリストに残った企業に対しては、買い手が打診を行い、交渉が始まります。

売り手側が良い条件の買い手を探す際には、匿名性を保ちながらも、多くの買い手候補と接触することが重要です。そのために「ノンネームシート」と呼ばれる匿名資料を作成し、事業内容や売上規模などの基礎的な情報を記載します。このシートを基にして、買い手側が興味を持てばオファーが届き、交渉がスタートします。

M&Aにおいて、相手との交渉が本格化すると、双方は自社の詳細な情報を提供する必要が出てきます。特に売り手側にとっては、M&Aの検討を行っている事実そのものが秘匿すべき機密情報です。

また、買い手に提供される資料には財務状況や事業計画といった非公開の内部情報が含まれています。これらの情報が外部に漏れることは、売り手の競争力を損なう可能性があるため、秘密保持契約(NDA)の締結が重要です。

①買い手側による基礎分析

買い手は売り手から提供された情報をもとに、まずは以下にあげられる基礎的な情報分析を実施します。

業務面・財務面・人材面の内情把握

売り手企業の収益力や成長性、組織の構成、資産状況を詳細に確認します。

企業価値の概算

売り手企業の現状の価値や将来の成長性を評価し、買収後にどの程度の利益が期待できるかを試算します。

シナジー効果の予測

M&A後に統合されることで生まれるシナジー効果、業務効率やコスト削減、事業拡大の可能性を評価します。

法的リスクの確認

潜在的な法的問題が無いか、契約や訴訟リスクなどを事前にチェックし、取引が円滑に進められるか確認します。

②売り手側が案件概要書(IM)を提示する

売り手は、買い手が分析に必要な情報を「案件概要書(IM)」として準備します。このIMには企業の財務情報、事業内容、成長性、リスク要因などが含まれ、複数の買い手候補と同時に交渉を進める際に役立ちます。特にM&Aプラットフォームを活用する場合、このIMを活用することで効率的な交渉が可能です。

③買い手側が基本条件を提示する

買い手が分析結果に基づいてM&Aを進める判断をする場合、売り手へ基本条件を提示します。提示される基本条件には、提示価格、取引のスキーム、買収事業、スケジュールなどが含まれ、これを元に交渉が進められます。

基礎情報の開示や初期交渉が順調に進んだ場合、次のステップとして重要なのが、経営者同士の「トップ面談」です。この面談は、お互いの経営姿勢や企業文化を理解し、信頼関係を築くための重要な機会となります。

買い手側は「この経営者から企業を引き継ぐことができるか」、売り手側は「安心して託せる相手か」などを判断します。単に数字や条件だけではわからない企業文化や組織風土を感じ取り、交渉をさらに進めるか、中止するかなどを判断します。

基本合意書は、M&Aのプロセスにおいて売り手と買い手が取引条件について大枠で合意し、取引を進めるための仮契約となります。まだ最終契約ではないものの、双方の意志を確認し、取引に向けた具体的なプロセスを明示する重要な文書です。

基本的な事項としては、譲渡価格、譲渡方法、スケジュールなどが含まれ、法務・財務面での調査(デュー・ディリジェンス)を実施することなどが記載されます。基本合意書の締結により、買い手に「独占交渉権」が付与されるため、他の買い手候補との交渉は基本的に中止されることになります。

LOI(意向表明書)について、詳しく知りたい方はこちらの記事をご覧ください。

→LOI(意向表明書)とは?MOUとの違い・目的・記載内容を解説

デューデリジェンスとは、M&Aにおいて買い手が売り手の実態を徹底的に調査するプロセスを指します。企業の財務、法務、ビジネス面など、多角的な観点から売り手の状態を確認し、最終的な買収判断や条件設定に役立てます。基本合意書締結後に実施され、これまで提供された情報では把握できなかった細部を確認するために行われます。

DD(デューデリジェンス)について、詳しく知りたい方はこちらの記事をご覧ください。

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

M&Aのプロセスが進み、デューデリジェンスや条件交渉を経て、双方の合意が得られた場合、最終契約の締結に至ります。最終契約書の締結は、M&Aの具体的な取引内容を正式に確定するものであり、重要なステップです。

最終契約書には、売却対象の詳細や取引条件、責任範囲などが明記されます。具体的には売却対象の範囲、売却金額と支払い方法、引渡し条件、表明保証、補償義務の内容が含まれることが一般的です。

条件の確認が完了し、契約内容が双方で正式に承認されると、最終契約書に署名し、契約が成立します。最終契約書の調印式では、売り手、買い手双方の代表者や専門家が出席し、法的な手続きも進められます。

最終契約の締結後、ステークホルダーに対しできる限り早く情報開示を行います。M&Aを実施する際、会社の規模や株主構成によっては、株主総会や取締役会などで正式な承認を得ることが必要です。

特に上場企業や複数の大株主を持つ企業では、事前に株主や関係者からの理解と支持を得ることが、M&A成功の鍵となります。

クロージングとは、最終契約に基づいた取引が実行され、株式や事業の引渡し、売却金額の支払いが行われることで、経営権の移行が完了するプロセスを指します。

M&Aにおけるクロージングについて、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aにおけるクロージングとは?手続きや流れ、必要書類を解説

ポストマージャーインテグレーション(PMI)とは、M&A取引完了後に実施される経営統合プロセスのことです。PMIには経営陣や従業員の役割分担、業務プロセスやシステムの統合、さらに組織文化の統合なども含まれます。

PMIについて、詳しく知りたい方はこちらの記事をご覧ください。

→PMIとは?M&Aにおける重要性・進め方・成功ポイント・事例を解説

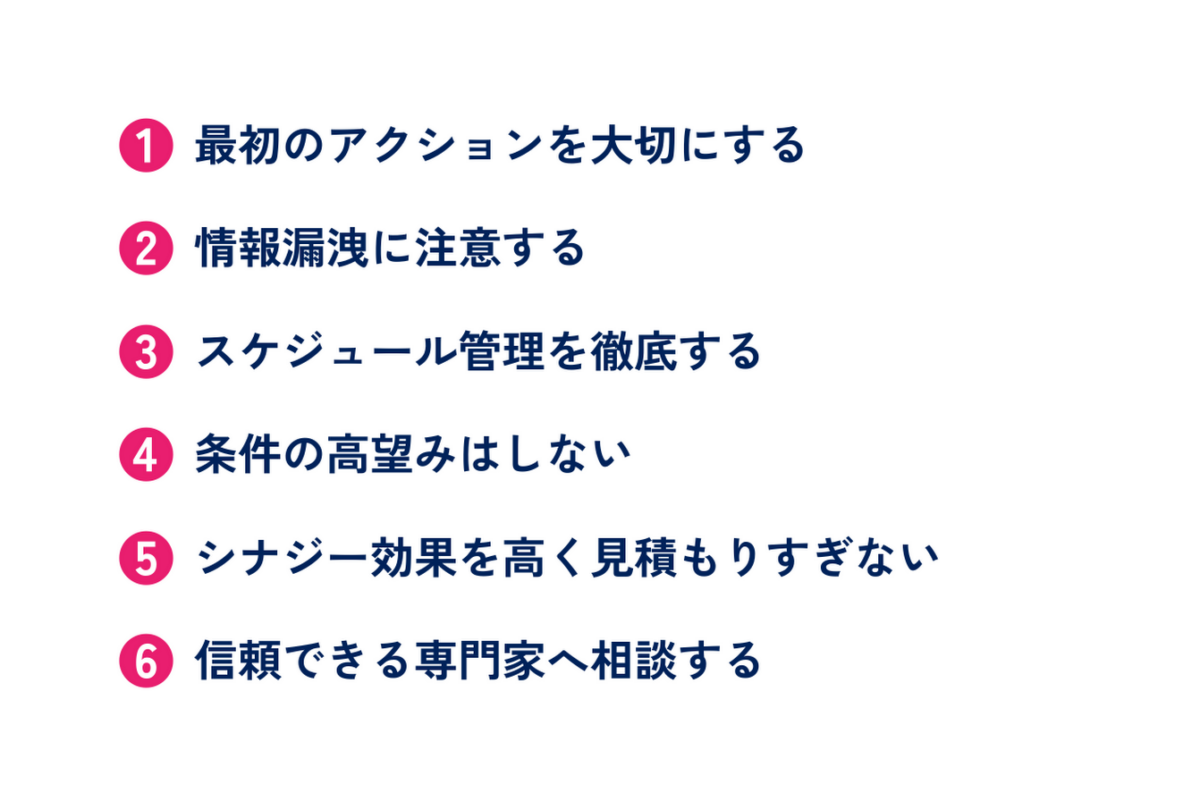

M&Aを成功させるためのポイントの、

①最初のアクションを大切にする

②情報漏洩に注意する

③スケジュール管理を徹底する

④条件の高望みはしない

⑤シナジー効果を高く見積もりすぎない

⑥信頼できる専門家へ相談する

以上の6つについて解説します。

M&Aを成功させるためには、最初のアクションが非常に重要です。M&Aの特性として、一度誤った判断や行動をしてしまうと、修正が難しくなることが多いため、最初の一歩で大きな差がつくことがあります。

特に、最初の交渉段階では、慎重に進めましょう。買い手や売り手の意向を正確に把握し、適切な提案を行うことが必要です。

M&Aを成功させるポイントの一つとして、情報漏洩に注意する必要があります。売り手・買い手双方にとって、M&Aに関する情報は極めて機密性の高いものであり、限られたキーマンや部署のみで扱うようにしましょう。

もしも交渉の段階で情報が社内外に漏れた場合、社内の混乱を招いたり、従業員の退職に繋がる可能性もあります。また、取引先にM&Aの情報が伝わることで、取引条件が不利に変更されるリスクもあります。

M&Aプロジェクトを成功させるためには、スケジュール管理が重要です。時間をかけすぎれば必ずしも良い結果が得られるわけではなく、逆に売り時を逃してしまうリスクがあります。

M&Aには、交渉、契約締結、クロージングなどの段階があり、各ステップで必要な工数を事前に把握することが大切です。全体の計画を策定し、関係者と共有することで、スムーズにプロジェクトを進められるようにしましょう。

M&Aは相手との合意があって初めて交渉が成立します。条件を高望みしすぎると、交渉できる相手が少なくなり、結果としてM&Aの成立が難しくなる可能性が高まります。特に売却側は、過度に高い売却価格を求めることで、適切な買い手が見つからず、貴重な機会を逃してしまうリスクがあります。

一方、買い手側も同様で過度な条件を求めすぎると売却側が納得できず、交渉が決裂する可能性があります。M&Aの相場をしっかりと理解し、現実的な価格や条件で交渉を進めることが重要です

M&Aによってシナジー効果を期待することができますが、高く見積もりすぎるとリスクが伴います。過度に楽観的な見積もりを行うと、事業計画やバリュエーションが過大になり、結果的にM&Aが期待外れとなることもあります。

M&Aを成功させるためには、会計、税務、ファイナンス、法務などの幅広い専門知識が必要です。これらの分野をすべて自分一人でカバーしようとするのは非常にリスクが高く、判断ミスが大きな損失を招く可能性があります。

そのため、それぞれの分野に精通した信頼できる専門家の助けを得ることが不可欠です。M&Aに特化したアドバイザーからのサポートを受けることで、リスクを回避しつつ、スムーズに交渉を進めることができます。

最後にM&Aの具体的な事例を紹介します。

ペッパーフードサービスは、「いきなり!ステーキ」などを展開する外食大手企業です。2020年7月に「ペッパーランチ」事業を85億円で売却しました。

このM&Aは「いきなり!ステーキ」事業に経営資源を集中させる「選択と集中」戦略に基づくM&Aの一環です。売却によって得た資金は、業績の立て直しに充てられました。

武田薬品工業は、グローバルでの競争力を強化するため、近年積極的にM&Aを進めています。2020年8月には、「アリナミン」や「ベンザブロック」を製造する子会社、武田コンシューマーヘルスケアの全株式を約2,420億円で売却しました。

この戦略的な売却は、収益性が高い医療機関向け事業に資源を集中させるための一環であり、今後の成長を見据えた動きです。

「メタップス」は、スマートフォンアプリの広告効果測定やユーザー分析などを提供するプラットフォームを展開している企業です。

2016年6月、メタップスは「ビカム」をM&Aによって完全子会社化しました。ビカムは通販検索や価格比較サイトを運営しており、その「データフィードマネジメント技術」が注目されました。

メタップスは、EC事業者向けのオンライン決済プラットフォーム「SPIKE」を提供していますが、急速に変化するEC市場において、消費者行動の変化や多様化するデバイスへの対応に課題を抱えていました。この課題を解決し、さらに事業を拡大するため、メタップスはビカムの技術力を取り入れる戦略を選択しました。

ビカムの技術を活用することで、メタップスは既存事業の強化や新たな市場での成長を見据え、特にグローバル展開への足掛かりとしています。

2024年3月、オーウイルは海鮮株式会社の全株式を取得し、完全子会社化を実現しました。

オーウイルは食品や飲料原料の輸出入・国内販売、さらにアイスクリームの製造販売も行う商社です。一方、今回買収した海鮮株式会社は、輸入鮮凍魚介類の輸入販売および国内での鮮凍魚介類の買付販売を展開しています。

このM&Aにより、オーウイルは新たに水産分野へと事業領域を拡大し、事業の多角化を図る狙いがあります。

M&Aは、事業承継や市場拡大といった企業の経営課題を解決するための有効な手段として利用されています。そのプロセスには多くのリスクが伴い、適切な準備や計画が必要です。M&Aが成功すれば、企業に大きなメリットをもたらしますが、失敗すれば企業に深刻な損失を招く可能性もあります。

M&Aを成功させるためには、自社の状況に応じた戦略の明確化と、それに合致する相手企業とのマッチングが重要です。また、専門的な知識や経験を有する専門家のサポートを受けることで、リスクを最小限に抑え、スムーズな取引を実現できるでしょう。

最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR