M&Aは、企業の成長や事業拡大を図るための重要な手段として注目されています。近年は大企業に限らず中小企業も盛んにM&Aを行っています。

今回はM&Aにおけるオークション方式について解説します。皆さんが聞きなじみのあるオークションとは違い、最も高い金額を提示しても買い手として選ばれない可能性があることがポイントです。

M&Aの基本的な概要については以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

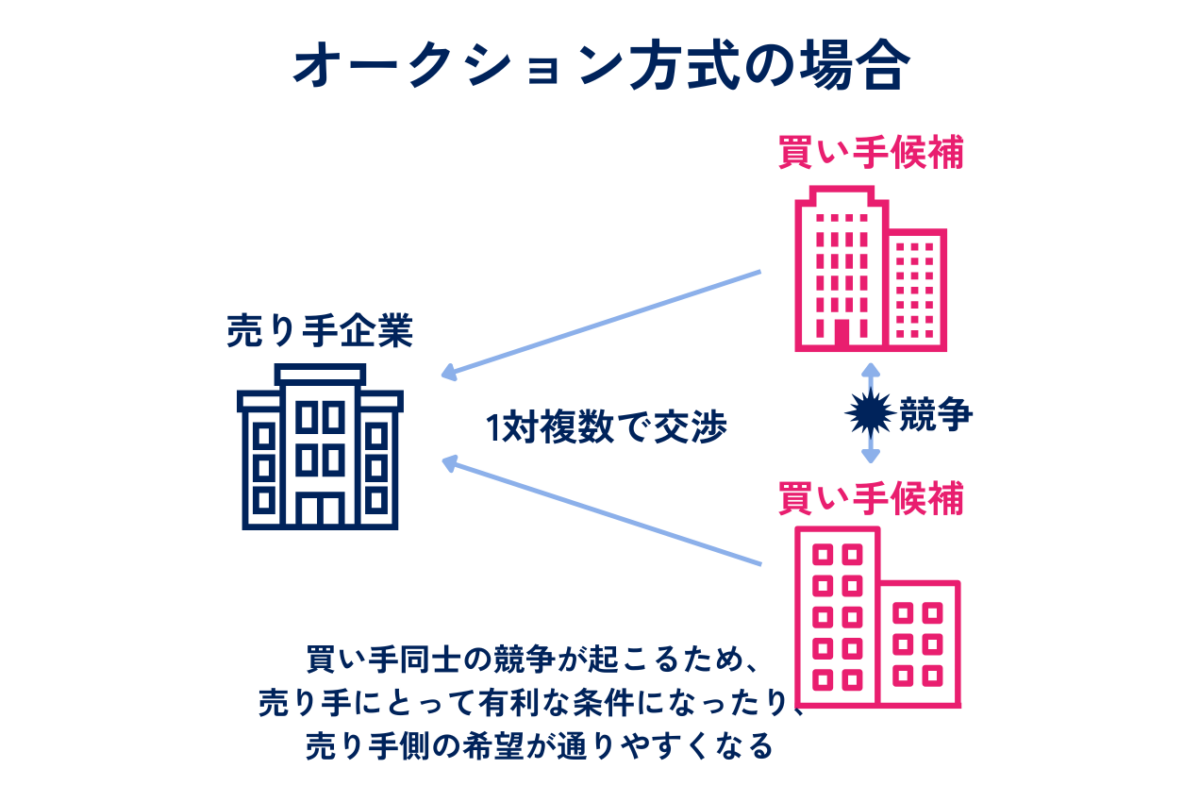

M&Aにおけるオークション方式とは、売り手企業が複数の買い手候補を集め、その中から最も好条件を提示した買い手を選定する方法のことです。

入札方式では、売り手が事前に買い手候補を選定し、提示された条件を比較し、価格だけでなく、事業の方向性や従業員の雇用条件なども総合的に判断して買い手を決定します。

選定された企業範囲内で情報を公開することが一般的であり、入札に参加する企業は厳選され、買い手候補間の競争が激しくなる場合があります。

M&Aには、オークション(入札)方式以外に仲介方式という進め方もあります。

仲介方式とは、M&Aコンサルタントや仲介業者が売り手と買い手の間に立ち、交渉を進める方式です。仲介者となる専門家を通じて、1対1で交渉が行われるため、取引プロセスが効率良く円滑に進みます。

売り手企業にとって、買い手候補を相対方式で見極めていくか、複数の買い手候補の条件を検討していくかといった点が、オークション(入札)方式の大きな違いです。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

オークションと聞くと最高金額の提示者が買い手となりますが、M&Aにおけるオークションは必ずしもそうとは限りません。以下で詳しい特徴や仕組みについて解説します。

クローズドビッド形式とは、買い手に対し段階的に情報が開示される方式です。オークションの初期段階では機密保持のために限られた情報しか提供されませんが、入札プロセスが進行するにつれて、徐々に買い手に対して詳細な情報が公開されます。

M&Aにおけるオークションでは、少数の買い手候補を対象とすることが一般的です。多くの候補企業が競り合うのではなく、あらかじめ絞り込まれた候補者にのみ参加を許可し、情報の管理や交渉の効率化が図られます。

また、この少数参加の方式は、売り手側にとっては情報漏洩リスクを抑える効果もあります。

オークション方式のM&Aでは、売買条件は意向表明書に基づいて審査されます。

意向表明書(LOI)には、買収価格や従業員の雇用条件、M&A後の経営方針などが記載され、買収側の意向を示す書面となるほか、売り手側にとっても重要な判断材料となります。特に、価格だけでなく、売り手の将来に影響を及ぼす要素が考慮されることも多く、総合的な条件を基にして最終決定が行われます。

LOIについては以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→LOI(意向表明書)とは?MOUとの違い・目的・記載内容を解説

意向表明書が一回提示型で進行することが多いこともオークション方式のM&Aの特徴です。

一回提示型とは、買い手候補が同時に入札書(意向表明書)を一度だけ提出する方式です。すべての買い手候補が同時に入札書を提出することで、公平な競争環境を維持し、情報の非対称性が発生しないようにします。売り手は条件を公平に比較することが可能になり、最も適切な買い手を選定できます。

M&Aのオークション方式は、競争を活用しつつ、売り手にとって最適な条件を提供する買い手を慎重に選ぶことができる仕組みです。しかし、最高入札額を提示した企業が必ずしも選ばれるわけではありません。

買収後の従業員の雇用条件や経営方針など売り手側が重視するポイントを踏まえて複合的に考慮されます。

続いて、オークション方式のメリット・デメリットを解説します。

オークション方式の主なメリットは以下の3つになります。

・売り手にとって有利な条件が引き出しやすい

・売却価額が高額になりやすい

・買い手の選定において透明性と公平性が確保できる

オークション方式では、競り合う相手が存在するため、買い手が売り手の設定した条件に真剣に向き合うことが期待されます。例えば、売り手が従業員の雇用維持を希望している場合、買い手はその条件を受け入れて、より柔軟な提案を行う可能性が高まります。

買い手が選ばれるためには、金額面だけでなく、売り手の希望に沿った条件を提示する必要があるため、オークション方式は売り手にとって有利な条件が引き出しやすい仕組みです。

オークション方式では、複数の買い手候補が競争することで、売り手は金額面でも有利な条件を引き出しやすくなります。買い手候補は、競合他社に負けないように価格や条件を提示するため、結果的に入札額が上がる傾向があり、売り手は良い条件で取引を進めることが可能です。

買い手選定の透明性と公正性が確保される点もオークション方式のメリットです。

入札プロセスでは、売り手が事前に開示したプロセスに従って進行するため、売り手はステークホルダーに対して説明責任を果たしやすくなります。

特に上場企業や大企業にとって、透明性の高い手続きはステークホルダーに対しての信頼を維持する上で大きなメリットになるでしょう。

ステークホルダーについては以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

オークション方式の主なデメリットは以下の4つになります。

オークション方式の主なデメリットは以下の4つになります。

・M&Aのプロセスが長引きやすい

・複数のデューデリジェンス対応が必要になる

・情報漏洩のリスクが仲介方式と比べて高い

・オークション(入札)方式に対応した専門家の数が少ない

まず、買い手企業の選定に時間がかかる点が挙げられます。オークション形式では、複数の買い手候補が条件を提示し、それぞれの条件を比較検討する必要があります。価格だけでなく、経営方針や従業員の雇用条件など、さまざまな要素を慎重に確認しなければならないため、選定プロセスが長引きやすく、全体の流れの遅延にも影響します。

デューデリジェンスに対する対応も大きな負担となります。デューデリジェンスとは、買い手候補が売り手企業の財務、法務、人事などを詳細に調査し、企業価値やリスクを評価するプロセスです。

デューデリジェンスには、売り手企業側の協力が不可欠であり、特に複数の買い手候補がいる場合、各社ごとに対応する必要があるため、時間と労力がかかります。売り手企業にとっては、この対応が非常に負担となり、他の業務にも影響を与える可能性があります。

デューデリジェンスについては以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

情報漏洩リスクが高まることもオークション方式のデメリットです。

オークション方式では、複数の買い手候補と情報を共有する必要があるため、情報漏洩のリスクが仲介方式に比べて高くなります。たとえクローズドビッド形式で行われるとしても、情報を複数の企業に開示することで、その管理が難しくなり、機密情報が漏洩する可能性が高くなってしまいます。

専門知識を持つ専門家が少ない点もデメリットです。M&Aのオークション方式は高度な法務、会計、税務の知識を要し、プロセスも複雑なため、M&Aの進行には専門家のサポートが不可欠です。しかし、入札方式に対応できる経験豊富な専門家は少なく、信頼できるM&Aアドバイザーを見つけることが難しいのが現実です。

オークション方式に続いて、仲介方式のメリット・デメリットを解説します。

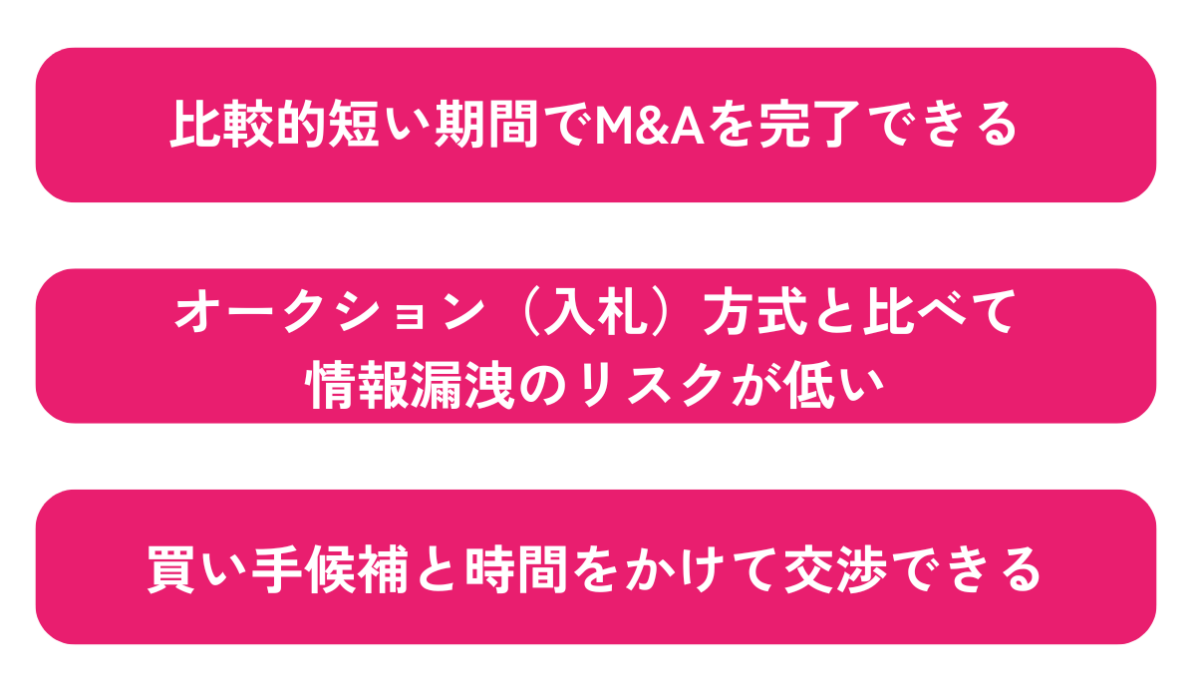

仲介方式の主なメリットは以下の3つになります。

・比較的短い期間でM&Aを完了できる

・オークション(入札)方式と比べて情報漏洩のリスクが低い

・買い手候補と時間をかけて交渉できる

M&A仲介方式のメリットの1つは、比較的短い期間で取引が完了する点です。

仲介方式では、売り手と買い手が1対1で交渉を進めるため、複数の企業と同時にやり取りする入札方式と比べて、手続きが簡略化されます。売り手は仲介業者を通じて条件の合う買い手候補を迅速に見つけ、交渉を進めることが可能です。

この結果、売り手は財務状況や市場環境の変化を最小限に抑えた状態でM&Aを実現できるため、損失を回避できます。買い手側も、短期間で成約すれば早期に事業を展開でき、機会損失を防ぐことができます。

仲介方式では、売り手企業の情報が1社にのみ提供されるため、情報漏洩のリスクを大幅に減らせます。M&Aに関する情報には、独自の技術や従業員の個人情報、財務データなど機密性の高いものが含まれるため、これらの情報が外部に漏れることで企業価値の低下を招くリスクがあります。

仲介方式では、情報漏洩のリスクを回避することができ、企業イメージの低下や取引破談のリスクを最小限に抑えることが可能です。

仲介方式では、1社の買い手候補に絞って時間をかけて交渉ができるため、売り手は自社の強みや将来性を十分にアピールすることができます。

特に、現在の収益性が低いが将来性が高いスタートアップ企業の場合、成長の可能性や今後の展望についてじっくり説明する機会が増え、交渉が成立しやすくなります。買い手側も、短期間で急いで決断するリスクを避け、じっくりと企業価値や条件を見極めることが可能です。

オルトタグ:M&Aにおける仲介方式のデメリットを表した図解です。具体的なデメリットは①オークション(入札)方式より売却価格が低い傾向がある②売り手側がM&Aを拒む可能性がある点です。

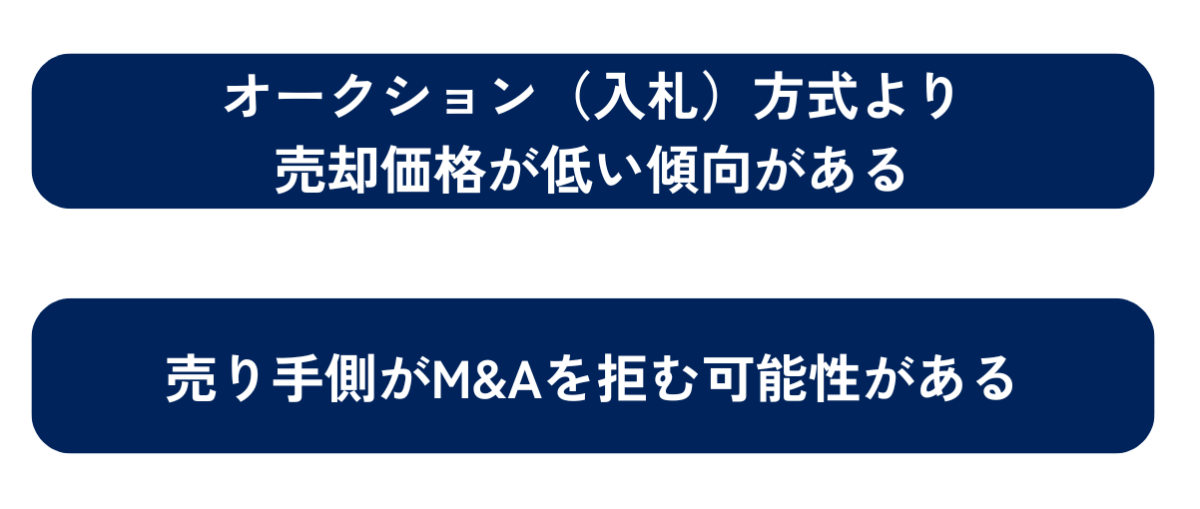

仲介方式の主なデメリットは以下の2つになります。

・オークション(入札)方式より売却価格が低い傾向がある

・売り手側がM&Aを拒む可能性がある

仲介方式のデメリットとして挙げられるのは、売却価格が入札方式よりも低くなる傾向がある点です。

入札方式では複数の買い手が競り合うことで価格が上昇する可能性が高いですが、仲介方式では1対1の交渉が基本となるため、競争が生じにくく、買い手はできるだけ資金を抑えた条件を提示することが一般的です。

売り手側が他の買い手候補と並行して交渉する機会がないため、交渉力が弱まり、最終的に売却価格が期待より低くなることがあります。

仲介方式では、買い手側が交渉を進めたいと考えても、必ずしも売り手がM&Aに応じるとは限りません。特に、売り手が提示された条件に納得しない場合、交渉が破談になることもあります。

交渉相手に選ばれなければM&Aが成立しないため、買い手側としては売り手の条件に寄り添った提案が求められますが、それでも合意に至らないケースも珍しくありません。

M&Aには、オークション(入札)方式と仲介方式という2つの主要なアプローチがあります。それぞれにメリットとデメリットが存在し、状況によってどちらを選ぶべきかが変わります。どちらが適しているかを判断するために、それぞれの特徴を解説します。

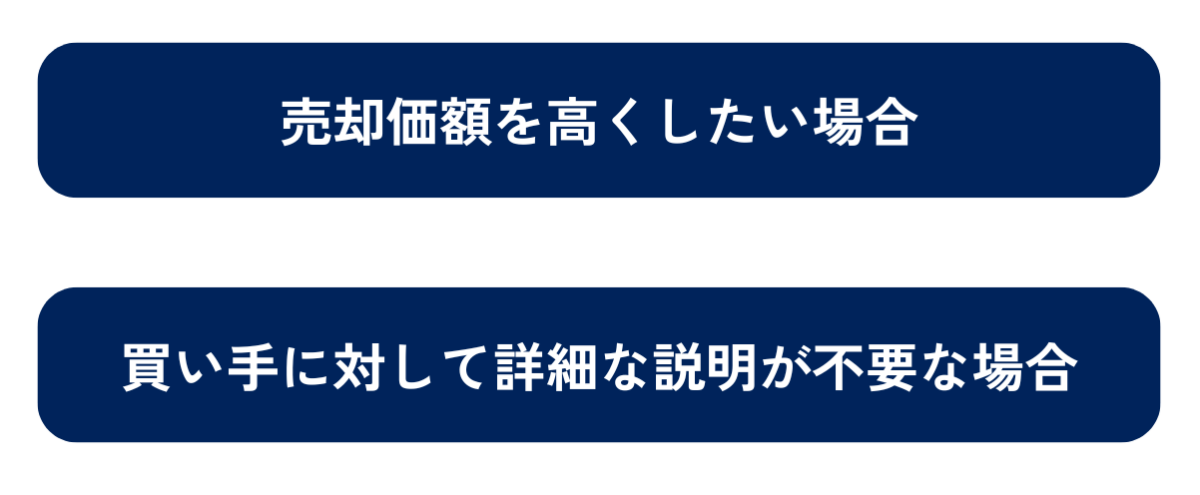

オークション方式のようが良いケースは以下の2点です。

・売却価額を高くしたい場合

・買い手に対して詳細な説明が不要な場合

オークション方式は、複数の買い手候補が競争することで、売却価格が上がりやすいという特徴があります。買い手が互いに牽制し合い、より有利な条件を提示しようとするため、売却額が上昇しやすいです。

売り手が少しでも高い価格での売却を望む場合、オークション方式を選ぶと良いでしょう。

売り手企業が黒字経営で安定している場合など、買い手に対して詳細な説明が不要な場合はオークション方式が有効です。

オークション方式では複数の買い手候補に対応するため、各社に細かい説明をする時間が限られます。しかし、売り手企業がすでに安定した収益を上げていれば、詳細な説明がなくても買い手候補に興味を持ってもらえる可能性が高く、手続きもスムーズに進行します。

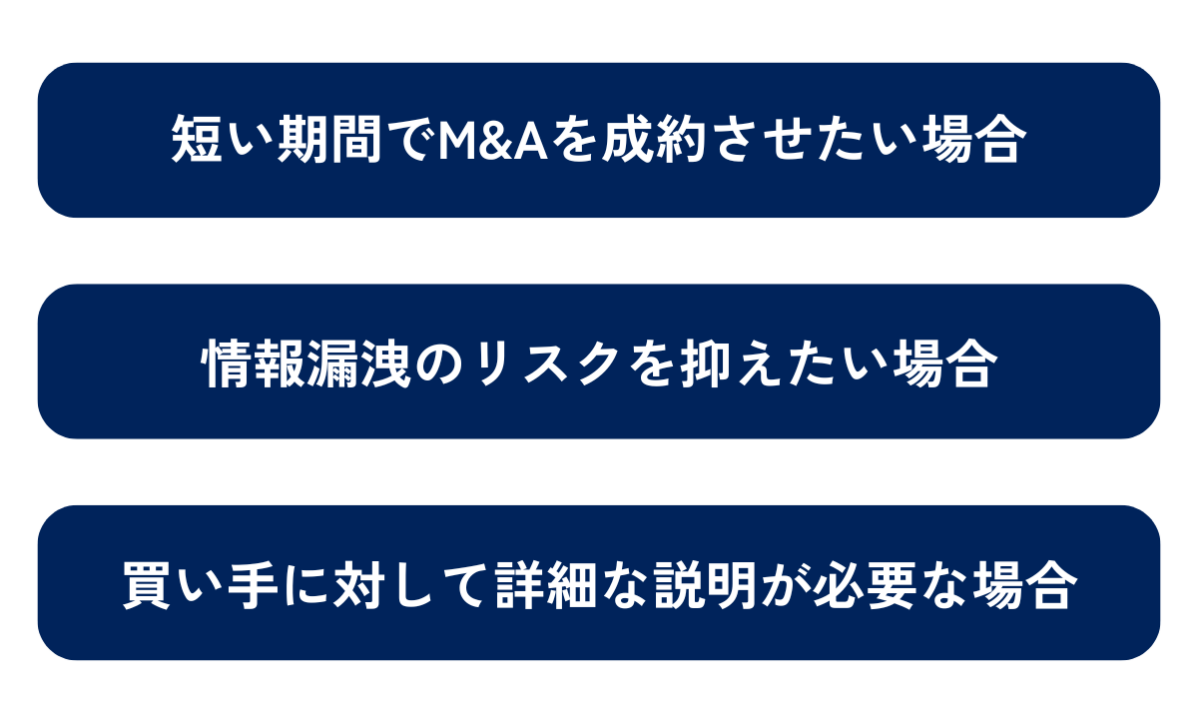

仲介方式のようが良いケースは以下の3点です。

・短い期間でM&Aを成約させたい場合

・情報漏洩のリスクを抑えたい場合

・買い手に対して詳細な説明が必要な場合

M&Aをできるだけ早く成立させたい場合は、仲介方式が適しています。

仲介方式では1対1の交渉が基本です。そのため、買い手を迅速に選定し、短期間で契約をまとめることが可能です。売り手企業が業績の悪化や外部要因の影響を受ける前に迅速に取引を完了させるには、仲介方式が効果的です。

仲介方式では、売り手企業が交渉を進める相手が1社に限定されるため、情報漏洩のリスクを最小限に抑えることができます。特にM&Aの情報が社内外に漏れ出すことが企業に大きな影響を及ぼす場合には、仲介方式が安全です。

自社のビジネスや強みを詳細に説明し、買い手に対して納得のいく形で進めたい場合、仲介方式が適しています。

特に、ニッチな業界や地域に特化したビジネスを展開している企業、または成長性は期待できるが現在の収益性が低い企業の場合、1対1で時間をかけて交渉できる仲介方式が望ましいです。売り手がしっかりと自社の価値を伝える機会が増えるため、条件交渉にも有利になります。

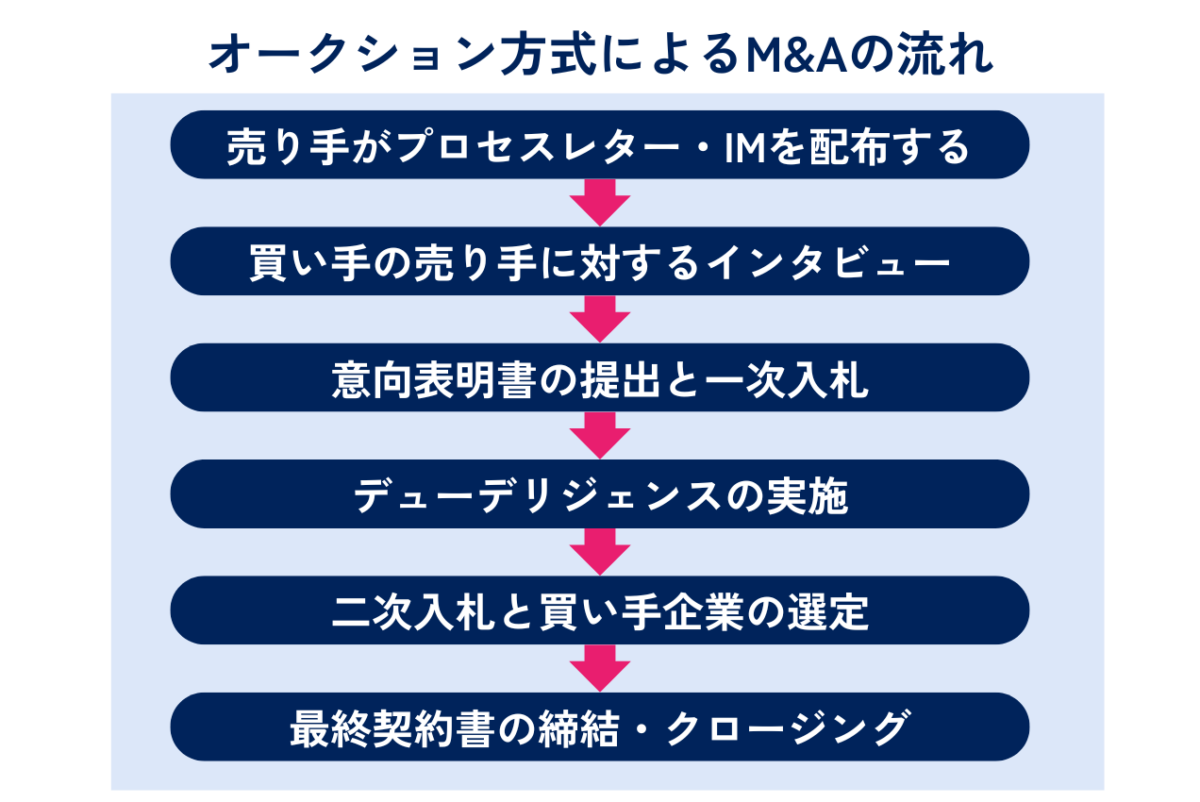

M&Aオークション(入札)方式は、複数の買い手候補が競り合う形で売り手企業を買収するプロセスです。そのため手続きが複雑であり、買い手候補を絞り込む段階を経て最終的な契約に至ります。以下では、オークション方式の一連の流れを段階ごとに詳しく解説します。

M&Aオークション方式の最初のステップは、売り手企業が買い手候補に情報を提供することから始まります。売り手は、秘密保持契約の締結後に、プロセスレターとインフォメーションメモランダム(IM)という2つの重要な資料を配布します。

・プロセスレター:入札のスケジュールや手順、ルールが詳細に記載されています。この書類は入札に参加する買い手に対し、必要な情報を整理して提供する役割を果たします。

・インフォメーションメモランダム(IM):売り手企業の事業内容や財務状況、資産、雇用情報などをまとめた詳細な資料です。IMにより、買い手は売り手企業の価値や将来性を把握できます。

この資料の作成は通常、M&A専門家によって行われますが、売り手側も内容を確認し、自社の強みが適切に伝わるような工夫が必要です。

プロセスレターやIMでは解消できない売り手側の疑問点や会社の雰囲気を知るために、買い手が売り手の経営陣や各部門の責任者に対して追加の情報のヒアリングを行います。

買い手候補はプロセスレターとIMを基にして、最初の意思表明として意向表明書を提出します。意向表明書には、買収価格、経営方針、雇用条件などが含まれており、買い手が売り手に提示する具体的な条件が記載されています。

売り手は、複数の入札書を検討し、価格やその他の条件を基にして候補を絞り込みます。通常、10〜15社の中から2〜3社に絞り込まれることが一般的です。この絞り込みは、売り手にかかる労力やコスト、そして情報漏洩のリスクを管理するために行われます。

候補者が絞り込まれた後、次に行われるのがデューデリジェンスです。

デューデリジェンスでは以下の項目が調査されます。

・財務調査: 資産、負債、収益、キャッシュフローの状況

・法務調査: 法的契約、訴訟、知的財産などのリスク

・経営戦略: 将来の事業計画や成長見込み

・人事調査: 組織構造や主要な従業員のスキル

この段階では全ての情報が開示されるわけではないため、買い手は入手した情報を基に、次の入札に進むかどうかを判断します。

デューデリジェンスが完了した後、買い手候補は二次入札として最終的な入札書を提出します。最終入札書には、買収価格や最終的な条件、買収後の経営方針、従業員の処遇などが明記されています。

売り手は複数の最終入札書を比較し、価格だけでなく、経営方針や従業員の雇用条件といった要素も考慮して最適な買い手を選定します。最高価格を提示した企業が必ず選ばれるわけではなく、総合的な条件が重視されます。

最終的に選ばれた買い手と売り手の間で最終契約書が締結され、取引条件が正式に確定します。契約書に記載される内容は、取引の詳細や支払い方法、譲渡のスケジュール、価格調整などです。

最終契約が締結された後、クロージングとして対価の支払い、株式の引き渡し、名義書き換えなどが行われます。クロージングの手続きは多岐にわたり、事前に詳細な確認作業が必要です。クロージングが完了すれば、M&A取引が正式に成立します。

クロージングについては以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおけるクロージングとは?手続きや流れ、必要書類を解説

M&Aオークション(入札)方式は、売り手が複数の買い手候補から最も有利な条件を引き出すために利用されます。

しかし、オークション方式には多くのメリットがある一方で、慎重に対応しなければならない注意点も多く存在します。ここでは、買い手と売り手の双方における重要な注意点を解説します。

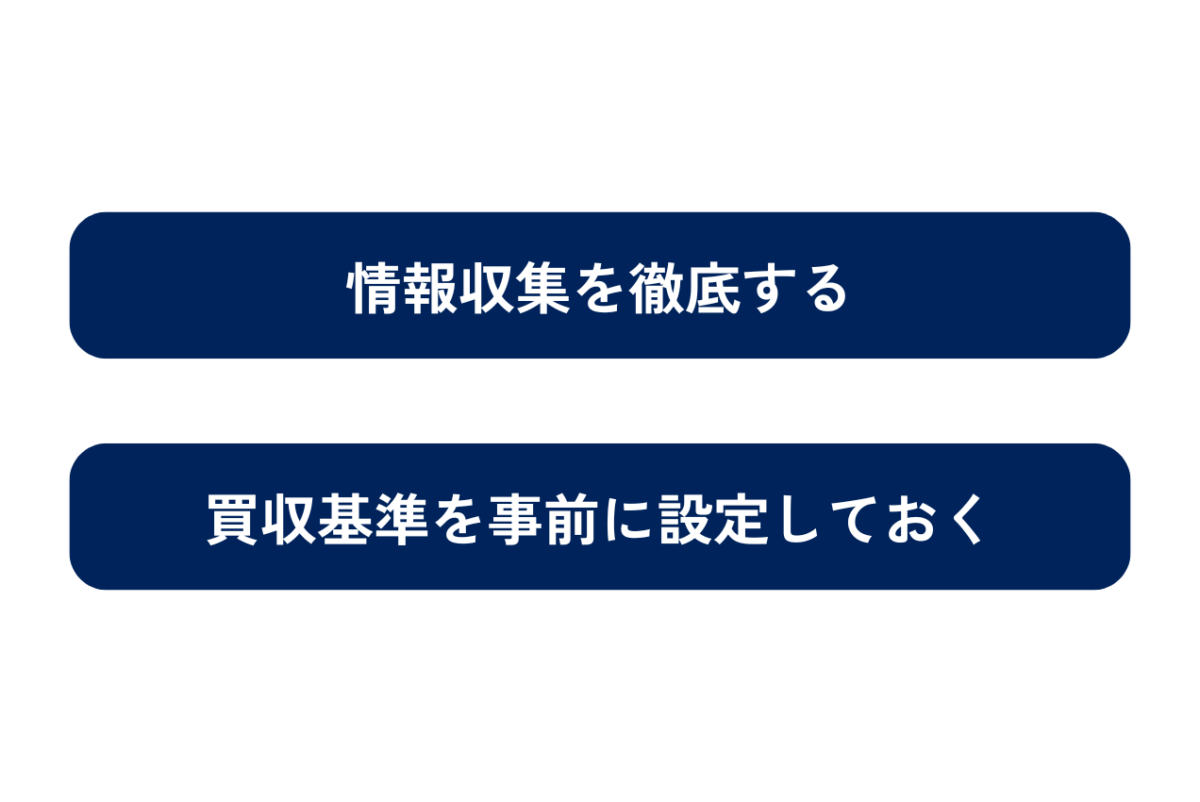

買い手企業が注意すべきポイントは以下の2点です。

・情報収集を徹底する

・買収基準を事前に設定しておく

オークション方式では、買い手候補が競争し、他社よりも有利な条件を提示しなければなりません。しかし、売り手企業の表面的な情報にだけ頼ると、思わぬリスクを見逃すことになります。

例えば、売り手企業に簿外債務や法的問題が隠れているケースも少なくありません。そのため、などで事前に徹底的な情報収集を行い、リスクを十分に分析した上で入札する必要があります。事業計画の実現性や将来性なども慎重に確認し、リスクを適切に評価することが重要です。

買い手側が事前に明確な買収基準を定めることも重要です。

M&Aの際は買収する企業の事業内容や財務状況だけでなく、企業文化や経営方針との整合性、人材の適合性なども考慮する必要があり、買収基準があいまいだと、M&A後に期待した効果が得られなかったり、統合に失敗する可能性があります。基準を明確にし、その基準に基づいたデューデリジェンスを行うことで、適切な意思決定が可能になります。

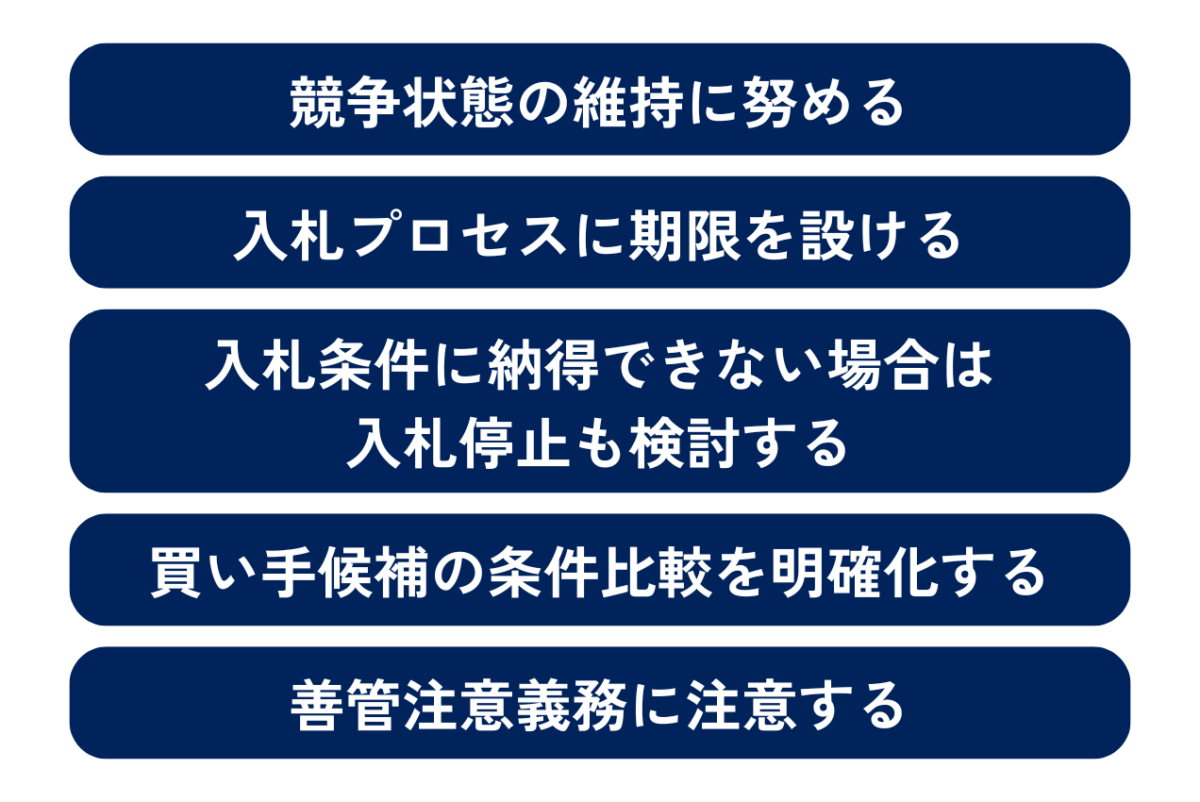

売り手企業が注意すべきポイントは以下の5点です。

・競争状態の維持に努める

・入札プロセスに期限を設ける

・入札条件に納得できない場合は入札停止も検討する

・買い手候補の条件比較を明確化する

・善管注意義務に注意する

オークション方式の最大のメリットは、複数の買い手候補が競争することで条件が有利になる点です。そのため、競争状態を維持することが非常に重要であり、競争状態が失われれば、買収条件が不利になる可能性が高まります。

売り手側は、競争状態を維持するために、情報管理を徹底する必要があります。特にデューデリジェンスの段階では、従業員のインタビューなどで無意識に他の候補の情報が漏れるリスクがあるため、慎重な対応が必要です。

オークション方式は複数のステップを経るため、プロセスが長引くと売り手企業に悪影響を及ぼす可能性があります。そのため、各プロセスに明確な期限を設定し、効率的に手続きを進めることが必要です。

期限が曖昧なまま進行すると、事業が悪化したり、企業のアピールポイントが陳腐化する可能性があります。また、長引く交渉によって買い手候補の関心が薄れ、取引が成立しないリスクも生じます。

売り手側としては、スケジュールを厳格に管理し、タイムリーに進行することが成功への鍵です。

オークション方式では、売り手側が設定した条件に沿って買い手候補が条件を提示します。しかし、提示された条件が期待に沿わない場合や、満足のいく条件を提示する買い手が見つからない場合、入札停止を検討することが重要です。

M&Aが成功するためには、単に取引を完了させることが目的になってはいけません。条件に合致しない買い手を無理に選定してしまうと、M&Aの本来の目的を達成できなくなるリスクがあります。

入札を続行するか中止するかの判断は、最終契約の締結前に行うことが必須です。最終契約には法的拘束力が伴うため、後からの取り消しが難しくなります。納得できない条件であれば、適切な時期に入札の停止を決断することが重要です。

売り手は、複数の買い手候補からの入札条件を比較する際、事前に選定基準を明確にしておくことが重要です。比較の際には、買収価格だけでなく、買収後の経営方針や従業員の雇用条件など、様々な要素を基に判断する必要があります。

このため、1次入札時に提出される意向表明書には、評価基準に沿った項目を記載するように促し、2次入札では最終契約書のドラフトとともに詳細な条件を提示させるなど、スムーズに比較が行える準備が重要です。

オークション方式において、売り手企業の取締役には善管注意義務(善良な管理者の注意義務)が課されます。善管注意義務は、企業経営や意思決定を行う際に、慎重かつ注意深く企業の利益を最大化するよう努める責任のことです。特に上場企業では、株主の利益を守るため、取締役には善管注意義務に注意する必要があります。

オークション方式では、競争によって売却価格が大きく変動する可能性があり、最も高い価格での売却を目指すため、他の方式以上にこの善管注意義務が重視されます。したがって、売り手企業の取締役は、最適な買い手を選定するために慎重な判断と詳細な情報収集が不可欠です。

M&Aオークション方式を成功させるためには、法務、会計、税務などの専門的な知識が不可欠です。そのため、取引をスムーズに進め、最適な結果を得るためには、M&Aアドバイザーの助言が重要です。M&Aアドバイザーは、案件全体を一貫してサポートし、買い手選定や交渉プロセスを的確に進めるための専門的なアドバイスを提供します。ただし、アドバイザーの経験やスキルには差があるため、信頼できるパートナーを選定することが成功の鍵となります。

M&Aアドバイザーの紹介メディア「M&Aプロ」は、売主様が自社に適切なM&Aアドバイザーを探すことができ、相談できるサービスです。M&Aをお考えの際には、是非ご活用ください。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

M&Aオークション(入札)方式は、複数の買い手候補が競争することで、売り手が有利な条件を引き出すことができる手法です。売却価格を高く設定しやすい反面、情報漏洩のリスクやプロセスの管理が複雑であることから、慎重な対応が求められます。また、スムーズな進行と成功を確実にするためには、法務・会計・税務などの専門知識が必要です。

そのため、M&Aを成功させるためには、M&Aの専門家のアドバイスを受けることが不可欠です。特に、M&Aアドバイザーのサポートは、案件全体を一貫して支援し、買い手選定や交渉を的確に進めるために大きな役割を果たします。しかし、アドバイザーにも経験やノウハウに違いがあるため、自社に適した信頼できる専門家を選定することが重要です。

この記事がM&Aの参考になれば幸いです。最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR