企業をM&Aする際にはその対象企業の価値を評価しなくてはなりません。しかし、中小企業のM&Aの場合は価値を判断する材料が少なく、株式の適正な価格が付けづらいという経験をお持ちの方が多いのではないでしょうか。

EBITDAは企業の財務を測る指標のひとつですが、M&Aでも役に立つ優れた指標です。EBITDAを使うことで、中小企業など評価材料が少ない企業でも企業価値を測ることが可能です。

今回の記事では、EBITDAの意味や計算方法、メリット・デメリット、M&Aでの活用法などについて解説します。

M&Aの際の価格算定については以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aは利益の何倍が相場?価格算定の要素や年買法を詳しく解説! M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

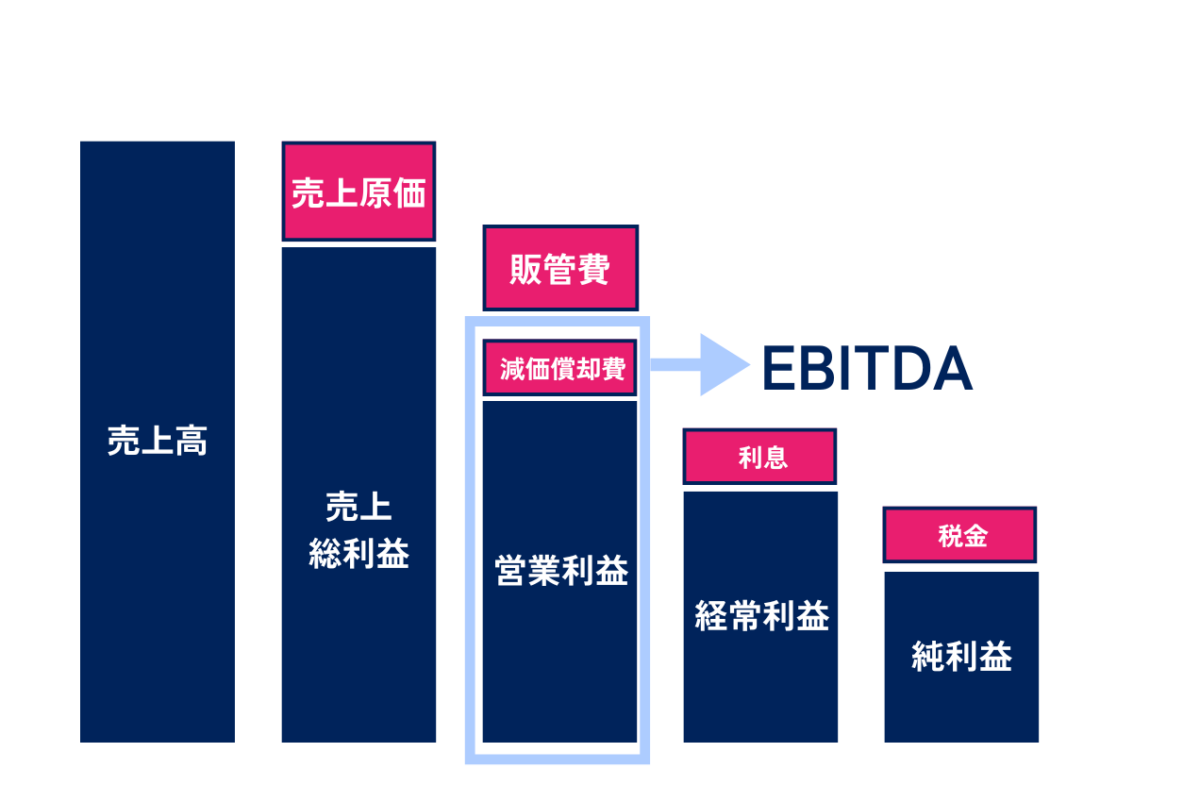

EBITDAは、「Earnings Before Interest, Taxes, Depreciation, and Amortization」の略称で、日本語では「利払い前・税引き前・減価償却前の利益」という意味になります。

「Earnings Before Interest, Taxes, Depreciation, and Amortization」を詳しく解説すると、

Earnings Before(以下のものを差し引く前の利益)

Interest(金利)

Taxes(税金)

Depreciation, and Amortization(減価償却費)

以上になります。

読み方には「イービットディーエー」、「エビーダ」、「イービットダー」といったバリエーションがありますが、特に定められた正式な発音は存在しません。

この指標は、企業の運営成績を測るために広く使用されており、特に国際的な企業間での財務比較に有効です。その理由として、EBITDAは税率や資本構成、減価償却の方法など地域による会計上の違いが結果に反映されにくいため、より公平な比較が可能になるからです。

減価償却については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→減価償却とは?メリット・デメリット・M&Aにおける注意点をわかりやすく解説!

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

M&Aプロセスにおいて、EBITDAが活用される理由は、企業間の財務比較をより簡単に行うためです。EBITDAは減価償却費や無形資産の償却といった非現金費用を考慮に入れないため、企業が本業で稼ぐキャッシュの量を比較的正確に把握できます。そのため、売り手は自社の価値をしっかりと評価し、適切な売却価格を設定することができる一方で、買い手は投資の正当性を評価しやすくなります。

加えて、EBITDAは国際的な規模で活動する企業間の比較においても非常に役立ちます。異なる会計基準や税制、減価償却の方法が存在するため、EBITDAを使用することでこれらの要因による歪みを最小限に抑え、異なる国の企業とも公平に比較することが可能になります。

EBITDAの計算には複数の方法があり、目的によって計算に使う指標が異なります。一般的に以下のような方法があります。

①EBITDA = 営業利益 + 減価償却費

②EBITDA = 経常利益 + 利息 + 減価償却費

③EBITDA = 税引前利益 + 利息 + 特別損益 + 減価償却費

例えば、営業利益が2,000万円、減価償却費が1,000万円の場合は、①の計算式を用いて、

EBITDA = 2,000万円 + 1,000万円となり、

EBITDAは3,000万円になります。

EBITDAには関連する用語や似た意味の用語がいくつかあります。以下でそれぞれの用語の意味やEBITDAとの関連性、違いなどを解説します。

EBIT(イービット)は、「Earnings Before Interest and Taxes」の略称で、「利払い前、税引き前利益」を意味します。この指標は、企業が日々の事業活動からどれだけの利益を生み出しているかを、支払利息や税金の影響を排除して評価するために用いられます。

EBITとEBITDAの主な違いは、減価償却費の取り扱いにあります。EBITは減価償却のコストを除外せず、企業の純粋な運営効率を測るのに役立ちます。そのため、起業初期の企業や大規模な借入を行っている企業では、EBITを用いることで、借入れの利息の影響を考慮せずに業績を評価することが可能です。

営業利益は、企業が本業から得た利益を表し、以下の計算式によって求められます。

営業利益 = 売上高 – 売上原価 – 販売費及び減価償却費を含む一般管理費

この計算式の中で、一般管理費に含まれる減価償却費は、企業が購入した設備などの固定資産のコストを一定期間にわたり費用化するものです。減価償却費は実際にキャッシュが流出するわけではないため、営業利益は実際のキャッシュフローと異なることがあります。キャッシュフローは、特定期間内に企業の手元に入ってきた現金と出ていった現金の流れを示します。

EBITDAは営業利益に減価償却費を加えたもので、減価償却費によるキャッシュフローのズレを修正し、企業のキャッシュ生成能力をより正確に把握することができます。そのため、EBITDAは設備投資が多い企業や、キャッシュフローを重視する評価が求められる場面で特に重要視されます。

キャッシュフローについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→キャッシュフローとは?計算書の見方やM&Aとの関係性などを解説

EBITDAマージンは、企業の売上に占めるEBITDAの割合を示す指標です。この数値が高いほど、企業が売上から多くのキャッシュを保持していると考えられます。具体的な計算式は以下の通りになります。

EBITDAマージン(%) = (EBITDA / 売上高) × 100

この指標を利用することで、減価償却費などが結果に与える影響を排除し、企業の純粋な収益力を評価することが可能です。特に、資本集約的な業界や多額の設備投資を要する業種の企業において、この指標は非常に重要です。

たとえば、ある企業の売上高が80億円、EBITDAが10億円の場合、EBITDAマージンは次のように計算されます:

EBITDAマージン(%) = (10億円 / 80億円)× 100

この結果から、売上高に対して12.5%がEBITDAとして残されていることがわかります。この数値は、企業がどれだけ効率的に収益を上げているかを示す指標として、投資家や経営者にとって重要な情報になります。

EBITDA有利子負債倍率は、企業が抱える有利子負債をEBITDAで割ったものです。この指標は、企業が現在の収益力を維持した場合に有利子負債を何年で返済できるかを示します。具体的な計算式は次の通りです。

EBITDA有利子負債倍率 = (有利子負債 – 現預金) ÷ EBITDA

例えば有利子負債から現預金を引いたものが15億円、EBITDAが5億円の場合は、EBITDA有利子負債倍率は3倍になります。

この倍率が低ければ低いほど、企業がその負債を返済するための時間が短いことを意味し、財務リスクが低いと評価されます。逆に、倍率が高い場合、長期間にわたって負債返済が必要であると判断され、企業の財務健全性に対する懸念が生じるかもしれません。

EV/EBITDA倍率は、EV(企業価値)を、EBITDAで割った指標です。この倍率は、企業が自身の収益で総買収コストを何年で回収できるかを示し、投資の割安感を評価するために用いられます。

EV/EBITDA倍率=EV(株式時価総額 + 有利子負債 – 現預金) ÷ EBITDA

例えば、企業のEVが20億円で、EBITDAが2億円の場合、EV/EBITDA倍率は10となります。この値が低ければ低いほど、企業を買収した場合の回収期間が短く、投資としての割安感が高いと評価されます。

EV/EBITDA倍率は買収のコストの回収期間の目安を計算できるため、特にM&Aの際によく使われる指標です。

EBITDAのメリットは

①設備投資の影響を受けずに企業を評価できる

②海外の企業とも比較できる

以上の2つです。

EBITDAを活用することで、設備投資の影響を受けずに企業の収益力を評価することが可能です。

営業利益は売上高から売上原価や販管費を差し引いた値で算出されますが、これらの費用には減価償却費が含まれているため、実際のキャッシュフローとのズレが発生することがあります。特に、通信事業や建築業のように大規模な設備投資が必要な業種では、初期投資後の数年間は減価償却費が多く計上され、これにより営業利益が実際の収益力よりも低く見積もられる可能性があります。減価償却費は費用計上されるものの、実際のキャッシュアウトとは異なるため、営業利益だけで企業を評価すると、実際の収益力を過小評価してしまうリスクがあります。

しかし、EBITDAは営業利益から減価償却費を除外せずに考慮するため、設備投資の影響を受けずに企業の真の収益力を把握することができます。そのため、企業の持続可能な収益性をより正確に評価することが可能となり、特に長期的な投資判断において重要な指標となります。

EBITDAは、海外の企業と比較して評価する際に便利な指標です。EBITDAは、支払利息、法人税、減価償却費を差し引く前の数値であるため、金利水準や税率、減価償却の方法が国によって異なる場合でも、企業間で公平に収益力を比較することができます。

たとえば、税率が高い国や金利水準が異なる国で活動している企業の場合でも、EBITDAを用いることで、それらの影響を受けずに収益力を評価することが可能です。そのため、異なる国の企業間でも、本業の収益力を公正に比較分析するための基準として活用されています。

このように、EBITDAは減価償却費や税金の計算方法の違いを問題にせず、企業の真の収益力を見ることができるため、グローバルな視野での企業分析には欠かせないツールです。

EBITDAのデメリットは

①過剰な設備投資を見抜けない

②実際に企業に残る資金をつかめない

以上の2つです。

EBITDAでは過剰な設備投資を見抜けないリスクがあるのがデメリットのひとつです。減価償却費は未来の利益を生み出す可能性のある投資と解釈されることが一般的です。しかし、すべての設備投資が将来の利益を保証するわけではありません。実際には、過剰な設備投資が行われることもあり、それが後に損失を生む可能性があります。EBITDAは減価償却費を足し戻すため、このような過剰投資によるリスクを適切に反映できません。

たとえば、ある企業が巨額の設備投資を行った場合、初期の数年間は減価償却費が大きく計上されます。これにより営業利益は低下しますが、EBITDAでは減価償却費が加算されるため、実際の財務状況よりも健全に見えることがあります。このように、EBITDAを用いることで、実際の財務健全性を過大に評価してしまうリスクがあります。

EBITDAは利息、税金、減価償却費を差し引く前の収益を表しますが、これが企業に残る実際のキャッシュフローを正確に示すわけではありません。この指標は、企業の収益力を減価償却や財務費用の影響から切り離して考察する際に役立ちますが、実際のキャッシュフローを把握するには不十分です。

たとえば、EBITDAは設備投資や借入金の返済が含まれないため、実際に企業が手元に保持している資金の量を反映しません。企業の財務健全性を正確に評価するためには、EBITDAだけでなく、キャッシュフロー計算書を含むその他の財務諸表も総合的に見ることが重要です。

EBITDAを改善するには、

①売上・利益を伸ばす

②原価・経費を削減する

以上の2点が重要です。

EBITDAを改善する効果的な方法の一つとして、売上や営業利益を伸ばすことが挙げられます。これには、新規顧客の獲得、マーケティング活動の強化、または新製品やサービスの開発を通じて、商品やサービスの販売数を増やすことが含まれます。

さらに、商品の販売価格の見直しを行うことも、利益を直接的に増加させる手段として有効です。価格の調整は、消費者の購買意欲に直結し、結果としてEBITDAの向上に寄与する可能性があります。

これらの改善策を実施することで、EBITDAの数値が向上し、企業価値評価で使用されるEV/EBITDA倍率が低くなります。EV/EBITDA倍率が低いと、M&A市場での企業評価において、買い手にとって割安で魅力的な投資対象として捉えられる可能性が高まります。企業は自身の市場価値を高めることができるため、EBITDAの向上は企業成長戦略において重要な役割を果たします。

EBITDAの改善には、原価や経費の削減が効果的です。具体的には、サービスや商品の原価を低減することで、営業利益を増やすことができます。営業利益の増加によりEBITDAの数値が向上し、EV/EBITDA倍率の低下につながります。

また、事業の効率化により人件費や固定費を削減し、経費を削減することもEBITDAの改善につながります。これらの取り組みは、直接的なキャッシュフローの向上にも寄与し、有利子負債の返済を促進することで、財務健全性が高まると同時に、企業価値の向上にも繋がります。

EBITDAはM&Aのプロセスにおいて、特に中小企業の取引で活用されています。大規模な上場企業では、株価算出にファイナンス理論が一般的に利用されますが、中小企業では株価情報が限られているため、この方法だけでは最適な価格を導き出すことが難しい場合があります。

この問題を解決するために、中小企業間のM&AではEV/EBITDA倍率と類似企業比較法を利用することが一般的です。

EV/EBITDA倍率を用いた類似企業比較法では、M&A候補企業の価値を算出する際に、似た事業を展開する上場企業のEV/EBITDA倍率を参考にします。上場企業のデータは公開情報として入手可能で、この情報を基に対象企業の事業価値(EV)を推定し、株価の目安を導き出すことができます。

類似する上場企業のEV/EBITDA倍率を特定した後、その倍率を対象企業のEBITDAに適用することで、企業価値を算出することが可能です。この方法により、M&Aの価格設定や戦略的判断が行われ、適切な投資判断に寄与することが期待されます。

例えば、類似する上場企業のEV/EBITDA倍率が10倍で、M&A候補企業のEBITDAが1億円の場合では、企業価値は10億円になります。

ただし、この方法は企業ごとの個別性や市場状況を十分に考慮する必要があり、類似企業の選定には慎重な判断が求められます。そのため、類似企業比較法を用いる際は、多角的な分析と合わせて適用することが重要です。

業界別のEV/EBITDA倍率の目安を紹介します。あくまで目安ですので、実際にM&A候補企業を調査する際にはご注意ください。

| 業界 | EV/EBITDA倍率の目安 |

| 消費者向け電気製品 | 約41.1倍 |

| ソーラー関連 | 約35.0倍 |

| ソフトウェアアプリケーション | 約28.4倍 |

| 半導体 | 約27.4倍 |

| 金属・プラスチック | 約5.7倍 |

| 飲食 | 約6.2倍 |

| 保険 | 約5.3倍 |

| 建設業 | 約4.4倍 |

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、EBITDAの意味や計算方法、メリット・デメリット、M&Aでの活用法などについて解説しました。

EBITDAを有効活用することで、M&Aの際に中小企業など評価の材料が少ない場合でも企業価値を測ることが可能です。また、金利や税制などの影響も受けづらいので、グローバルに企業価値を比較・評価することもできます。この記事が企業価値の評価やM&Aの参考になれば幸いです。

最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR