M&Aすることにより一気に事業規模を拡大したり、新しい事業を始められるといったメリットがあります。

しかし、M&Aにはデメリットも発生し得ることを念頭に置いておかないと、無計画なM&Aを繰り返すことで経営に悪影響を与えることも考えられるのです。

本記事では、M&Aにより得られるメリットと、発生し得るデメリットについて解説しますので、メリットを最大化してM&Aができるようにしっかりと知識を身に着けてください。

M&Aの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

日本の中小企業でM&Aが増加している背景には、経営者の高齢化と後継者不足が大きな要因として挙げられます。優良企業であっても、次世代の経営者が見つからないため、事業承継が困難なケースが増えています。この問題に対処するため、M&Aを選択し、第三者への事業承継を図る企業が増加しています。

東京商工リサーチによると、2020年には中小企業の休業・廃業・解散が49,698件に達し、これは過去最高の数字です。また、日本の中小企業は競争が激しい環境にあり、業界再編や市場の成熟に伴い、規模の拡大や競争力の強化を目的としたM&Aが必要不可欠となっています。これにより、経営資源の効率化や新たなビジネスチャンスの模索が進んでおり、中小企業のオーナーは企業価値の向上や成長を目指してM&Aを活用する動きが活発化しています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

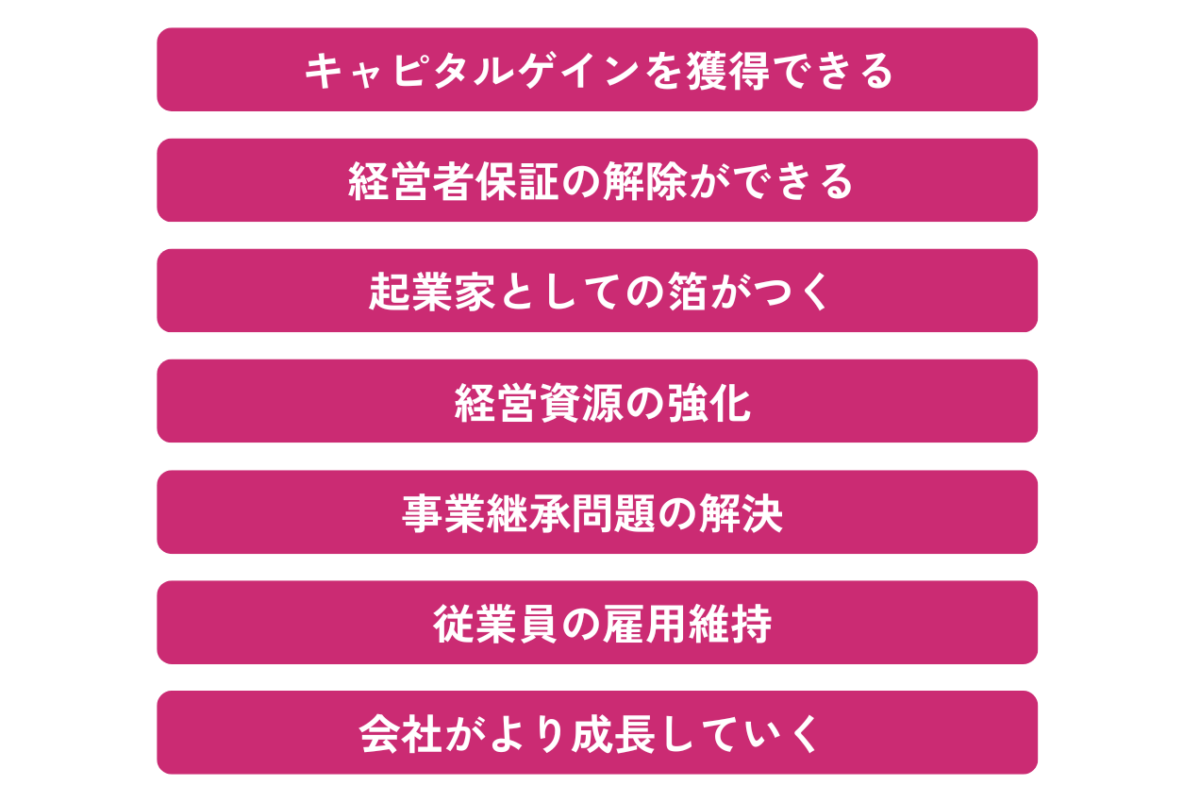

売り手企業の立場からみたM&Aのメリットについて解説します。

売り手企業の株主はM&Aで株式や事業を売却することで「キャピタルゲイン」を獲得できるというメリットがあります。

M&Aによって自社の全部または一部の事業を売却すると、現金や新たな株式の発行などの形で買い手企業から売却対価を受け取れます。

この売却益は、企業が事業の選択と集中をする際に特に役立ちます。売却対価を原資としてコア事業に投資することでリソースを最適化することが可能です。

さらに、会社の廃業を考えている経営者にとっても、M&Aによる収益は大きな支えとなります。通常、会社の廃業には従業員への補償や税務手続き、事業設備の処分などに資金が必要ですが、M&Aで得られる売却益でこれらの費用を賄うことができます。

キャピタルゲインについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→キャピタルゲインとは?インカムゲインとの違い・税金・税率を解説

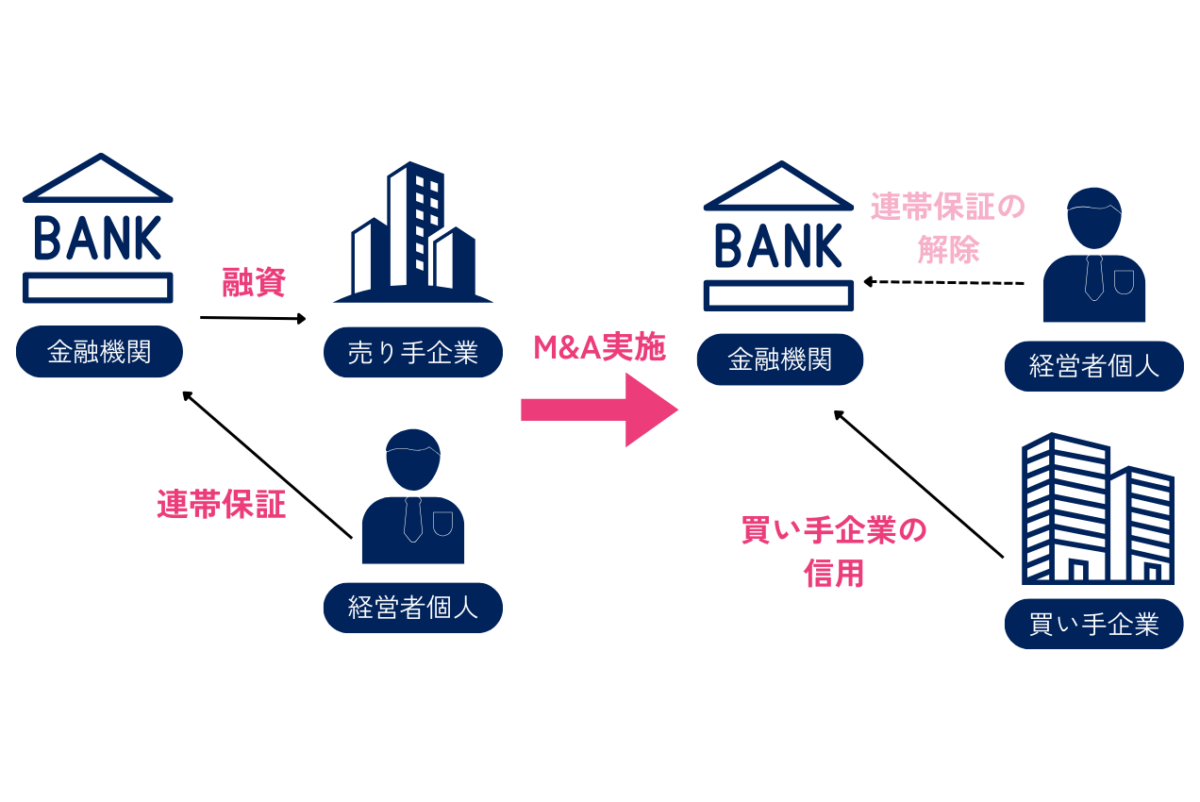

M&Aを行うことにより、売り手企業の経営者は「経営者保証」を解除できるというメリットがあります。

通常、金融機関などが企業に融資を行う場合、融資先企業の信用性、つまり返済能力を評価して融資条件を決定することが多いです。

大企業の場合は経営基盤がしっかりしているので金融機関から相応の金額の融資を受けられますが、経営基盤が比較的安定していない中小企業は返済能力を評価されず融資を受けることが難しいといえます。

そこで金融機関は、融資先となる中小企業の信用力を補填するために、経営者個人や経営者の家族を連帯保証人に設定したり、土地や建物等経営者個人の資産を担保として設定することがあります。

この状態で経営がうまくいかず会社を清算した場合、経営者個人に負債が残ってしまい、金融機関への返済に追われたり、担保に設定された資産を差し出さなければならないという状況に陥る可能性があります。

M&Aにより経営権を手放す場合、一般的に、経営者個人の連帯保証や担保は解除され、買い手側企業に保証が引き継がれます。

ただし、M&Aにより経営者保証が自動的に解除・移動するわけではありませんので、当事者間で協議を行い、契約書に経営者保証の解除について明記しておくことが必要になります。

M&Aを成功させることは、売り手企業の経営者にとって、自身の起業家としての評価を高める大きな機会になります。

M&Aを通じて事業を売却するというのは、経営者個人が経済的に成功すること以上の意味を持ちます。事業の立ち上げから売却までのプロセスには企業家精神、戦略的思考、そして市場に対する深い理解が必要で、売却に成功すればこれらの能力が高く評価されます。

起業家としての箔がつくことで、売り手企業の経営者は業界内外での信頼と尊敬を獲得します。これは、将来的な新規事業の立ち上げ、投資家からの資金調達、または他の企業とのパートナーシップを築く際に大きなアドバンテージとなります。また、起業家としての名声は、メディアの注目を集め、その経営者のビジネスへの新たな扉を開くことにも繋がります。

売り手企業の経営者にとって、M&Aは経営資源を強化し、企業の将来性を広げるチャンスといえます。

仮に、自社では採算が取れていない事業であっても、資金力のある会社であればシナジー効果を期待して高く評価してくれるという可能性が十分あります。実際に不採算な事業を売却できれば、譲渡金を受け取れて、その譲渡金を自社に残った事業部門の改善や新しい事業への投資に活用できます。これにより、経営者は経営の効率化を図り、競争力を高めることが可能となります。

また、M&Aによって得た資金は、企業の財務構造を改善し、より安定した経営基盤を築くことにも役立ちます。これにより、経営者は新たなビジネス機会への再投資や、将来のリスクに対する耐性を高めることができるのです。

そして、有名企業とのM&Aに成功することは、売り手企業のブランド価値を高めるだけでなく、業界内での地位を確立し、新たな顧客やビジネスパートナーを引きつけることにもつながります。これは、将来的な事業展開や成長に不可欠な要素であり、売り手企業にとって計り知れない価値をもたらします。

シナジー効果については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→シナジーとは?ビジネスでの意味・効果生み出す方法・M&A事例を解説

売り手企業の経営者はM&Aによって「事業承継問題」を解決できるというメリットがあります。

近年、経営者の高齢化が進み、中小企業を中心に後継者問題で悩んでいる経営者は非常に多くなっています。

2023年に行われた中小企業の調査では、廃業を予定していると回答した中小企業の経営者が全体の5割を超えており、廃業をする理由のうち3割弱が後継者がいないというものになっています。

(参考:日本政策金融公庫総合研究所「中小企業の事業承継に関するインターネット調査」)

最近では経営者自身の子どもや親族が承継するという風潮も弱まっていることもあり、経営者の親族に引き継いでもらえなかったり、社内の人材で後継者にふさわしい人がいなかったりと、なかなか自分の会社を任せられる人材に出会えないことも少なくありません。

経営者も年齢を重ねると、いつかは引退して誰かに会社を任せたいと思うでしょう。

しかし、後継者を見つけることができなければ経営責任者がいないまま引退するということになり、会社は廃業せざるを得なくなります。廃業してしまうと、雇用している従業員が職を失ってしまうことになります。

M&Aすることにより、今まで自分が育ててきた事業を買い手企業に引き継いでもらうことができますし、自社の従業員も多くの場合はそのまま買い手企業に雇用してもらうことができます。

会社をたたまなくて済み、従業員の雇用も守ることができるため、経営者は安心して引退することができるようになるのです。

M&Aにおける売り手側のメリットの一つは「従業員の雇用維持」です。経営の悪化や後継者問題などで事業継続が困難になった場合、廃業という選択肢も考えられますが、これにより従業員は職を失い、生活基盤が崩れてしまう恐れがあります。しかし、M&Aを通じて事業を第三者に譲渡することで、従業員の雇用を維持することができます。

通常、買い手企業は売り手企業の従業員を含めて事業を引き継ぐため、従業員は新たな雇用先を探す必要がなく、安心して働き続けることができます。また、大企業の傘下に入ることで、従業員の雇用環境が改善される可能性も高まります。福利厚生やキャリアパスの充実により、従業員の満足度が向上し、離職率が低下することが期待できます。

さらに、M&Aにより売り手企業が買い手企業のリソースやネットワークを活用できるようになることで、これまで困難だった人材の確保が可能になることもあります。新たなスキルを持つ人材が加わることで、従業員全体の能力が向上し、企業全体の競争力も強化されるでしょう。

また、売り手企業がM&Aの交渉時に「従業員の雇用維持」を条件として設定することも可能です。これにより、従業員の雇用が確実に守られるだけでなく、退職金の支払いが不要となり、財務的な負担を軽減することができます。

M&Aすることにより、会社としての成長を見込むことができます。

M&Aを通じて、企業は、新しい市場へのアクセス、先進技術の獲得、強化された財務基盤といった、自社単独では得られない多くの利益を享受できます。これらの新たな資源と機会は、企業の成長速度を加速させ、長期的な競争力を高めるのに役立ちます。

どの程度の成長効果を得られるかは買い手企業の評価次第ではありますが、M&Aをきっかけとして会社として新しい段階にステップアップし、今まで以上に会社として成長していけることでしょう。

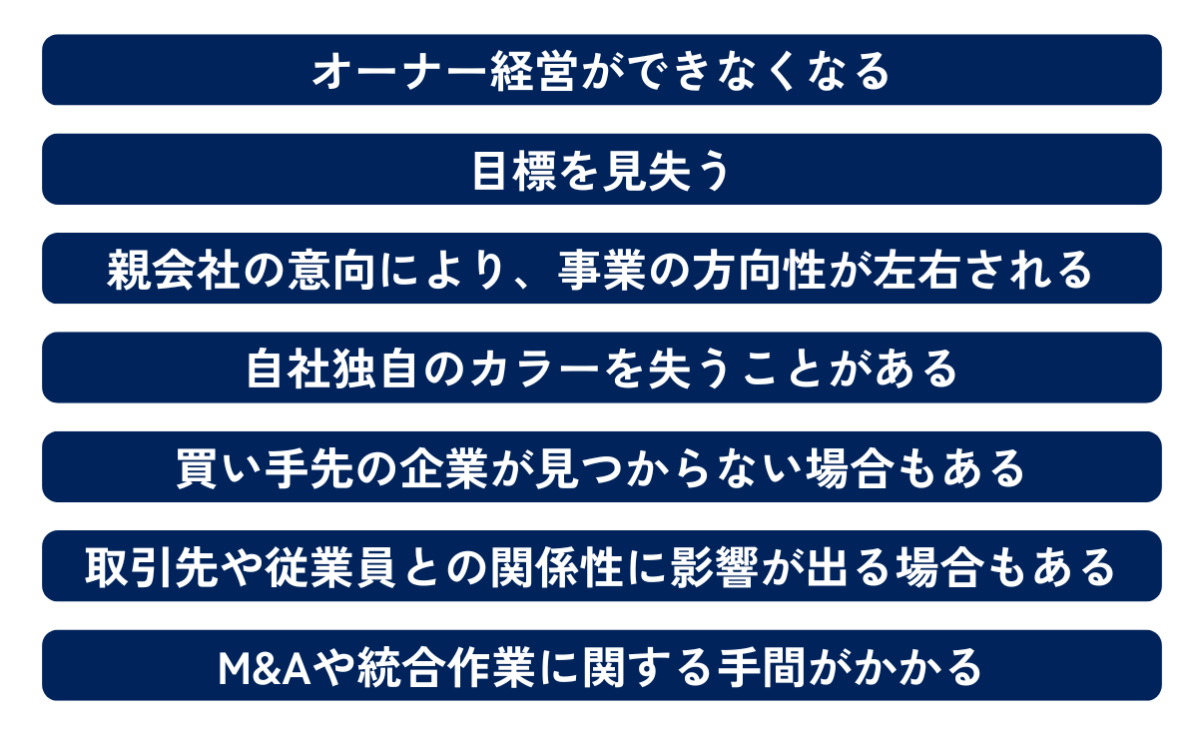

売り手企業からみてM&Aには大きな魅力がありますが、反対にデメリットも存在します。

売り手企業の経営者からみたM&Aのデメリットとして、M&Aによってオーナー経営ができなくなることがあげられます。

M&Aによって株式もしくは事業を100%譲渡した場合、経営者はオーナーとしての直接的な決定や経営への介入が不可能になり、企業の方向性に対する影響力を完全に放棄することになります。これは、自身のビジョンや価値観を企業に反映させることが困難になり、長年築いてきた事業への情熱や絆を手放すことを意味します。

一方で、株式や事業の一部を譲渡した場合でも、経営者の経営の自由度は著しく制限されます。新しい株主やパートナーが経営に参加することで、以前のような独断的な意思決定はできなくなり、新たなステークホルダーの意向を考慮する必要が生じます。この変化は特に、創業者や長期にわたって事業を主導してきたオーナー経営者にとっては、窮屈に感じられるでしょう。

このように、株式や事業の全面的あるいは部分的な譲渡は、経営上の自由度の喪失に直結し、経営者がかつて持っていた経営への影響力を低下させる結果になります。

売り手企業の経営者は、M&Aを検討する際にこの点を特に考慮する必要があります。

売り手企業の経営者が直面するデメリットとして、「目標を見失う」という点があげられます。

M&Aプロセスにおいて、売り手企業は自社の初期のビジョンや目標から乖離してしまうことがあります。特に、戦略的な理由や財務的な圧力によりM&Aを選択する場合、長期的な目標や経営理念が新しい経営体制のもとで犠牲になる可能性があります。

M&Aによって企業が大きく変化するとき、経営者は自身が築き上げた企業の文化や運営スタイルが変わることに直面します。この変化は、元のビジョンや目標を維持することを困難にし、経営者が自社に対する情熱や経営への熱意を失う原因になることがあります。また、買い手企業との統合に伴う目標や文化の衝突は、売り手側の経営者にとってストレスの原因となり得ます。

さらに、売却後も経営陣に残る場合、新しい経営方針や戦略に適応することが必要になりますが、新しい経営方針が元の経営目標や計画と相反する場合があります。結果として、経営者は自身が始めた事業に対するコントロールを失い、かつての事業目標から遠ざかることになってしまいます。

M&Aによって、自社独自のカラーや企業文化などの無形資産が失われてしまう可能性があります。

M&Aの内容にもよりますが、基本的に買収された会社は買収した会社の意向に沿って今後のビジネスを展開していくことになります。

買収した会社の決定によっては、今まで会社として大切に守ってきた文化を維持し続けることが難しくなる可能性もあるのです。

売り手企業は買い手の意向次第で今後の事業の方向性が左右されることになります。

基本的に買収された会社は親会社の意向に従わなければならないため、ビジネスにおける重要な決定についても親会社の意向次第でさまざまな変化を求められることになるでしょう。

たとえば、取引先を一新しなければならなくなったり、主力商品を大幅に入れ替えるような決定をすることもあります。

このように、親会社の意向によって事業の方向性が左右されることは、売り手企業にとって重要なデメリットとなるのです。

M&Aのプロセスにおいて、適切な買い手企業を見つけることは決して容易ではありません。売り手企業の事業内容や業績、将来性に魅力を感じる買い手が見つかるかどうかは、時期や市場状況にも大きく左右されます。

特に、経営が厳しい状況にある企業では、売却を希望する時期に理想的な買い手が現れない可能性があります。これは、売り手側にとって大きな不安要素となり得ます。

さらに、買い手が見つかったとしても、希望する条件での売却が難しいことも少なくありません。そのため、売り手企業は予めさまざまなシナリオを想定し、売却プロセスを長期戦として見据える必要があります。

M&Aによって経営者が変わると、取引先や従業員との関係性が影響を受ける可能性があります。例えば、取引先との契約条件が変更される場合や、M&Aによる組織再編に伴い、取引先との関係が悪化するリスクがあります。

特に、M&A後に新しい経営方針が導入され、取引条件が厳しくなる場合、取引先からの反発を招き、最悪の場合は契約打ち切りにつながる可能性も考えられます。従業員に対しても、新たな経営陣や企業文化に対する不満や不安が生じることがあり、これがモチベーションの低下や離職につながるリスクがあります。

これらのリスクを回避するためには、事前に取引先や従業員とのコミュニケーションを密にし、M&Aの目的やメリットを丁寧に説明することが重要です。

M&Aが成立した後も、統合作業(PMI)には多くの手間がかかります。経営方針や企業文化の違いを調整し、業務の効率化やシナジー効果を最大化するための統合作業は、売り手企業と買い手企業の両方にとって大きな負担となります。統合作業がスムーズに進まないと、経営の混乱を招き、業績に悪影響を及ぼすこともあります。

また、M&Aプロセスそのものも時間がかかり、デューデリジェンスや契約交渉など、数多くのステップを経る必要があります。このような手間やコストが発生するため、M&Aを検討する際には十分なリソースを確保し、慎重に計画を立てることが必要です。

PMIやデューデリジェンスについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→PMIとは?M&Aにおける重要性・進め方・成功ポイント・事例を解説

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

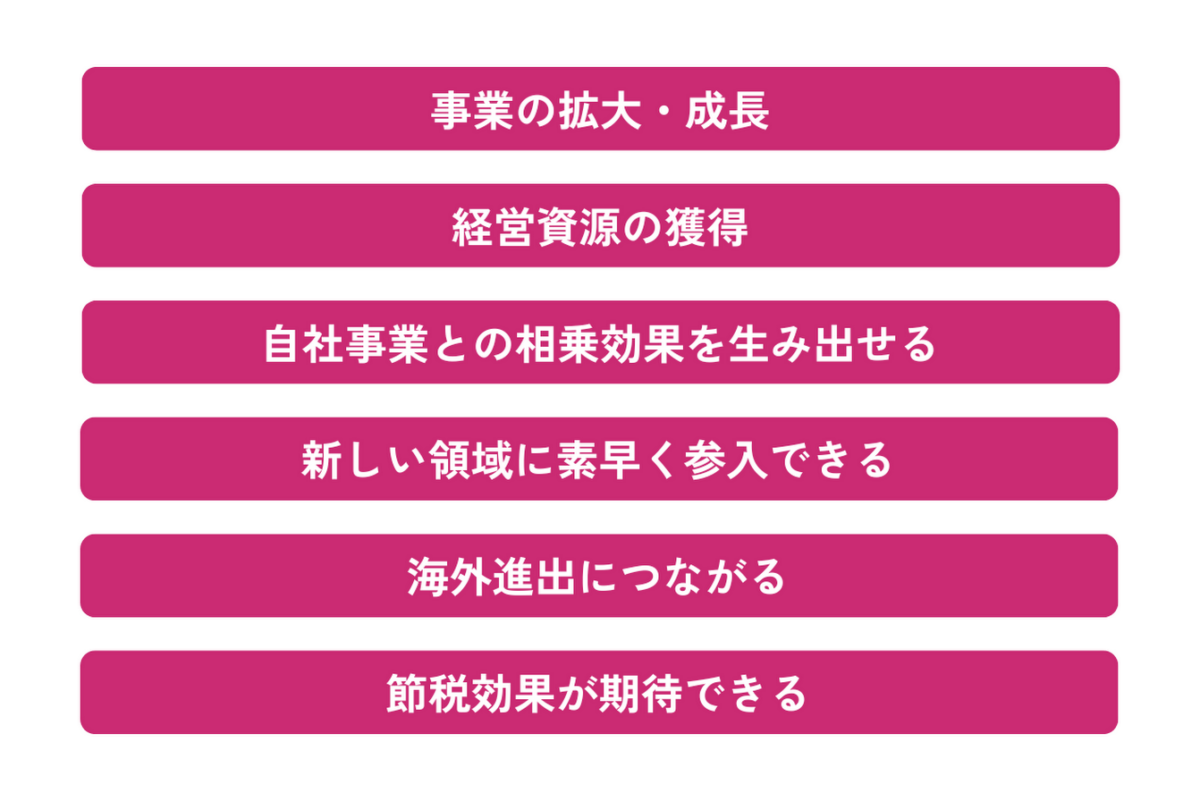

買い手側企業からみたM&Aのメリットとデメリットについて解説します。

買い手企業からみたM&Aのメリットは、M&Aによって短期間で自社の事業を拡大させることが可能な点です。

通常、新しい事業を立ち上げるためには多くの時間と労力が必要で、仮に新規事業を立ち上げることに成功しても、それが必ずしも実を結ぶとは限りません。

ニーズの変化に伴って採算性も大きく変動しますし、他社に遅れをとることによってシェアを大きく奪われることもあるでしょう。

ビジネスには時間との勝負という側面も強く、いかにして新規事業をスピーディーに立ち上げて、他社に遅れることなく成長させられるかが利益に直結するのです。

M&Aの良いところは、すでに成長している会社や事業を、そのノウハウや事業資産、人材を含めて自社に取り込むことができるという点にあります。

M&Aについては対価を支払う必要はあるものの、立ち上げの手間も成長のための時間も省略することができるため、短期間で自社の規模を拡大できる点は大きなメリットになるのです。

買い手企業からみたM&Aのメリットとして、M&Aを実行して他企業や事業を買収することにより、買収した企業が持っている経営資源を自社に取り込むことができる点があります。

経営資源には、先進的な技術、有能な人材、貴重な知的財産権、確立された顧客基盤などが含まれます。

それぞれを獲得する具体的なケースを解説します。

■先進的な技術:自動車メーカーが電気自動車の技術を持つスタートアップを買収することで、最新の電動化技術やバッテリー技術を取得し、製品ラインナップを強化できます。

■有能な人材:IT企業が別のテクノロジー企業を買収することで、その企業の優秀なエンジニアやプロダクトマネージャーなどの人材を獲得し、技術開発力やイノベーション能力を高めます。

■貴重な知的財産権:製薬会社が別の製薬会社やバイオテクノロジー企業を買収することで、特許取得済みの新薬や治療法、研究データなどの知的財産を手に入れ、製品開発を加速できます。

■確立された顧客基盤:小売業者が競合他社を買収することにより、その企業が持つ既存の顧客基盤や市場シェアを取り込み、自社の販売ネットワークを拡大し、市場影響力を強化できます。

これらの具体例からもわかるように、M&Aによる経営資源の獲得は、買い手企業の競争力の向上につながり、事業や会社をグロースさせる大きな要因となります。

M&Aにより他企業を買収することによって、自社の既存の事業について何らかのシナジー効果を生み出せる可能性があります。

M&Aにより買った企業が持っている経営資源やノウハウなどを自社に取り込むことにより、既存の事業をより成長させたり、新しい事業領域を開拓できる可能性もあるのです。

具体的な例として、テクノロジー企業がクラウドサービス会社を買収した場合、買い手企業は既存のハードウェア製品と組み合わせることで、ハードとソフトの両方を持ったITソリューションを提供できるようになります。この統合によって、顧客に対してより幅広いサービスを提供し、市場における競争優位を確立できます。

単純に事業規模が増えるだけでなく、そこから生まれるシナジー効果によって会社をさらに成長させられる可能性があるのが、M&Aの大きな魅力の1つなのです。

M&Aにより、新しい事業領域に素早く参戦することができます。

ビジネスというものは、基本的に市場においてニーズがあるものを提供することで、利益を生み出すことが原則です。

市場のニーズは消費行動の変化に伴って大きく変動し、かつて流行していた商品やサービスも時代の変化に伴って陳腐化し、全く異なる商品やサービスが市場を席捲するということを繰り返しています。

経営判断としては常に最新のニーズを把握して、そのニーズを満たせるだけの商品やサービスを開発して市場に流通させることが、事業規模を拡大・成長させるために必要不可欠です。

前述のとおり、通常は新規事業の開拓と成長には途方もない手間とコストをかける必要があるため、せっかく新規事業を立ち上げてもその頃にはすでにニーズが変化していることもあり、ニーズに間に合わせるためにはスピードが重要になります。

M&Aでは立ち上げと成長のフローをスキップして事業展開ができることから、最新のニーズに合わせてスピーディに新規領域に参入できるメリットもあります。

M&Aは、企業が海外市場に迅速かつ効果的に参入するための有効な手段です。自社でゼロから海外進出を図る場合、現地の法規制や商習慣、言語の違いなど、乗り越えるべき障壁が多く、成功までに時間とコストがかかります。しかし、既にその市場で確固たる地位を築いている現地企業を買収することで、こうした課題を一挙にクリアすることが可能です。例えば、現地企業が持つ販売チャネルやブランド力、経営ノウハウを活用することで、スムーズな市場参入が期待できます。

さらに、M&Aにより海外進出を果たすことで、新たな市場における成長機会を得るだけでなく、既存事業とのシナジー効果も期待できるでしょう。例えば、現地のリソースや人材を活用することで、自社の製品やサービスを効果的にローカライズし、市場ニーズに即した提供が可能となります。結果として、グローバルな競争力を高め、企業全体の成長を加速させることができます。

M&Aには、買い手企業が節税対策として利用できるというメリットがあります。特に、売り手企業が繰越欠損金を抱えている場合、買い手企業がその繰越欠損金を引き継ぐことで、節税効果を享受することが可能です。繰越欠損金とは、企業が過去に発生した赤字を翌年度以降に繰り越し、将来の黒字と相殺できる制度です。日本の税制では、この繰越欠損金を最大で7年間繰り越すことが認められており、買い手企業が黒字を計上している場合、この繰越欠損金を利用することで、法人税の負担を軽減することができます。

さらに、M&Aによる節税対策は、単なる赤字企業の救済にとどまらず、企業全体の資本効率を高める手段ともなります。買い手企業は、税負担を軽減することで、余剰資金を再投資に回し、新たな事業展開や設備投資に充てることが可能です。このように、M&Aを通じて節税を実現することは、企業の持続的な成長をサポートする有効な戦略の一つと言えるでしょう。

買い手企業からみたM&Aのデメリットについて解説します。

M&Aは多額の資産が動き、雇用にも大きな影響を与えることになるので、M&Aによって起こり得るデメリットについてもしっかりと理解したうえで判断する必要があります。

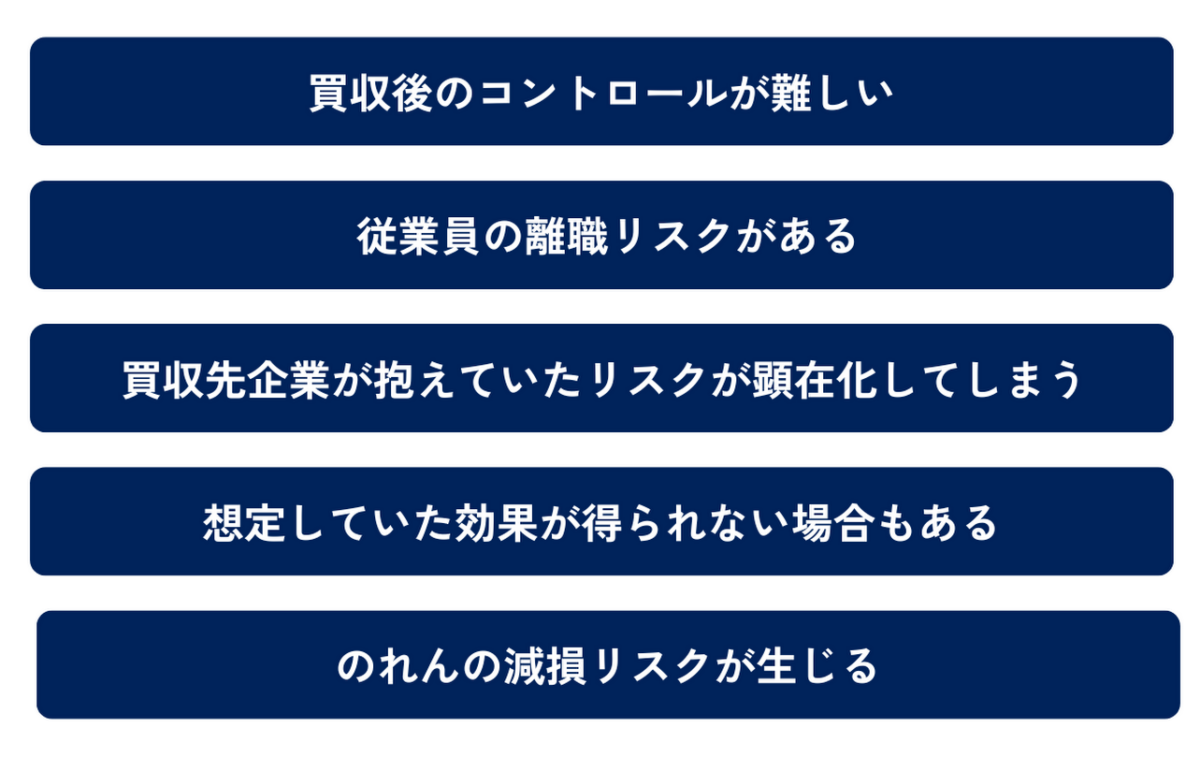

M&Aによって他企業を買収するにあたっては、買収後のコントロールが簡単ではないことを理解しておく必要があります。

異なる企業文化、経営方針、およびオペレーションを統合するのには、予想以上に複雑かつ時間を要する作業となることが多いです。組織間のコミュニケーションのギャップ、従業員の抵抗感、経営戦略の違いなどが、統合を難しくする主な要因です。

特に、買収した企業が大規模である場合や、事業内容が大きく異なる場合は、統合に必要な時間と労力はさらに増加します。また、従業員のモチベーションが低下したり、顧客が解約を申し出てきたりといった問題も生じやすくなります。買収した企業の経営陣との意見が異なると、会社や事業の方向性にも影響を及ぼしてしまい、結果的に事業のパフォーマンスに悪影響を与える可能性があります。

このように、M&Aで他の企業を買収することは、関わるステークホルダーも多くいることから、様々な予期してない問題も起こり得ます。買収後にスムーズに統合して、それを持続させることは、買い手企業にとってとても重要です。

このデメリットを回避するためには、M&Aの計画段階の時点で買収後のフローをしっかりと作成しておき、買収後に混乱が起こるようなことにならないように入念に計画を練る必要があります。

M&Aにおいては従業員の移動も発生しますが、必ずしもすべての人材を自社に取り入れることができるとは限りません。

M&Aによりベテランの従業員が自社に加われば、ノウハウや技術を一気に高めることができ、自社の強力な戦力となってくれるでしょう。

しかし、従業員の中には買い手企業の社風や企業文化、使っている業務フローやシステムに馴染めず、M&Aを機会に退職を希望することは珍しくありません。

せっかく欲しい人材がいても必ずしも残り続けてくれるというわけではありませんので、迎え入れる従業員の待遇などについてM&A計画段階でしっかりと決めておくと良いでしょう。

M&Aによって、買収する企業が抱えていたリスクが顕在化して自社の経営に悪影響を及ぼす可能性があります。

これらのリスクは買収後の経営に大きな影響を及ぼす可能性があります。

一つの大きなリスクは財務リスクです。例えば、買収先企業が隠れた債務を抱えている場合、これが後になって発覚すると、買い手企業の財務状況に深刻な影響を与える可能性があります。また、買収先の資産評価が過大評価されていた場合、それに基づいて支払われた購入金額が不適切であったことになり、損失を招くことになります。

次に、法的・規制上のリスクも重要です。買収先企業が過去に規制違反を行っていた場合、買収後にそれが発覚すると罰金や訴訟などの法的問題が生じる可能性があります。例えば、環境規制の違反や労働法の不遵守などが後から判明すると、買い手企業はそれらの解決に追加のコストを負担しなければならなくなります。

経営リスクについては、買収先の経営陣や従業員が新しい経営方針に抵抗を示す場合があります。組織文化の相違や戦略的方向性の違いが原因で、統合後の運営が滞ることが考えられます。

これらのリスクを回避するためには、買収前の徹底したデューデリジェンス(買収前調査)が重要です。財務、法的、運営面にわたる綿密な調査を行い、潜在的な問題点を事前に特定し、リスクを評価することが必要です。また、リスク発生後の対応計画を事前に策定し、買収後の統合プロセスでの円滑なコミュニケーションを確保することも、リスク管理の一環として重要です。これらの手順を踏むことで、買収に伴うリスクを最小限に抑え、M&Aの成功確率を高めることができます。

M&Aを実施する際、買い手企業は、経営統合によって得られるシナジー効果や、買収先企業の成長による利益拡大を期待していることが多いです。しかし、実際にはM&A後に想定していた効果が得られない場合もあります。

例えば、企業文化の違いや経営方針の不一致が原因で、組織の統合がスムーズに進まず、計画していた効果が実現しないことがあります。特に、従業員の離職や組織内の対立が発生すると、生産性が低下し、当初の期待を裏切る結果となる可能性が高まります。

さらに、M&Aの過程で買収価格が競争によって高騰した場合、投資した資金に見合ったリターンを得ることが難しくなることもあります。買収時に企業価値を過大評価し、現実的な収益性を見誤ると、買い手企業にとって大きな負担となることがあるため、M&Aの成功を確実にするためには、慎重かつ現実的な評価が不可欠です。

M&Aにおいて、買い手企業が売り手企業を購入する際、買収価額と売り手企業の純資産額との差額は「のれん」として計上されます。こののれんは、買収先企業のブランド価値やノウハウ、顧客基盤などの無形資産の価値を反映したものです。しかし、M&A後に売り手企業の業績が悪化した場合や、期待していたシナジー効果が発揮されなかった場合、のれんの価値が減少し、「のれんの減損」として処理されるリスクが生じます。

のれんの減損が発生すると、買い手企業は損失を計上しなければならず、財務状況に与える影響は大きいです。これにより、投資家やステークホルダーからの信頼が揺らぎ、企業価値の低下を招く可能性もあります。特に、のれんの減損が巨額である場合、企業の決算に深刻なダメージを与えることがあります。

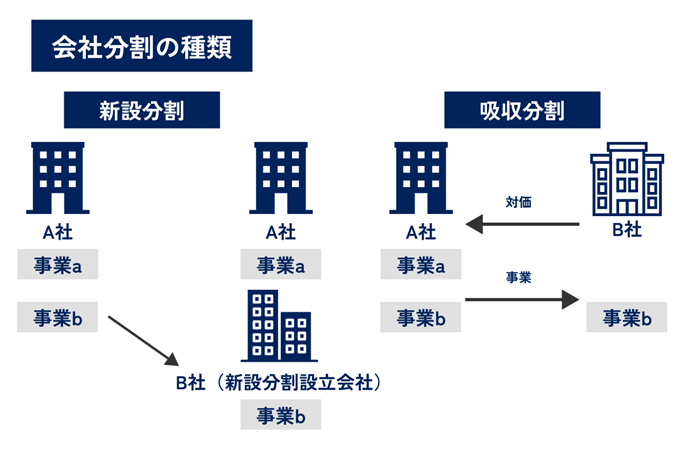

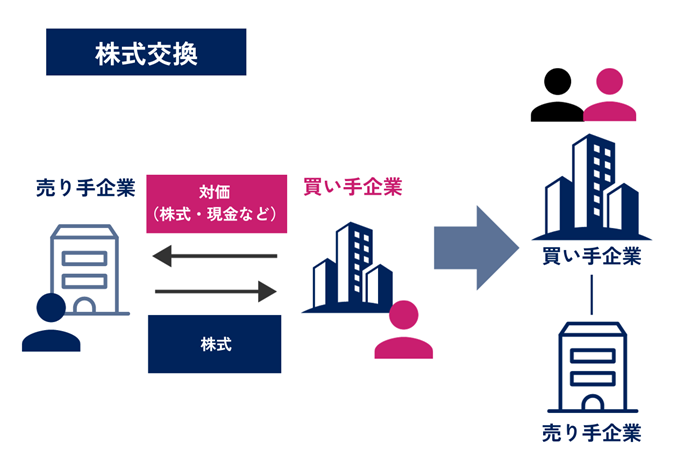

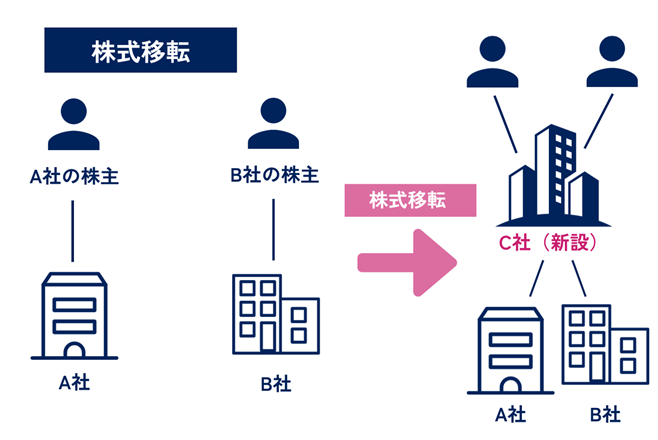

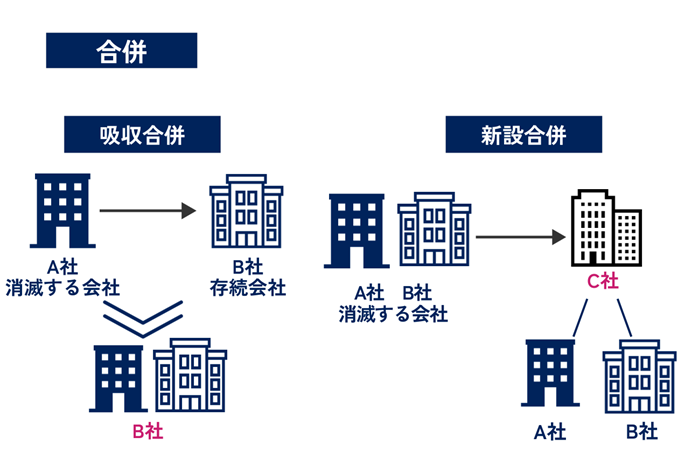

M&Aのスキームごとにメリットデメリットが異なってきますので、以下の6つのスキームについてそれぞれ詳しく解説していきます。

・株式譲渡

・事業譲渡

・会社分割

・株式交換

・株式移転

・合併

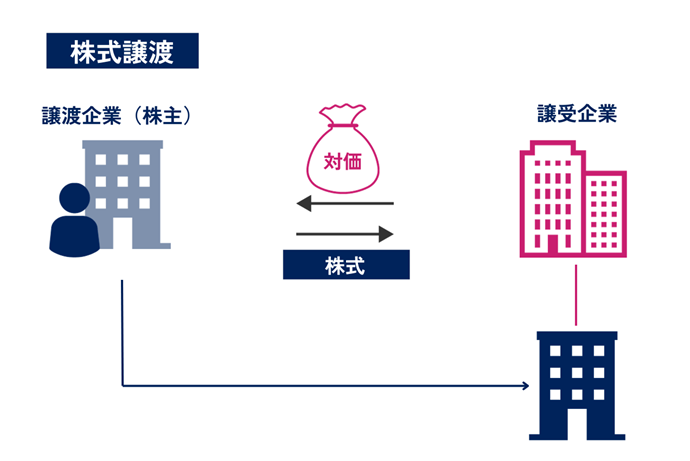

株式譲渡は、企業の株式を売却することで経営権を移転する手法です。この方法の最大のメリットは、手続きが比較的シンプルで迅速に実行できる点にあります。株主が変わるだけで企業の事業活動に直接的な影響を与えないため、取引先や従業員への影響が少ないのが特徴です。また、包括承継が行われるため、特許や許認可などの各種権利が自動的に引き継がれる点も魅力的です。

一方で、株式譲渡にはリスクも伴います。包括承継のため、売り手企業の負債や簿外債務をそのまま引き継ぐ可能性があります。これにより、想定外の負債が発生するリスクが存在するため、慎重なデューデリジェンスが必要です。また、株式の譲渡益が発生する場合には、税務面での負担も考慮する必要があります。

株式譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→株式譲渡とは?方法・手続き・税金・中小企業特有の注意点を解説

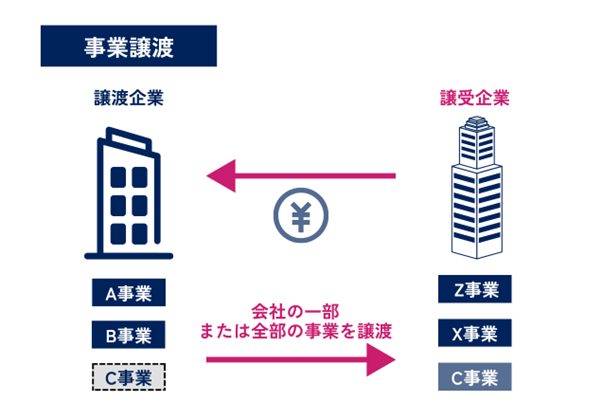

事業譲渡は、企業の一部または全ての事業を売却する方法であり、個別承継が行われるのが特徴です。このスキームの大きなメリットは、買い手側が引き継ぐ資産や負債を選別できる点にあります。不採算事業を除外して、必要な事業のみを承継できるため、買い手にとってはリスクを抑えつつ、事業拡大を図ることが可能です。また、売り手にとっては、不要な事業を切り離して経営資源を再配分する機会となります。

事業譲渡のデメリットとしては、個別承継であるがゆえに、譲渡対象となる資産や契約ごとに個別の手続きが必要になる点が挙げられます。また、従業員の雇用契約や取引先との契約を再締結する必要があり、その過程で不安や混乱が生じる可能性があります。さらに、事業譲渡には消費税や法人税などの税務負担が発生するため、事前の税務計画が重要です。

事業譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業譲渡とは?M&Aや株式譲渡との違い・メリット・流れ・注意点を解説

会社分割は、特定の事業を新設会社または既存会社に承継させる方法で、包括承継が行われます。そのため、このスキームのメリットは、従業員との契約をそのまま引き継ぐことができる点や、事業の再編成を行いやすい点にあります。特に吸収分割の場合、許認可の再取得が不要なケースが多く、スムーズな統合が可能です。

会社分割のデメリットは、包括承継に伴うリスクです。簿外債務や不要な資産を引き継ぐ可能性があり、事前のリスク評価が重要です。また、税務手続きが複雑であり、適格要件を満たさない場合には、分割に伴う資産譲渡益が法人税の課税対象となることがあります。買い手側にとっては、株主構成の変動や管理費用の増加が懸念される場合もあります。

株式交換は、譲受企業が譲渡企業の全株式を取得して完全子会社化する手法で、現金を使用せずに実行できる点がメリットです。株式交換は、親会社側が上場企業の場合に特に有効であり、対価としての株式交付がスムーズに行えます。これにより、資金調達の負担を軽減しつつ、企業間のシナジー効果を期待できます。

株式交換には株主構成の変動や既存株主の持株比率が変わるリスクがあります。特に、完全親子会社関係が成立することで、子会社側の株主は親会社の株主となり、持株比率が希薄化する可能性があるため、事前に十分な調整が必要です。

株式移転は、企業の株式を新設会社に移転させて持株会社を設立する方法です。この手法のメリットは、親会社の株式を対価として支払うため、現金の準備が不要である点です。さらに、持株会社体制を構築することで、企業グループ全体の戦略的統合が可能になります。

一方、株式移転は手続きが複雑であり、株主総会の特別決議が必要となります。また、親会社の設立に伴い管理費用が増加することや、株主構成の変動に伴う株価の下落リスクがあるため、慎重な計画が求められます。

合併は、複数の企業が一つの会社に統合される手法で、新設合併と吸収合併の二種類があります。合併のメリットは、技術やノウハウの統合による事業拡大や、コスト削減効果が期待できる点です。特に吸収合併では、存続会社が消滅会社の権利義務を包括的に引き継ぐため、統合後の事業運営がスムーズに進行します。

デメリットとしては、消滅会社の負債やリスクも引き継ぐ可能性があること、従業員の統合による不満や混乱が生じるリスクが挙げられます。特に、事前のデューデリジェンスが不十分であった場合、想定外のリスクを負う可能性が高くなります。また、新設合併の場合は、手続きが煩雑であり、時間とコストがかかる点も考慮する必要があります。

M&Aによってさまざまな企業周囲のステークホルダーにも影響が生じます。ここでは、従業員、顧客、地域、金融機関、士業の5点に与える影響を解説していきます。

M&Aにより、従業員には多くのポジティブな変化が期待されます。例えば、異なる企業文化を取り入れることで職場のダイナミズムが増し、働きやすい環境が構築されることがあります。さらに、企業規模の拡大によって新たなキャリアパスが生まれ、従業員がより適したポジションで活躍できる可能性も広がります。福利厚生や労働条件が統合される際には、双方の企業の良い制度を採用することで、待遇が改善されることも少なくありません。

しかし、M&Aにはリスクも伴います。特に、譲渡企業の従業員にとって、企業文化や業務プロセスの変化に適応することは大きなストレスとなり得ます。また、統合後に待遇や評価基準に差が生じると、従業員間で不満が生まれることがあります。これらの問題は、従業員のモチベーションを低下させる要因となるため、適切なコミュニケーションとサポートが必要です。

顧客にとって、M&Aによる事業規模の拡大やサービスの充実などがメリットです。企業が統合されることで、提供される商品やサービスのラインアップが増え、顧客に対する選択肢が広がることがあります。また、統合により企業の経済的な規模が大きくなることで、コスト削減が実現し、商品やサービスの価格が引き下げられる可能性もあります。これにより、顧客満足度が向上し、長期的な信頼関係が築かれることが期待されます。

一方で、M&Aには顧客にとってのリスクも存在します。たとえば、買収された企業の事業内容が見直され、一部の製品やサービスが廃止される場合、顧客がそれまで利用していたサービスを失うことがあります。また、M&A後に競合関係が生じた場合、取引条件が厳しくなったり、取引そのものが終了してしまうリスクも考えられます。このような状況を避けるためには、事前の顧客とのコミュニケーションが重要です。

地域社会において、M&Aは経済基盤の維持や強化に貢献します。特に、後継者不足や経営難に直面している企業がM&Aによって存続する場合、地域の雇用が守られ、経済が安定する効果があります。また、M&Aによって地域に新たな投資が行われると、地元産業の発展や地域住民の利便性向上にもつながることもメリットです。

しかし、地域社会にとってM&Aにはデメリットもあります。たとえば、事業の一部が廃止されることで、地域住民が利用していたサービスが失われる可能性があります。また、外部企業が地域に進出する場合、その企業の経営方針が地域の文化やニーズに合わない場合、地域社会との摩擦が生じることもあります。地域との調和を図るためには、地域住民や行政との連携が不可欠です。

金融機関にとって、M&Aはリスク軽減と収益機会の増大をもたらします。融資先企業がM&Aによって存続することで、貸し倒れリスクを回避できます。さらに、金融機関がM&Aのアドバイザリー業務を行うことで、仲介手数料や成功報酬といった新たな収益源を確保することが可能です。これにより、金融機関は新たなビジネスモデルを構築し、地域経済の活性化にも寄与します。

M&Aは、税理士や弁護士、公認会計士といった士業にとっても新たなビジネスチャンスを提供します。これらの専門家は、M&Aにおける法務、税務、財務のデューデリジェンスや企業価値の評価、契約書作成など、多岐にわたる業務を担当します。M&Aに関する業務を通じて、士業は専門性を高め、クライアントとの信頼関係を深めることが可能です。また、M&Aに関与することで、新たなクライアントとのネットワークを構築する機会も増えます。

M&Aの際の弁護士の役割については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおける弁護士の役割とは?業務内容や費用相場を徹底解説

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

この記事ではM&Aのメリットとデメリットを売り手企業の経営者、売り手企業、買い手企業それぞれの視点で解説しました。

M&Aは買い手にとっては会社を大きく成長させることができ、売り手にとっては後継者問題から解放される等のメリットがあります。

しかし、M&Aには買い手・売り手どちらの視点から見てもデメリットが存在します。

M&Aを成功させるためには専門家のサポートを受けつつ、入念に計画を練って慎重に判断することが重要です。

この記事がM&Aを検討している方の参考になれば幸いです。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR