M&Aは企業の成長戦略として非常に有力な手法ですが、失敗のリスクも伴います。

本記事では、M&Aの典型的な失敗ケースや実際の事例を解説し、失敗を避けるためのポイントを紹介します。M&Aを検討中の経営者や担当者にとって、事前の調査や戦略的な計画がいかに重要かを知ることが成功の鍵です。M&Aに関心がある方、特に今後の経営戦略にM&Aを取り入れようとする方に、失敗を未然に防ぐために押さえておくべきポイントを解説していきます。

M&Aの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

M&Aの失敗とは、買収後に期待していた成果を得られず、企業に損失をもたらす状況を指します。多くの場合、M&Aの目的が達成されない、あるいは予期せぬ問題が発生することで、経営に深刻な影響を与えます。以下では、M&Aの失敗となり得る典型的なケースについて解説します。

M&Aにおいて、売り手が悪質な買い手による詐欺被害に遭うケースも存在します。例えば、買収後の支払いを遅延させる「分割払い詐欺」が報告されています。また、一部の悪質な買い手は、売却完了後に会社資産を流用し、売り手に損害を与える手口も取ります。これらのリスクを防ぐには、売り手側が信頼できる専門家と連携し、買い手の信用調査を徹底することが重要です。専門的なサポートを得ることで、悪質な詐欺行為を防ぎ、安心してM&Aを進められる体制を整えることが望ましいでしょう。

悪質なM&A事業者にサポートを依頼してしまうと、適切な買い手が見つからなかったり、取引条件が自社に不利なものになったりするリスクが生じます。また、経験や実績が不十分な事業者が関与すると、売り手視点では企業価値の正確な評価がされない、買い手視点では不当に高い価格での買収を迫られるなど、売却価格に関する問題が起きることもあります。M&A事業者を選ぶ際には、実績や面談時の対応などを確認し、信頼できるプロフェッショナルかどうかを見極めることが重要です。信頼性の高い事業者のサポートを受けることで、スムーズかつ納得のいく取引を実現できるでしょう。

M&Aにおいて、買収対象企業の財務状況やコンプライアンスを徹底的に調査するデューデリジェンス(DD)は非常に重要です。しかし、DDが不十分であったために、買収後に売り手企業の粉飾決算や不正会計が発覚し、買い手企業の経営が悪化するケースがあります。最悪の場合、買い手企業が経営破綻に追い込まれることもあります。このようなリスクを避けるためには、買収前に徹底した調査を行い、潜在的な問題を見逃さないことが重要です。

M&Aでは、買収企業の「のれん代」も買収金額に加算されます。こののれん代は、企業のブランド力や事業価値、ノウハウなどの無形資産を評価したものです。しかし、この評価が適切でないと、買収後に企業価値が下がった場合、のれん代の減損処理を行わざるを得なくなり、多額の損失が発生します。特に高額な買収を強行した場合、そのリスクはより高まります。買収対象企業ののれん代を慎重に評価し、現実的な見積もりを行うことがM&A成功の鍵です。

M&Aでは、買収に使った投資金額を回収できず、リターンが期待に及ばないケースも失敗の一つです。特に、複数の買い手候補がいる場合、価格が上昇し、結果として買収金額が実際の価値以上になる「高値掴み」の状況に陥ることがあります。また、買収後に予想以上のコストがかかったり、収益が期待通りに上がらなかったりする場合、投資対効果が見合わない結果となります。このリスクを避けるためには、事前に徹底した価値評価とリスク分析を行うことが不可欠です。

M&Aの失敗は、買収後に企業イメージを悪化させるケースも含まれます。買収対象企業のコンプライアンス問題やハラスメント、環境汚染、訴訟リスクなどを事前に見逃していた場合、買収後にそれらの問題が表面化し、グループ全体のイメージが損なわれることがあります。特に文化や宗教の違いが大きい海外企業を買収する場合、このリスクが顕著に現れます。M&Aでは、財務面だけでなく、買収対象企業の価値観や社会的責任についても十分に検討することが重要です。

M&Aの失敗は最悪の場合、買収企業を破産に追い込むことがあります。専門家による財務・コンプライアンス調査を怠ると、不正や不良資産が見過ごされ、買収後に経営危機に直面することがあります。M&Aは企業にとって大きな投資であり、その失敗は買い手企業にとって致命的なダメージを与える可能性があるため、慎重な戦略と計画が求められます。

M&Aを実施する目的の一つに、買収企業とのシナジー効果の創出があります。しかし、想定していたシナジー効果を生み出せない場合、そのM&Aは失敗となります。例えば、経営環境の変化により計画が頓挫したり、企業文化の違いによって統合が進まず、期待した効率化や事業拡大が実現しなかったりするケースがあります。M&Aを成功させるには、事前にシナジー効果の実現可能性をしっかりと検討し、統合プロセス(PMI)を慎重に進めることが必要です。

シナジー効果、PMIについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→シナジーとは?ビジネスでの意味・効果生み出す方法・M&A事例を解説

→PMIとは?M&Aにおける重要性・進め方・成功ポイント・事例を解説

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

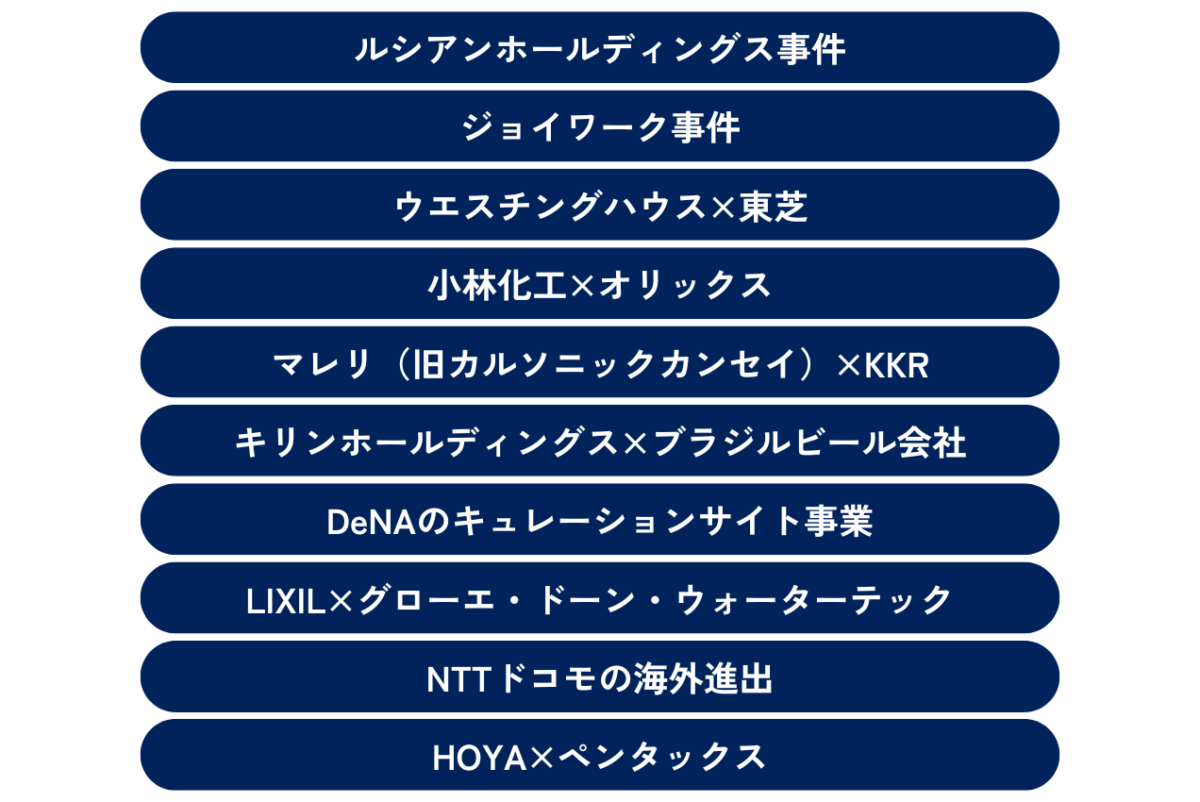

M&Aが企業の成長戦略として頻繁に活用される中、成功ばかりではなく、多くの失敗事例も存在します。特に、デューデリジェンスの甘さや経営統合(PMI)の失敗、市場リスクへの対応不足などが要因となり、企業に大きな損害をもたらすことがあります。ここでは、実際の失敗事例をいくつか取り上げていきます。

2024年に報じられたこの事件は、M&Aを利用した詐欺行為の疑いがあるとして注目を集めました。ルシアンホールディングスは中小企業をターゲットに、「事業再生が得意」「事業や雇用を守る」などといった甘い言葉を使って企業買収を行いました。その後、「全体での資金管理」を名目に買収した企業から資金を集め続けましたが、集められた資金は会社全体で管理されることなく、同社の代表個人が着服していたとされています。結果、買収された企業の11社が営業停止、5社が倒産し、従業員の雇用も守られない状況に。被害総額は10億円以上と推定され、ルシアンホールディングスを巡るM&A仲介業者の加担疑惑も浮上しました。

愛知県の運送会社ジョイワークも、M&A後のトラブルが問題となりました。複数の製麺会社や梱包会社を買収したものの、経営者保証の変更を履行せず、買収先企業の経営者が売却後も債務を負い続ける事態に。ジョイワークのM&A仲介を担当したM&A総合研究所も問題視され、仲介業務に関する責任が問われました。この事例では、M&A仲介会社の役割や責任に関する疑念が浮かび上がりました。

東芝は2006年、アメリカの原子力会社ウエスチングハウスを6,600億円で買収しました。しかし、2011年の東日本大震災で福島第一原発事故が発生し、世界的に原発の安全性が問われるようになりました。また、買収後の統合プロセス(PMI)にも失敗し、買収先企業の不正会計や原発事業の巨額損失が明らかになりました。この結果、東芝はたった1年でウエスチングハウス関連で最大7,000億円に及ぶ損失を計上。買収に関わるリスクと、その後の適切な経営統合の重要性を浮き彫りにした事例です。

ジェネリック医薬品メーカーの小林化工は、水虫薬に睡眠導入剤成分を混入させたことで、健康被害を引き起こしました。同社は2020年にオリックスが過半数の株式を取得しており、オリックスのM&A戦略における失敗事例として注目されました。杜撰な製造管理が次々と発覚し、国が定めた手順書に反していたことが判明。オリックスは株式の過半数を取得する際にデューデリジェンスを行ったとみられますが、不正やリスクを見抜くことができませんでした。さらに、問題が発覚してもオリックスは迅速な対応を取ることができず、製薬会社としての信頼を大きく損なう結果となりました。

2017年、米投資ファンドのKKRが日産系の自動車部品メーカーカルソニックカンセイを買収し、2019年には伊自動車メーカーFCAの部品部門マニエッティ・マレリを7,200億円で買収しました。しかし、KKRのLBO(借入金を活用した買収)による買収によって、マレリの銀行債務は急増し、財務基盤が脆弱になりました。さらに、コロナウイルスの流行、経営統合の失敗と悪影響も重なり、マレリの資金繰りが悪化。統合の遅れやマニエッティ・マレリの欧州拠点の閉鎖に対する労働組合の反発が業績不振の原因となりました。また、日産自動車への依存が続き、取引先の業績悪化やコロナ禍による自動車生産量の減少が追い打ちをかけました。結果として、2022年にマレリは事業再生ADRを申請する事態に陥りました。この事例は、大規模買収の際のリスクと経営統合の難しさを浮き彫りにしています。ファンドへの売却を実行する際は、LBOのリスク等を理解しアドバイスができるアドバイザーを起用することが重要だといえます。

キリンホールディングスは、ブラジルのビール市場での拡大を狙って2011年にブラジル2位のビール会社「スキンカリオール」を約3,000億円で買収しました。しかし、景気悪化や価格競争に敗北し、2015年の決算で1,100億円の減損を計上。結果的に、2017年にハイネケンに770億円で売却しました。この失敗は、市場調査の不足が原因とされています。

DeNAは2014年にキュレーションサイト「iemo」と「ペロリ」を買収し、様々な分野で10サイトを展開しました。しかし、ヘルスケアや医療関連のサイト「WELQ」を含むいくつかのサイトで根拠不明確な記事や、無断使用の疑いのある内容が多数見つかり炎上。クラウドソーシングでの低単価発注なども批判され、最終的には謝罪会見を開き、全サイトを閉鎖する事態となりました。

LIXILは2014年に水栓器具メーカーのグローエとその子会社を買収。しかし、2015年に中国子会社の不正会計が発覚し、ジョウユウが破綻処理を迫られた結果、LIXILは608億円の損失を出しました。事前の財務調査が十分でなかったことが原因とされています。

ITバブルの中でNTTドコモは2000年にオランダのKPNモバイルに4,000億円、イギリスのハチソン3GUKに1,900億円を投資。さらに、2001年にはアメリカのAT&Tワイヤレスに1兆2,000億円を投資しましたが、海外事業はいずれも失敗。2005年にはすべて撤退し、総損失額は1兆5,000億円に上りました。

2007年、HOYAはカメラ・医療機器メーカー「ペンタックス」を買収し、吸収合併しました。しかし、ペンタックス側の反発などで、想定通りのシナジーを発揮できず、2011年にはペンタックスをリコーに売却しました。この事例は、買収先企業のガバナンスや社内文化の違いに起因する統合の難しさを示しています。

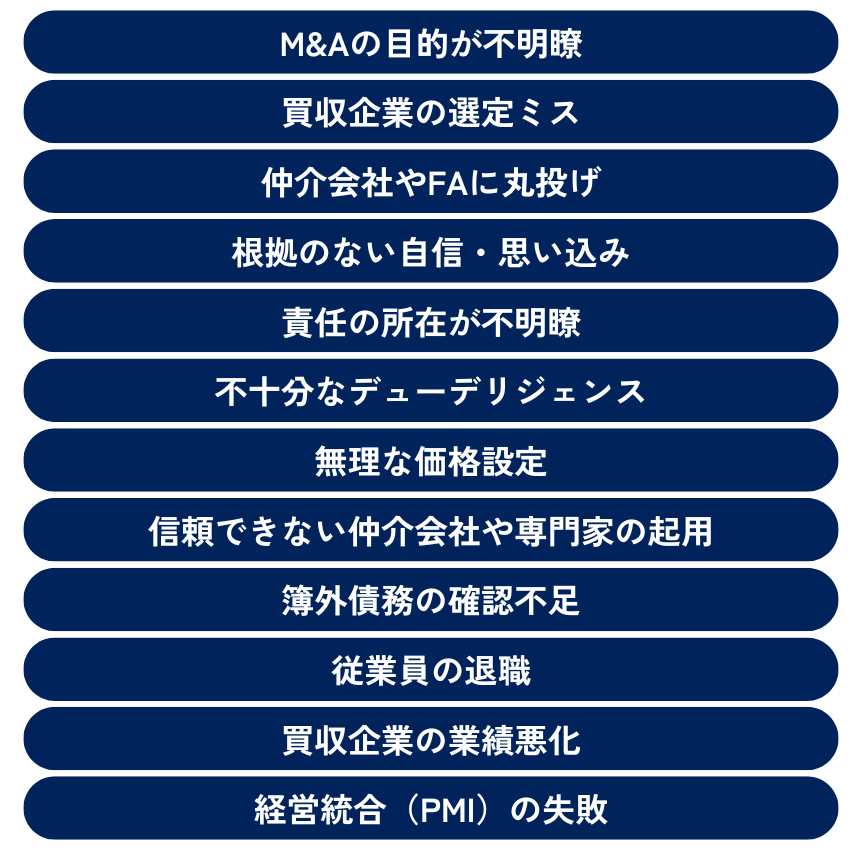

M&Aには多くの成功事例がある一方で、失敗するケースも少なくありません。ここでは、買い手側・売り手側それぞれの失敗要因について詳しく解説します。事前にこれらの要因を理解し、適切に対処することでM&Aのリスクを軽減することが可能となりますので、必ず確認しておきましょう。

まずは、買い手側の失敗要因から解説していきます。

M&Aは事業拡大や新規参入などの経営戦略の一環として行うべきものです。しかし、M&Aの実行そのものが目的になり、経営統合後のビジョンが曖昧なまま進めてしまうと、期待していた成果を得られないケースが多くなります。M&Aはあくまでも企業の成長手段であり、その後の経営計画とシナジー効果を明確にすることが重要です。

買収企業の選定における失敗は、M&A全体の成果に大きく影響します。買収候補が適切に評価されない場合、期待していたシナジーが得られず、買収後の統合が困難になります。焦ってM&Aを実行しようとすると、企業の長期的な目標と合致しない相手を選び、事業計画の遂行に支障をきたすリスクがあります。

M&Aのプロセスは複雑で専門的なため、仲介会社やファイナンシャルアドバイザー(FA)に依頼することが一般的ですが、全てを任せてしまうのは危険です。自社の経営戦略や買収の目的を深く理解していないアドバイザーの意見に従うと、適切な企業選定ができず、失敗につながる恐れがあります。あくまで自社の目的に沿った意思決定を行うことが重要です。

M&Aに対する過度な自信や感情的な決断も失敗の原因となります。過去の取引先や信頼のある関係者とのM&Aだからといって、十分な調査や分析を怠れば、予想外のリスクに直面することがあります。ビジネスは冷静にデータと事実に基づいて判断すべきであり、過信や感情に依存するのは危険です。

M&A後の責任の所在が明確でない場合、経営や運営における混乱を引き起こします。特に経営統合後、誰が最終的な意思決定を行うのかが不明確であると、業務効率が低下し、従業員のモチベーションも下がります。PMI(経営統合プロセス)において、各部門の責任者をはっきりと決め、役割を明確にすることが成功の鍵です。

M&Aは事業拡大や新規参入などの経営戦略の一環として行うべきものです。しかし、M&Aの実行そのものがゴールになり、経営統合後のビジョンが曖昧なまま進めてしまうと、期待していた成果を得られないケースが多くなります。M&Aはあくまでも企業の成長手段であり、その後の経営計画とシナジー効果を明確にすることが重要です。

デューデリジェンスについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

シナジー効果への期待から、適正な評価額を上回る価格で買収を行うと、その後の業績悪化につながりやすくなります。特に、売り手側が持つブランド力やノウハウに過度な期待を寄せ、高額での買収を決断してしまうケースが多いです。適正価格での交渉ができるよう、企業価値の適切な評価を心がけましょう。

M&Aでは、専門家の助言や仲介が必要です。しかし、信頼性の低い仲介会社やアドバイザーにすべてを任せてしまうと、買収対象企業の正しい評価ができず、M&Aの失敗につながります。M&Aに関する経験豊富なチームを社内に設置し、外部の専門家と協力しながら進めることが望ましいです。

簿外債務の確認不足もM&Aの失敗要因の一つです。デューデリジェンスを十分に行わず、リース債務や未払い残業代などの簿外債務を見落とすと、買収後に多額の負担が発生する可能性があります。このリスクを防ぐためには、財務・法務の専門家を起用し、徹底的な調査を行う必要があります。

買収後に企業文化の違いや待遇の変化から、優秀な従業員が離職してしまうケースもM&Aの失敗要因の一つです。買収対象企業のノウハウや人材を継承するためには、従業員が安心して働ける環境を整えることが必要です。事前に労働条件や経営統合の方針について十分なコミュニケーションを取ることが求められます。

買収企業の業績が事前に予想された通りに推移しないことも、M&Aの失敗に直結します。M&A成立後に業績が悪化すれば、期待していたシナジー効果が得られず、投資した資金の回収が難しくなります。市場の動向や企業の内部環境を慎重に見極め、将来の業績をリアルに予測することが求められます。

M&A成立後に実施するPMI(経営統合)が不十分であると、企業間のシナジーが生まれず、業績が悪化することがあります。経営、制度、業務などあらゆる側面で統合を図るためには、事前の準備と適切なプランニングが欠かせません。

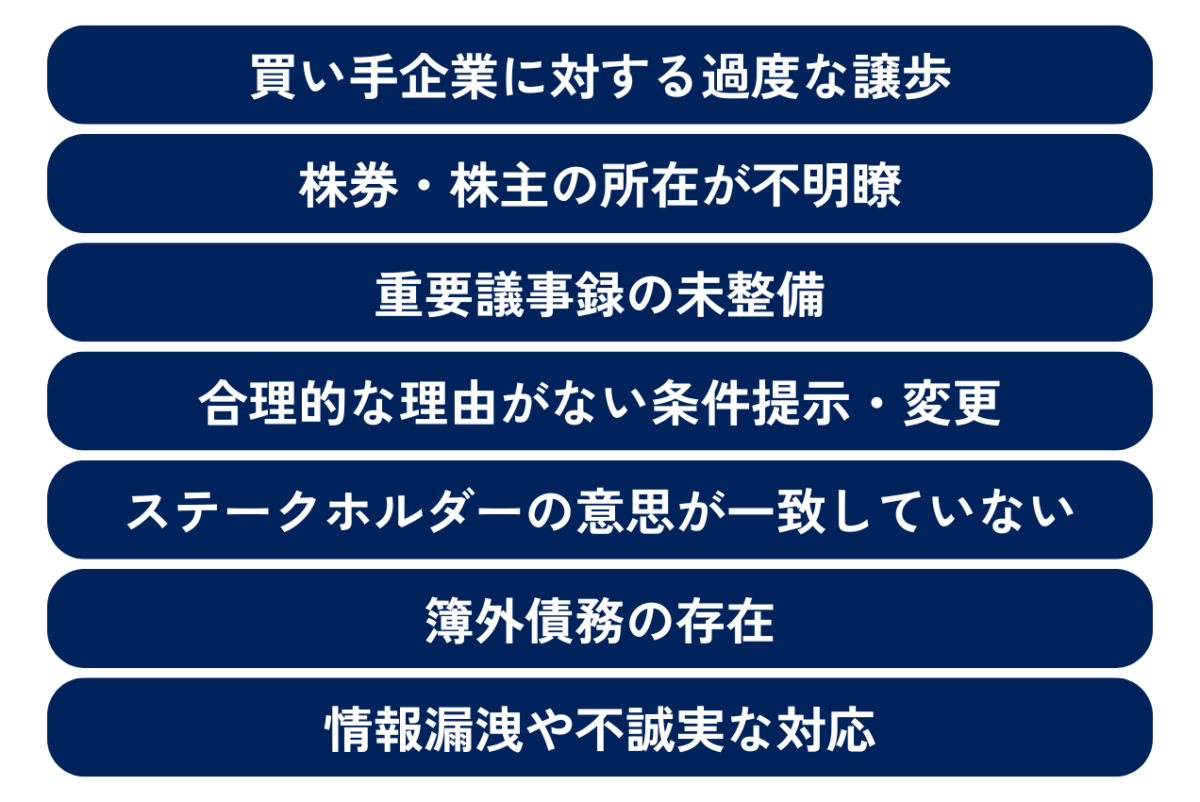

続いて、売り手側の失敗要因についても解説していきます。

信頼性の低い仲介会社や経験の乏しいアドバイザー等の専門家にM&Aのサポートを依頼してしまうと、適正な企業価値の評価がされず、売却価格が市場価値よりも低くなってしまう可能性があります。さらに、不適切な契約条件やリスク管理の不備により、売り手側が不利な状況に陥ることもあります。M&Aの経験が豊富で信用できる専門家を選定することで、売却プロセスを適切に進め、リスクを抑えることが求められます。

M&Aでは、基本的に買い手企業が交渉で優位に立つケースが多く、売り手企業が買い手の条件に過度に譲歩してしまうことがあります。これにより、企業内で不満が生じ、最悪の場合、M&A交渉が中断する可能性があります。売り手企業は自社の価値を適切に主張し、交渉に臨む姿勢が重要です。

売り手企業が所有する株式の一部または全部を売り渡す際に、株券や株主の所在が不明確だと、M&A交渉に大幅な時間を要し、取引が停滞してしまうことがあります。特に中小企業では、株主名簿の整備が不十分なケースが多いため、事前に株主の所在を明確にしておくことが必要です。

買い手企業にとって、売り手企業の議事録はその動向を把握するために重要な資料です。議事録が未整備であると、買い手企業からの信用を失い、最終的に交渉が決裂する可能性があります。株主総会議事録や取締役会議事録などは早めに専門家に依頼し、整備しておきましょう。

売却側がM&A交渉の終盤で突如条件を変更することは、M&Aの失敗を招く大きな要因です。特に、明確な理由なく譲渡価格の引き上げを要求するなど、売却側の利益を過度に優先した対応は、買収側の信頼を損ない、交渉破綻に繋がります。売却側が別の買い手候補に揺さぶられるなどして欲をかくことも、この問題の一因です。このような状況を避けるためには、初期段階での条件設定を明確にし、一貫性を保つことが重要です。

M&Aにおける売却側の大きな失敗要因の一つが、株主や役員、その他ステークホルダーの意思統一が図られていないことです。特に中小企業では、オーナー経営者が全株式を所有している場合でも、役員や従業員との意見の不一致が表面化し、交渉に支障をきたすことがあります。また、複数の株主がいる場合、株主同士の意思が統一されていないと、交渉の進行が滞り、最悪の場合は交渉破談に繋がります。事前にステークホルダー間で意思を統一し、協議の進行を円滑にすることが成功の鍵です。

簿外債務の発覚は、M&Aの最も深刻な失敗要因の一つです。デューデリジェンスの過程で、退職給付引当金やリース債務、未払いの社会保険料などが簿外に存在することが判明すると、買収側は大きな経済的負担を被るリスクがあり、これが破談の原因となります。売却側としては、事前に簿外債務の存在を徹底的に確認し、開示することが重要です。万が一発覚した場合、買収側の信頼を損ない、交渉の進展が難しくなる可能性があります。

M&Aに関する情報は、交渉成立まで慎重に扱わなければなりません。情報漏洩が起きると、買い手企業からの信頼を失い、交渉が中止となるリスクがあります。また、必要書類の用意やスムーズな交渉対応など、買い手企業に対する誠実な姿勢がM&A成功のポイントです。

M&Aは企業の成長や事業戦略の一環として行われますが、成功させるためには慎重な計画と適切な対策が欠かせません。以下では、M&Aを成功に導くために押さえておくべき6つのポイントを解説します。

M&Aは企業の成長戦略や事業拡大のための一手段であり、目的そのものではありません。M&Aの目的が不明確なままでは、社員に不安を与え、統合後のビジョンも見失いがちです。例えば、販路拡大や関連事業分野への進出、新規事業の創出など、会社全体の方針から「なぜこのM&Aを行うのか」を明確にすることで、従業員の理解を得られ、成功確率が高まります。企業の経営戦略に基づき、M&Aの位置づけや目的を明確にすることで、統合後の方向性を明確にしましょう。

買収先企業の選定は、M&Aの成否に直結します。適切な相手を選ばなければ、シナジー効果を得ることは難しいでしょう。売却ニーズ、事業上のシナジー、財務健全性、実現可能性などの観点から、相手企業の選定基準をしっかりと設ける必要があります。相手先企業の選定では、「なぜこの企業が自社にふさわしいのか」を言語化しておくことが重要です。売却ニーズ、シナジー効果、財務面の健全性、そしてM&Aの実現可能性などを基準に、適切な相手先企業を選ぶことが成功へのカギです。

M&Aを進めるうえで、買収価格の目安となる企業価値評価は極めて重要です。企業価値の評価方法には、「コストアプローチ」「インカムアプローチ」「マーケットアプローチ」の3種類があります。各手法の特徴を理解し、複数の評価方法を組み合わせることで、企業価値を適正に評価することが、適切な買収価格の設定につながります。

M&Aのプロセスでは、専門家を活用したデューデリジェンス(DD)が欠かせません。デューデリジェンスは、対象企業の財務状態、法務リスク、事業シナジーの有無などを詳細に調査し、M&A後のリスクを最小限に抑えるために行います。調査内容により企業価値評価にも影響を与えるため、徹底した精査が必要です。デューデリジェンスの際は、財務、法務、事業など多角的に調査し、買収後のリスクを抑えることが大切です。

M&Aが成功するかどうかは、買収後の統合プロセス(PMI:Post Merger Integration)にかかっています。PMIでは、企業文化や労働環境の調和を図り、買収側と売却側のスムーズな統合を目指します。M&A成立前から事前に準備し、M&A後のシナジーを早期に発揮できるような施策を計画することが重要です。PMIはM&A成立後すぐに始められるよう、事前に統合計画を策定し、組織全体での一体感と効率的な業務統合を図りましょう。

M&Aを成功させるためには、法務・会計・税務などの専門知識が必要です。M&Aには多くの複雑な要素が絡むため、M&Aの専門家から適切なアドバイスを受けることが不可欠です。特に、案件を一気通貫でサポートできるM&Aアドバイザーの活用がおすすめです。ただし、M&Aアドバイザーにも経験やノウハウの差があるため、自社に最適なアドバイザーを選ぶことが成功のための重要なステップとなります。専門知識を持った信頼できるアドバイザーを選定し、M&A全体をサポートしてもらうことで、失敗のリスクを大幅に減らすことが可能です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

本記事では、デューデリジェンス不足や経営統合の失敗による失敗事例を紹介し、成功のためのポイントを解説しました。

M&Aは企業の成長戦略に欠かせない一方で、多くのリスクが伴います。成功を導くためには事前の調査と戦略、専門家のサポートが欠かせません。

M&Aのリスクを理解し、慎重な意思決定を行っていくにあたり、本記事が参考になれば幸いです。

最後までお読み頂きありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR