M&Aのプロセスにおいて、「クロージング」は、株式や資産の引き渡しと対価の支払いが完了する最終的な手続きを指します。このクロージングは、M&Aの有効性を法的に確立し、経営権が正式に移転される重要なステップです。

クロージングを成功させるためには、法務・会計・税務の専門知識が必要であり、各ステップが正確に進行することが求められます。

今回の記事では、M&Aにおけるクロージングについて、重要性や具体的な手続き、必要な書類、成功させるポイントなどについて解説します。

この記事の監修者目次

M&Aにおけるクロージングとは、M&A取引の最終段階であり、経営権の移転や代金の支払いなど、契約に基づく手続きを完了させるプロセスを指します。具体的には、売り手と買い手の間で合意された条件を実行し、取引が法的に確定する重要な手続きです。

株式譲渡や事業譲渡などのM&Aスキームによって、クロージングの内容は異なりますが、基本的には資産の引き渡しや代金の支払いが中心となります。

M&A取引では、契約締結後も取引先の同意取得、必要な許認可の取得など、多くの手続きが必要です。これらの手続きが完了した時点で、経営権が正式に移転し、M&Aが完了します。

しかし、M&Aの取引が複雑になると、手続きや必要書類の漏れが発生するリスクが高まります。法的にM&Aの有効性を証明するためにも、クロージングは重要なプロセスとなります。

最終契約からクロージングまでに1ヶ月から1年程度の時間がかかることが一般的です。

クロージングに至るまでの時間がかかる理由としては、法的手続きや取引先からの承認、必要な許認可の取得などが挙げられます。また、デューデリジェンスで発見された問題点の修正や、最終的な取引条件の交渉なども重要な要素となります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

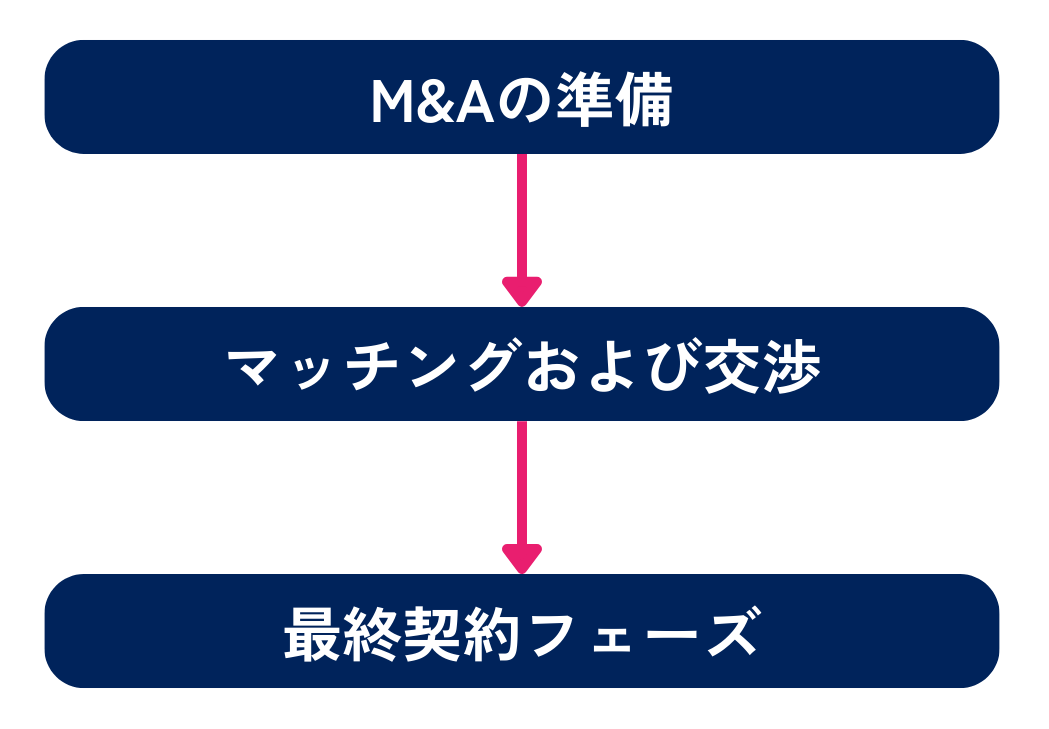

M&Aのクロージングに至るまでには、複数の段階を経て取引が進められます。それぞれのフェーズで慎重な検討と手続きが必要となり、専門的な知識が不可欠です。ここでは、クロージングに至るまでのプロセスを解説します。

最初は、M&Aを実施する目的や目標を明確にし、戦略を策定する段階です。買い手企業では、どのような目的でM&Aを進めるか、具体的な条件を絞り込むことが必要です。一方、売り手企業では、譲渡対価や譲渡後の体制について事前にしっかりと検討しておくことが求められます。

また、M&Aをスムーズに進めるためには、法務・会計・税務など、広範な分野での専門知識が必要です。そのため、この段階でM&Aをサポートできる専門家やM&Aアドバイザーを選定することが重要です。

M&A案件を一貫してサポートしてくれるアドバイザーを選ぶことで、取引の成功確率を高めることができますが、アドバイザーごとに経験や知識には差があるため、適切な専門家を選ぶことが成功の鍵となります。

M&Aアドバイザーについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aアドバイザーとは?仕事の内容・役割や依頼する際の注意点を紹介

次に、実際にM&Aの候補となる相手企業を選定するマッチングフェーズに進みます。この段階では、M&Aアドバイザーが仲介役として働き、売り手・買い手企業を繋げます。

最初はノンネームシートと呼ばれる概要書で、相手企業の社名を伏せた形で情報が共有されます。その後、条件が合えば秘密保持契約(NDA)を締結し、双方が基本情報を開示します。

その後、経営者同士がトップ面談を行い、取引の条件や企業文化の相性などを確認します。この面談が成功すれば、M&Aの基本合意書を締結し、交渉はさらに具体化していきます。基本合意書を締結した時点で、中間金の支払いが発生することが一般的です。

基本合意が成立した後は、最終契約に向けた手続きが行われます。この段階で重要なのがデューデリジェンス(DD)です。デューデリジェンスとは、法務・財務などの面から売り手企業の状況を精査する買収監査であり、M&Aにおけるリスクの有無を判断するために欠かせないプロセスです。

デューデリジェンスで問題が発見された場合は、条件の再交渉や価格調整が行われます。場合によっては取引が中止になることもありますが、問題がクリアされれば最終契約へ進みます。最終契約では、これまでの交渉内容やデューデリジェンスの結果を反映し、双方が合意した条件に基づいて契約が締結されます。

M&Aにおけるクロージング手続きは、取引の形態によって異なります。ここでは、株式譲渡や事業譲渡、合併・会社分割といった主要なM&A手法別に、クロージングの流れとその手続きを詳しく解説します。

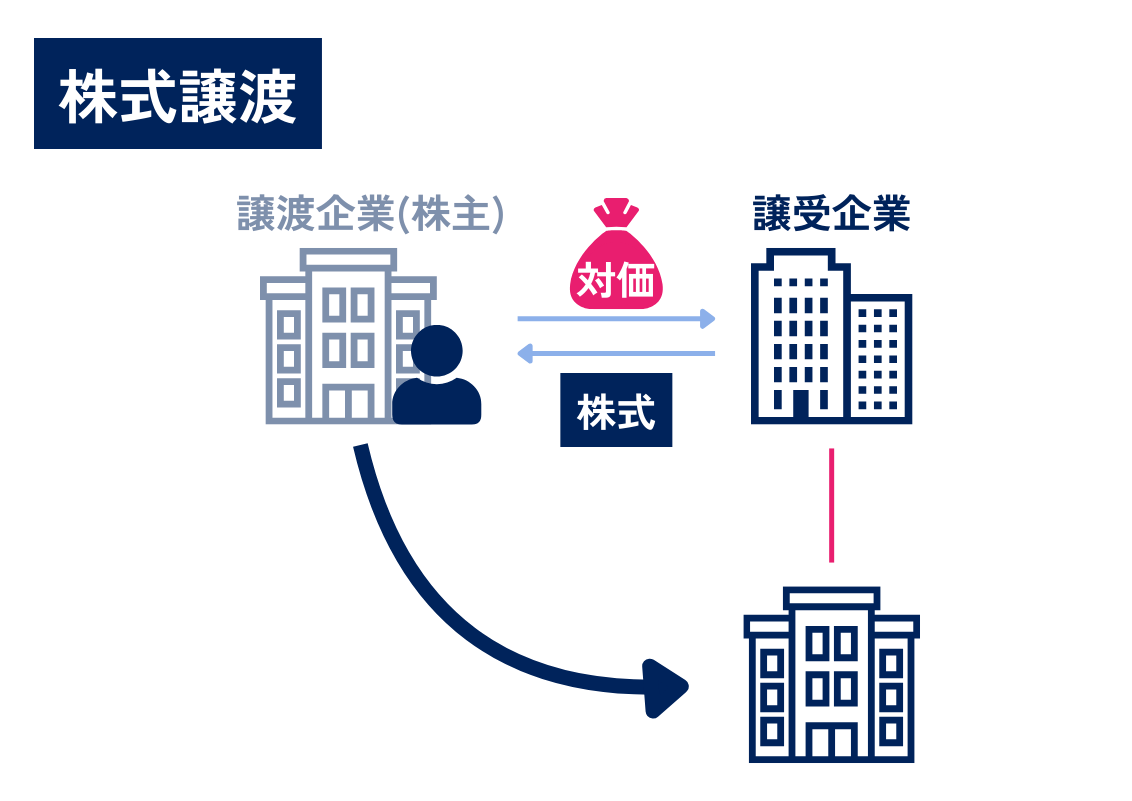

株式譲渡とは、企業の所有権を株式の売買によって移転させる手法で、株主名簿の変更や株券の受け渡しを含む手続きが必要です。株式譲渡のクロージングでは、上場企業か非上場企業か、株券発行企業かどうかで手続きが異なります。

・株券発行企業の場合:株券の物理的な交付が必要であり、株主名簿の変更が求められます。

・非上場で株券を発行していない企業の場合:株券の交付は不要ですが、譲渡が有効となるためには株主名簿の書き換えが必要です。

・上場企業の場合:株主の権利は電子的に管理されているため、証券保管振替機構を通じた振替手続きが必要となります。

株式譲渡のクロージングは以下の流れで行われます。

株式に譲渡制限が設けられている場合、取締役会または株主総会で譲渡承認を求める手続きが行われます。

売り手は株式譲渡承認書や株主名簿、取締役会議事録など以下の書類を買い手に提出し、クロージングを進めます。

・取締役会議事録

・株式譲渡承認請求書と承認書

・売主証明書

・株主名簿

・株主譲渡委任状

買い手が書類を確認後、合意された譲渡対価を売り手に支払います。

対価の支払い完了後、株主名簿の書き換えを行い、経営権が正式に移転されます。この際、会社の実印や通帳などの書類も引き渡されます。

新たな経営体制を確立するため、臨時株主総会で役員変更が承認され、取締役の選任や登記手続きが進められます。

株式譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→株式譲渡とは?方法・手続き・税金・中小企業特有の注意点を解説

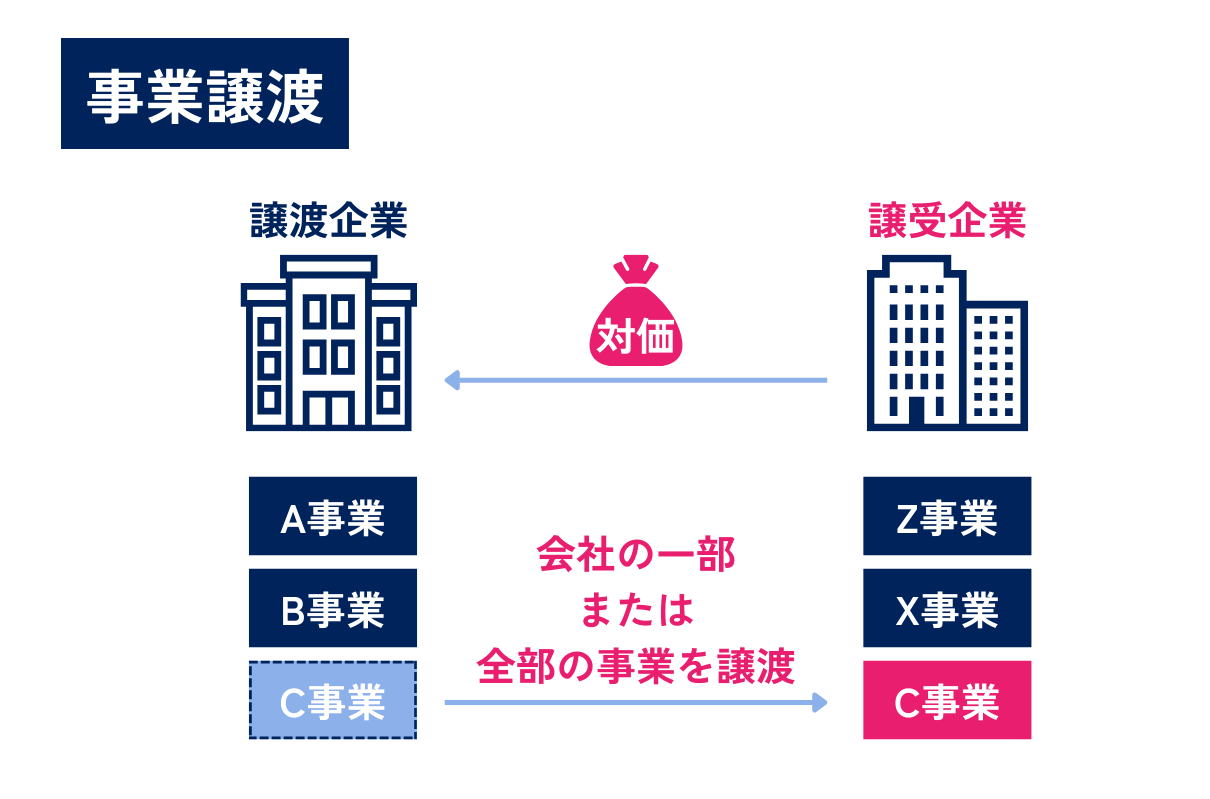

事業譲渡は、特定の事業や資産を売り手から買い手に引き渡すM&A手法です。事業譲渡では、経営権が移転するのではなく、あくまで一部の事業のみが譲渡されるため、買い手は事業に関連する資産や負債、契約を個別に引き継ぐことになります。この点が、株式譲渡との大きな違いです。

事業譲渡のクロージング手続きは以下の2つです。

売り手企業では、事業の全部または一部を譲渡する場合、株主総会での特別決議が必要です。

事業譲渡では、譲渡対象となる資産や契約に対して個別の同意を得る必要があります。例えば、譲渡事業に従事する従業員との雇用契約などを再度結び直すことになります。

資産の所有権移転や取引先との契約の移行に時間を要することが多いため、クロージングがすぐに完了しないケースが一般的です。

事業譲渡については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業譲渡とは?M&Aや株式譲渡との違い・メリット・流れ・注意点を解説

M&Aにおける合併や会社分割は組織再編に属するM&A手法です。合併や会社分割は、グループ内再編や事業のスリム化、子会社化などを目的とすることが多く、特に大企業で頻繁に用いられます。

合併や分割のM&A手法の場合、会社の中身が変わるため、株主総会の特別決議承認や、債権者の利益を保護するための債権者保護手続きが必要となります。

債権者保護手続きでは、会社法により官報公告や個別通知を通じて債権者に異議申し立ての機会が1ヶ月間与えられます。クロージングに最低でも1ヶ月間かかる可能性があるため、スケジュール管理が重要です。

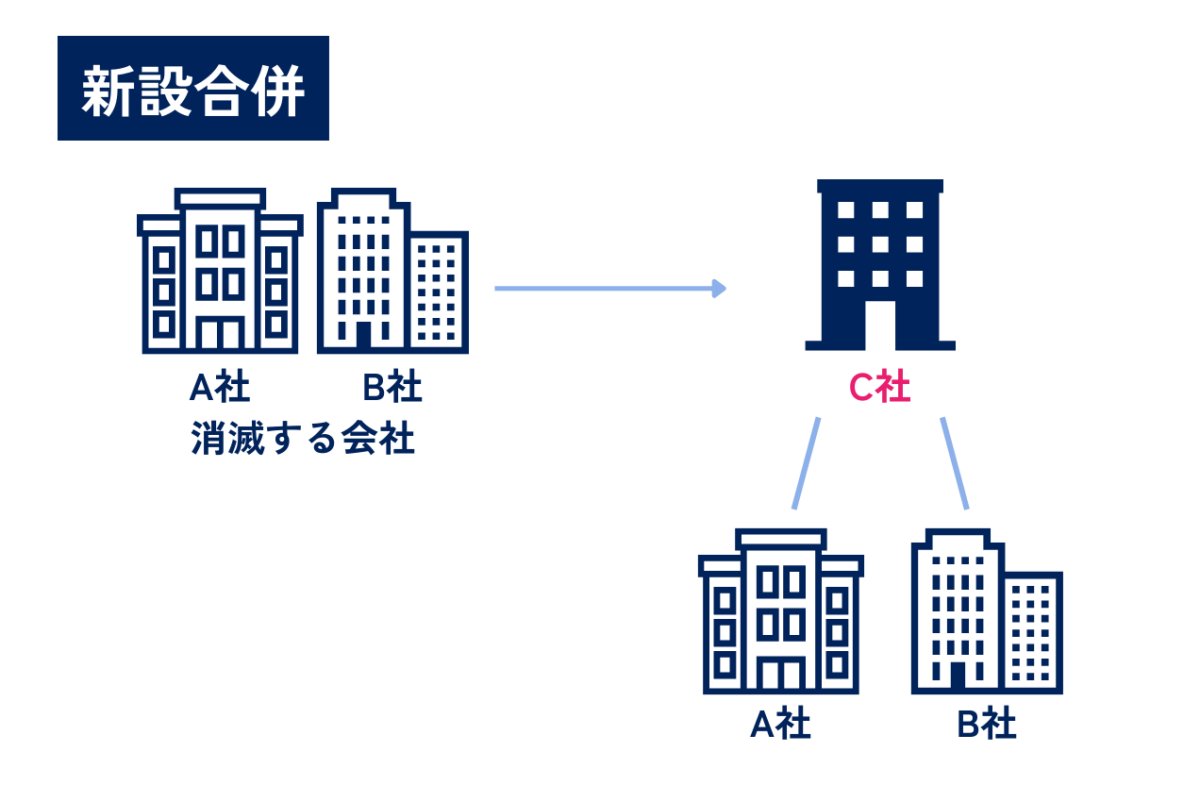

新設合併は、2つ以上の会社が合併し、新たに設立される会社に消滅する会社の全ての権利義務を承継させるM&A手法です。グループ会社の再編成や規模の大きな事業再編でよく用いられる手法です。

新設合併のクロージングは、新設会社の設立登記によって効力が発生するため、設立登記を行わなければ法的に成立しません。登記申請をもって、合併が完了し、新設された会社が従来の会社の権利義務を全て引き継ぐ形となります。

クロージングの具体的な手続きとしては、まず売主と買主が合併に関する最終契約を締結します。契約書には、合併の効力発生日や合併の条件などが明記されますが、効力発生日については、新設会社の設立登記が完了した日が実際の効力発生日となります。したがって、法的な効力を発生させるためには、契約上の発生日と法的な発生日を区別して考えることが重要です。

登記は会社法に基づき、一定期間内に行わなければならないため、スケジュール調整が必要になります。

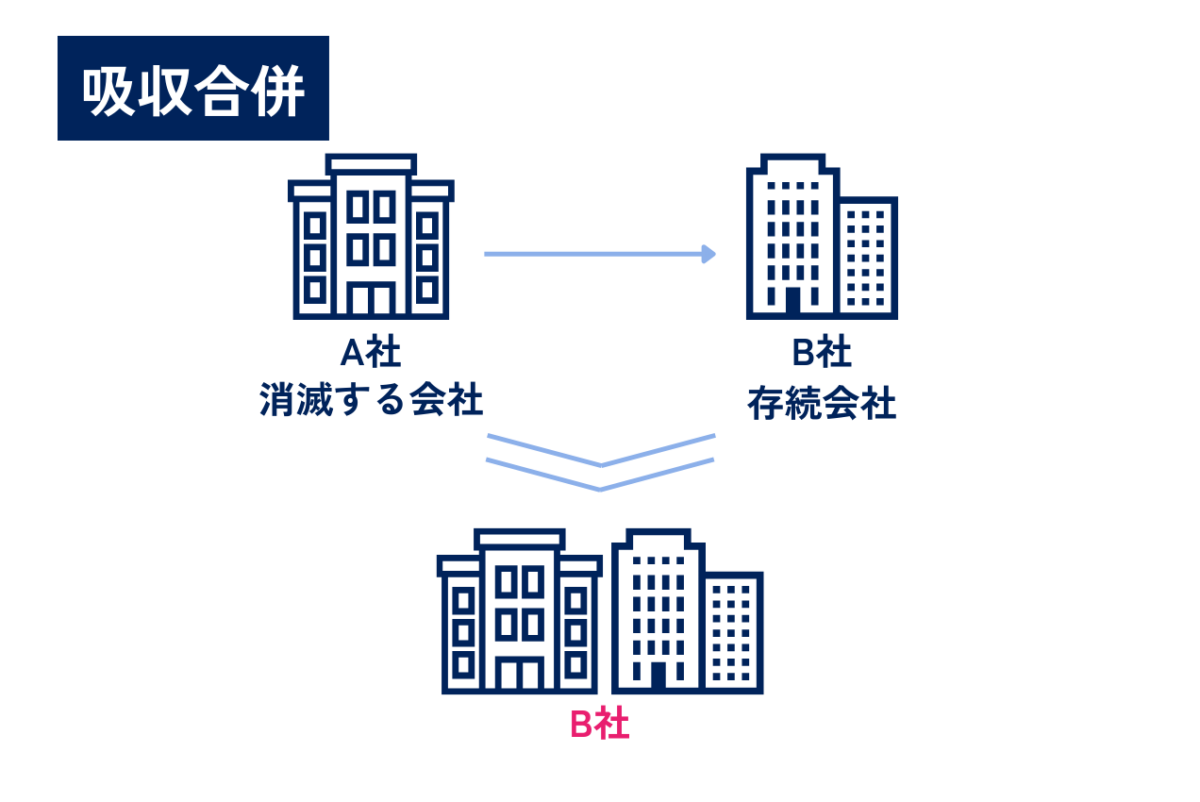

吸収合併とは、会社が他の会社と合併し、合併により消滅する会社の権利義務を存続会社に引き継ぐ手法です。吸収合併の場合、特に法律上の手続きは少なく、取引対価が株式であれば、存続会社が消滅会社の株主に株式を交付するだけでクロージングが完了します。

一方、取引対価が現金の場合は、現金振込の手順が必要です。売り手と買い手企業間で事前に具体的な手順を合意しておくことが重要です。

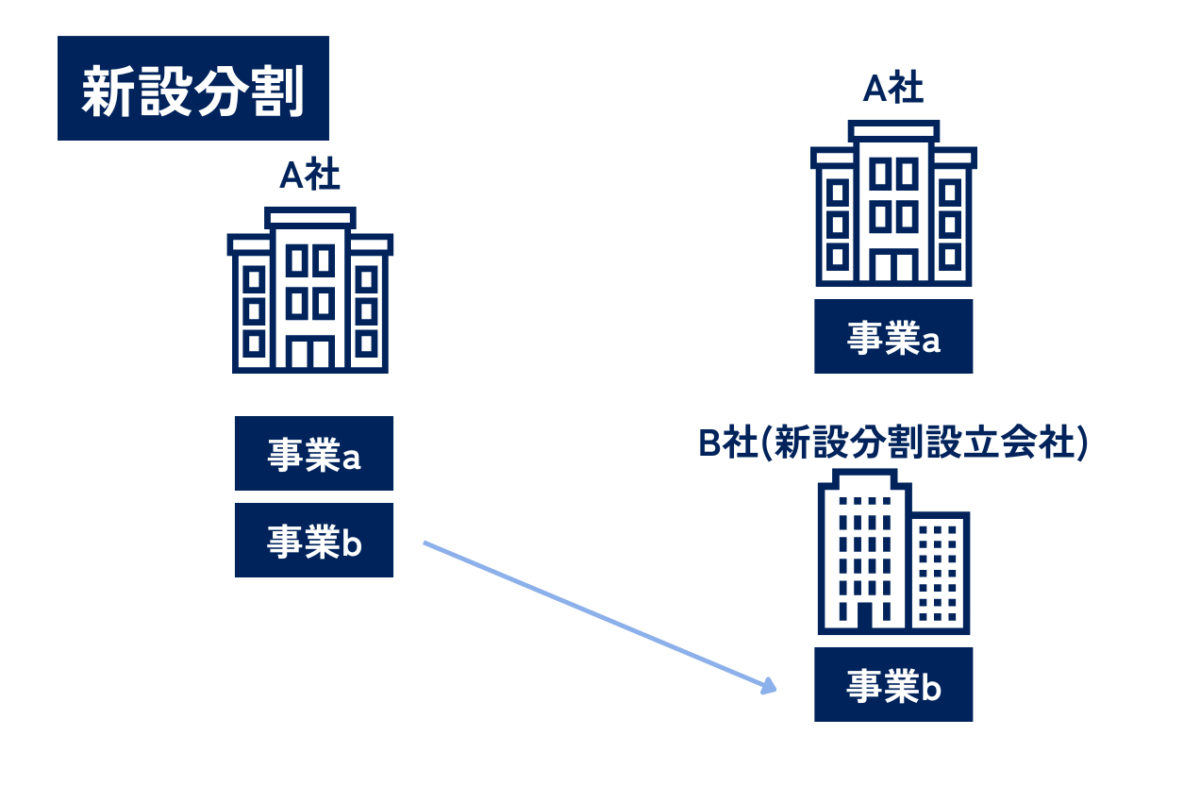

新設分割は、事業の一部を新しく設立する会社に移転する手法です。この場合も設立登記が必要で、登記が行われた時点で新設会社が効力を持つようになります。最終契約の効力発生日ではないことに注意しましょう。

また、新設分割の場合は、対価として現金を使用できないことに注意が必要です。

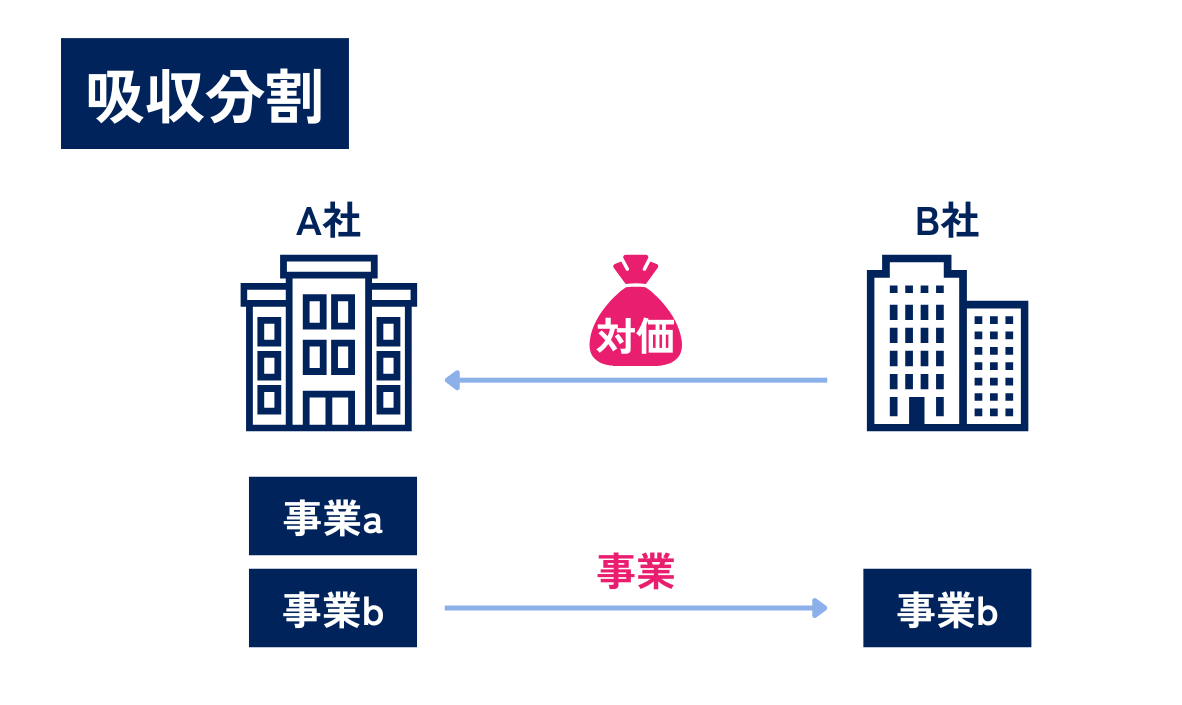

吸収分割は、事業の一部を他の既存会社に譲渡する手法です。取引対価が株式の場合は、存続会社が分割会社に株式を交付し、現金の場合は支払い手続きがクロージングに含まれます。

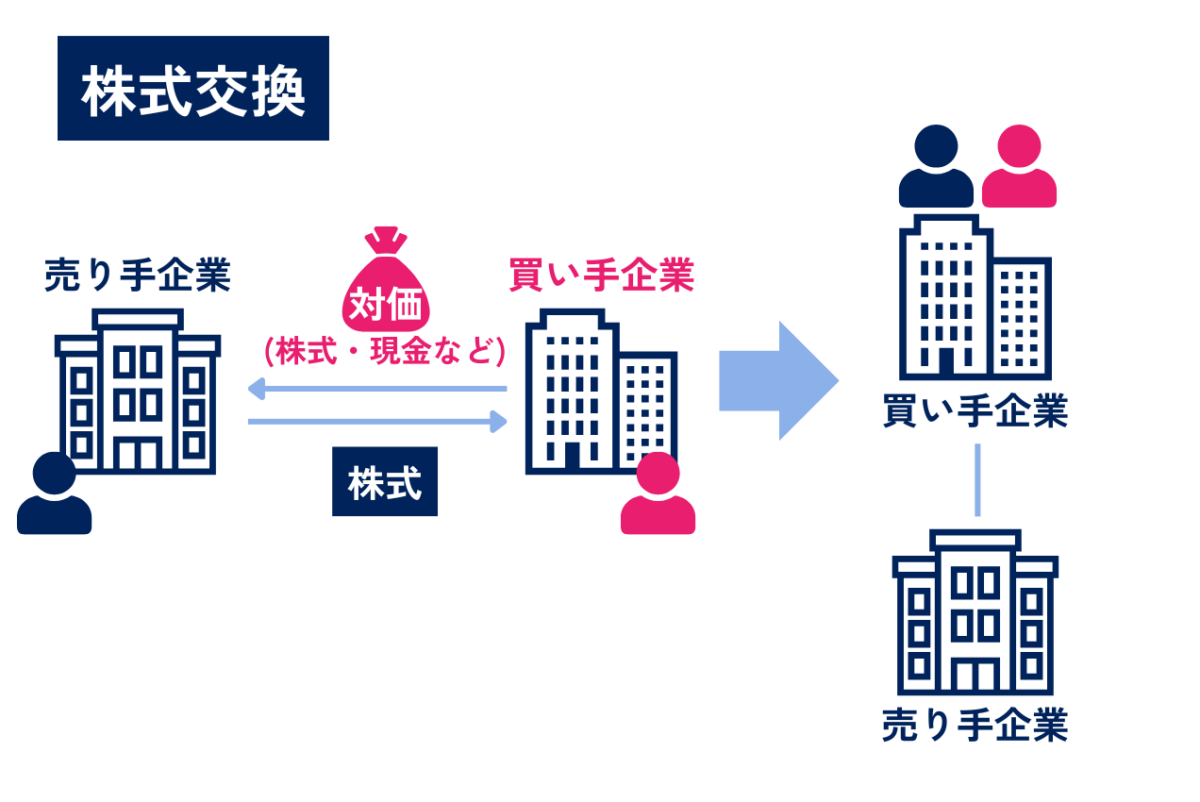

M&Aにおいて、株式交換や株式移転は、企業間での完全親子関係を確立する手法です。これらは主に大企業やグループ企業間で用いられ、企業再編や子会社化を目的としています。クロージングにおいても、法的手続きや登記手続きが必要となるため、慎重な準備が求められます。

株式交換は、既存の企業間で親会社と子会社の関係を構築する際に利用されます。株式交換では、親会社が子会社の発行済株式をすべて取得し、その対価として自社の株式や現金、社債などを子会社の株主に提供します。クロージングでは、株式が移転されると同時に、買収後の経営権が正式に親会社へ移ることになります。

株式交換におけるクロージングは、法律上の特別な手続きが必要なく、最終契約で合意された条件を満たせば、比較的スムーズに行われます。ただし、スケジュールを厳守し、適切な手続きを踏むことで、クロージング後のリスクを最小限に抑えることが重要です。

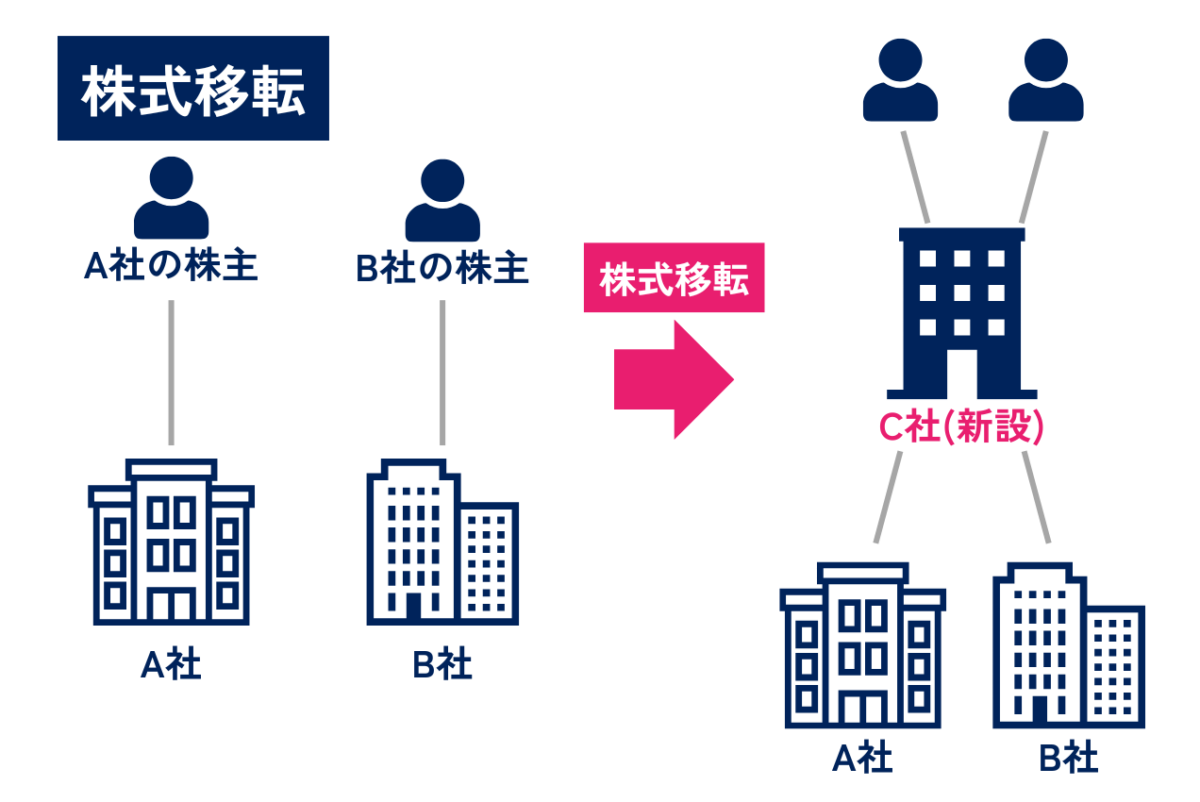

株式移転は、親会社を新たに設立し、子会社の株式をその親会社に移すことで、完全親子関係を構築する手法です。株式移転では、株式移転の対価として、親会社の株式や社債が交付されますが、現金は認められていません。

株式移転は、新設の親会社の設立登記を行うことで完了し、これにより株式が移転し、経営権が新しい親会社へと移行します。

株式移転も株式交換と同様、株主総会での特別決議が必要です。しかし、株式移転の場合には、新設親会社の登記手続きを行わなければなりません。登記が完了しなければ、クロージングは完了したとはみなされません。登記は会社法で定められた期間内に行う必要があり、遅延が発生すると法的な問題を引き起こす可能性があるため、注意が必要です。

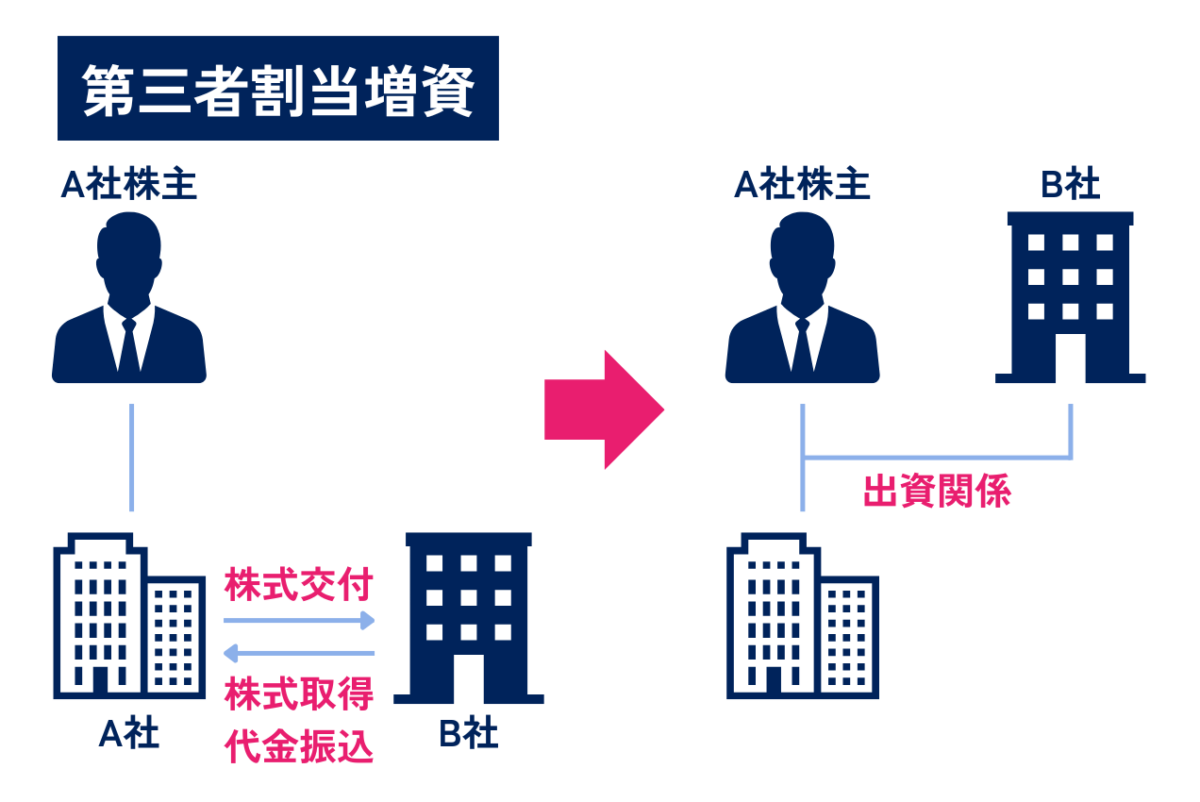

第三者割当増資とは、特定の第三者に新たな株式を有償で発行し、資金を調達する方法です。第三者には、既存株主に限らず、取引先や役員、あるいは新規の投資家などが含まれます。

第三者割当増資のクロージングにおいては、まず新株の発行手続きが必要です。新株発行は、譲渡制限がある企業と公開企業とで必要な手続きが異なります。

譲渡制限会社の場合、株主総会の特別決議がクロージングを進める条件となります。特別決議は、会社の重要な事項を決定する際に必要で、発行済株式総数の過半数の出席が必要です。さらに、出席した株主の3分の2以上の賛成が求められます。

公開会社では、取締役会の決議で新株発行が可能です。ただし、株価が公正な価格から大きく離れている場合や、無償譲渡が行われる際には「有利発行」とみなされ、株主総会の特別決議が必要となります。有利発行が行われると、既存株主の株式価値が下がり、既存株主にとって不利益が生じる可能性があるため、特別決議を通じて公正さを担保する手続きが必要となります。

第三者割当増資については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→第三者割当増資とは?メリットやデメリット、実際の手続きなどを解説!

M&Aのクロージングを成功させるには、クロージングの前後に行うプレクロージングとポストクロージングの手続きが重要です。これらの手続きは、M&Aがスムーズかつ円滑に進むために必要不可欠であり、取引の完了とその後の統合プロセスに直接的な影響を与えます。

プレクロージングとは、実際のクロージングを行う前に必要な準備をする段階です。

クロージングに先立って、全ての関係者が集まり、必要な書類や手続きが揃っているか、またクロージングの条件が全て整っているかを確認します。プレクロージングの手続きをしっかりと行うことで、クロージング当日に発生するトラブルや遅延を防ぎ、円滑に進行させることが可能となります。

具体的には、クロージングチェックリストを作成し、それに基づいて必要事項を確認することが重要です。リストには、クロージングで実行すべき項目や書類を列挙して、漏れなく確認できるように作成します。例えば、必要書類が全て揃っているか、デューデリジェンスの結果に基づく対応が完了しているか、などのチェックを行います。

プレクロージングは通常、クロージング日の数日前から行われ、関係者がクロージングを滞りなく進行できるよう万全の準備を整えます。この準備段階を省略せずに行うことで、クロージング当日は手続きを機械的に進めるだけで済み、実務負担が軽減されます。

ポストクロージングは、M&A取引が完了した後に行われる手続きを指します。クロージングが完了した後でも、M&Aの成功にはさらなる手続きが必要です。具体的なポストクロージングでの対応には、以下のものが含まれます。

クロージング後、速やかに株主総会や取締役会を開催し、支配権の移行に関する決議を取ることが必要です。例えば、新たな取締役の選任や退任役員への退職慰労金の決定などが議題となります。全株式を買収した場合は、株主総会の招集手続きを省略することもできるため、クロージング当日に開催できるケースもあります。

ポストクロージングには、最終契約で定められた誓約事項の履行も含まれます。例えば、許認可の取得や必要な届出の提出など、クロージング後に実行することが求められる手続きがあります。これらの手続きも、最終契約で明確に定めておくことが重要です。

クロージング後には、クロージング時点での貸借対照表や損益計算書などの財務諸表を作成することが必要です。通常、クロージング日には流動資産や流動負債の正確な残高が確定していないため、クロージング後に調整が行われます。

また、最終契約時点の財務状況とクロージング時点の財務状況の差異を反映させる「価格調整条項」がある場合、これに基づいて対価の調整が行われます。

M&A取引では、アーンアウト条項が設けられることがあります。アーンアウト条項条項とは、クロージング後に企業が特定の財務目標を達成した場合に、追加の対価を支払うという仕組みです。主に企業の将来業績に対して売り手と買い手の見解が一致しない場合に用いられます。

M&A取引において、クロージング後の統合プロセスであるPMI(Post Merger Integration:ポストマージャーインテグレーション)は、M&Aの成功を左右する重要な要素です。M&A自体が成立したとしても、統合がうまくいかなければ、その効果やシナジーを十分に発揮できず、期待された成果が得られないこともあります。そのため、PMIはM&Aにおける最も重要な手続きの一つとして捉えられています。

PMIとは、M&A後の企業の経営統合を指すプロセスであり、特に組織・業務・人材などの統合を円滑に進め、M&Aの目的を達成するために必要な手続きです。

例えば企業文化や業務システム、人事制度などが統合の対象になります。

PMIの実施内容は、短期的な内容と中長期的な内容に分かれます。今回はクロージングまでに行うPMIとクロージング後に行うPMIに分けて解説します。

クロージングまでの期間においては、統合に向けた方針をあらかじめ決定しておくことが重要です。具体的には、以下の3つの統合モデルが一般的に用いられます。

・連邦型統合

連邦型統合では、買収された企業にある程度の自主性を持たせ、経営に深く介入せずに統合を進めます。売り手側の従業員が大きな抵抗を示すリスクが少なく、スムーズな業務継続が可能です。しかし、一方でシナジー効果が十分に発揮されにくいという課題もあります。

・支配型統合

支配型統合とは、買い手企業が積極的に経営に関与し、統合を強化するモデルです。シナジー効果を発揮しやすい反面、従業員のモチベーションが低下するリスクがあるため、組織の士気を保ちながら進めるための細心の配慮が必要です。

・吸収型統合

吸収型統合は、買収された企業を完全に吸収し、単一の法人として統合する方針です。最もシナジー効果を生みやすい方法ですが、従業員の負担が大きく、日常業務に支障をきたす可能性があるため、慎重な計画と実行が求められます。

クロージングが完了すると、数か月間にわたる初期のPMIが進行します。この期間では、特に組織の円滑な統合に向けた迅速な対応が重要です。具体的には、買収された企業と買い手企業の人材で構成された混成チームを作り、統合作業を進めるケースが多いです。

また、クロージング後3ヶ月程度で実行すべき優先課題を明確にし、ランディング・プランと呼ばれるスケジュールに基づいて計画的に進めることが必要です。ランディング・プランには、以下のような重要な統合項目が含まれます。

・役員人事の決定および実施

・組織体制や人事配置の再編

・人員整理や労働条件の見直し

・責任体制の再確認および役割分担の調整

・定款や業務規程の見直し

・経営管理や財務の統合と調整

クロージング条件は、M&A取引の最終契約に明記され、売り手と買い手双方が取引の実行に必要な条件を合意します。この条件は、取引における最も基本的かつ譲れない要件であり、M&Aの実行に直接影響を及ぼします。具体的には、企業が契約に基づいて提供すべき保証や誓約が正確であるか、また、取引に必要な許認可や重要取引先からの同意が得られているかなどが含まれます。

クロージング条件が一つでも満たされない場合、取引は延期されるか、最悪の場合は破談に至る可能性もあるため、重要性は高いものとなります。

クロージング条件は、取引ごとに異なりますが、一般的にMAC条項・キーマン条項が含まれることが多いです。

MAC条項は、M&A取引対象の企業に重大な悪影響(Material Adverse Change)が生じていないことを確認するための条項です。この「重大な悪影響」が具体的に何を指すのかが問題になることがあるため、売り手と買い手の間で事前に明確に合意しておくことが重要です。例えば、会社の財務状況が悪化した場合などが該当します。

キーマン条項(ロックアップ)は、企業の重要な役員や従業員が引き続き企業に留まることを条件とする条項です。この条項は売り手側の企業に、事業を行う際に不可欠な役員や従業員が存在する場合に、クロージング条件として求められることがあります。

ただし、売り手側がこの条項に対して消極的な場合もあり、交渉が難航するケースも見られます。

クロージングに必要な書類は、M&Aのスキームや企業の状況によって異なりますが、ここでは代表的な書類を紹介します。

売り手側に必要な主な書類は、

・株主名簿の写し

・株式譲渡に関する名義書換の委任状と印鑑証明書

・株式譲渡承認申請書および承認書

・売主の証明書

以上の4つです。

クロージング日前日の持ち株比率を示すために、株主名簿の写しが必要です。

株主名簿の名義を変更するために、売り手の株主は委任状と印鑑証明書を用意します。名義書換請求書でも代用可能です。

株式譲渡が譲渡制限株式である場合、売り手側は株式を譲渡するために承認を得る必要があります。承認申請書は売り手が提出し、承認書はM&A対象会社が発行するものです。取締役会設置会社の場合は、取締役会の承認議事録も必要となるケースがあります。

案件によっては、売り手側がクロージングまでに履行すべき義務がすべて履行されていることを証明する書類が必要です。この証明書は、表明保証事項が真実であり、売り手の責務が果たされていることを確認するためのものです。

買い手側に必要な主な書類は、

・クロージング書類の受領書

・買い手企業の印鑑証明書

・買い手企業の登記事項証明書

以上の3つです。

売り手から提出されたクロージング書類を受け取ったことを証明するために、受領書を用意します。

買い手が提出する書類の印鑑が確かに買い手企業のものであることを証明するために、印鑑証明書が必要です。

買い手企業が法人であることを証明するために、登記事項証明書が必要です。登記事項証明書は法務局で取得できます。

M&Aのクロージングを成功させるためには、いくつかの重要なポイントを押さえておく必要があります。クロージングは、M&Aプロセスにおける最終段階であり、成功させるためには事前の準備や計画が非常に重要です。ここでは、クロージングを成功させるための、

・価格調整を盛り込む

・具体的な内容をクロージング条項に入れる

・スケジュール管理に注意する

以上の3つの主要なポイントについて解説します。

クロージングの価格調整は、最終契約からクロージングまでの期間に企業価値が変動した場合に対応するためのものです。通常、M&Aの最終契約からクロージングまでには一定の期間が設けられますが、その間に企業の財務状況や経済環境に変化が生じることがあります。この変動に対して、クロージング時に価格調整を行うことで、予期せぬ損失や利益の偏りを防ぐことができます。

例えば、事業のパフォーマンスが大きく悪化した場合、最終契約時の価格が実際の企業価値と乖離してしまうことがあります。こうしたリスクを避けるために、価格調整を契約に盛り込むことが重要です。ただし、実務では価格調整が頻繁に行われることは少なく、想定外の事態に備えた条項として設けられるケースがほとんどです。

クロージングをスムーズに進めるためには、最終契約書のクロージング条項に具体的な事項を明記しておくことが必要です。クロージング条項を明記することで、当事者間の認識のズレを防ぎ、手続きをスムーズに進行させることができます。以下は、クロージング条項に盛り込むべき代表的な内容です。

・表明・保証事項が正確であること

契約締結時に提示された情報が正確であることをクロージング前に再確認します。

・クロージング前提条件の充足

クロージング日までに必要な条件(許認可の取得や法的手続きなど)が全て満たされていることを確認します。

・業務上の許認可の取得

M&A後の事業運営に必要な許認可が取得済みであることを確認することが重要です。

・独占禁止法による届出の完了

独占禁止法に基づく必要な届出が行われていることを確認し、法的なリスクを回避します。

・重要取引先からの同意

重要な取引先から取引継続の同意を得ているかどうかも重要なクロージング条件です。特に、COC(チェンジ・オブ・コントロール)条項が取引先との契約に含まれている場合は、事前に対応が必要です。

キーマン条項への同意

M&A後も会社に残るべき役員・従業員がキーマン条項に同意していることを確認することは、会社の安定運営にとって重要です。

クロージングを成功させるためには、適切なスケジュール管理が不可欠です。M&Aの手続きは多岐にわたるため、クロージングまでに必要な準備がすべて整うように余裕を持ったスケジュールを設定することが重要です。特に、許認可取得やデューデリジェンスなどに時間がかかる場合があります。

場合によっては、買い手側の事情で厳しいスケジュールを提案されることもありますが、無理に短期間でクロージングを進めようとすると、準備不足によるトラブルが発生する可能性があります。取引がスムーズに進むよう、専門家と相談しながら慎重にスケジュールを組むことが大切です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

本記事では、M&Aのクロージングに関する手続きや重要性について詳しく解説しました。クロージングはM&Aプロセスの最終段階であり、企業の経営権や資産の譲渡を正式に完了させる重要なステップです。クロージングを成功させるためには、価格調整やクロージング条件の設定、適切なスケジュール管理が不可欠です。

M&Aは、法務・会計・税務など多岐にわたる専門的な知識が求められる複雑な取引です。そのため、クロージングをスムーズに進めるためには、M&Aアドバイザーのような専門家のサポートが欠かせません。特に、一貫して案件全体をサポートできる信頼できる専門家を見つけることが、M&Aの成功のカギとなります。

この記事が、M&Aに関わる皆様にとって役立つものであれば幸いです。最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR