株式譲渡は手続きが他の手法と比べて比較的簡単なことから、M&Aの際に広く用いられる手法です。

しかし、M&Aを考えている経営者の方の中には株式譲渡の具体的な手続きなどを知らない方も多いのではないでしょうか。

今回の記事では、株式譲渡の概要・方法・メリット・デメリット・手続きの流れ・かかる税金・他のM&A手法との違い・注意点などについて解説します。

M&Aの意味や種類、流れなどの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

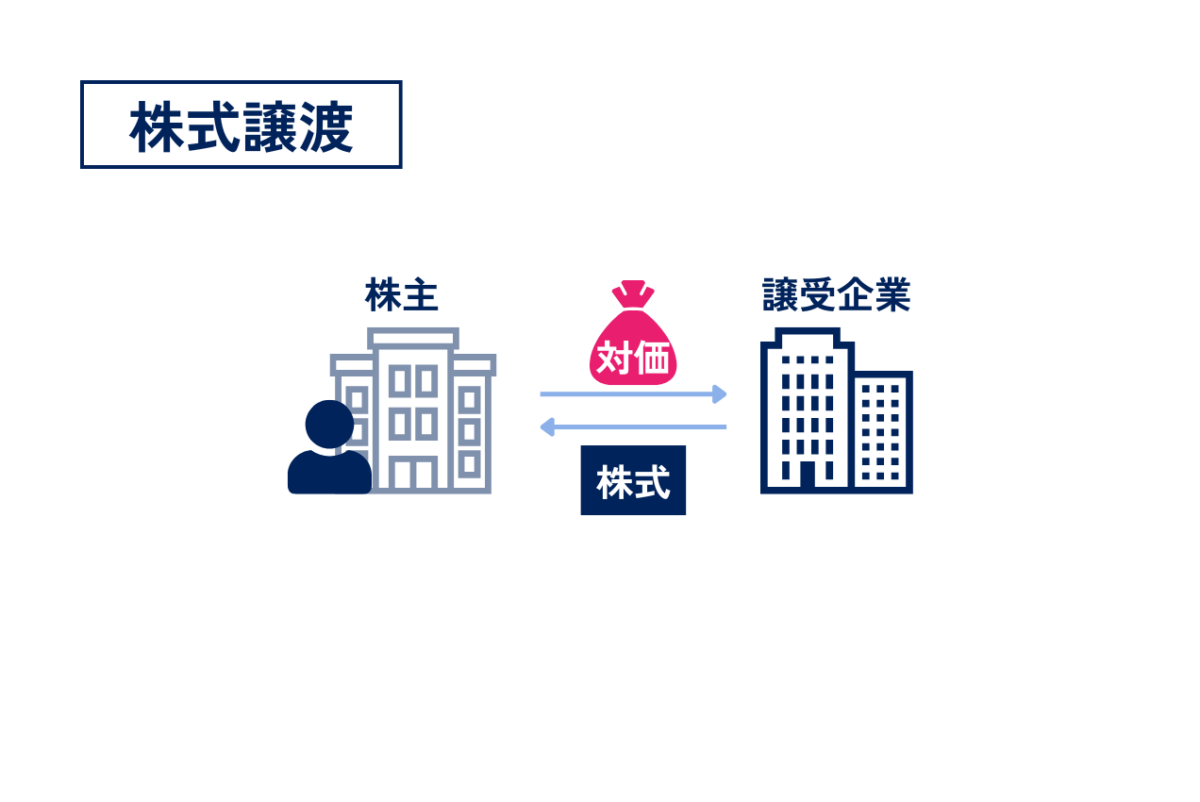

株式譲渡とは、企業の株主が所持している株式を他者に売却し、その株式の所有権を移転することです。株式譲渡により、企業の経営権が売り手から買い手に移転します。

株式の譲渡は、売却する株主が個人であっても法人であっても可能で、買い手も同様に個人や法人に限定されません。また、企業の全体的な事業を売却するのではなく、株式譲渡のみであれば法人の組織や営業の構造はそのまま保たれ、従業員の雇用契約や契約取引などが原則として継続される点が特徴です。

株式譲渡は手続きが比較的簡単なため、中小企業のM&Aでも広く用いられています。

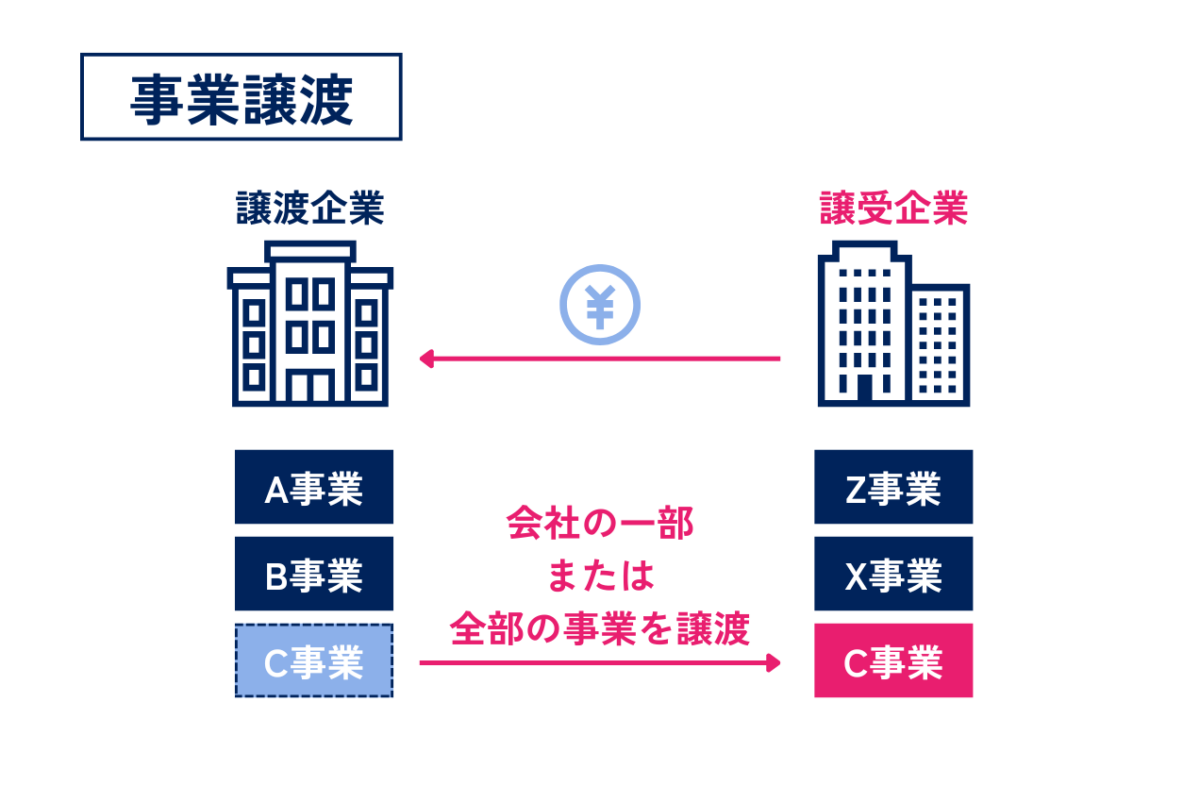

株式譲渡の他にM&Aの手法として使われるものに事業譲渡があります。

株式譲渡は、株主が保有する株式を売却することで会社の経営権を譲り渡す方法です。株式を譲渡する場合、会社全体の資産や負債、従業員、取引先などの関係が包括的に引き継がれるため、手続きが比較的簡単で、企業の事業全体をスムーズに承継できます。

一方、事業譲渡は会社が保有する特定の事業や資産、負債を選択的に譲渡する方法であり、会社全体を引き継ぐわけではありません。譲渡対象の資産や負債を選べるため、経営戦略や資産の整理がしやすく、事業の一部だけを売却したい場合に適しています。しかし、事業譲渡には債権者や取引先の同意が必要となるケースも多く、譲渡にかかる手続きが複雑になりやすい点が特徴です。

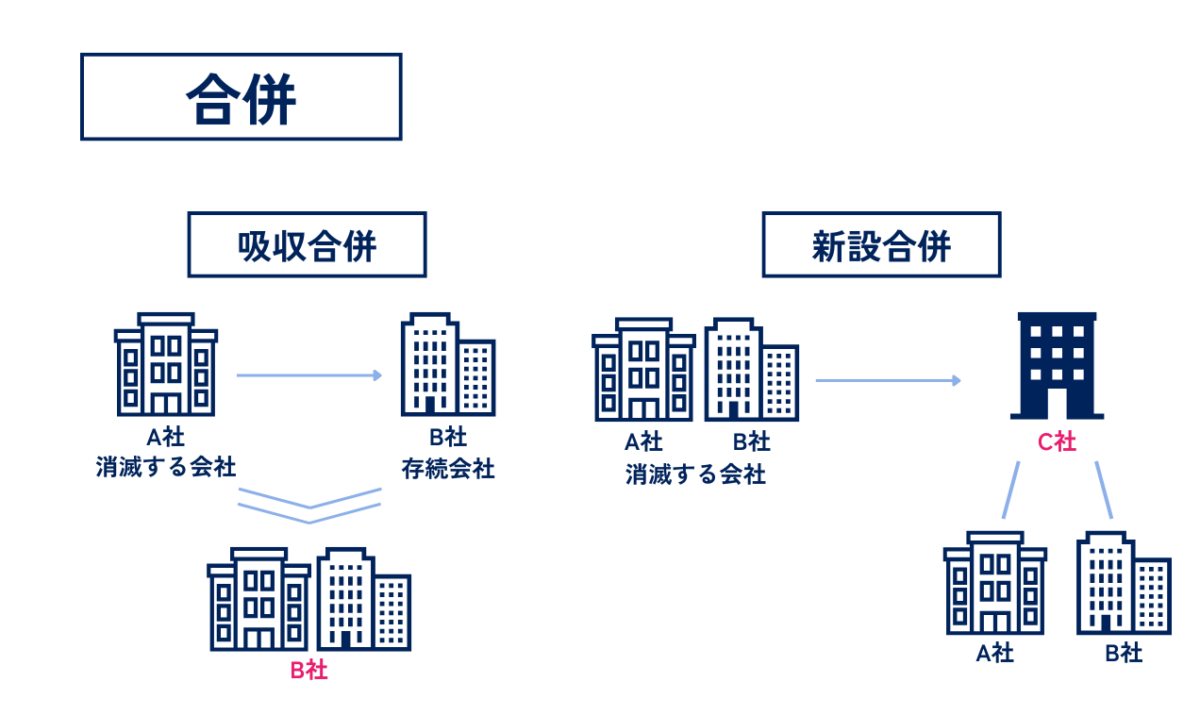

会社合併もM&Aの手法ですが、株式譲渡とは相違点があります。

株式譲渡では、株主が株式を売却することで所有権を移転させ、買い手側が経営権を取得します。譲渡後も、譲渡された企業は独立した法人格を保ち続け、企業の組織体制や名称も維持されるのが一般的です。そのため、株式譲渡は会社の独立性を保ちつつ所有者を交代する手段としてよく利用されます。

対して、会社合併は複数の会社が統合され、一つの法人格として運営される手法です。合併後には、統合された会社が独立した新しい組織として運営され、場合によっては社名や事業内容も変更されることがあります。また、合併には株主総会の承認や登記手続きなどが必要で、手続きが複雑になるケースが多いです。会社の統合を通じたシナジー効果や、資産や負債の一括管理を目的とする場合に適しています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

株式譲渡の方法は、

・TOB(公開株式買付)

・市場買付

・相対取引

以上の3つです。TOBと市場取引は上場している企業の株式譲渡の際に用いられる方法で、非上場の中小企業は相対取引で株式譲渡を行います。

以下で3つの方法について詳しく解説します。

TOB(公開株式買付)とは、特定の企業の株式を市場外で一定期間にわたって公開買付する方法です。買収希望者は株式の取得価格や買付期間を事前に提示し、一般の株主から直接、株式を買い取ります。

特に、多数の株式を取得して経営権を獲得したい場合や、市場での通常取引では買付が困難な場合にTOBが活用されます。買収の目的は多岐にわたり、経営権の取得、友好的な提携関係の構築、または敵対的買収なども含まれる場合があります。

市場買付は株式市場を通じて株式を購入する方法で、上場企業の株式を取得したい場合に一般的に利用される手法です。取引所で直接株式を買付けるため、比較的スピーディーに株式を集められ、柔軟な取引が可能です。

しかし、証券取引所外で株式を買い付け、買付後の株式の保有割合が全体の発行株式数の5%を上回るケース(5%ルール)や、証券取引所の内外を問わず買付によって保有する株式の割合が3分の1を超えるケース(1/3ルール)に当てはまる場合は公開買い付けを実施することが義務付けられています。

相対取引は、非上場の中小企業の株式譲渡でよく利用される手法で、特定の相手と直接交渉して株式を譲渡する方法です。譲渡価格や支払い方法なども双方の合意で柔軟に調整できる点が特徴です。また、オーナー経営者が大半の株式を所持している場合はオーナーとの間の株式譲渡のみで経営権を移転できます。

しかし、株式に譲渡制限がある場合は後述する株式譲渡承認の決議が必要なことに注意が必要です。

加えて、株式が多くの株主に分散している場合には、M&Aに必要な数の株式を集めるために株主一人ひとりと個別に交渉が必要になるため、手続きの負担が増す可能性があります。

続いて、株式譲渡のメリットを売り手側と買い手側に分けて解説します。

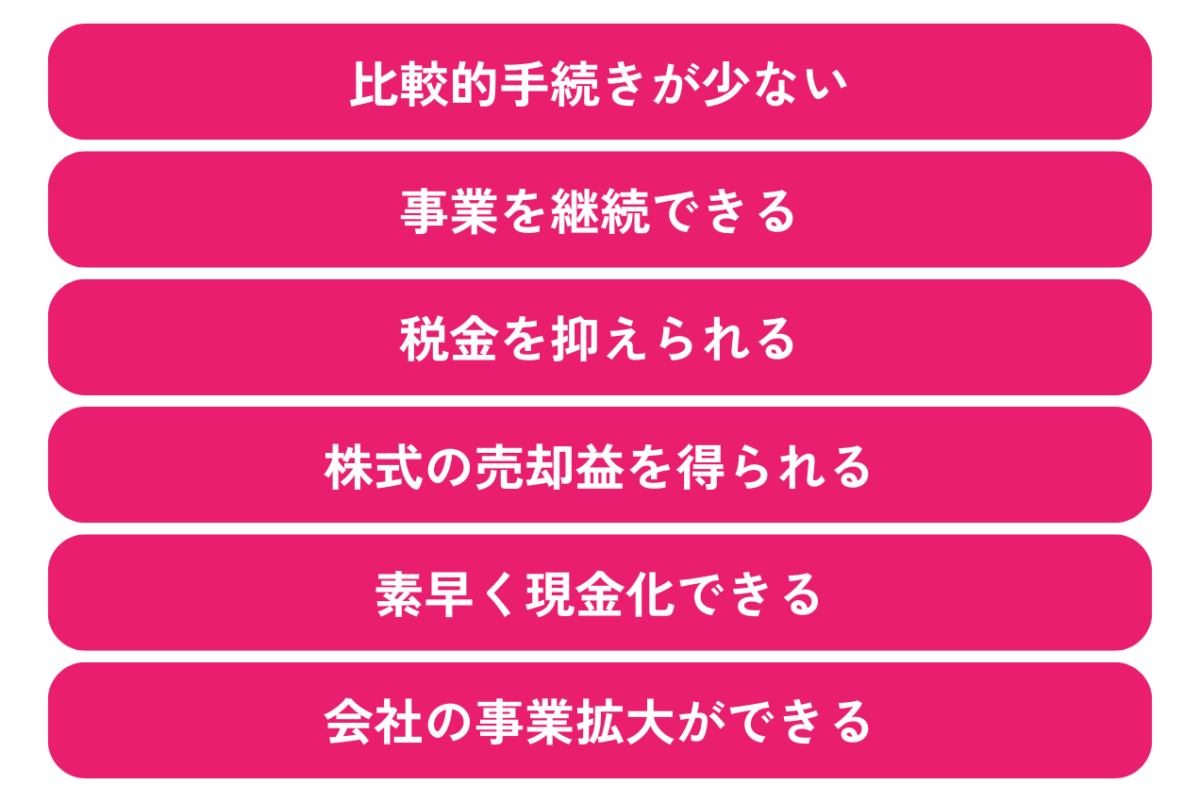

売り手側のメリットは、

・比較的手続きが少ない

・事業を継続できる

・税金を抑えられる

・株式の売却益を得られる

・素早く現金化できる

・会社の事業拡大ができる

以上の6つです。

株式譲渡は、事業譲渡や会社合併などの他のM&A手法と比べて、手続きが少ないことがメリットです。株式の譲渡によって経営権を引き継ぐ場合でも、基本的には株式の売買契約を締結し、株主名簿の名義を変更するだけで済むため、複雑な手続きが必要ありません。

例えば事業譲渡では登記の変更や個別契約の更新が必要になり、取引先や従業員への周知も求められることがありますが、株式譲渡においては譲渡後も法人格や既存の契約関係は維持されるため、手続きの負担が少なく、比較的スムーズに譲渡が完了しやすいです。

株式譲渡によるM&Aでは、企業の法人格や事業そのものが維持されるため、従業員や取引先に大きな影響を与えることなく事業を継続できます。

特に、後継者不足に直面する中小企業にとって、株式譲渡によるM&Aは事業承継の有効な解決策となります。社内に後継者がいない場合でも、外部の買い手にM&Aで事業を引き継いでもらうことで、企業の成長や存続を図ることが可能です。

株式譲渡は、他の譲渡方法と比べて税金を抑えられることもメリットの一つです。

具体的には、個人が株式を譲渡した場合、譲渡所得に対して20.315%の税率が適用されます。一方で、事業譲渡の場合、譲渡益には約34%の法人税が課され、さらに法人から株主個人へ譲渡対価を還元する際には、給与や配当といった形で追加の課税が発生します。

こうした構造から、事業譲渡よりも株式譲渡の方が個人の手取り額が多くなりやすい傾向があり、税制面で有利になりやすいです。

株式譲渡を通じて、オーナー経営者は自らの持つ株式を売却することでまとまった利益を得ることができます。

譲渡された株式の対価は、基本的に現金で支払われるため、売却益を資金として確保できる点が株式譲渡のメリットです。この売却益は、次の事業への投資資金や新たなビジネス展開の原資として活用できるほか、個人のライフプランに沿って生活資金として使うことも可能です。

株式譲渡は、比較的短期間で現金化が可能な手法です。株式の売却手続きが完了すると、譲渡対価がすぐに現金として受け取れるため、オーナー経営者にとって急ぎで資金を必要とする際にも対応しやすいのが特徴です。

特に事業譲渡や資産売却と比べて手続きが簡便なため、現金化までの時間を短縮でき、迅速に資金を確保できます。

株式譲渡によるM&Aを通じて、会社の事業拡大を図ることが可能です。

譲渡によって得た資金を新たな設備投資や事業領域の拡充に充てることで、さらなる成長を目指すことができます。また、譲渡先の企業からの支援を受けられる場合もあり、これまでの経営資源に加えて資金やノウハウを取り入れることで、効率的に事業を強化・拡大できる点がメリットです。

M&Aを活用することで、他社との連携や協業も視野に入れながら、新規顧客の獲得や地域・業界での競争力を高めることが期待でき、会社の成長を加速させる選択肢として有効です。

買い手側の株式譲渡のメリットは、

・経営権を獲得できる

・許認可を引き継げる

・比較的手続きが少ない

・迅速に自社を拡大できる

・税制優遇措置を活用できる

以上の5つです。以下でそれぞれについて解説します。

株式譲渡によるM&Aを通じて、買い手側は譲渡企業の経営権を得て、意思決定に直接関与することが可能です。

特に株式の過半数を保有すれば、譲渡企業の支配権を取得でき、経営方針や事業戦略において影響力を持つことができます。また、譲渡企業の株式を3分の2以上保有することで、株主総会における特別決議を成立させる権利を得られます。これにより、重要な戦略変更や大規模な資本投資など、会社運営に関わる重要事項を円滑に進めることが可能です。

さらに、全株式を取得することで、経営に対する自由度が増し、意思決定を円滑に進めやすくなります。

株式譲渡によるM&Aの場合、事業許認可やライセンスがそのまま引き継がれます。

事業譲渡では許認可の再取得が必要になるケースが多いですが、株式譲渡によるM&Aであれば、法人格が変わらないため、許認可や契約を維持したまま事業を引き継ぐことが可能です。これにより、買い手側企業は事業運営に必要な許認可を一から取得する手間やコストを省け、速やかに新規事業を開始できます。

また、取得企業の既存の顧客や取引先との契約もそのまま引き継がれるため、スムーズに事業をスタートできる点が大きな利点です。

株式譲渡によるM&Aは、事業譲渡や合併などの他の手法と比べて必要な手続きが少なく、比較的簡便に進めることができます。

基本的には株式の売買契約を締結し、株主名簿を更新するだけで、会社の所有権や経営権が移転します。事業譲渡の場合に必要となる個別契約の更新や登記の変更といった複雑な手続きが少ないため、譲渡完了までの時間やコストを抑えることが可能です。

また、買収プロセスが簡略化されることで、スピーディに取引を完了し、すぐに新しい事業計画を実行できるメリットもあります。

株式譲渡を通じて、買い手企業は迅速に事業規模を拡大することが可能です。

株式譲渡によるM&Aでは、対象企業の既存の資産や従業員、顧客基盤などをそのまま取り込むため、新規に事業を立ち上げる手間を省きながら拡大戦略を進められます。また、既存の流通網や取引関係も引き継ぐことができるため、新たな市場へ効率的に進出することができます。

即効性のある事業拡大手段として、株式譲渡によるM&Aは、成長を加速させたい企業にとって効果的な手法です。

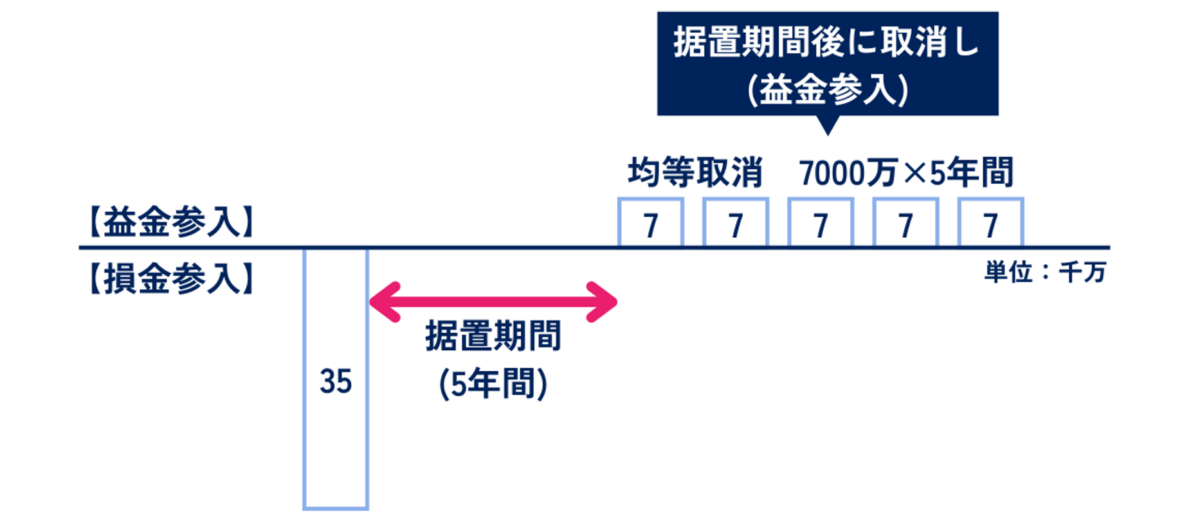

株式譲渡によるM&Aでは、買い手企業は「中小企業事業再編投資損失準備金」という税制優遇措置を活用できます。

この制度は、2027年3月31日までに「経営力向上計画」の認定を受けた中小企業が、株式取得によるM&Aを行う際に利用できるもので、取得価額10億円以下のM&Aであれば、株式取得費用や手数料の70%を準備金として積み立て、その事業年度の課税所得から損金算入が可能です。この準備金は、益金算入が開始されるまで5年間据え置かれるため、買収初期にかかる税負担を大幅に軽減する効果があります。

さらに、過去5年間にM&Aを実施した中小企業が、産業競争力強化法で新設された特別事業再編計画の認定を受けて株式取得によるM&Aを実施する場合、認定後の初回M&Aでは株式取得価額の90%、2回目以降は100%を準備金に積み立て、当該金額を課税所得から損金算入することが可能です。この場合、据置期間は10年間となります。

具体的な例として、5億円で株式を取得するM&Aを行う場合、対象費用5億円のうち70%にあたる3億5000万円を準備金として積み立てることができます。準備金はその年度の損金に計上できるため、当期の課税所得が減少し、法人税負担が減り、短期的な資金繰りの改善や、次の投資への資金確保につなげやすくなります。

<参考文献:https://www.chusho.meti.go.jp/keiei/kyoka/shigenshuyaku_zeisei.html>

株式譲渡にはメリットだけでなくデメリットも存在します。ここでは売り手側のデメリットの、

・株主全員からの同意が必要

・特定の資産を譲渡対象外にする場合は手続きが必要

・不採算事業があると譲渡価格が減る可能性がある

・負債が多いと買い手がつかないおそれがある

以上の4つについて、以下で解説します。

株式譲渡で全株式を売却する場合、株主全員からの同意が必要になります。特に株式が複数の株主に分散している場合は、全ての株主からの同意を得るには調整が必要です。

全員からの同意を得るためには時間がかかることがあり、株主の中に譲渡に反対する意見がある場合、譲渡計画が遅れたり、実行が困難になるリスクも含まれています。全株式の譲渡にあたっては、株主全員の意向を確認し、計画的に合意を得る必要があるため、売り手側にとって負担となることが多いです。

株式譲渡では、基本的に全ての資産が譲渡対象となります。そのため、特定の資産を除外したい場合には、事前に資産を別に譲渡したり、譲渡後に資産を買い戻すなどの別途手続きが必要です。

このような手続きには時間と費用がかかり、スムーズな譲渡を進めるためには事前の準備が必要です。

株式譲渡においては、一部の事業のみを売却することができず、会社全体が評価されるため、不採算の事業部門があると譲渡価格が低く評価される可能性があります。

買い手は企業の収益性や将来の成長性を重視するため、採算が取れていない事業が含まれている場合、企業全体の価値が減少し、売却額に影響が及ぶことが考えられます。

株式譲渡では、買い手が負債も引き継ぐことになるため、会社の負債が多い場合、買い手が見つかりにくいおそれがある点もデメリットです。

多額の負債があると、買い手は将来の負担を懸念し、購入をためらう可能性が高まります。また、負債の状況に応じて譲渡価格が大幅に引き下げられることもあり、売り手にとって不利な条件が生じることも考えられます。

買い手側の株式譲渡のデメリットの、

・多額の資金が必要

・全ての株式の取得が困難な場合もある

・シナジー効果が得られない場合もある

・従業員が離職するリスクがある

・簿外債務を承継してしまうリスクがある

以上の5つについて、以下で解説します。

株式譲渡によるM&Aでは、対象企業の経営権を得るために多数の株式を買い取る必要があるため、多額の資金が必要です。

特に、企業規模が大きい場合や成長が期待される企業を取得する際には、買収コストが高くなる傾向があります。必要資金を調達するためには融資や増資などの方法を検討する必要があり、資金計画が十分でないと取引自体が難しくなることも有り得ます。

株式譲渡で全株式の取得を目指す場合、特に非上場企業で複数の株主がいる場合には、全員の同意を得ることが難しい場合があります。

株式が分散していると、一部の株主が譲渡に応じないケースや、株主の所在が不明で交渉が難航するケースが考えられます。特に、売却に反対する株主がいる場合、完全な経営権の確保ができません。全株式を取得できないと当初の目的通りの経営戦略が進めにくくなってしまうことも考えられます。

株式譲渡によって経営権を取得しても、期待していたシナジー効果が得られない場合があることもデメリットの一つです。

買い手側の事業と売り手側の事業内容が必ずしも相互補完的でない場合や、運営方針や企業文化が異なる場合、シナジーが生まれず統合効果が発揮されないことがあります。このようなミスマッチは、コストの増加や効率低下の原因になる可能性があり、結果として期待した成果を得られないリスクとなります。

株式譲渡によるM&Aにおいては、従業員が経営権の移転や組織の変化に不安を抱き、離職する可能性が考えられます。

特に長期間勤務している従業員ほど、体制や業務内容の変更に抵抗を感じやすく、退職を選ぶリスクが高まりやすいです。従業員が離職することで、業務の引き継ぎやノウハウの流出といった問題が生じ、事業運営やサービス品質への影響を与える恐れもあります。

株式譲渡によるM&Aでは、売り手企業の全ての資産・負債が買い手側に引き継がれます。そのため、財務諸表に反映されていない「簿外債務」が存在する場合、譲渡後に予期せぬ債務負担が発生するリスクが高まります。

また、将来的に発生する可能性がある「偶発債務」もリスクの一つです。偶発債務は、訴訟や保証などにより将来発生する可能性があるもので、実際に支払義務が発生するかどうかが不確定であるため、デューデリジェンスでも完全に把握しきれない場合があります。

こうした簿外債務や偶発債務を見落とすことで、譲渡後に予想外の資金負担が発生し、事業運営や資金計画に支障が出る恐れがあります。これらのリスクを抑えるためには、譲渡前に徹底した財務調査を行い、潜在的な債務の存在を確認することが重要です。

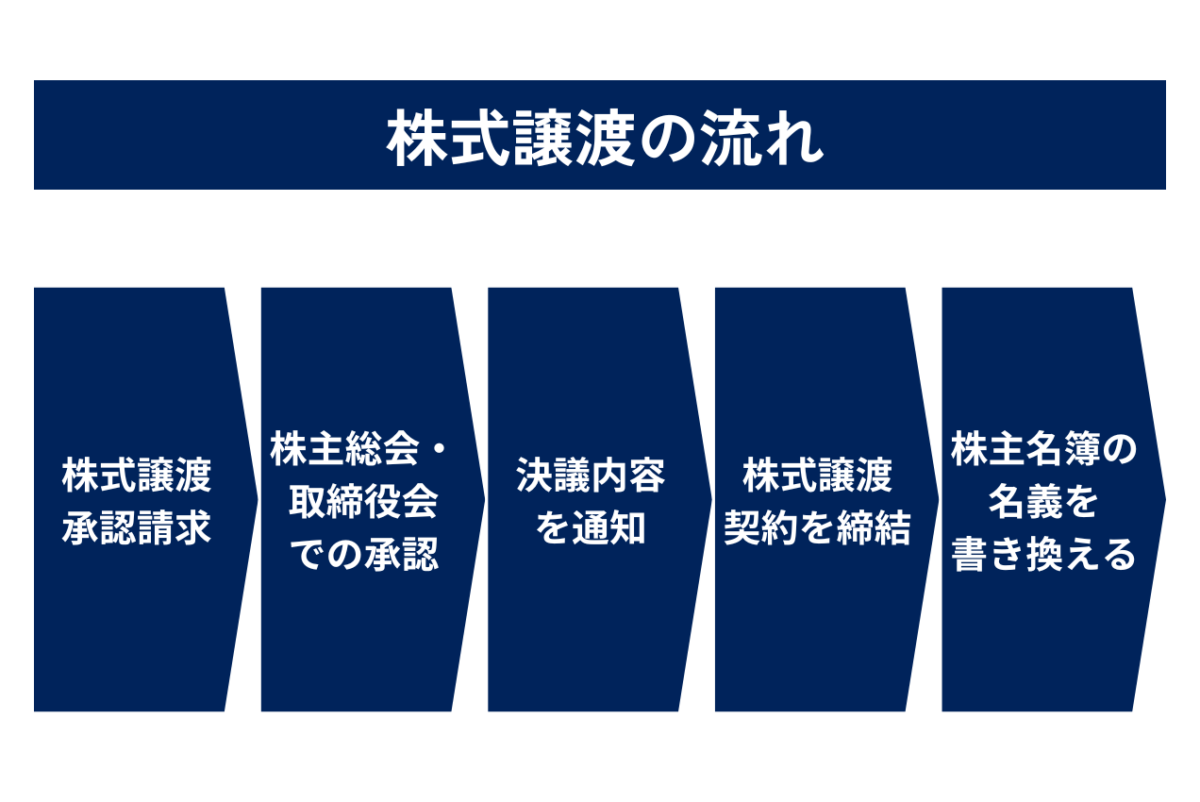

一般的な上場企業の株式のような譲渡制限のない株式は自由に売買できますが、非上場の中小企業の株式は譲渡制限がかけられていることが多いです。

ここでは、中小企業を念頭に譲渡制限株式の株式譲渡の手続きの流れについて解説します。

株式譲渡の手続きでは、まず譲渡を希望する株主が会社に対して譲渡の承認を求める必要があります。譲渡する株主は、譲渡する株式の数や譲受先の企業名などを記載した「譲渡承認請求書」を会社に提出します。

譲渡承認請求は、買い手企業(譲受企業)側が行うことも可能ですが、その場合は譲渡する株主または譲受人と共同で承認請求を行うことが必要です。

譲渡承認請求を受けた会社は、株主総会か取締役会で承認手続きを行います。

取締役会が設置されている会社の場合は取締役会で、取締役会が設置されていない会社では株主総会において、株式譲渡の承認手続きを進めます。

取締役会または株主総会において株式譲渡承認の可否が決議された場合、その結果を譲渡承認請求をした株主に通知することが必要です。ただし、請求から2週間以内に承認の可否が通知されない場合、自動的に株式譲渡が承認されたものとみなされます。

承認が得られた場合、株式譲渡を進めることが可能です。一方、承認が得られなかった場合、株式譲渡は行えず、会社は自社または指定する買取人にその株式を取得させるかどうか決定する必要があります。

通常、株式譲渡の承認通知を受けた後、譲渡人と譲受企業の間で株式譲渡契約を締結します。ただし、承認を実行条件とした場合、承認前に契約を締結する場合もあります。

株式譲渡契約書には、基本合意の内容、譲渡日、譲渡価格、対価の支払い方法、表明保証などが明記され、双方が契約内容に同意することで契約が成立します。

株式譲渡が成立しても、譲渡制限株式の場合、株式の譲渡のみでは譲渡の効力が発生しません。譲渡の効力を発生させるためには、会社が株主名簿の名義を書き換える手続きが必要です。

そのため、譲渡人と譲受人は、会社に対して株主名簿の書き換え請求を行います。株主名簿が書き換えられることで、譲受人が正式に株主として登録され、株式譲渡手続きが完了します。

上場企業の場合は株式の価格は株式市場での株価を指標にすれば良いですが、非上場企業の場合は株価がありません。そのため、別の方法を用いて株式や企業の価値を評価する必要があります。

株式譲渡の際の企業価値評価方法として用いられる手法は主に、

・コストアプローチ

・インカムアプローチ

・マーケットアプローチ

以上の3つです。それぞれについて以下で解説します。

コストアプローチは、企業の純資産の時価評価を基準に株主価値を算出する手法です。この評価法は、評価対象の企業を構築する際にかかるコストに焦点を当てるため、ストックアプローチやネットアセットアプローチとも呼ばれています。

ただし、コストアプローチには将来の収益力や成長可能性を考慮しないデメリットがあることに注意が必要です。

コストアプローチの代表的な計算法には、賃借対照表上の純資産から評価する簿価純資産法と、譲渡企業の所有する資産の時価から負債の時価を引いて評価する時間純資産法があります。

インカムアプローチとは、企業が将来生み出す利益を基に企業価値を評価する手法です。営業利益やキャッシュフローを基礎として将来の利益を見積もり、その現在価値を算出します。

具体的には、予測された利益に割引率を適用して現在価値を計算する「DCF法(ディスカウントキャッシュフロー法)」が一般的な方法です。

ただし、将来の見通しは事業計画や業界動向に基づいて行われるため、予測に客観性が欠けることがある点には注意が必要です。

マーケットアプローチは、評価対象企業と同業他社の時価総額や、類似した買収事例を参考に企業価値を評価する手法です。株式市場での取引価格や過去のM&A事例を基に評価を行うため、客観性が高く、市場動向を反映した評価が可能です。

代表的な算出方法に「マルチプル法」があり、EBITDAなどの財務指標に類似企業の評価倍率を掛け合わせて企業価値を算定します。上場企業の場合は株価を基準に評価しますが、非上場企業の場合、同様の業態を持つ上場企業を選び、その財務指標と比較して評価を行うのが一般的です。

ただし、基準となる類似企業の選定には慎重さが求められ、適切でない比較対象を選ぶと評価に主観が入りやすくなる点に注意が必要です。

株式譲渡の際にかかる税金は基本的には売り手が個人の場合は譲渡所得税、法人の場合は法人税がかかります。

譲渡所得税は給与所得などの他の所得とは通算しない申告分離課税の対象となる税金です。株式の売却金額から取得費用や譲渡手続きにかかった費用を差し引いた所得に対して15%の所得税、5%の住民税、0.315%の復興特別所得税の合計20.315%の税金がかかります。

また、買い手にも譲渡価格と株式の時価によっては贈与税や法人税などの税金がかかる可能性があります。

譲渡側が個人のケースの税金は譲受側が個人か法人か、譲渡価格と時価の差額によってそれぞれ異なります。基本的には売り手の譲渡側に譲渡所得税がかかりますが、場合によっては譲渡側に贈与税がかかったり、譲受側に税金がかかるケースもあります。

具体的なケースごとの税金の内訳は以下の表の通りです。

| 譲渡価格と時価の差 | 個人への譲渡 | 法人への譲渡 |

| 時価のケース | 譲渡側:譲渡所得税 譲受側:課税なし | 譲渡側:譲渡所得税 譲受側:課税なし |

| 時価の2分の1未満の場合 | 譲渡側:売却益がある場合利益分に譲渡所得税 譲受側:差額分に贈与税 | 譲渡側:譲渡所得税 譲受側:差額分に法人税 |

| 時価よりも高い場合 | 譲渡側:贈与税及び譲渡所得税 譲受側:課税なし | 譲渡側:譲渡益に譲渡所得税・差額分は給与所得や一時所得 譲受側:差額分は賞与・寄付金 |

個人に対して時価で株式を譲渡する際、売り手の譲渡側には譲渡所得税が課税されますが、譲受側に税金は発生しません。

譲渡価格が時価の2分の1未満であった場合、譲渡側には譲渡益があれば差額に対して譲渡所得税が課税されます。譲渡益がない場合、譲渡側には税金がかかりませんが、譲受側には購入金額と時価の差額分に対して贈与税が課されます。

時価より高い金額で譲渡が行われた場合、譲渡側には譲渡所得税が時価部分に、贈与税が時価を超える部分にそれぞれ課され、譲受側には税負担が生じません。

個人が法人に対して時価で株式を譲渡する場合、譲渡側には譲渡所得税が課税されますが、譲受側の法人には税金は発生しません。

譲渡価格が時価の2分の1未満であった場合、譲渡側には譲渡所得税が課せられ、譲受側の法人には受贈益として時価と譲渡価格の差額に対して法人税が課税されます。

時価より高い価格で譲渡を行った場合、譲渡側には譲渡益に譲渡所得税が課せられ、時価との差額分は給与所得や一時所得とみなされます。一方、譲受側の法人側では、譲渡価格と時価の差額が賞与や寄付金として処理されます。

譲渡側が法人のケースも個人のケースと同様に税金は譲受側が個人か法人か、譲渡価格と時価の差額によって異なります。

具体的なケースごとの税金の内訳は以下の表の通りです。

| 譲渡価格と時価の差 | 個人への譲渡 | 法人への譲渡 |

| 時価のケース | 譲渡側:法人税 譲受側:課税なし | 譲渡側:法人税 譲受側:課税なし |

| 時価の2分の1未満の場合 | 譲渡側:譲渡益に法人税 譲受側:給与所得や一時所得 | 譲渡側:譲渡益に法人税・差額分が寄付金 譲受側:差額分に法人税 |

| 時価よりも高い場合 | 譲渡側:法人税 譲受側:課税なし | 譲渡側:法人税 譲受側:差額分は寄付金 |

法人から個人に対して時価で株式を譲渡する際、譲渡側の法人には譲渡差益に対して法人税が課税されますが、譲受側の個人には税金が発生しません。

譲渡価格が時価の2分の1未満の場合、譲渡側の法人には法人税が課されるとともに、時価との差額が賞与や寄付金として扱われます。譲受側の個人が売り手法人の社員の場合は給与所得、それ以外の場合は一時所得とみなされます。

また、時価よりも高い価格で株式が譲渡された場合、譲渡側法人には時価部分の譲渡益に加え、超過分にも法人税が課税され、譲受側の個人には税負担は生じません。

法人へ時価で株式を譲渡した場合、譲渡側の法人には譲渡益に対して法人税が課せられますが、譲受側の法人には税負担は発生しません。

譲渡価格が時価の2分の1未満であった場合、譲渡側の法人には時価に対する譲渡益として法人税が課税され、譲渡価格との差額は寄付金として扱われます。譲受側の法人には、譲渡価格と時価の差額が受贈益とみなされ、法人税が課されることとなります。

また、譲渡価格が時価よりも高い場合、譲渡側の法人は時価の部分について法人税が課税され、差額部分は法人税の対象となります。譲受側の法人側では、差額部分が寄付金として扱われることになります。

非上場企業の株式譲渡にかかる税金は、時価を基に計算されます。

しかし、非上場企業の時価を正確に評価することは難しく、マーケットアプローチなど企業価値算定方法を用いて数値を導き出したとしても、その評価はあくまで参考値です。そのため、株式譲渡を行う当事者間の交渉によって決まった金額が時価として扱われることが多いです。

株式譲渡を行う場合、譲渡側がオーナー経営者であれば、役員退職慰労金を活用して税負担を軽減できる可能性があります。

役員退職慰労金は税制上の優遇措置があり、通常の株式譲渡に比べて経営者の税負担を減らすことが可能です。また、譲渡対価を役員退職慰労金として支払うことで、会社側はその金額を損金算入できるため、法人税の軽減も期待できます。

ただし、役員退職慰労金が不自然に高額である場合、税務署に認められない可能性があるため、金額設定には十分な注意が必要です。

株式を家族に譲渡する場合は、相続税対策として生前贈与を活用することで、税負担を軽減できる場合があります。

相続税対策として生前贈与を活用することで、税負担を軽減できる場合があります。生前贈与は、年間110万円の非課税枠を利用できるため、計画的に株式を贈与することで、相続時の税金を抑えることが可能です。

また、オーナー経営者の株式を家族へ分割して贈与することで、相続時の課税対象を減らし、円滑な事業承継につなげることができます。ただし、高額な贈与には贈与税が課されるため、専門家のアドバイスを受けながら慎重に進めることが重要です。

家族間で株式を生前贈与する際、贈与税が課されます。贈与税は受贈者が支払うもので、基礎控除として年間110万円の非課税枠があります。このため、非課税枠を利用して毎年少しずつ株式を贈与すれば、大きな贈与税負担を避けつつ、相続税対策を進めることが可能です。

しかし、贈与額が基礎控除を超えると、累進課税方式により贈与税率が高くなります。

また、たとえ売買形式で株式譲渡を行ったとしても、譲渡価格が著しく低いとみなし贈与にあたり、税金額が高くなるおそれがあるので注意が必要です。

株式の生前贈与は、贈与の際の株式の評価額を定めた後、贈与契約書を作成します。

法律上契約書が無くても契約は成立しますが、もしトラブルになった際の証拠として契約書を作成しておくことが重要です。

家族間で株式を生前贈与する際には、いくつか注意点があります。

まず、親族間の取引では譲渡金額の決定が緩やかになりがちですが、通常の株式譲渡と同様に、客観性のある算定方法で時価を算出し、適正な譲渡価額を設定することが重要です。同族会社の場合、譲渡価額を都合に合わせて決定したり、手続きを簡略化するケースも見られますが、これが税務上の問題となる可能性があります。

また、贈与後3年以内に被相続人が亡くなった場合、贈与した株式は相続税の課税対象となります。この場合節税効果が得られないので、贈与のタイミングを考慮することが重要です。

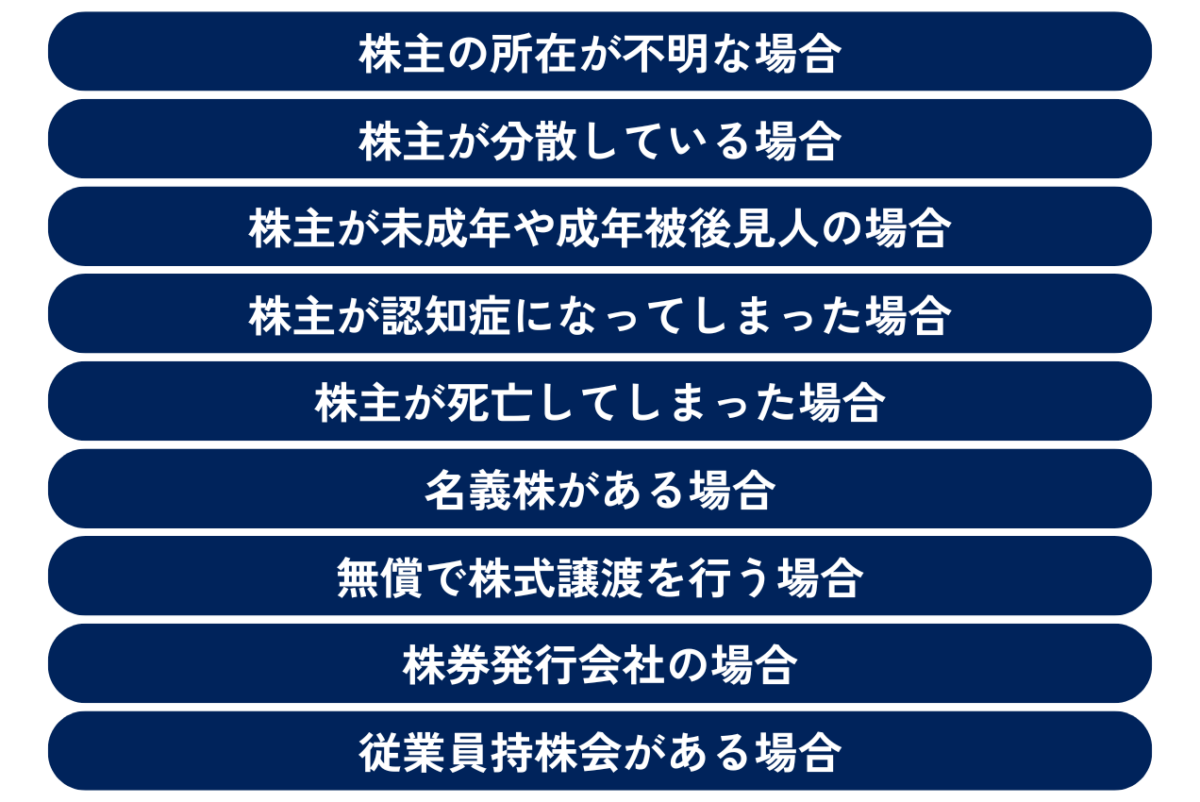

中小企業の株式譲渡を行う際には、譲渡側の株主に関するトラブルなど、様々な問題が発生する場合があります。

ここでは、中小企業の株式譲渡で起こりうる問題とその解決法を以下で解説します。

株主の所在が不明な場合、行方不明株主がいるケースでは、会社法に基づいた手続きに従い、裁判所の許可を得ることで株式譲渡が可能になります。しかし、所在不明株主として認められない場合もあるため、事前に所在確認を十分に行うことが重要です。

また、所在が不明な株主であっても、会社は株式名簿に記載された住所宛に通知を送る義務があります。

所在不明の株主の株式を売却する方法は、競売やスクイーズ・アウトを通じて金銭を対価として株式を取得する手段や、不在者財産管理人を選任し譲渡を進める方法が一般的です。

ただし、所在不明であることを理由に、当該株主の株式を勝手に売却することは厳禁です。

株主が分散している企業では、全株主の同意を得ることが課題となります。

特に多くの株主が関わる場合、個別交渉が難しくなるため、代表株主へ委任する方法が一般的です。株主が合意する意向を示すための委任状を集めることで、スムーズな手続きを進めることが可能です。

分散株主から直接株式を譲り受ける方法もありますが、買収価格が低いと課税があったり、検討している事実を相手に伝えず買い取ってしまうと錯誤や詐欺など法的問題を招く恐れがあるため、慎重な対応が求められます。

株主が未成年者や成年被後見人など制限行為能力者の場合、まず保護者の特定と確認が必要になります。

株式譲渡を行う際には、その保護者が代理として手続きを行うか、同意を得ることが求められます。

未成年者が株主である場合、親権者または未成年後見人が同意を与えるか、親権者や後見人が未成年者に代わって譲渡の手続きを進めます。

また、株主が成年被後見人の場合、成年後見人が手続きを代理し、さらに成年後見監督人がいる場合はその同意が必須です。譲渡価額が高額になる場合には、家庭裁判所へ相談することが必要になります。

株主が認知症を患い判断能力を失った場合、成年後見制度を利用し、成年後見人を選任する必要があります。成年後見人が同意をすることで、株式譲渡の手続きを進めることが可能です。

しかし、株主が取締役も兼任している場合、取締役の欠格事由に該当し、退任の対象となります。そのため、取締役数が必要数を下回らないよう、事前の役員構成の見直しや準備を行うことも重要です。

株主が死亡した場合、株式は相続されるため、遺産相続人を特定し、相続の手続きを進めることが必要です。

相続人は株式名簿の名義書換請求を行い、新たな株主として記載されることで、株式譲渡が可能となります。

名義株は、実際の出資者と異なる名義で株式が記録されているケースを指し、1990年の商法改正前までは株式会社の設立に7人以上の発起人が必要であったことから親族・知人などの名義を借りるケースがありました。

名義株がある場合、設立時の原始定款に記載された発起人の引受け株数と実際に発行された株数が異なるケースがあります。この場合は発起人だけでなく外部の株式引受人を募って設立したことが推測され、結果として引受人が名義株主として記載されていることも考えられます。

また、設立後に従業員に株式を保有させたような記録が残っている場合もあり、年月が経過するにつれ、誰が真の株主であるかが不明確になることが少なくありません。このような場合、以下の対応をとることが一般的です。

・出資者を確認し、株主総会で議決権を行使している人物を確認する

・名義株主に対して配当や株券が渡されていないかを確認する

・名義貸しが行われた理由に合理性があるかを見極める

上記の内容の確認ができた後、名義株の整理を進めます。

無償で株式を譲渡する場合、契約内容や手続きに注意が必要です。

無償譲渡では後のトラブルを避けるため、譲渡契約書の作成や承認手続きを適切に行うことが求められます。契約の有効性と手続きの正当性を確認することで、無償譲渡の円滑な進行が可能となります。特に家族間で行う場合でも、法的に問題がないか確認しましょう。

株券発行会社の場合、株式譲渡の効力は株券の交付によって初めて発生します。

そのため、株券発行会社でありながら譲渡人が株券の発行を受けていない場合、譲受人に株券を交付できず、株式譲渡の効力が無効になるリスクが生じます。

株券が未発行の状況で株式譲渡を行う際には、まず譲渡人が会社に対して株券の発行を請求し、譲受人に株券を交付する手続きを経る必要があります。

従業員持株会がある場合、従業員は昔の株式の「額面金額」程度で株を保有しているケースが多く、M&Aによって多額のキャピタルゲインを得る可能性が考えられます。このような場合、退職金以上のキャピタルゲインを得た従業員が離職してしまうリスクが買い手に懸念され、M&A破談の要因となることもあります。

上記のリスクを避けるためには、持株会の規定にもよりますが、M&Aに応じる前に従業員持株会を解散し、事前に清算して対応することが一般的です。しかし、従業員がM&Aの計画を把握している、または持株会の解散からM&A実施までの期間が短い場合、従業員が自身の持ち株が不当に低額で回収されたと感じるリスクがあるため、従業員の心情に配慮した慎重な対応が求められます。

そのため早期の段階で専門家に相談することが重要です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

今回の記事では、株式譲渡の概要・方法・メリット・デメリット・手続きの流れ・かかる税金・他のM&A手法との違い・注意点などについて解説しました。

株式譲渡は手続きが比較的簡単なためM&Aの際に広く用いられる手法ですが、税務や手続きなどに関して注意点もあります。

特に株式の持ち主がオーナー経営者でない場合には手続きが複雑になる可能性があります。もし株式が分散していたり、従業員持株会があるなど株主構成が複雑になっている場合は早めに専門家に相談することが重要です。

この記事がM&Aの際に参考になれば幸いです。最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR