事業譲渡やM&Aを検討している経営者や経営陣に向けて、事業譲渡とM&Aの違いやメリット、注意点などを事例も踏まえながら解説していきます。

M&Aの意味や種類、流れなどの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

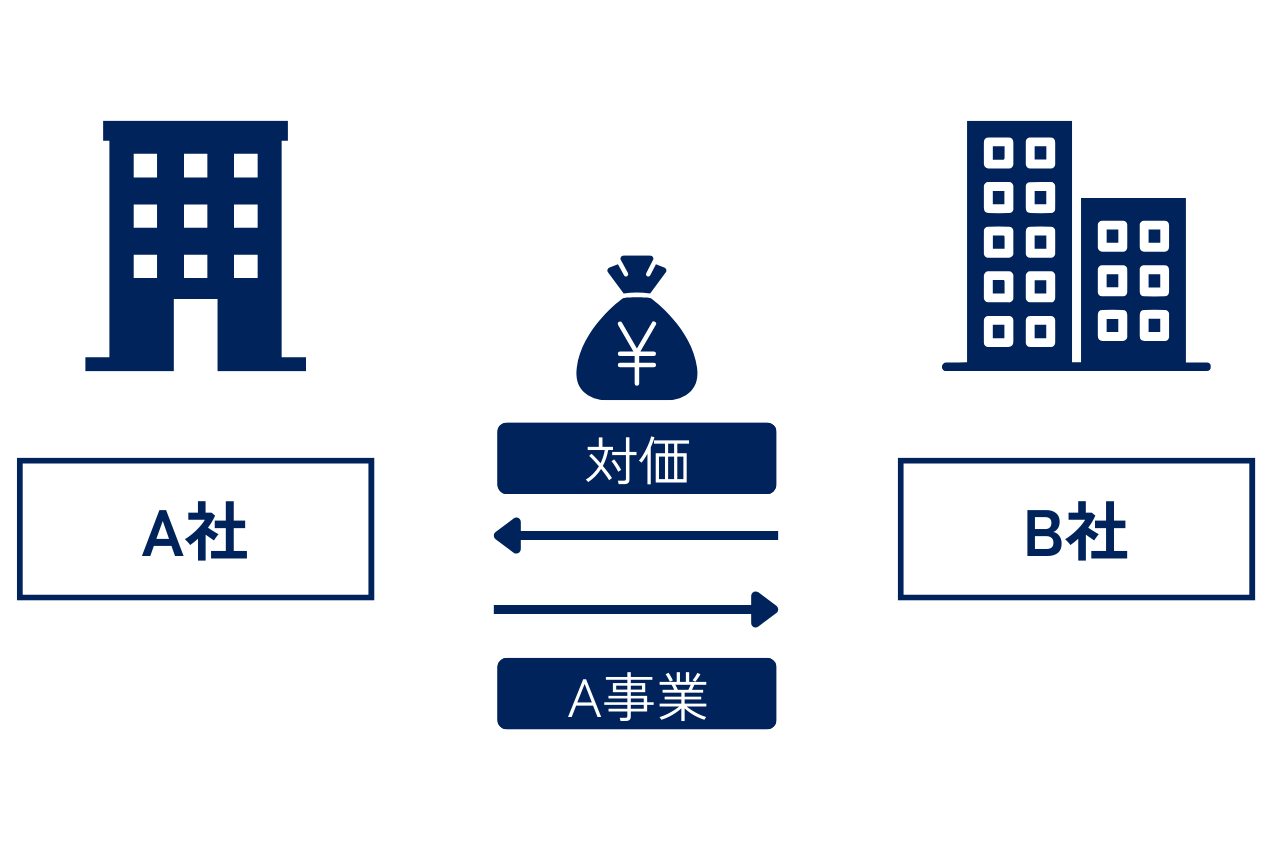

事業譲渡とは、企業が営んでいる事業全体または一部を譲渡するM&A手法のことを指します。

事業は、特定の目的のために組織され、有機的一体として機能する財産です。債務に加えて、知的財産、ブランド、顧客リスト、契約などの無形資産も含まれ、個々の財産の単純な譲渡では事業譲渡とは見なされません。

ただし、事業譲渡に関連する権利と義務は、関係者間で個別に契約して引き継がれなければなりません。従業員との雇用契約についても譲渡を受ける企業との同意が必要であり、従業員の同意も得る必要があります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

事業譲渡の背景と動機について、飲食チェーン店展開をする仮想の企業「MAフード」を例にだして解説します。

特定のサービスやブランドに経営資源を集中させたい場合、他のサービスやブランドの事業譲渡を検討することが有効です。

例えば、仮定の飲食チェーン運営企業MAフードが、高収益の焼肉ブランドに注力するために、低収益のファストフードブランドを別の企業に譲渡することで、資本と人的資源を最適化し、経営効率を高めることができます。

仮にファストフードブランドが赤字であった場合は、シナジーがあるような事業を保有している譲受企業を見つけることが大切です。

市場の需要に応じて事業を拡大または縮小する場合も、事業譲渡は有効な手法となります。

例えば、健康志向の食品市場が拡大している場合、MAフードは健康志向のレストランチェーンを新たに買収するために、他の非中核ブランドを譲渡することで資金を確保し、買収及び事業の拡大を図ることができます。

逆に市場や事業の縮小が見込まれる場合は、影響を受けるブランドを譲渡し、リスクを最小限に抑えることも可能です。

経営危機に直面した場合、事業譲渡を通じて迅速に資金を調達し、危機を回避することができます。

例えば、MAフードの財務状況が悪化した場合、非中核となるファストフードブランドを売却し、その資金で借入金の返済や新たな投資に充てることが可能です。

また、社員などの労働者のリストラをしなければならないほど、毎年赤字を出し続けているカフェ事業があった場合、それを回避するために事業譲渡をする場合があります。自力再生が難しくても、非採算事業を譲渡することで事業としては業績を回復できる可能性があり、来店してくれている顧客などへの影響も最小限に留められます。

業界の再編や市場環境の変化に対応するため、事業譲渡を活用することもあります。

例えば、飲食業界におけるデリバリーサービスの台頭により、店舗運営に重点を置いたブランドが不利になった場合、MAフードはこれらのブランドを他社に譲渡し、デリバリーに特化した新しいブランドに投資することで、市場の変化に適応することができます。

事業譲渡が向いているのはどのような場合でしょうか。本項では、事業譲渡が向いているパターンについて説明します。

経営戦略の一環で、必要な事業を一部存続させて残りの事業を手放したい場合に事業譲渡が向いています。

事業を複数持つ企業が、メインに行っている事業に関連のない事業を事業譲渡することで、事業の整理ができ、企業の経営環境をより良い状態にすることが可能です。

また、事業譲渡で得られた譲渡益を利用して、存続している事業へ投資したり、新規事業を始めるための資金として充てたりすることもできます。

売り手側が残したい資産がある場合は事業譲渡が向いています。

有価証券や自社の土地など資産は事業譲渡に該当しないため、残しておくことができます。また、自社の契約やノウハウ、顧客リストなどの無形資産は、事業譲渡には該当しないのでそのまま活用することが可能です。

事業譲渡は他のM&Aに比べて自由度がある手法といえるでしょう。

売り手に不採算部門があり、不採算部門を手放したい場合も事業譲渡が向いています。

複数の事業を行っている企業に不採算部門があると、採算が取れている部門の利益を不採算部門の赤字の補填に回さなければいけないため、採算が取れている部門への投資がおろそかになってしまうことがあります。

不採算部門は買い手を見つけづらいこともありますが、買い手がその不採算部門の事業にシナジーを感じれば事業譲渡ができることもあります。そのため、不採算部門の事業譲渡を考える価値は十分にあるでしょう。

事業譲渡は、買い手が簿外債務を引き継ぐリスクを回避したい場合にも向いています。

事業譲渡は、買い手側は買収したい事業だけを譲受することができます。買収先の企業そのものを取得するわけではないため、不必要な簿外債務を引き継ぐリスクを避けることもできるため、事業譲渡は有効といえます。

買い手に買収に使う資金を抑えたい場合は、事業譲渡はうってつけです。

事業譲渡は特定の事業だけを買収し、個々の事業を受け継ぐことができるため、資金を抑えることができます。

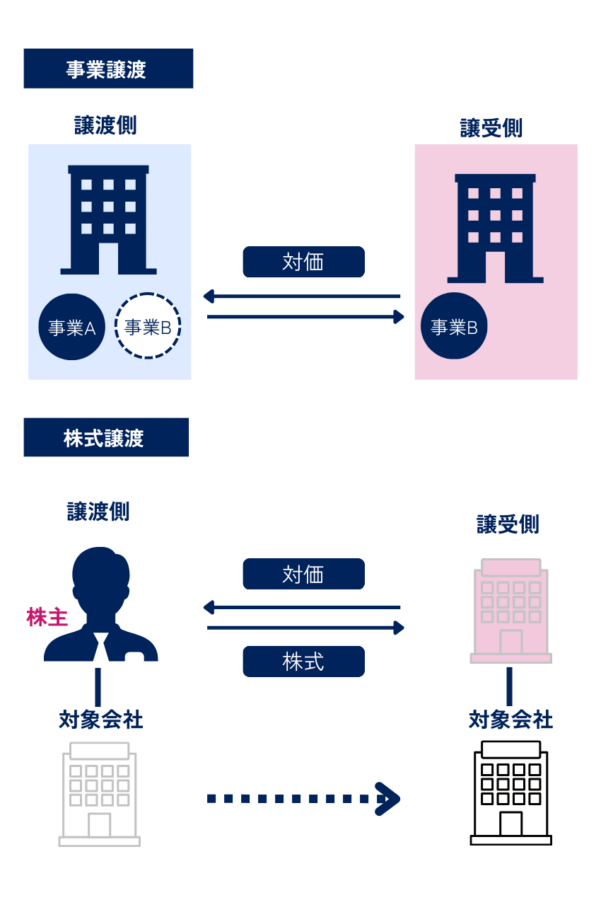

事業譲渡と株式譲渡の違いについては、その名称のとおり、事業を譲渡するか株式を譲渡するかの違いがあります。

株式を譲渡する場合、権利・義務や資産・負債がそのまま譲受人へ引き継がれますが、事業譲渡の場合は個別に承継する形になります。

A社が自社の製造部門をB社に事業譲渡するケースを考えてみましょう。この場合、A社(法人)が製造部門の資産、従業員、契約などをB社に移転します。譲渡されるのは、A社の一部の事業や資産であり、A社自体の存在は継続します。

一方、株式譲渡においては、C社の大株主であるD氏が自分の持株をE氏に売却する場合、D氏(個人)が自身の持つ株式をE氏に譲渡します。この取引により、C社の所有権が変わりますが、C社の法人格自体に変更はありません。

また、事業譲渡と株式譲渡では、以下の点でも違いがあります。

・譲渡主体

・税金

事業譲渡は、譲渡企業から譲受企業へ譲渡する企業間の取引であり、譲渡を行う主体は「企業」です。

一方、株式譲渡は個人(譲渡企業の経営者あるいは株主)から譲受企業もしくは個人へ譲渡することを指し、譲渡を行う主体は「個人」となります。

※一般的に株式譲渡は個人が主体となることが多いですが、法人として株式を保有している場合はその限りではありません。

この譲渡主体の違いによって、株式譲渡は創業者などの株主が引退を決意し、会社ごと売却するといった時にも使われるスキームで、事業譲渡は企業を存続させる前提で、非中核部門の資産、従業員、契約などを別の企業に移転する場合に使われやすいです。

| 事業譲渡 | 株式譲渡 | |

| 譲渡企業(売り手) | ・消費税 ・法人税 | ・所得税 ・住民税 ・復興特別所得税 |

| 譲受企業(買い手) | ・不動産取得税(移転資産に不動産が含まれる場合) ・登録免許税(移転資産に不動産が含まれる場合) | ー |

事業譲渡については、消費税・不動産取得税・登録免許税・法人税が発生しますが、株式譲渡では、所得税・住民税・復興特別所得税・法人税が発生します。

事業譲渡は、株式譲渡よりも税率が高く、税負担が多くかかる点が主な違いの1つです。

■消費税(納付義務は売り手にあり、実質負担は買い手にある)

譲渡対象に含まれる課税資産(土地を除く有形固定資産、無形固定資産、棚卸資産、営業権など)に対して課されます。売り手が納税義務者となりますが、実際の負担は取得対価と共に買い手が支払うことで、買い手が実質的な負担者となります。

■法人税等(売り手負担)

事業譲渡の譲渡益は法人税等(法人税・地方法人税・法人住民税・法人事業税・特別法人事業税)の対象となります。譲渡金額から譲渡対象資産の簿価を差し引いた金額に対して適用され、税率は多くの場合は約34%がかかります。

■不動産取得税(買い手負担)

譲渡される事業に不動産が含まれる場合に適用されます。この税金は、取得した不動産の課税標準額に基づいて計算され、多くの場合は4%程度の税率が適用されます。

■登録免許税(買い手負担)

不動産の所有権変更に伴う登記手数料として発生します。この税金は、土地や建物の評価額に対して、多くの場合1.5%〜2%程度の税率が課されます。

事業譲渡の税金については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→事業譲渡における税金を解説!具体的な計算例や節税方法を紹介

株式譲渡は消費税などの対象にはなりませんが、譲渡益に対しては20.315%(所得税15% + 復興特別所得税0.315% + 住民税5%)が個人に課税されます。

このうちの復興特別所得税とは、2037年(令和19年)まで、株式の取引に対して課せられることとなっています。

仮に保有している株式を以下の売却した場合にかかる税金を計算してみましょう。

・株式の売却価格:3,000万円

・株式の取得費用:700万円

・各種手数料など:300万円

以下のように計算し、税金は「4,063,000円」となります。

・譲渡益:3,000万円 – 700万円 – 300万円 = 2,000万円

・税金:2,000万円 × 20.315% = 4,063,000円

※会社の状況によって異なることがあるので詳細は税理士などの専門家への確認が必要となります。

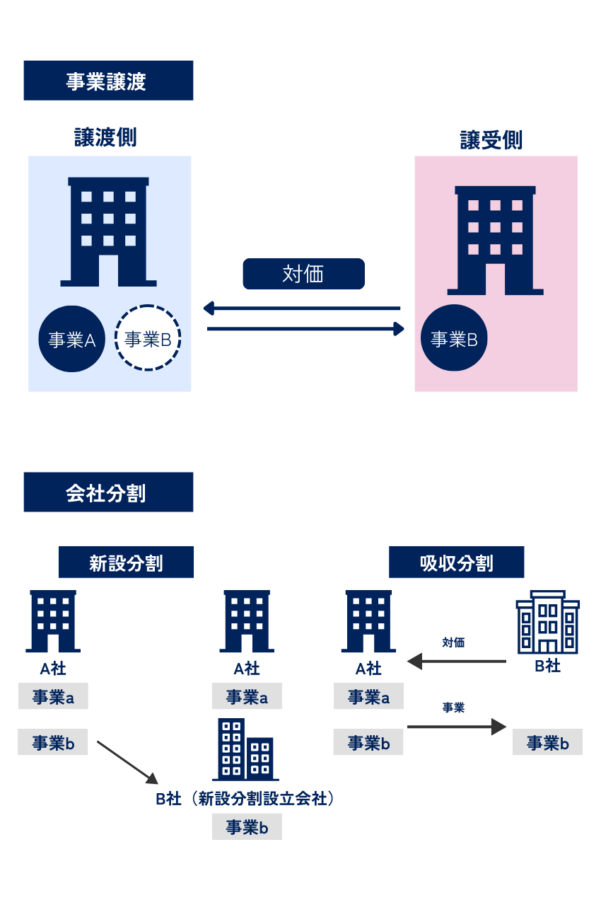

事業譲渡と会社分割はM&Aの一種であり、企業が営んでいる事業全体または一部を譲渡するという点ではいずれも同じです。一方、事業譲渡は譲渡会社と譲受会社との間の「取引行為」で、会社分割は株式の移転や変動を伴う「組織再編行為」である点に大きな違いがあります。

| 事業譲渡 | 会社分割 | |

| 会社法における定義 | 取引行為 | 会社法上の組織再編行為 |

| 資産や負債の引き継ぎ | 個別継承 | 包括継承 |

| 簿外債務の引き継ぎリスク | リスクは低い | リスクは高い |

| 債権者保護手続き | 必要なし | 必要あり |

| 契約の引き継ぎ | 個別に同意を得る必要がある | 個別での同意は不要で、自動的に承継される |

| 税金(消費税) | あり | なし |

| 税金(登録免許税) | 軽減措置なし | 条件満たせば軽減措置あり |

| 税金(不動産取得税) | 軽減措置なし | 条件満たせば軽減措置あり |

| 許認可 | 再取得が必須 | 基本的に再取得は不要 |

| 株主総会特別決議の必要可否 | 場合によっては必要 | 必要 |

| 競業避止義務の必要可否 | 課される可能性あり | 課されないこともある |

表のように、事業譲渡と会社分割の違いは複数ありますが、その中でも主な違いである対価、資産や負債や契約の引き継ぎ、税金について解説します。

■事業譲渡

譲渡の対価は現金のみです。

■会社分割

対価は基本的に買い手側の株式です(吸収分割の場合は株式以外で支払うことも可能)。

■事業譲渡

取引行為を個別に行うため、資産や負債、契約の引き継ぎも「個別」に実施します。

買い手からすると、従業員との契約なども個別に同意を得なければならず、手間は多くかかりますが、簿外債務のような不要資産の引き継ぎを行ってしまうリスクを低減させることが可能です。

■会社分割

会社分割の場合は「包括」承継となります。これは、分割される事業部門が持つ資産や負債、契約を全て引き継ぐことを意味し、買い手は予期しない簿外債務や未払いの給与、売掛金などの責任も負う可能性があります。

また会社分割によって、金融機関などの債権者に影響が出る場合は、事前に知らせ、債権者からの異議申し立てを受け付ける期間を確保しなければならないといった債権者保護が必要になります。

■事業譲渡

・消費税:事業譲渡では、個別資産の売買行為と見なされるため、譲渡資産のうち消費税の課税対象となるものに消費税が課せられます。消費税の課税対象となるのは、有形固定資産(土地を除く)、無形固定資産、棚卸資産、のれんなどです。

・登録免許税:事業譲渡の場合、軽減措置は適用されません。資本金の増加額が大きくなると登録免許税の負担が大きくなるため、大規模な取引を行う場合は注意が必要です。

・不動産取得税:事業譲渡では軽減措置はありません。建物や土地などの不動産評価額が高ければ高いほど、不動産取得税の負担も増大するため、同様に注意が必要です。

■会社分割

・登録免許税:会社分割の際には、一定の要件を満たすことで適用されます。

・不動産取得税:会社分割では、一定の要件を満たせば非課税になるなど軽減措置が受けられます。

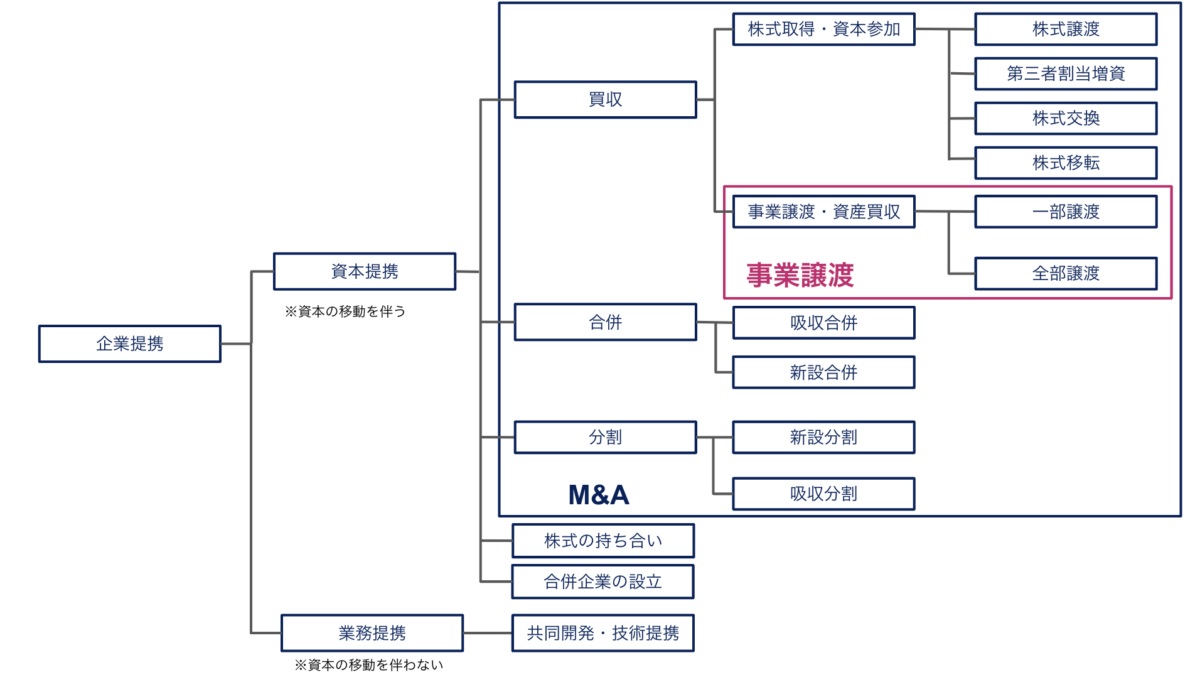

M&Aとは「Mergers(合併) and Acquisitions(買収)」の略称です。複数の会社が一つに合併したり、会社や事業を買収したりすることを全般的にM&Aと表現します。

事業譲渡とは前述の通り、企業が営んでいる事業全体または一部を譲渡することを指しますが、M&Aは事業譲渡も含む合併や買収のことを総称した言葉です。

M&Aは事業譲渡以外にも、以下のような手法も含んでいます。

・株式譲渡

・第三者割当増資

・株式交換

・株式移転

・合併(吸収合併・新設合併)

・会社分割(吸収分割・新設分割)

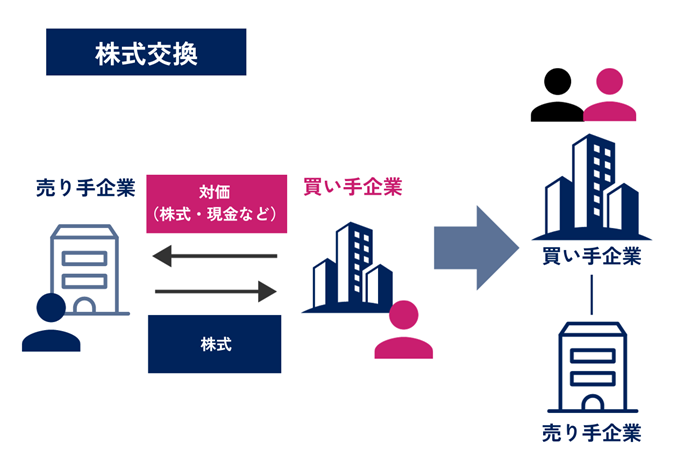

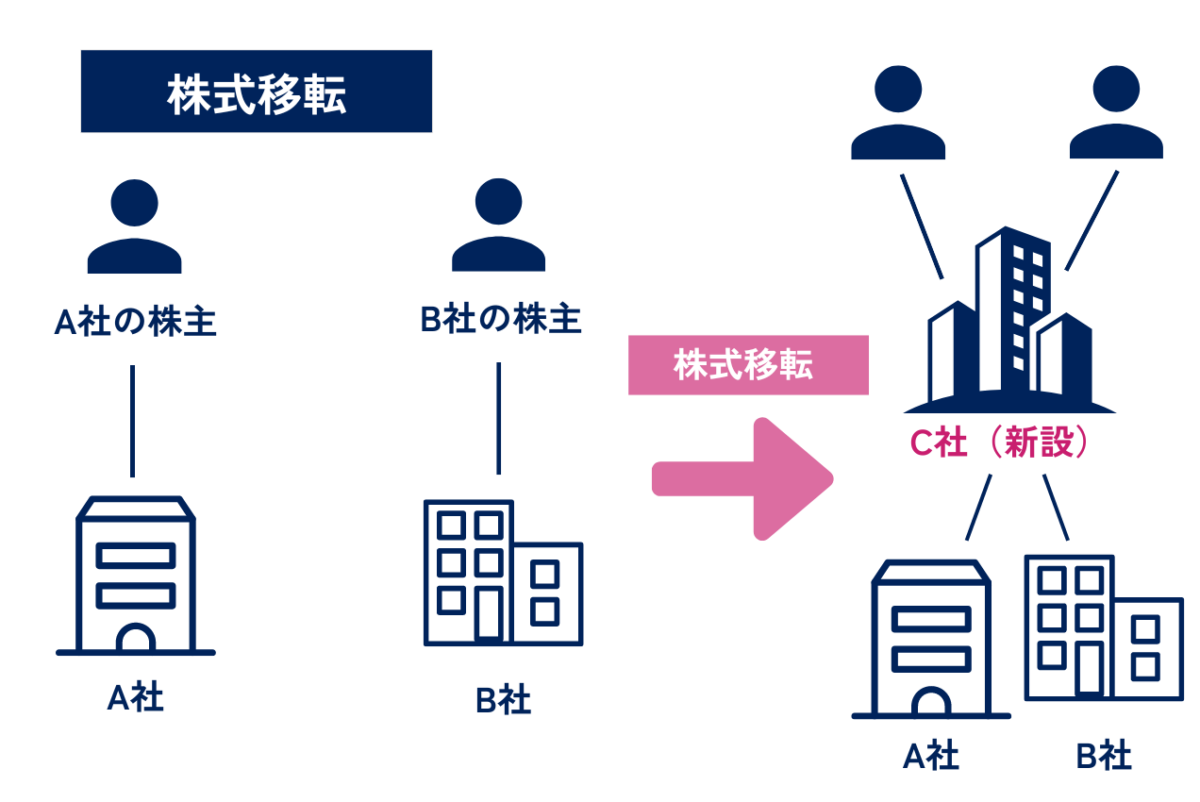

株式交換や株式移転は、企業間の統合や再編を目的としたM&A手法です。

子会社となる会社の全発行済株式が親会社に譲渡され、完全な親子関係が構築されます。この際、親会社となるのが既存の会社であれば株式交換、新設会社であれば株式移転と呼ばれます。

株式交換は、人材関連サービスを展開するパソナグループが、パソナメディカルを完全子会社にする際など、グループ内子会社の再編時などに使用される手法です。株式移転は、ニコニコ動画などを展開するドワンゴが、書店を運営するADOKAWAと経営統合する際に、持株会社であるKADOKAWA・DOWANGOを新設した際などに使用されています。

株式交換・移転は企業全体の統合に関わるのに対し、事業譲渡は一部の事業や資産の移転といった点に大きな違いがあります。

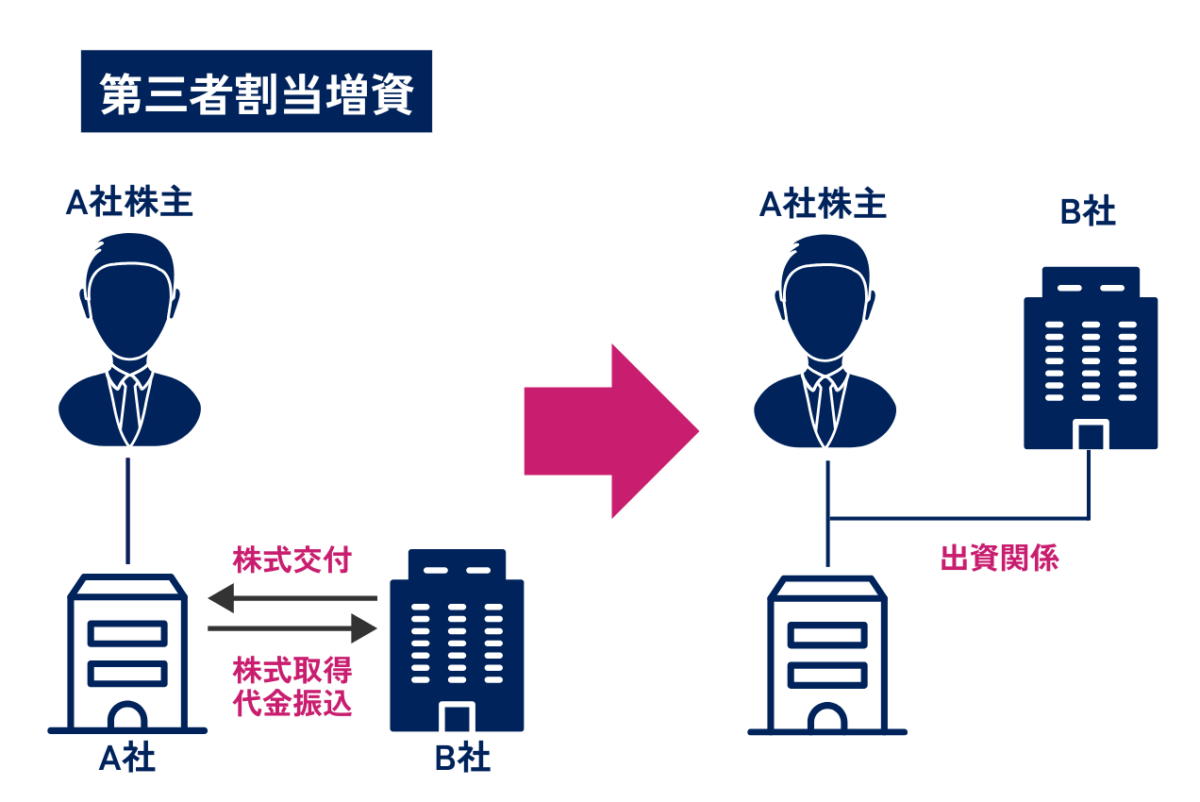

第三者割当増資は、新株の割当権利を特定の第三者に付与し、資金を調達する手法です。

この方法は、既存の株主であるか否かに関わらず、多くの投資家から資金調達を行えるので、未上場企業の資金調達手法としても活用されています。

M&Aという文脈においては、特定の個人に対して経営権が移るほどの大規模な割当を行うこともあります。しかし、新株発行といった性質上、経営権の完全な移転は行えないというデメリットがあり、あまりM&Aの目的で第三者割当増資を行うことはありません。

M&Aとしての第三者割当増資は、経営権を一部付与することができるというものであり、あくまでも株式のやり取りになる一方、事業譲渡は株式ではなく事業の譲渡という点に大きな違いがあります。

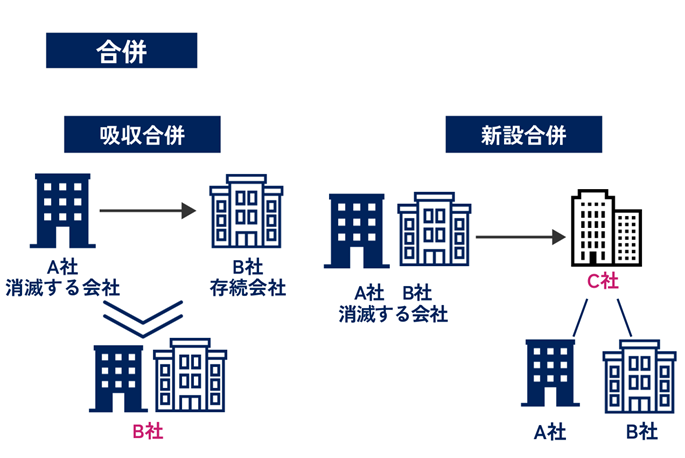

合併は、複数の企業を一つに統合する手法です。既存の企業が他の企業を吸収することを吸収合併と呼び、全ての企業が新設された企業に統合されることを新設合併と呼びます。

合併は包括承継が原則であり、消滅する企業の権利や義務なども全て引き継ぎます。具体的には、従業員との雇用契約や、取引先との契約なども自動的に承継されます。

一方、事業譲渡は、特定の事業部門や資産を他社に移転する手法で、契約などは個別に引き継ぎ、再締結を行わなければなりません。

事業譲渡にはメリットもデメリットもあります。自社で事業譲渡をする際には、メリットとデメリットを把握しておくことが重要です。

本項では、売り手側の事業譲渡のメリットについて解説します。

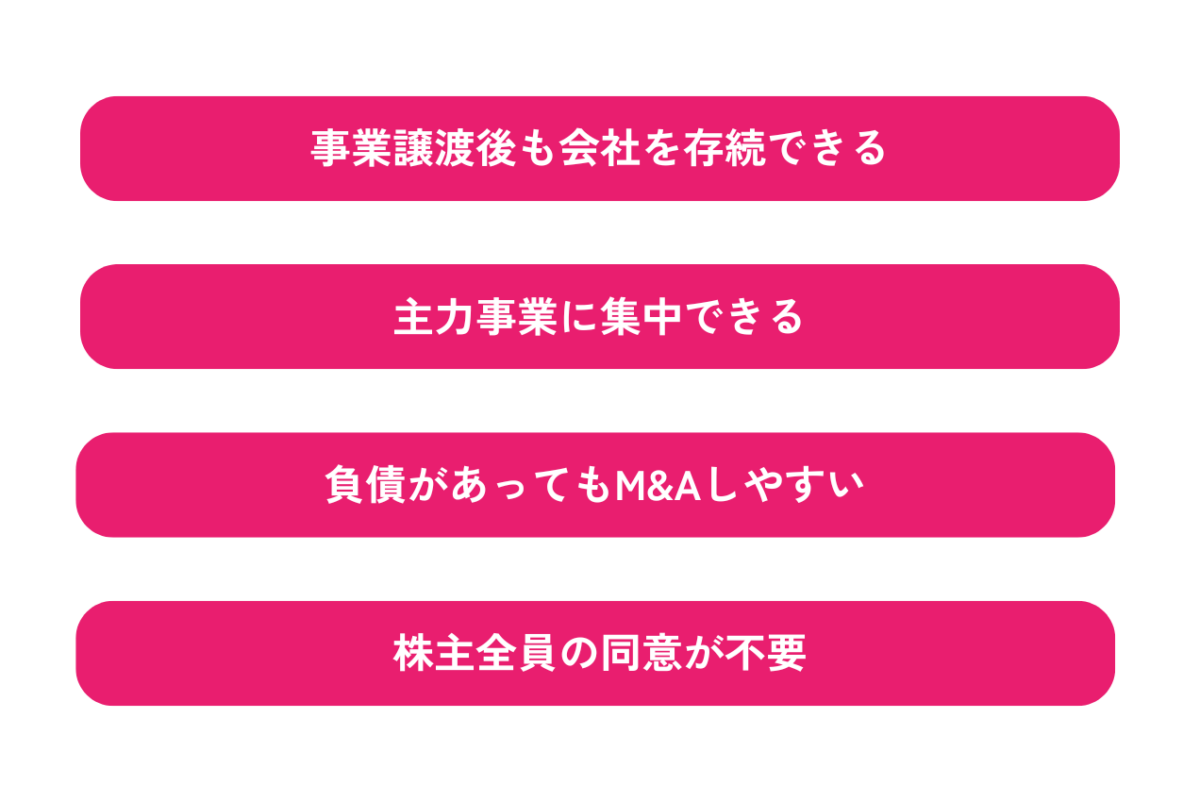

事業譲渡は他の会社の経営権を全て譲り渡すM&Aの手法とは違い、売りたい事業のみを譲渡するため、譲渡する側が経営権を持ち続けることができます。

会社に特別な思い入れがある場合や、得られた譲渡益を新規事業への投資や財務の整理に活用したい場合などは事業譲渡が有効です。

事業譲渡をすると、主力事業に集中できるというメリットがあります。

前述のとおり事業譲渡は、主力事業を残し非主力事業を切り離して譲渡することが可能です。

つまり事業譲渡をすることにより、得られた譲渡益や非主力事業が費やす必要のなくなった経営資源などを主力事業に集中的に投資することができるようになります。

負債があってもM&Aしやすいことも事業譲渡のメリットの一つです。

事業譲渡は、会社全体を譲渡する株式譲渡と違い、譲渡したい事業のみを切り離すことができます。そのため、負債を引き継ぐ必要がないことが事業譲渡の特徴の一つです。

一方株式譲渡では、負債も引き継ぐ必要があるため、買い手側が買収を躊躇することが多く、M&Aの実行に長い時間がかかることも少なくありません。取引に時間をかけすぎると、主力事業への譲渡益や経営資源の投入にも支障をきたします。

事業譲渡では、負債を引き継ぐ必要がなく事業のみを譲渡できるため、株式譲渡と比較するとM&Aを実行しやすい傾向があります。

事業譲渡では株主全員の同意を得る必要がないこともメリットです。

株式譲渡ですべての株式を譲渡するためには、株主全体の同意が必要となります。そのため、株式譲渡に反対の株主がいた場合や連絡がつかない株主などがいた場合は、全株主の同意を得ることが難しく、株式譲渡がスムーズに行えないこともあります。

事業譲渡は、株主総会の特別決議(議決権を行使できる株主の総議決権の過半数を有する株主が出席し、出席した株主の2/3の賛成をもって可決)により実行できるため、株式譲渡よりもスムーズにM&Aが行える傾向があります。

また、簡易の事業譲渡に該当する場合では、取締役会の決議(取締役の過半数の賛成で可決)で実行ができます。

本項では、売り手側の事業譲渡のデメリットについて解説します。

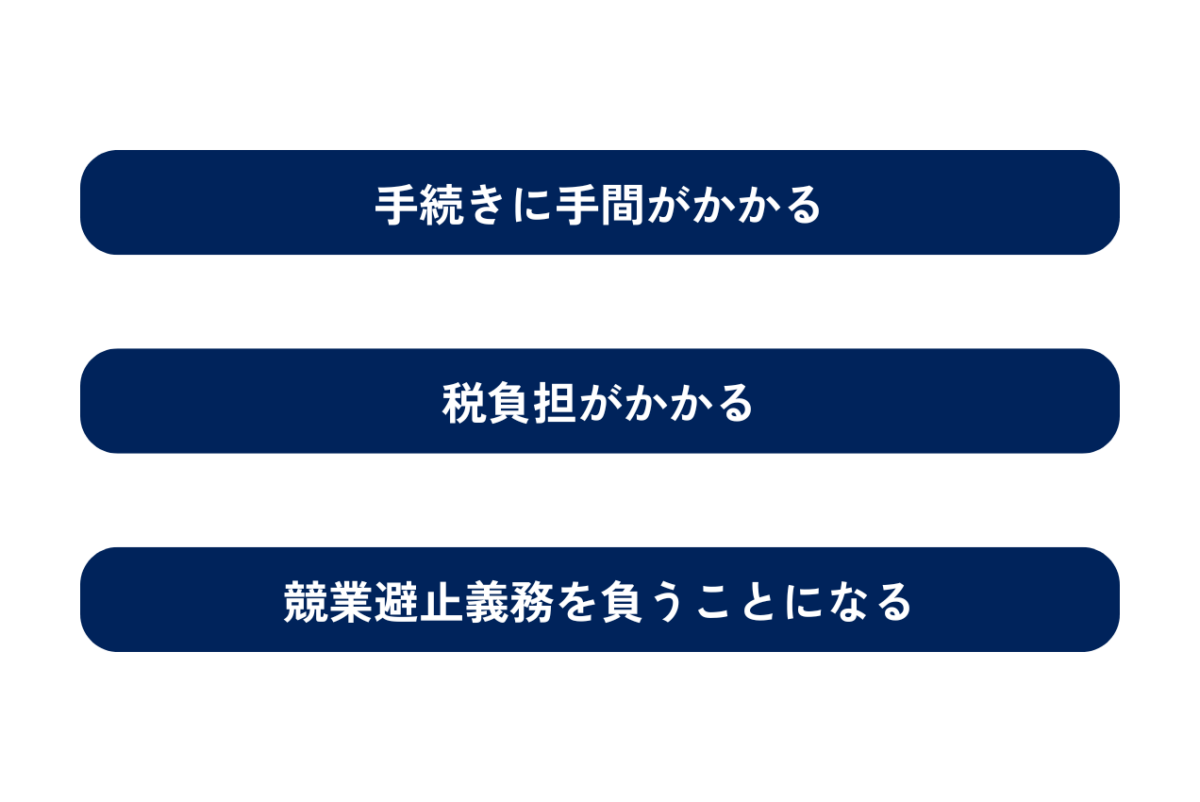

事業譲渡における売り手にとってのデメリットの一つは、手続きに手間がかかることです。

事業譲渡は株式譲渡と違い、事業を個別に譲渡したり、従業員や取引先との契約など残しておきたいものを引き継いだりするため、それぞれの手続きが必要になり手間がかかります。

例えば、従業員の雇用や取引先との契約、債務者への返済を引き継ぐためには、それぞれに説明をして個々の同意を得てから契約し直す必要があります。もし同意が得られなければ引継ぎはできません。

事業譲渡は、譲渡対象事業に関わる契約数や資産が多いほど、手続きが複雑化し、売り手側の企業の負担を大きくします。事業譲渡を滞りなく行うためは、予め同意をとっておくなど準備をすることが大切です。

事業譲渡は、利益に応じて法人譲渡側税などがかかります。

個人株主の株式譲渡の場合の税率は約20%なのに対して事業譲渡の場合の税率は約34%です。そのため、株式譲渡に比べても事業譲渡の税金の負担が大きくなります。

ただし、資産の簿価と対価が同じで事業譲渡益がない場合や事業譲渡益を相殺する損金がある場合は、税金負担は生じません。そのため、必ずしも事業譲渡の税負担がデメリットになるわけではありません。

事業譲渡後、競業避止義務を負うことがデメリットになることもあります。

競業避止義務とは会社法第21条の定められた、譲渡した事業と類似する事業を同一市区町村、隣接市区町村で一定期間行うことを禁止するという義務です。

当事者間で取り決めを行わなかったとしても、20年間競業避止義務が生じます。また、当事者間の特約の合意の有無によっては競業避止義務は最大30年まで延長されます。

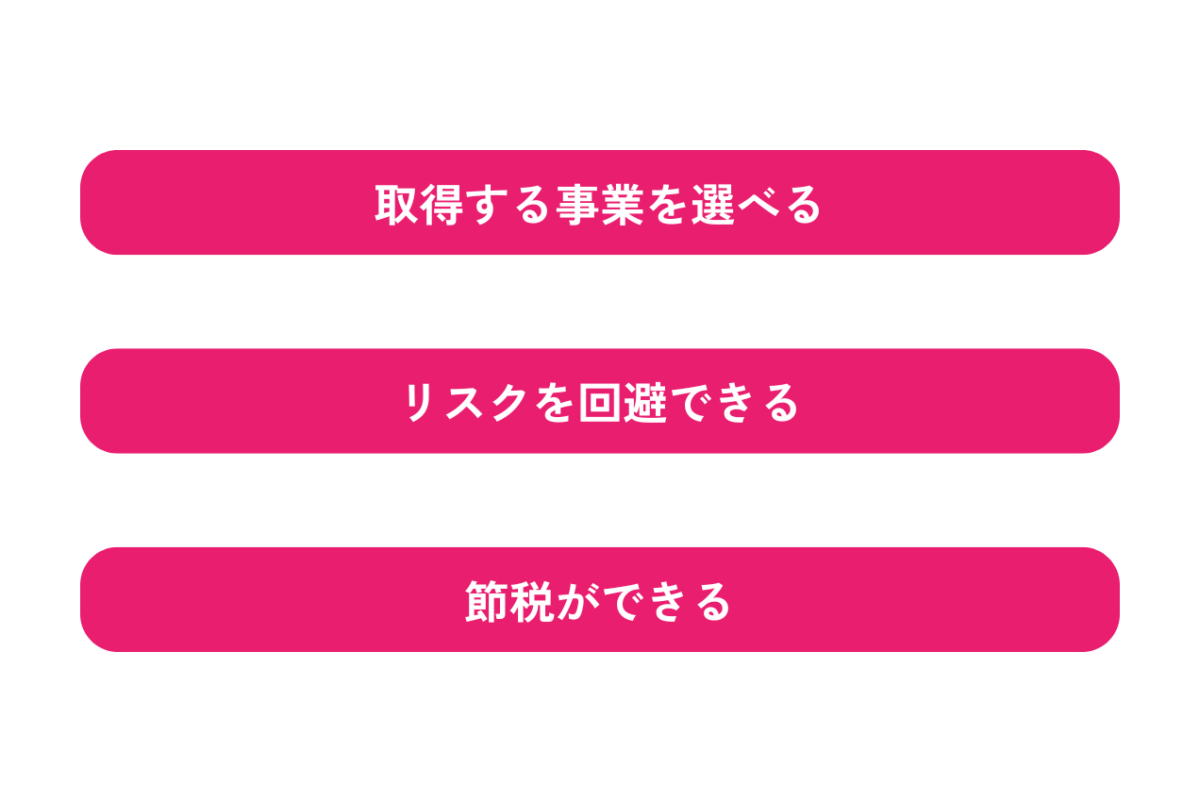

本項では、買手側の事業譲渡のメリットについて解説します。

事業譲渡では取得する事業を選べることが買い手側のメリットの一つです。

新事業への開始は、通常莫大な費用と時間がかかるものですが、事業譲渡は自社にとって必要な事業のみを買収することができるため、投資額を抑えながら新事業への参入や事業の効率化ができます。

また、事業譲渡は買収監査の調査対象範囲も限定されるため、株式譲渡よりもさらに費用を抑えることが可能です。

事業譲渡では、売り手側の会社に紐づいているリスクを回避できるというメリットもあります。

事業譲渡は、自社にとって必要な事業だけを譲り受けることができます。そのため、簿外債務や税務リスク、過去にあった違法行為などの潜在的なリスクなどの売り手側の会社に紐づいているリスクを引き継ぐ必要がありません。

もちろん譲り受けた事業に紐づいているリスクは回避できませんが、株式譲渡などのように会社がそのまま移転するわけではないため、リスクを引き継ぐ可能性を最小限にできます。

以上のようなメリットから、事業譲渡の手続きが複雑でもあえて事業譲渡を選択するケースも少なくありません。

事業譲渡では、買い手側の節税も可能です。

事業譲渡によって生じたのれんを買い手は5年にわたって税務上の損金として計上することができます。

のれんとは、買収金額と売り手側の会社の純資産の差額で、売り手の事業のブランド力などの無形資産の価値のことです。

のれんは資金流失を伴わない損失のため、買い手側にとってのれんを損金として計上し、節税できるのは大きなメリットといえます。

また、事業譲渡で節税できるという買い手側のメリットは、事業譲渡において買い手企業が見つかりやすいということにつながるため、結果的に売り手側のメリットにもなります。

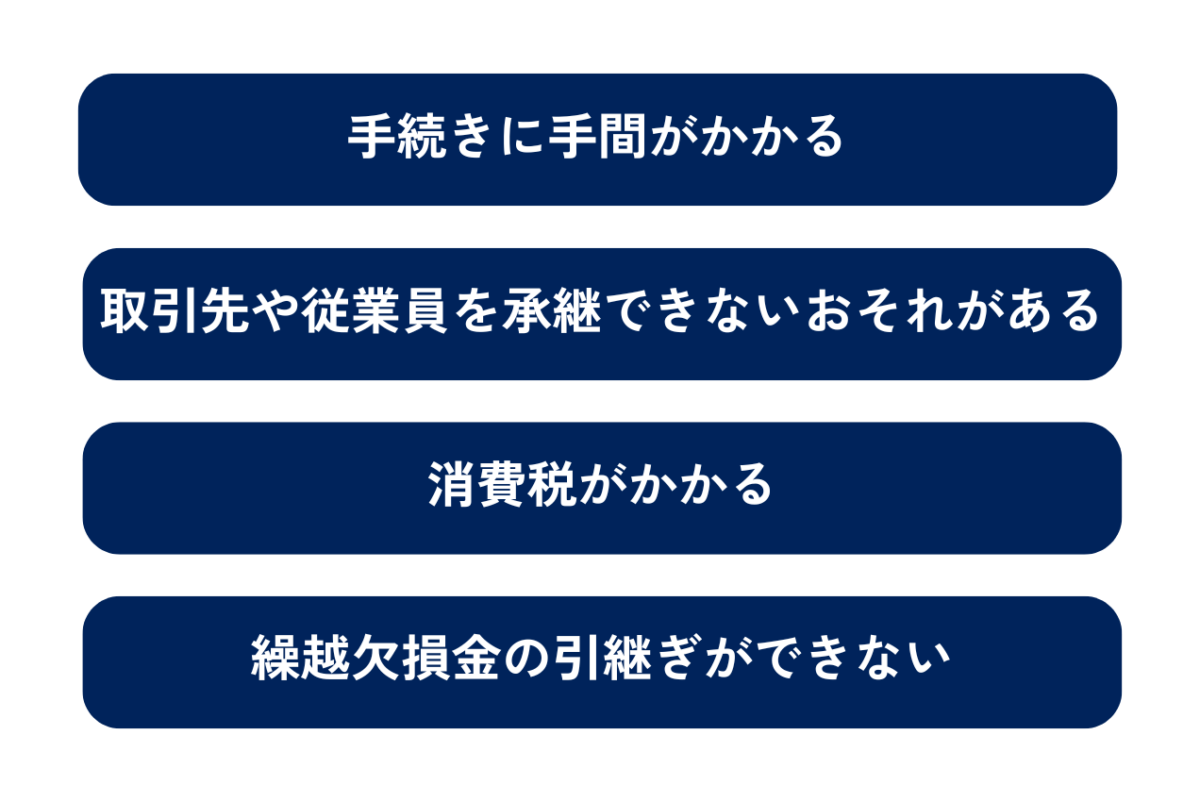

本項では、買手側の事業譲渡のデメリットについて解説します。

事業譲渡は、売り手側と同じく買い手側にも手続きに手間がかかります。

事業譲渡では資産や負債などが個別に譲渡され、売り手企業側の取引先との契約や不動産登記、許認可、従業員の雇用契約などをそのまま引き継ぐことができないため、これらを譲受するためには再度手続きをすることが必要です。

再手続きには莫大な時間がかかる傾向があることから、事業譲渡直後に事業開始をすることも困難になることがあります。また、再手続きには莫大な費用も発生することがあることも買い手側にとってのデメリットといえるでしょう。

事業譲渡する際は、手続きに手間がかかるということを念頭に入れながら、準備をしたりスケジュールを組んだりすることが大切です。

事業譲渡では、取引先や従業員を承継できない可能性があります。

事業譲渡をする際は取引先との契約や不動産登記、許認可、従業員の雇用契約などの再手続きが必要になります。

不動産登記などは事務的な手続きのため、手間や費用はかかりますが、確実に再契約することが可能です。その一方で、取引先や従業員との再契約は必ずしもできるとは限りません。取引先や従業員が買い手側の企業に良い印象を持っていない場合は、再契約を拒否する可能性があります。

取引先や従業員との再契約を結べるようにするためには、十分な待遇を準備したり、納得のいく説明を行ったりすることが必要です。

事業譲渡は消費税が課せられるというデメリットもあります。

消費税は資産金額に対して課税され、事業譲渡で取得した対象資産の10%で計算されます。

気をつけなければいけないのは、資産金額から負債金額を引いた金額に消費税が課税されるのではないという点です。負債には消費税はかからず、資産金額に対して消費税がかかります。

また、課税資産としてのれんにも消費税が課税されることにも注意が必要です。

事業譲渡によるM&Aでは、売り手企業の繰越欠損金を引き継ぐことができない点がデメリットです。

繰越欠損金とは、過去に発生した損失額を将来の利益から差し引くことで税負担を軽減する制度であり、通常は企業間の株式譲渡や合併によって引き継ぐことが可能です。

しかし、事業譲渡では法人格が引き継がれず、欠損金も同様に継承されません。そのため、売り手企業が積み重ねた欠損金を活用して税負担を抑えることができないため、特に節税を目的とする買い手企業にとって注意が必要です。

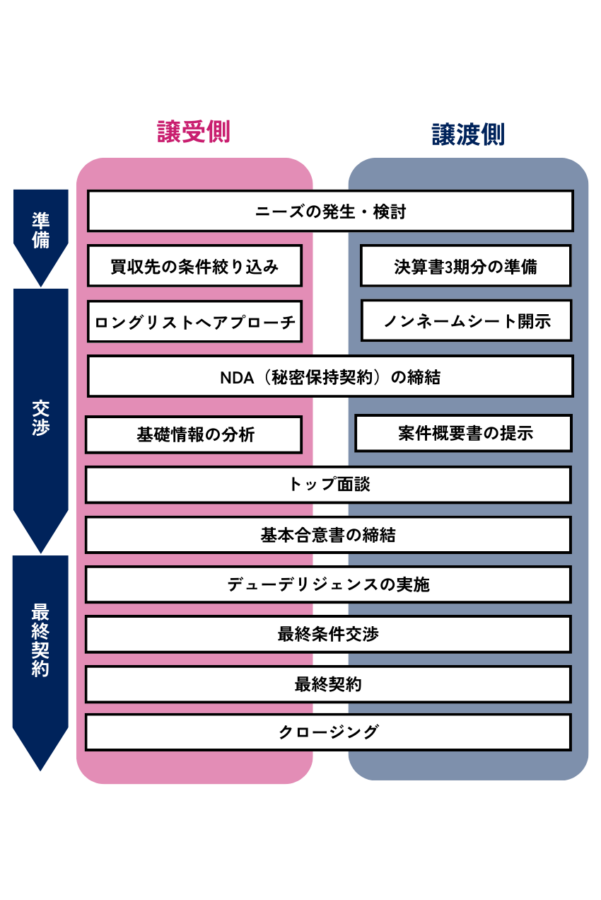

事業譲渡には、会社の規模や対象事業の内容にもよりますが、早ければ3ヶ月程度、長くかかる場合は12ヶ月前後かかることもあります。

事業譲渡には、会社の規模や対象事業の内容にもよりますが、早ければ3ヶ月程度、長くかかる場合は12ヶ月前後かかることもあります。

具体的にどのような流れで事業譲渡を行っていくのかを、主に譲渡企業(売り手)目線で解説します。

譲渡しようとしている事業価値を評価するために、PLやBSなどの財務状況や将来の収益見込みはもちろん、市場の位置づけ、競合状況などの定性情報も洗い出すことが大切です。

このようなフローを通して、適正価格を明確に把握しておけば、金額が提示されたときにそれが妥当かどうか判断できます。

事業価値評価には、専門的な算定方法が多数確立されており、その中から適正な方法を選び、かつ複数の方法を組み合わせて評価を行うのが一般的です。専門的なM&Aアドバイザーやコンサルタントの意見を取り入れることで、より正確な価値判断が可能になります。

譲渡先の選定には、買い手の財務能力、事業のシナジー、戦略的な目的の一致などといった点が重要な要素となります。また、企業のミッションや経営者との経営哲学が一致しているかといった点も、譲渡後に事業が長期的に継続し拡大していくためには大切です。

譲渡先を探すにあたって、企業名を伏せた状態で事業の概要や売上規模、従業員数、主要な取引先などをまとめた資料(ノンネームシート)を作成します。

譲渡先を譲渡企業自身で探して選定することもできますが、金融機関やM&A仲介会社に依頼して行うのが一般的です。

譲渡先候補が決まったら、まずは情報漏洩の対策のために秘密保持契約書を締結します。

その後、経営者同士の面談やM&A仲介会社を通して、条件を交渉します。互いの希望する条件が完全に一致することはまずないため、優先度が高い条件を確認しながら、要望をすり合わせていきます。

大筋の条件がまとまったら基本合意書を締結し、譲受企業が譲渡企業や対象事業を買収するに向けた監査(デューデリジェンス)をします。具体的には、保有財産や財務諸表はもちろん、取引先、従業員、技術やノウハウなどについて、調査を行います。

その後、デューデリジェンスの結果を用いながら、必要に応じて条件に調整を加えてから、取締役会などを経て事業譲渡契約を締結します。

契約締結後、いよいよ事業移転の実施をしますが、それには多くの準備と労力が必要です。

具体的には、公正取引委員会など各所への届け出や株主への公告、株主総会での特別決議、財産の名義変更、許認可手続きなどをする必要があります。

また、事業譲渡は個別承継のため、譲受企業は従業員や取引先との契約も行わなければなりません。

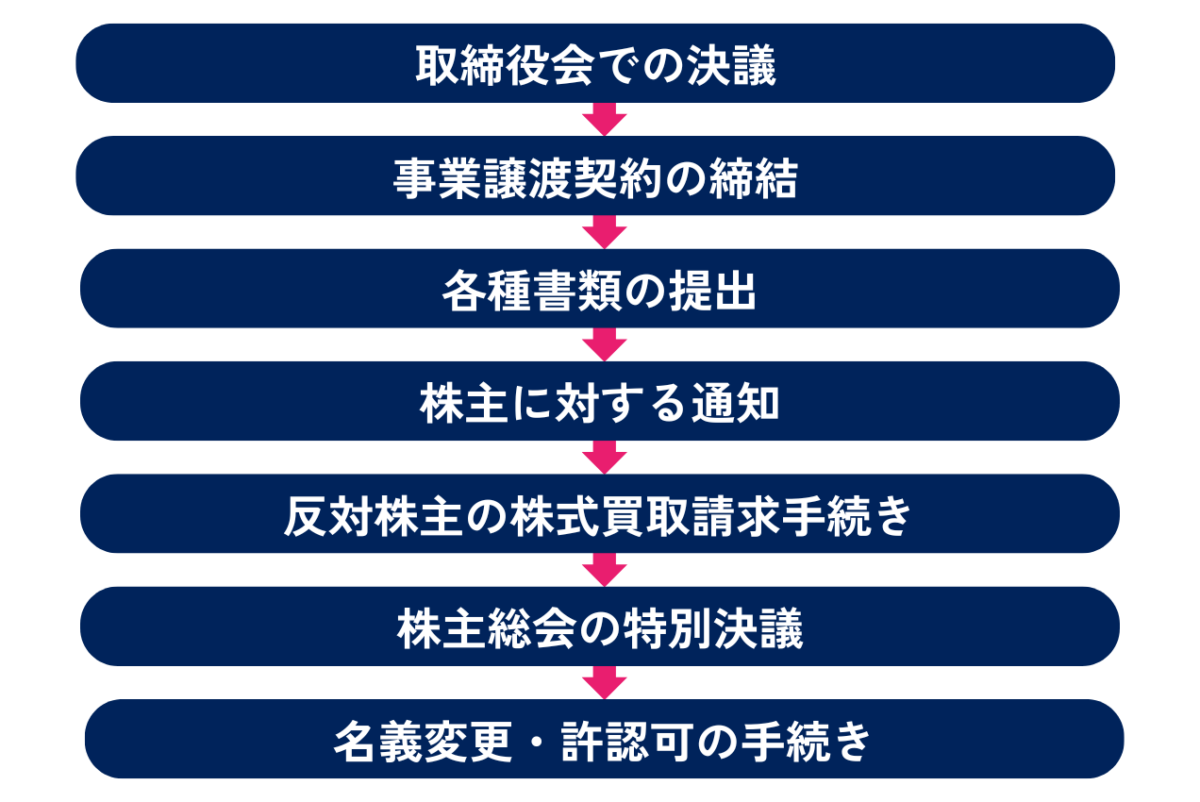

事業譲渡の企業内での手続きは、他のM&Aの手法に比べて複雑です。

そこで本項では、事業譲渡の手続きを実際の流れに沿って説明します。

取締役会設置会社の場合は、事業譲渡を実施する前に取締役会の決議が必要です。

デューディリジェンスや基本合意書の契約などの手続きは、取締役会の決議を終えた後で行います。

決議段階では、取締役会で事業譲渡について賛成してもらえるように分かりやすい資料を用意するなどの準備が重要です。

売り手側と買い手側が事業譲渡に合意すると事業譲渡契約の締結が行われます。

事業譲渡契約は、内容を細部まで正確に把握することが重要です。内容の不備などを見落としてしまうと、将来的に大きな問題を抱える原因になる可能性があります。

一般的に契約書の効力は、最終的な手続きの完了後に発生するので、不備があればそれまでに修正しておくことが大切です。

事業譲渡契約の締結が終わると、各種書類の提出をします。

場合によっては、公正取引委員会への届け出や臨時報告書の提出を行います。提出しなければいけない書類の種類は、状況によっても違うため、不明な点がある場合などは専門家の力を借りることも考えましょう。

事業譲渡をする会社は、契約書の効力が発生する20日前までに、株主に対して事業譲渡をする旨の通知を行わなければいけません。

ただし、株主総会での決議で事業譲渡が承認された場合や事業譲渡する株式会社が公開会社である場合は、公告手続きのみ行えばよいとされています。

事業譲渡を行うことに反対する株主は、会社に対して保有株式の買い取りを請求する権利があります。

その場合、反対株主は契約書の効力発生日の20日前から効力発生日の前日までに買取請求の手続きを行わなければならないため、反対株主の株主買取請求の手続きは、順番として株主に対する通知の後に行うことになります。

原則、反対株主は反対する旨を株主総会前に会社側に通知する必要があります。

買い手企業側が事業の全部を譲り受ける場合や売り手企業側が事業の全部または一部の重要な事業を譲渡する場合、株主総会の特別決議が必要になります。

ただし、簡易事業譲渡や力式事業譲渡の場合は株主総会の特別決議は必要ありません。

事業譲渡によって譲り受けた資産について、買い手企業は名義変更の登録や登記手続きなどを再びする必要があります。また、許認可が必要な事業を譲り受けた場合も許認可を再取得しなければなりません。

事業譲渡の準備は早めに行いましょう。事業譲渡は一般的に、買い手企業探しや交渉、手続きなどで長い時間かかることが少なくありません。

最短でも数か月、長いと1年以上かかることもあります。そのため、経営再建などの目的で事業譲渡の時間をなるべく短くしたい場合は、早めに事業譲渡の準備を始めることをおすすめします。

事業譲渡の買い手探しや手続きなどをとにかく早く完了させたい場合は、M&Aのスピードを強みとしている専門家にサポートをお願いするのも一つの方法です。

事業譲渡の契約を締結する際には、譲渡する資産の範囲が明確に定義されているかどうかを確認することが重要です。資産や負債が不透明なままだと、トラブルの原因となる可能性があります。

通常、事業譲渡契約書では譲渡先企業に引き継がれる資産、債権、および債務の詳細なリストを作成することで、譲渡対象を明確にします。

加えて、譲渡益を少しでも大きくするためといった理由で、事業譲渡の相手に対して虚偽の情報を提供することは避けましょう。利益や債務に関して虚偽の情報を伝えると、将来的に法的なトラブルや詐欺罪の問題、さらには多額の損害賠償請求に発展するリスクがあります。

事業譲渡では、社員との契約や取引先との契約が自動的に引き継がれるわけではない、という点に注意が必要です。

事業譲渡においては、譲受企業と従業員との間で労働契約を個別に締結することが必要です。

事業が譲渡先で継続され、従業員の業務内容が変わらない場合、通常は転籍前と同様の雇用契約が締結されます。譲受企業の就業規則や給与規則に従うことにより、賃金や就労条件が改善される場合もあります。

基本的には、従業員は譲受企業に引き継がれますが、事業そのものが赤字体質であったりすれば、解雇をすることも考えられます。しかし、その際は、労働法を踏まえながら慎重に行うようにしましょう。

例えば、事業譲渡後に予期せず多くの従業員を解雇した企業が、不当解雇で訴えられるといったことも起きる可能性があります。従業員の権利を尊重し、法的な枠組み内で適切に対応することが重要です。

取引先との契約関係も自動的に切り替わるわけではないため、取引先の承諾を個別に得る必要があります。譲受側は新たに取引先と契約を結ぶか、譲渡側と取引先との契約における地位を1社ずつ変更しなければなりません。

しかし、契約の締結が完了した後でも、譲渡後のサービスや商品の品質が変わることによって問題が起こり得ます。例えば、ある企業が事業を譲渡した後、新体制でのサポート体制が杜撰であれば、長年の取引先との関係が悪化してしまうといったことは十分考えられます。

取引先との信頼関係を維持するためには、契約の変更を透明かつ丁寧に行うことはもちろん、その後の対応も真摯に行うことが当然求められます。

前述した通り、事業譲渡後は競業避止義務によって、同じ事業を一定期間行うことを禁止されるので注意しましょう。

契約内容を確認し、競業避止義務を納得のできる範囲の制限に定めることが大切です。

M&Aアドバイザーは、M&Aに関する専門的な知識を有する専門家で、M&Aを考えている経営者に対して助言する役割を果たします。

M&Aを進めるには、自社および対象企業の財務状況、法的状態、および経営の外部要因などを詳細に分析しなければなりません。また、M&Aの実行が問題なく、M&A後も経営が円滑に進むためにも、M&A戦略の立案からスケジュールの策定、その後のフローの伴走まで行います。

経営者には時間的余裕がないケースが多いことはもちろん、事業譲渡を進めるための分析や契約などのプロセスを前に進めるためには専門知識が必要なため、失敗をしないためにもM&Aアドバイザーを活用するのがおすすめです。

最後に、事業譲渡の成功事例と失敗事例をいくつか見ていきましょう。

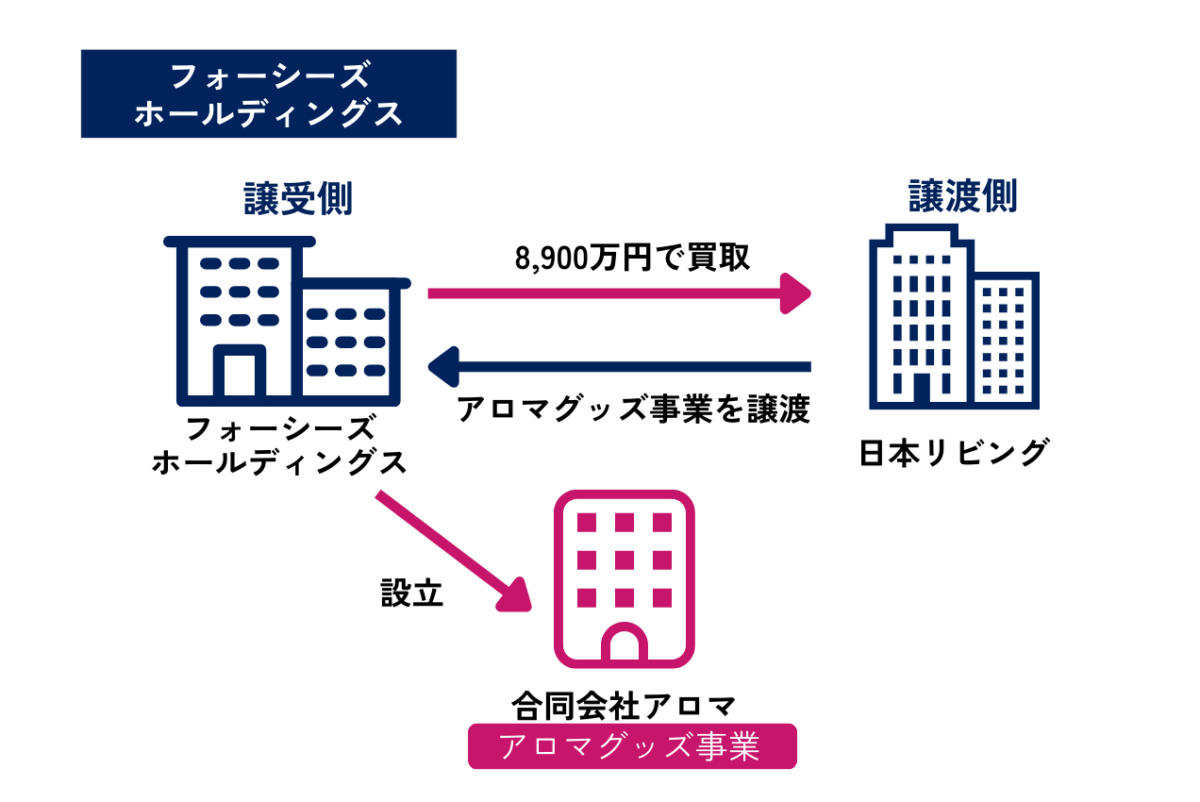

2024年現在、東証スタンダード市場の上場企業で、元々東証2部であった「フォーシーズホールディングス」は、化粧品・健康食品のEC事業を展開している会社です。

2021年、「日本リビング」から首都圏を中心に40店舗前後を展開しているアロマグッズを販売するライフスタイルショップを、8,900万円で買い取りました。

この事業譲渡においては、フォーシーズホールディングスが新たに「合同会社アロマ」を設立し、この合同会社がアロマ事業を取得するという形をとりました。

フォーシーズホールディングスは、コロナ禍で生じた巣ごもり需要が拡大すると見込み、化粧品や健康食品と相乗効果のあるアロマグッズを商品ラインアップに組み入れることに成功しました。

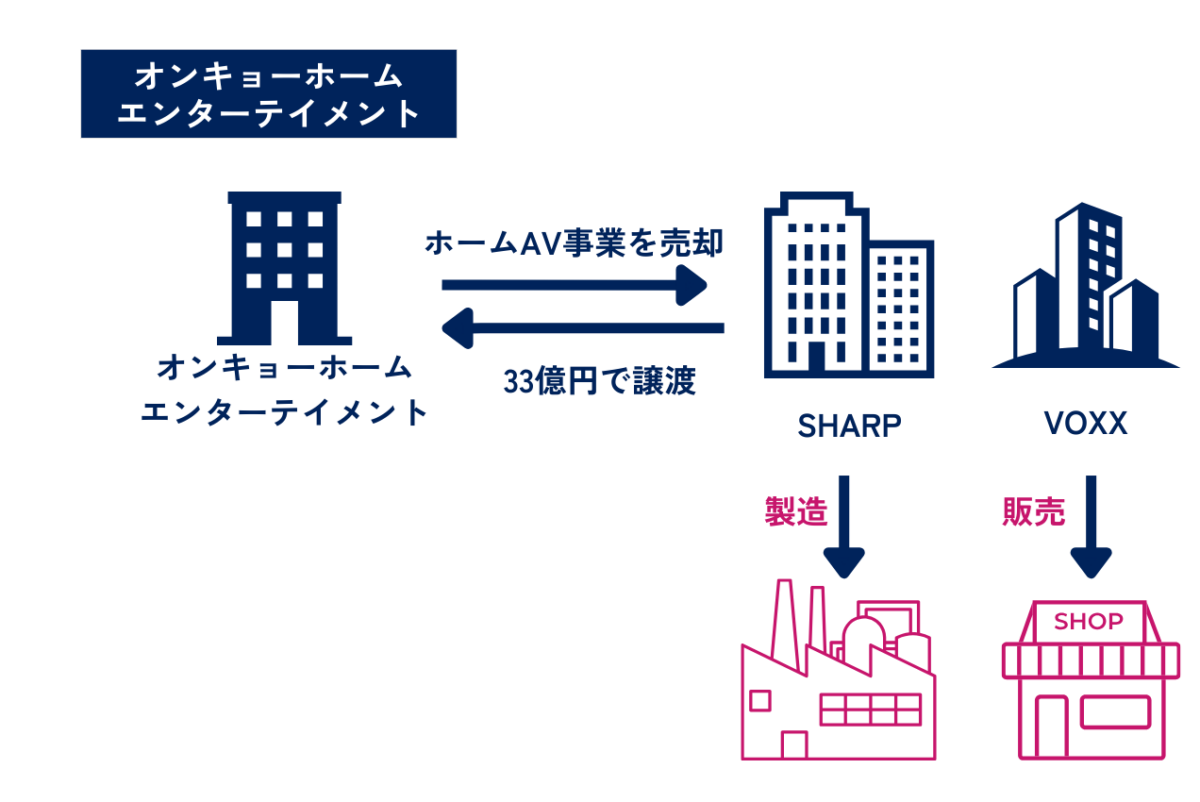

1946年に設立されたオンキヨーホームエンターテイメントは主要な音響メーカーです。業績の低下及び、2020年3月期末において債務超過となりその後も回復しなかったため、2021年8月に上場廃止となりました。

経営の立て直しのため、オンキヨーホームエンターテイメントは、主力事業のホームAV事業を約33億円で「シャープ」と「VOXX」に譲渡しました。

売却益を元に経営危機を乗り越えようとしていたものの、2022年5月には破産手続きを行うこととなりました。

結果的に会社は破産となってしまったものの、ブランドは維持され、シャープが製造、VOXXが販売を担当することとなっています。同社の知見、ノウハウ、技術、取引先、ビジネス、従業員は引き継ぎ先で活かされていることでしょう。

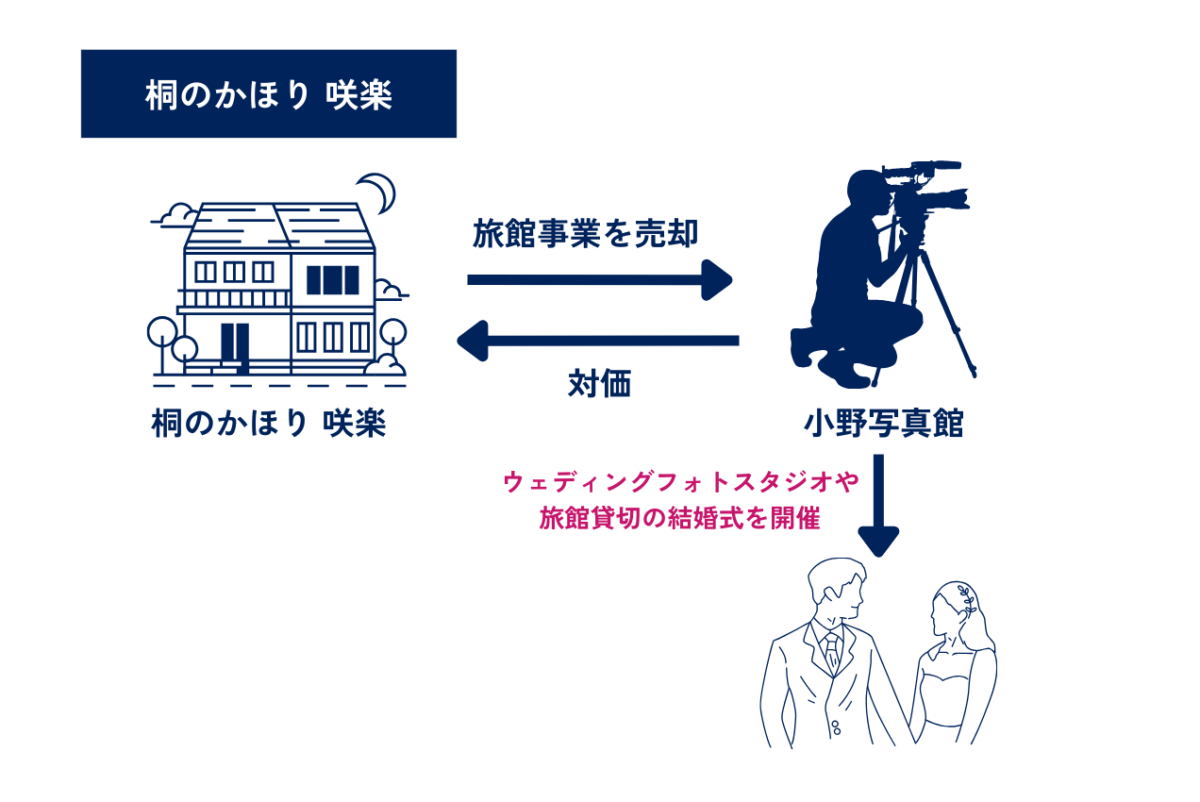

静岡県の伊豆で人気旅館として有名となっている「桐のかほり 咲楽」が、結婚式場の運営で業績を拡大してきた「小野写真館」に事業を売却した事例をご紹介します。

桐のかほり 咲楽は、後継者不足を理由に、外部企業に旅館事業の譲渡を行う決断をしました。一方、小野写真館はコロナ禍でブライダル事業の売上が約40%減少してしまい、業態の転換を進めるために事業を買い取ることにしました。

この事例では、譲受側が譲渡側の経営理念に共感したことで、3ヶ月という短い期間で成約に至ったとのことです。

小野写真館は、旅館にウエディングフォトスタジオを併設したり旅館全館の貸し切りの結婚式を開催したりして、新たな活路を見出しています。

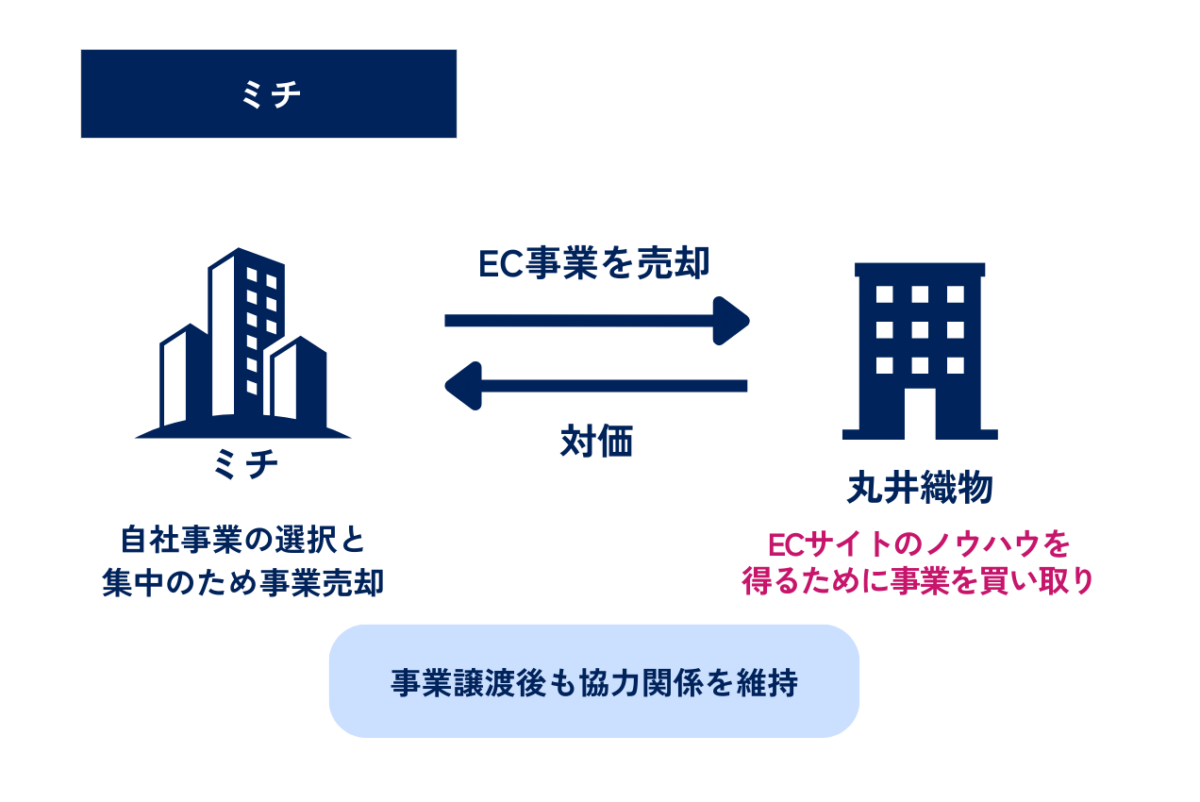

異業種ではあるものの、ネイルチップのECサイト「ミチネイル」を運営する「ミチ」は、石川県に本社を置く織物メーカーである「丸井織物」に事業譲渡を行いました。

譲渡企業であるミチは、ミチネイルという事業をもっと大きくするため、また、譲受企業の丸井織物は自社の織物事業の一貫生産とシナジーを生み出せると感じ、両者は合意にいたりました。

丸井織物はデジタルマーケティングを強みとする「オリジナルラボ」という子会社を持っており、ECサイトのノウハウやマーケティング力を得て、会社としてノウハウを増強できることも狙い、事業を買い取りました。

その後事業を運営していく中で、コスト構造の見直しを行い、実際に利益率が15%から40%に上昇し、事業自体も順調に拡大しています。

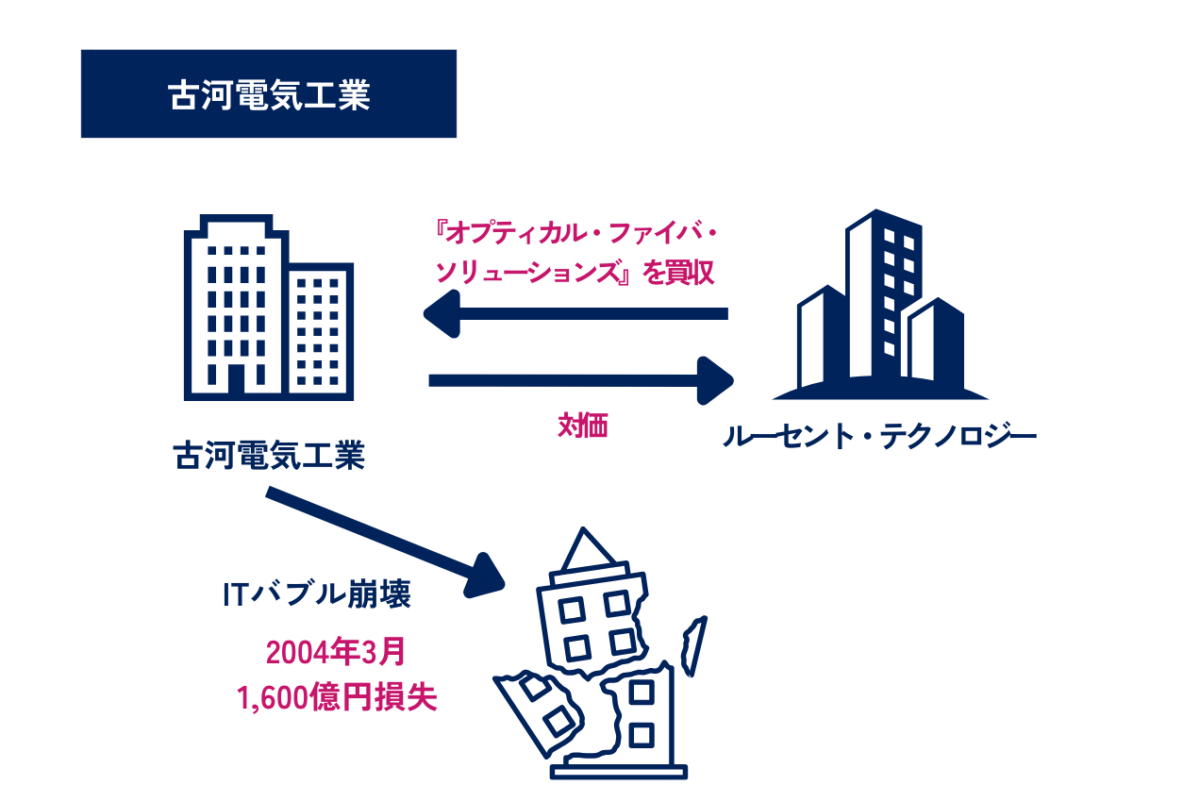

2001年、古河電気工業はアメリカのルーセント・テクノロジーから、譲受企業が持つ特許の獲得を狙い、光ファイバ・ケーブル部門である「オプティカル・ファイバ・ソリューションズ」を買収しました。この買収により、古河電気工業は光関連製品市場での世界シェアで第2位に浮上しました。

しかし、その後ITバブル崩壊の影響を受け、売上がピーク時の20%程度まで下落し、2004年3月期には特別損失が1,600億円を超える計上となってしまいました。

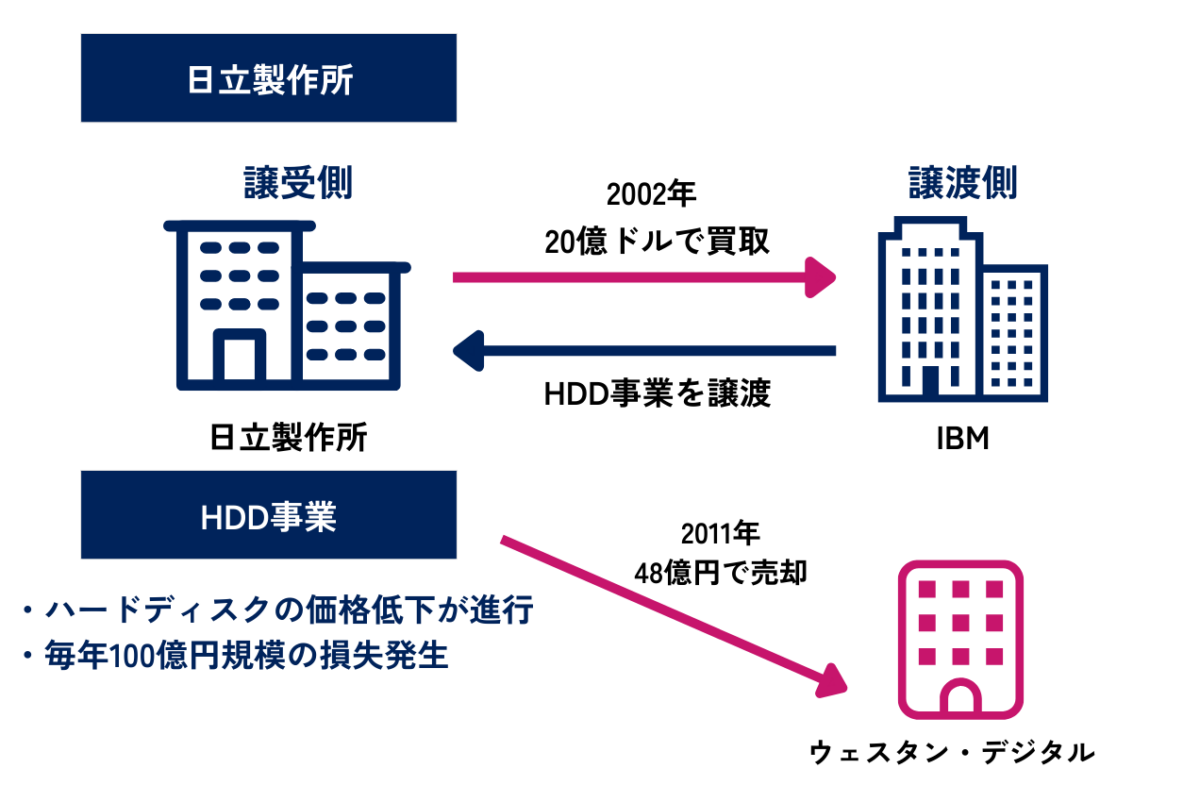

2002年12月、日立製作所はアメリカのIBM社からハードディスク事業を20億ドルで取得しました。製品供給契約、知的財産権関連契約などすべての条件で合意が完了し、買収にいたりました。

ところが取得後、ハードディスクの価格破壊が進行し、毎年100億円規模の損失が発生し、2007年12月期まで5期連続で赤字経営が続いていました。その後、リストラなどを行い黒字転換はできたものの、ハードディスクの需要拡大が不透明だと判断し売却を決断しました。

2011年には、同じ事業を手がけるアメリカのウェスタン・デジタルに約48億ドルで事業を売却しましたが、赤字の累計額や設備投資などを加味すると損失の方が多くなっている可能性もあり、苦しい事業譲渡だったと言えます。

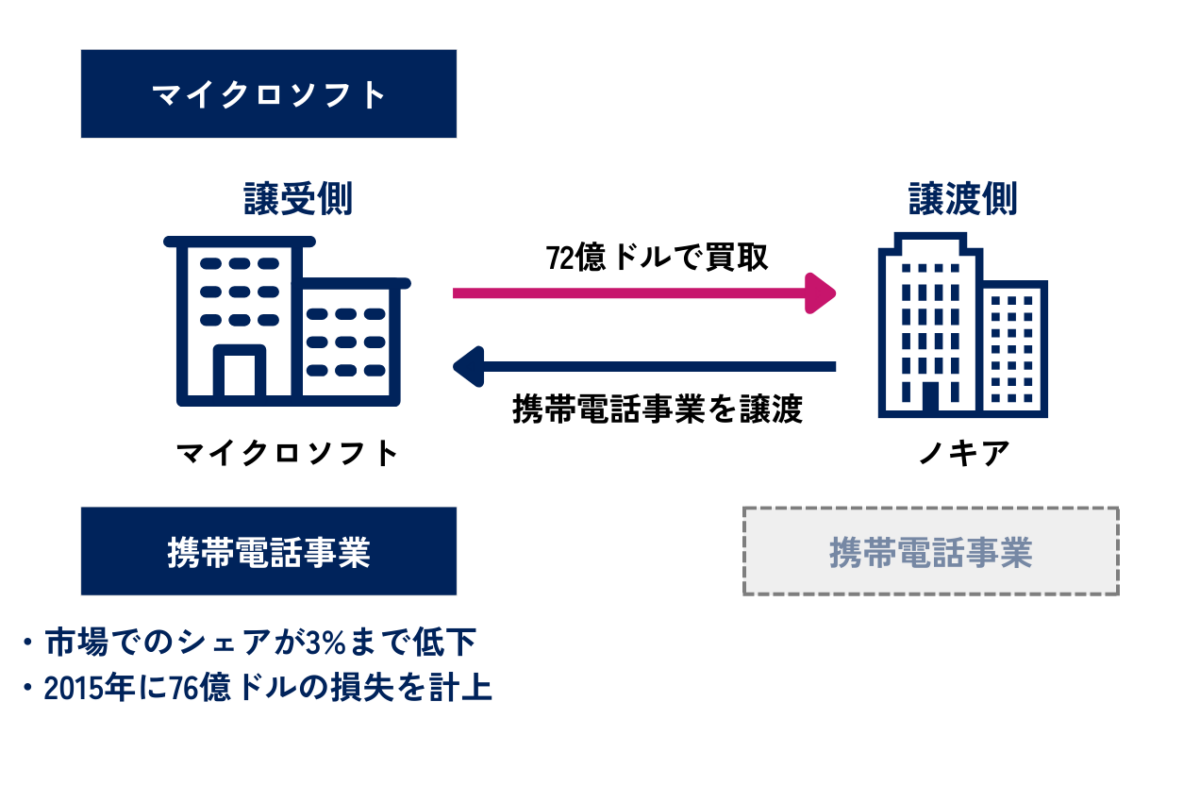

2013年に、世界的な大企業でもあるマイクロソフト社は、ノキア社の携帯電話事業を72億ドルで取得しました。

2013年に、世界的な大企業でもあるマイクロソフト社は、ノキア社の携帯電話事業を72億ドルで取得しました。

AppleやGoogleがハードウェアを生産しており、マイクロソフトとしては当時モバイル事業が低調な状態にあったため、売上拡大を狙ってのノキアの買収でした。

ところが、モバイル事業は赤字が続き、スマートフォン市場でのシェアも3%まで低下し、2015年には76億ドルの評価損を計上し、7,800人規模のリストラも行っています。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、事業譲渡について詳しく解説しました。

事業譲渡にはメリットもある一方で、注意点もありますし、数多くのプロセスを踏む必要があります。

今回の記事にまとめられた要点をしっかりと押さえた上で、税制など法律面でも複雑になってきますので、各分野の専門家やM&A仲介会社に相談しながら、自社に合うM&A方法を選んでみてください。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR