M&Aや不動産投資において、SPCが活用されるケースが見られますが、SPCの目的は試算の流動化や資金調達のために設立された会社となります。SPCに関する説明は、概念的な内容が多くイメージしにくい点からも、正しい知識をしっかりと習得するためには、ある程度の労力が必要でしょう。

そのため、本記事では、SPCの設立目的やペーパーカンパニーとの違い、メリットやデメリットなど、様々なポイントについて解説していきます。

MBOについて、詳しく知りたい方はこちらの記事をご覧ください。

→MBOとは?M&A・TOBとの違い・メリット・流れ・事例を解説

SPC(Special Purpose Company)とは「特別目的会社」を指し、企業が特定の資産を流動化させたり、資金調達を行うための会社です。通常、大規模な資金調達が必要なM&Aや不動産開発などで利用されます。企業はSPCを設立し、自社の資産をSPCに売却します。これにより、SPCは保有する資産を担保に資金を調達できます。SPCは「資産の流動化に関する法律」(通称SPC法)に基づいて設立され、営利目的の事業活動を行わず、主に保有資産の管理や資金調達を担当します。対象となる資産は、不動産だけでなく、債券や住宅ローン、太陽光発電設備など収益を生むものであれば幅広く含まれます。日本では、SPC法に基づき1998年に設立が認められ、2000年に改正されました。SPCは通常の株式会社とは異なる点が多く、利益を追求する事業活動を行わない点が特徴です。

SPCとの違いが分かりにくいものとして、ペーパーカンパニーが挙げられます。ペーパーカンパニーに関する法的な定義はありませんが、一般的には「登記されているものの、実際には事業活動を行っていない会社」を指します。一方、SPCは特定の資産の流動化や資金調達を目的として設立され、これらの目的を果たすために実際に機能しています。SPCも実際の事業活動がない点ではペーパーカンパニーと似ていますが、資産の管理や資金調達といった特定の役割を担い、そのために設立されているため、本質的に異なります。

資金調達については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→資金調達とは?融資との違い・種類・メリット・デメリット・おすすめ方法を解説

SPV(特別目的事業体)についてもSPCと間違われやすい会社形態です。SPCはSPVの中の一つであり、SPVは投資を行う目的の事業を指します。SPVのなかで、株式会社などの法人会社をSPCと呼びます。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

SPC法とは資産の流動化に関する法律を指し、SPCの設立を可能にする法律となります。1998年に制定された旧SPC法は、金融機関が抱える不良債権を処理するための意味合いが強く、活用するために求められる要件は厳しいものでした。しかし、2001年に法律が改正されたことで、内容も大幅に代わりました。改正後のSPC法では、不動産や指名金銭債権に加えて、一般的な財産権も対象となり、一般投資家による投資が容易になりました。これにより、資産の有効活用や多様な金融商品の開発が促進され、企業が効率的に資金調達を行うことができるようになりました。

既に解説した通り、SPCはSPC法に則り設立されますが、会社法に則り設立する場合は、株式会社や合同会社などを設立し資金調達を行う形になります。それぞれの具体的な違いについては、以下の通りです。

| SPC法に則り設立された会社 | 会社法に則り設立された会社 | |

| 資本金 | 10万円以上 | 1円以上 |

| 登録免許税 | 3万円 | 株式会社:15万円 合同会社:6万円 |

| 届出 | 財務局に届出 | 登記のみ |

| 必要な役員 | 取締役1名、監査役1名 | 取締役1名 |

| 事業開始 | 資産流動化計画を作成し、管轄の税務署に業務開始届を提出した後に開始 | 設立後、すぐに事業開始 |

SPCを設立する主な目的は以下の3つを挙げることができます。

・資産を証券化するため

・財務状況を改善するため

・M&Aを実施するため

それぞれ詳しく解説していきます。

SPCの設立目的の1つ目は、保有する資産を証券化するためです。資産の証券化とは、債権や不動産などの資産が生み出すキャッシュフローを担保に証券を発行し、資金を調達することであり、「アセットバック証券(ABS)」・「資産担保証券」と呼ばれています。

目的の2つ目は、財務状況を改善するためです。不動産などの資産を売却して負債を減少させる方法や新株を発行して資本金を増やし、負債の相対的な割合を減らす手段もありますが、不動産を売却すると、負債が減少するだけでなく、賃料収入も失ってしまいます。また、新株の発行により既存株主の持ち株の価値が希薄化されることで、株主の反発を招く可能性も考えられます。こうした問題に対応して財務体質を改善するにあたっては、SPCの活用は有効な方法と言えるでしょう。

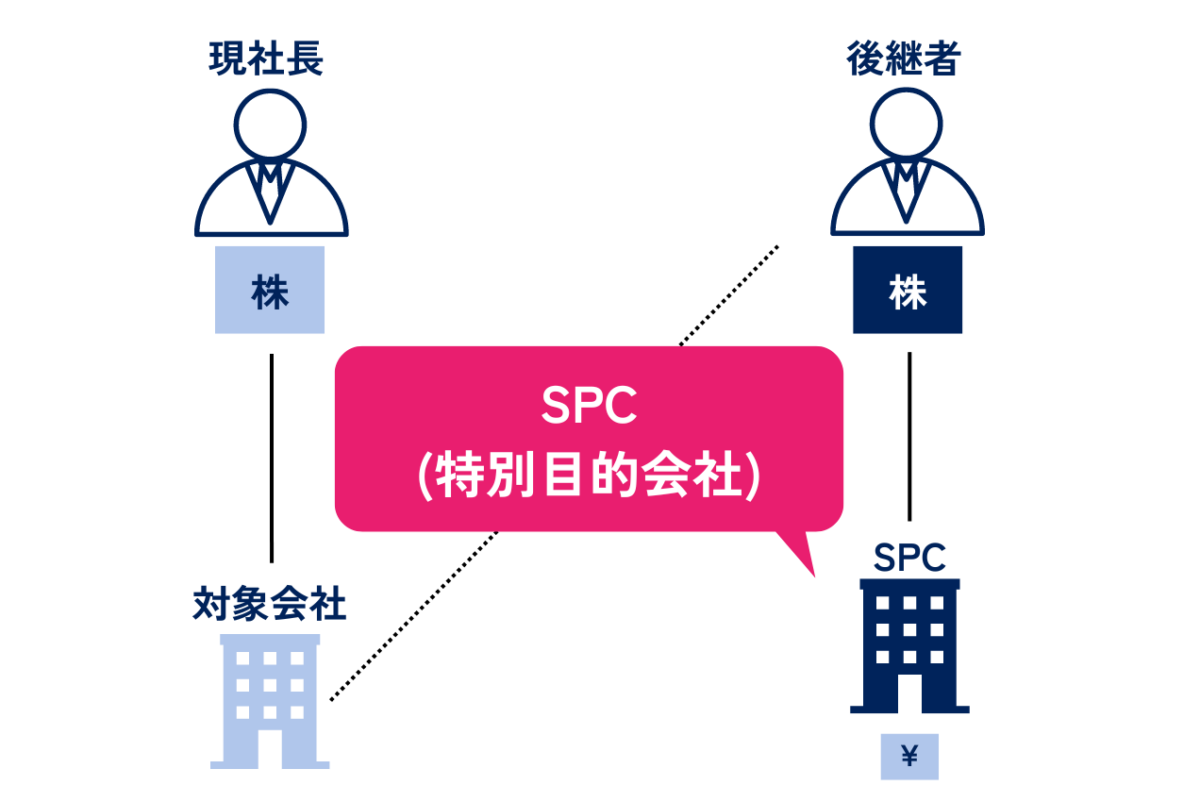

目的の3つ目は、M&Aに利用するためです。M&Aとは、会社を買収・売却・分割・合併する取引を言います。必ずしもM&Aを実施するためにSPCを設立する必要はありませんが、買収資金が不足している場合、SPCを利用することで資金を調達するというケースがあります。この手法は「レバレッジド・バイアウト(LBO)」と言われています。ただし、LBOには買収後の借入金返済が過大な負担となるリスクがあるため、注意が必要です。

LBOやその他バイアウトについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→バイアウトとは?メリット・デメリット・成功のポイントを解説

SPCを活用する実際のスキームとして、主に以下の3つをあげることができます。以下にそれぞれのスキームについて、詳しく解説していきます。

・GK-TK(合同会社匿名組合)

・TMK(特定目的会社)

・REIT(不動産投資信託)

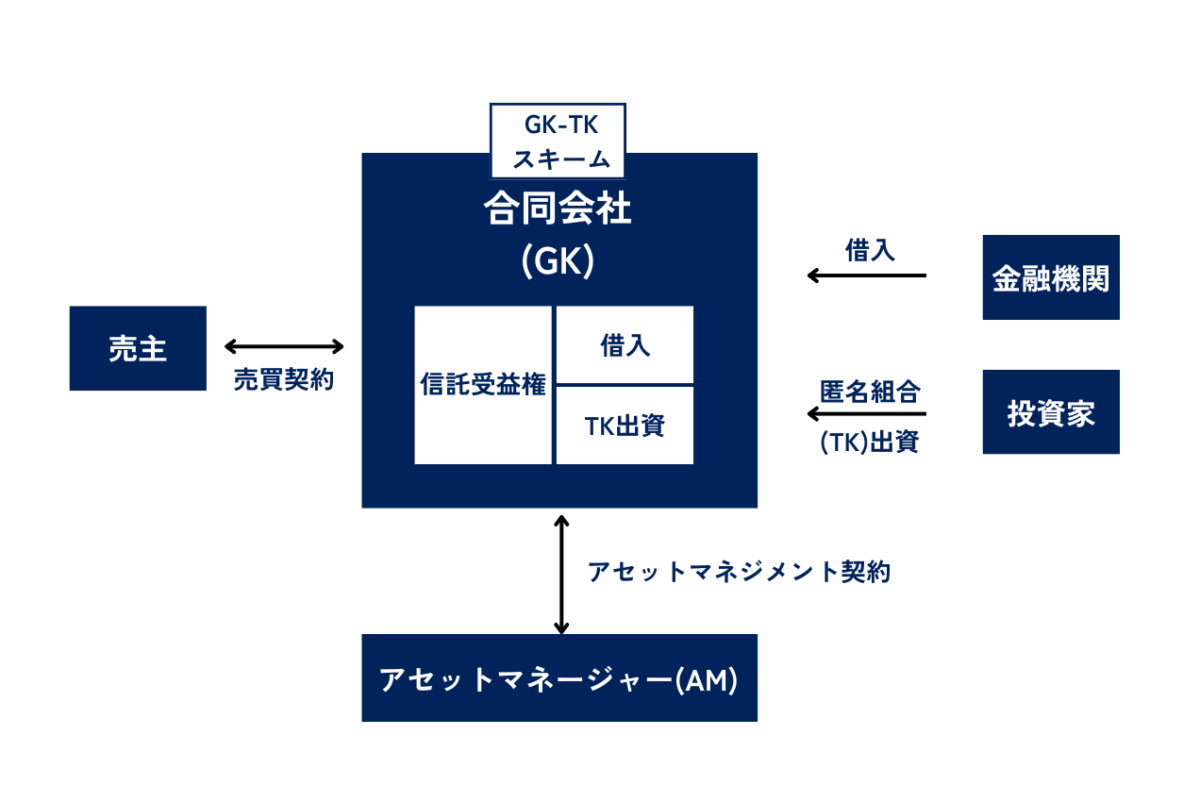

GK-TKスキームは、合同会社と匿名組合を組み合わせたもので、SPCを利用する際に最も一般的に用いられる手法です。特に、海外投資家が日本国内に投資する際にも頻繁に活用されています。このスキームでは、合同会社がSPCに該当し、匿名組合員による出資と金融機関からの融資から資金を調達し、親会社から不動産や信託受益権を購入します。購入した資産から得られる利益は、匿名組合員に分配されるとともに、金融機関への返済に充てられます。

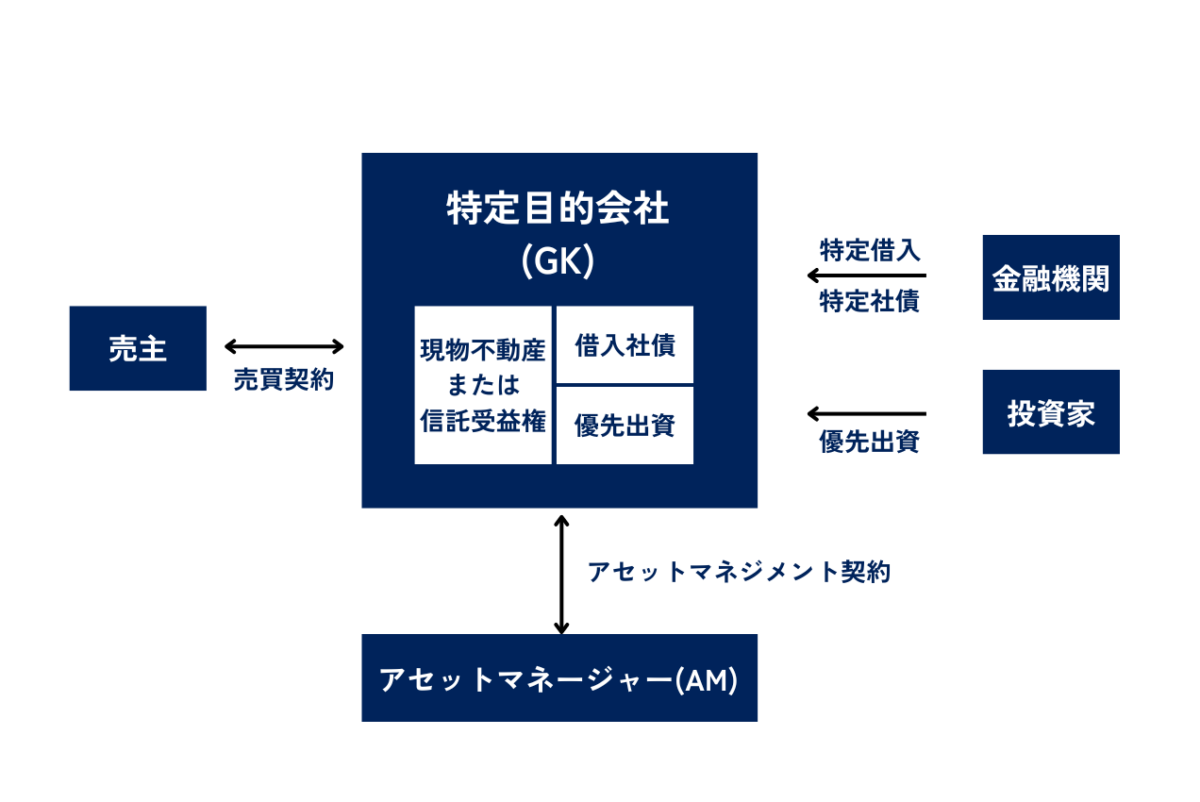

TMKスキームは、投資家から資金を調達し、不動産や信託受益権を購入するもので、実際に購入した資産から得た利益を投資家に配当し、金融機関からの借入金を返済していく流れとなります。ただし、財務局に資産流動化計画を届け出なければならず、計画を変更する場合は社員総会の承認が必要となりますので注意が必要です。

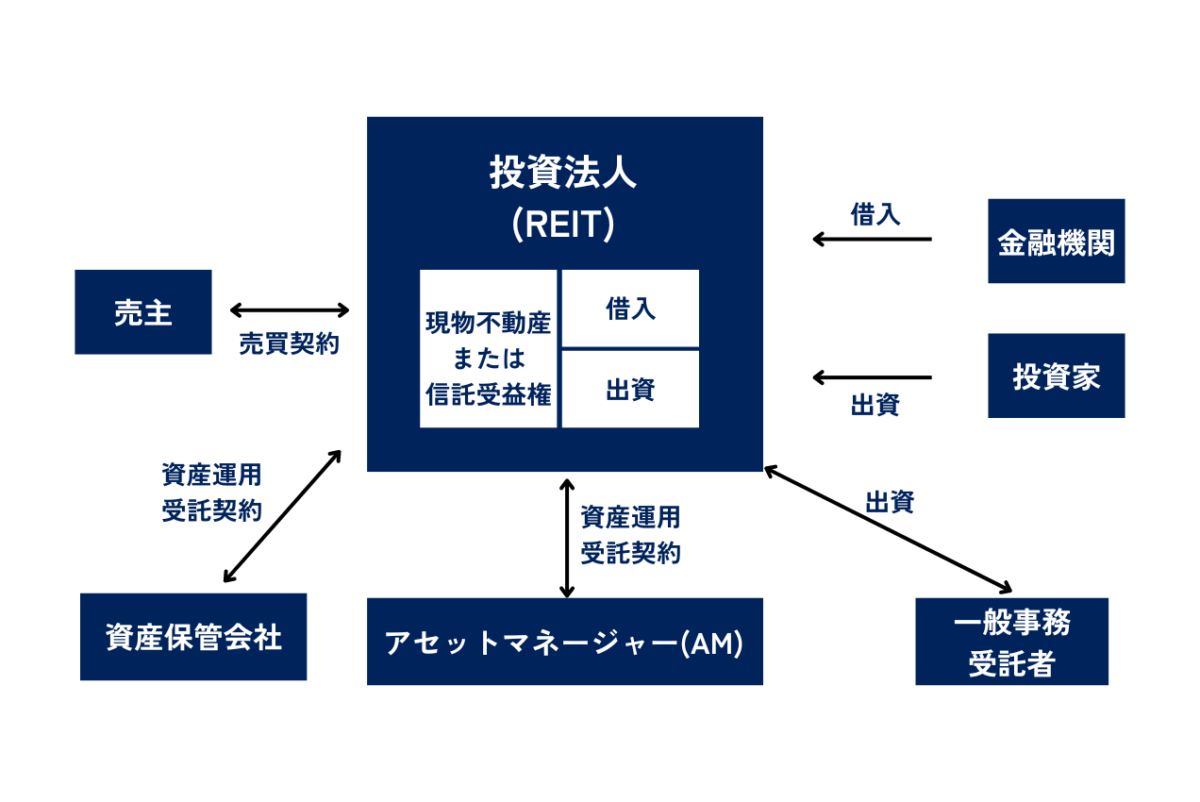

REITスキームは、投資家から集めた資金で不動産に投資する金融商品であり、不動産証券化のスキームにあたります。なお、REITとSPCの違いは、REITは将来的な収益を目的に不動産を保有し、多くの投資家から資金を集めますが、SPCは多額の資金調達を目的とし、少数のプロ投資家から資金を集めます。

SPCを設立することで、いくつかのメリットを享受することができます。それぞれのメリットについて解説していきます。

・出資を受けやすい

・親会社の影響を抑えることができる

・オフバランス化が可能

・投資リスクの軽減

・海外で設立すれば設立国の制度を活用できる

SPC設立におけるメリットの一つ目は、出資を受けやすくなることです。特定の資産を保有するSPCにおいては、その資産を担保にして金融機関から融資を受けることが可能となります。加えて、SPCは投資家からの出資も容易に募ることができます。例えば、不動産開発会社が新たな不動産を購入するために資金を集めたい場合、SPCを設立して親会社が保有する不動産を売却し、その資産を証券化します。これにより、投資額が小口化され、多くの投資家が出資しやすくなります。さらに、SPCは不動産に限らず、複数の債券を保有させてパッケージ化し、再度小口化・証券化することで、多くの投資家から資金を調達することも可能です。

メリットの2つ目は、親会社の影響を抑えることができる点です。SPCを活用することで、親会社の信用力に関わらず資金調達ができます。直接資金調達をする場合は、自社の信用力が評価のポイントとなりますが、SPCを通じて資金調達をする場合、SPCが所有する資産の価値が評価されるため、親会社の影響を受けずに資金調達が可能です。

メリットの3つ目は、資産や負債を企業の財務諸表に記載しないというオフバランス化が可能となる点です。高額な不動産などを保有している場合、修繕や税金の支払いのために資金調達が必要となり、その負債が財務指標に悪影響を与える可能性があります。しかし、SPCを設立して資産を移すことで、負債をSPC側に計上し、企業の財務諸表から切り離せます。これにより、企業の自己資本比率やROAを維持しながら資金調達が可能になります。さらに、SPCを通じて資産の権利を保持できるため、資産を手放さずに済むのです。SPCの活用により、財務健全性を保ちながら効果的な資金調達が実現できます。

メリットの4つ目は、投資リスクを軽減することができることです。上述の通り、SPCの資産は親会社の信用状態に左右されないため、親会社の財務状況が変わっても影響を受けません。これにより、投資家は資産の差し押さえなどのリスクを回避しやすくなり、安心して投資できる環境が整います。

メリットの5つ目は、海外でSPCを設立する場合は設立国の制度を活用することができることです。SPCは海外でも設立可能であり、タックスヘイブンで設立すれば税制優遇が受けられ、海外事業の運営にも有効な手段と言えるでしょう。ただし、国によっては制限があるため、事前に専門家の助言を得ることが重要です。

SPCを設立するにあたって、メリットをご紹介しましたが、逆にデメリットも存在します。主なデメリットを3つ解説しますので、あわせて必ず確認するようにしましょう。

・手間やコストが増加する

・悪用されるリスクがある

・M&A後に債務が残る

1つ目は、手間やコストの増加です。既にご紹介した通り、資本金は最低10万円が必要で、設立には財務局(内閣総理大臣)への届出などの手続きが伴います。また、税理士や弁護士への依頼も必要で、その報酬も発生します。SPCを設立する際は、これらの手間とコストが利益に見合うかを慎重に検討する必要があります。

2つ目は、悪用されるリスクです。SPCは特定の資産を親会社から切り離せるため、不都合な資産をSPCに移すことで、親会社の財務状況を良く見せることが可能となってしまいます。過去には粉飾決算に悪用された事例も存在します。法改正により対策が講じられていますが、完全に対応できているわけではありません。SPCを設立する際は、不正を防ぐためにコーポレートガバナンスを徹底する必要があります。

最後は、M&A後に負債が残ることです。SPCを使ったレバレッジド・バイアウト(LBO)でM&Aを行うと、買収された企業に多額の債務が残ることがあります。通常のM&Aでは買収側が資金を用意しますが、LBOでは買収先が負債を抱えるため、返済できなければ倒産のリスクがあります。過去に、ダイセンホールディングスがさとうベネックをLBOで買収した際、さとうベネックは負債を返済できずに倒産しました。このように、SPCを使ったM&Aにはこのようなリスクが伴います。

SPCが実際に利用された事例をいくつかご紹介します。

①ソフトバンクグループ

2021年9月、ソフトバンクグループは愛知県と「愛知県スタートアップ支援拠点整備等事業」の基本協定を締結しました。これを受けて、ソフトバンクグループは事業主体となるSPCとしてSTATION Ai株式会社を設立しました。STATION Aiは、リモート参加を含めて1,000社のスタートアップを集積することを目標とし、ユニコーン企業の育成や人材育成の拠点として機能します。SPCを活用して資金調達を行い、ベンチャー企業が成長できる環境を整えることが目的です。

②ユーグレナ

2021年5月、ミドリムシを用いた機能性食品や化粧品の製造販売を行うユーグレナは、「青汁」で知られる健康食品通販のキューサイをコカ・コーラボトラーズジャパンホールディングスからの買収を公表しました。このM&Aでは、ユーグレナはキューサイの全株式を保有するSPCを設立し、翌年6月にキューサイを連結子会社化しました。これにより、ユーグレナは事業強化を図り、新たな市場機会を創出しています。

③ホテルオークラ東京

2016年6月、新日鉄興和不動産株式会社と大成建設株式会社は、ホテルオークラ東京本館の建替計画に伴い、株式会社ホテルオークラ等と設立したSPCSを通じてオフィス賃貸事業を進めると発表しました。SPCは2016年3月にホテルオークラからオフィス部分の土地を取得し、2019年の建物完成時にはオフィスビルを取得する予定でした。新日鉄興和不動産と大成建設は、SPCからオフィスの企画、テナント募集、運営管理を担当し、2019年の開業に向けて事業を推進しました。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

本記事では、SPCの概念やメリット・デメリット、具体的な活用スキームなどについて解説してきました。

SPCを活用していくことで、資金調達が容易になるだけでなく、リスク分散が可能となります。また、実際に多くのメリットがあるスキームも存在することから、SPCの活用は有効な手段であるものの、デメリットも存在します。

それぞれの要素を必ず確認し、具体的な活用の流れを理解したうえで進めていくようにしましょう。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR