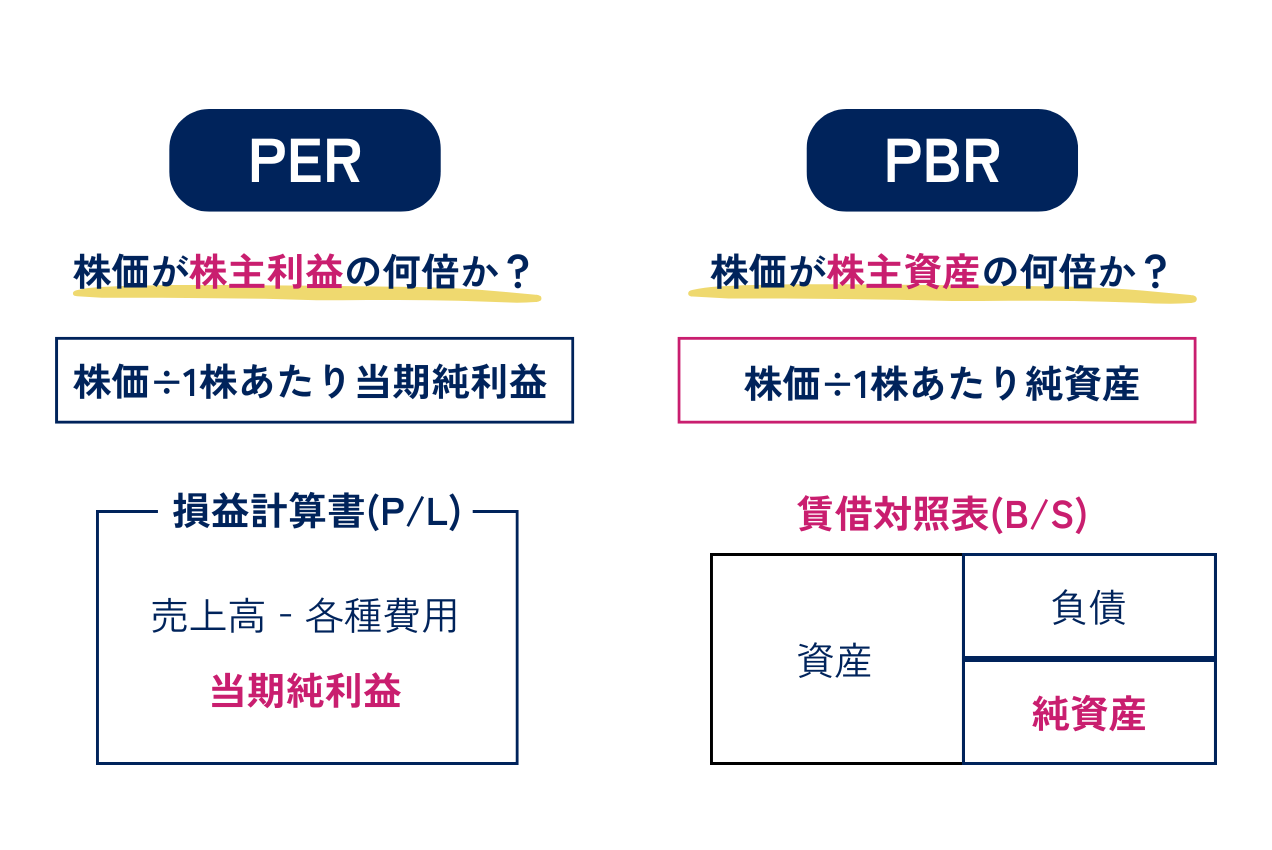

企業の財務状況を測定する指標に「PER」と「PBR」があります。「PER」は株価収益率のことで、「PBR」は株価純資産倍率のことを指しています。

両者は非常によく似ているため、混同してしまい理解できていないという方や、何が違うのかよくわからないという方も多いのではないでしょうか。

そこで、本記事では「PER」と「PBR」の違いについて解説します。

両指標の計算方法や見る時のポイントも合わせて解説するので、ぜひ最後までお読みください。

この記事の監修者PER(株価収益率)とPBR(株価純資産倍率)は、いずれも株価の評価に用いられる指標ですが、評価の際に重視するポイントが異なります。

PBRは、企業の株価が総純資産に対してどれだけの価値があるかを示し、株価が純資産の何倍であるかを測ります。これは、企業の資産価値に基づいて株価を評価する方法です。

PERは企業の株価が1株当たりの当期純利益の何倍であるかを示す指標で、企業の利益生成能力に注目します。PERは、市場がその企業の将来の利益にどれだけの期待を持っているかを反映し、利益成長の潜在力を評価するために使われます。

純資産と純利益の性質の違いを考慮すると、純資産は企業活動の長期的な結果として比較的安定しているのに対し、純利益は年ごとの業績によって大きく変動することがあります。このため、PBRは比較的安定した指標として機能することが多く、企業の基本的な資産価値に注目したい場合に有効です。一方、PERは市場の景気や業績の変動の影響を受けやすく、企業の成長潜在力や短期的な利益の増減を捉えるのに適しています。

純資産と純利益の違いは、PBRとPERが示す数値の変動にも現れており、投資家はこれらの指標を組み合わせて使うことで、株価の妥当性を多角的に評価することができます。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

PERとPBRの計算方法を、具体例を用いながら紹介します。

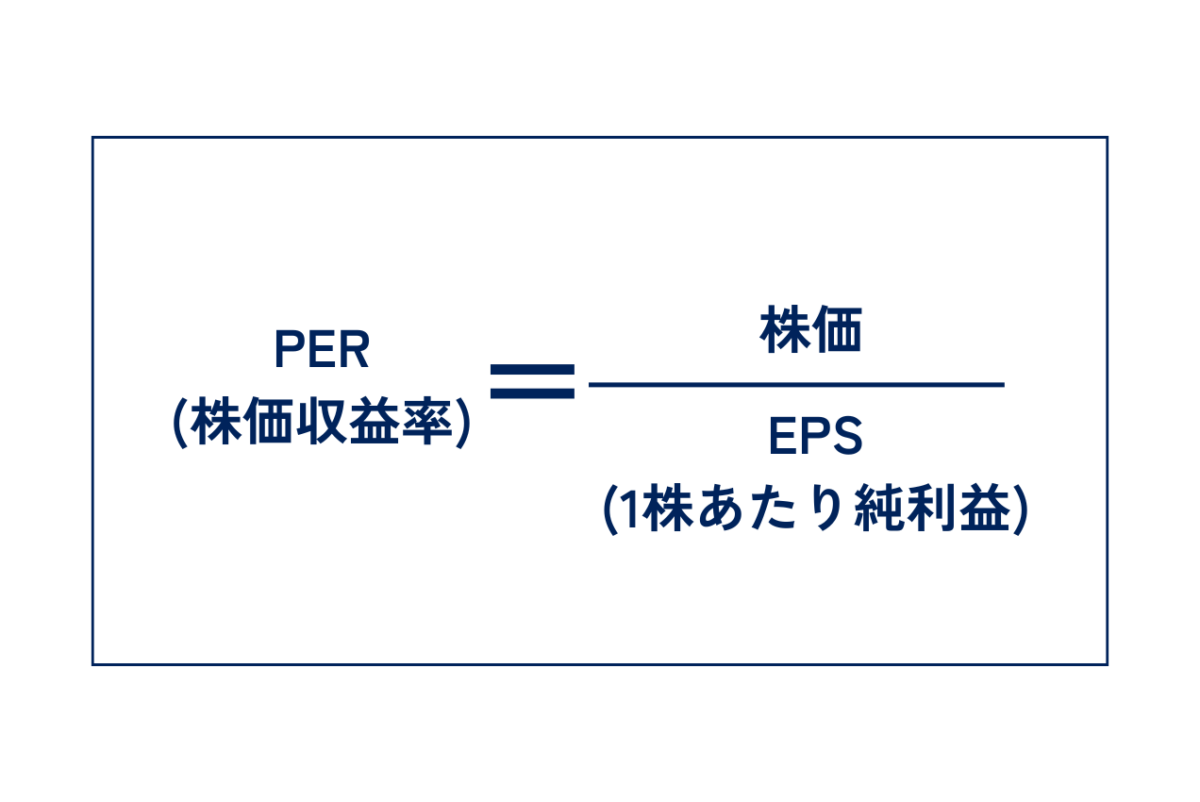

PERは企業の株価を1株当たりの純利益で割ることで計算できます。計算式にすると下記の通りです。

PERは株価が企業の稼ぎ出す利益に対してどれくらいの価値があるかを示します。ここで、B社の例を用いてPERを計算してみましょう。

【B社の例】

発行済株式総数:2万株

当期純利益:2億円

株価:20万円

この場合、B社の1株当たり利益は、2億円の当期純利益を2万株で割って計算され、1株当たり1万円の利益が出ます。株価が20万円の場合、PERは次のように計算されます。

PER=株価÷1株当たりの利益=20万円÷1万円=20倍

B社のPERが20倍であることがわかります。これは、投資家がB社の1株当たりの利益1万円を得るためには、20万円を支払う必要があることを意味しています。

同様の計算を行い、株価が5万円に下がった場合を考えてみましょう。

PER=5万円÷1万円=5倍

PERは5倍となり、株価の低下に伴い、投資の割安感が増していることが示されます。このように、PERは株価の割高・割安判断に有用な指標となります。

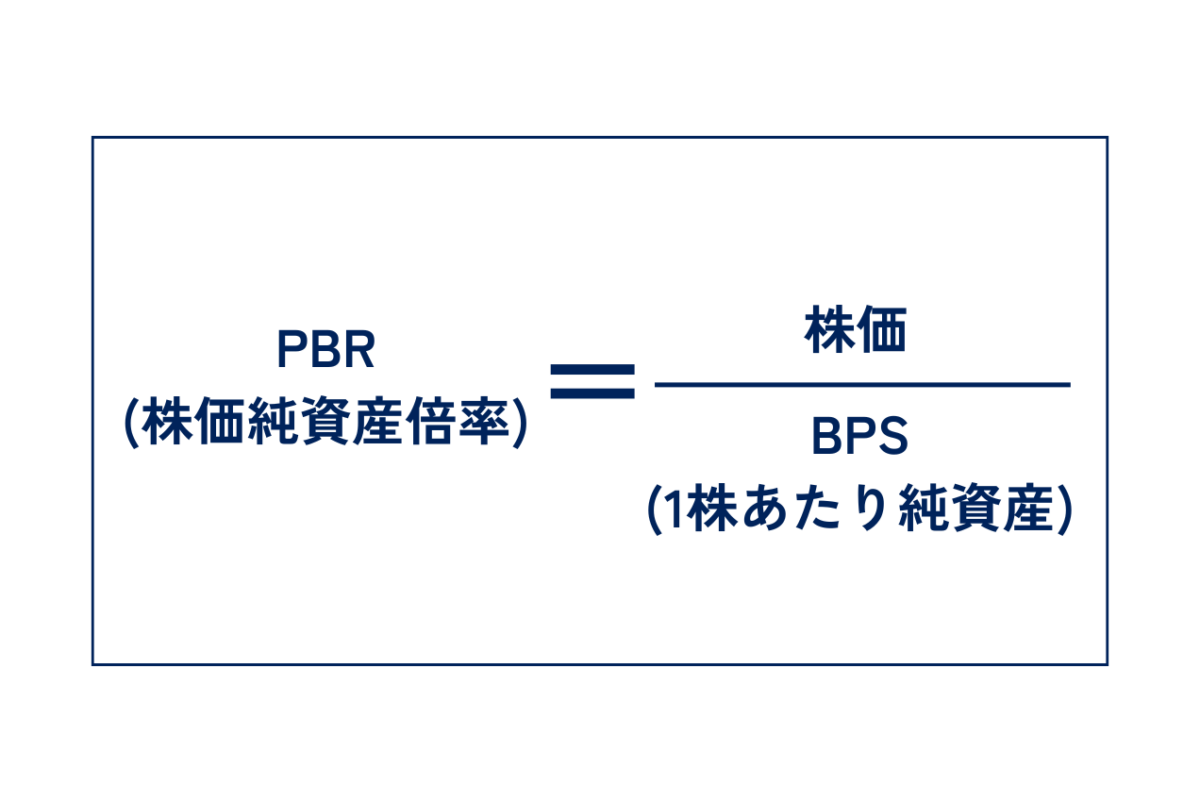

PBRは株価を1株当たり純資産で割ることで計算できます。計算式にすると以下の通りです。

BPSは、企業の株価が最新の本決算時における1株当たりの純資産の額に比べて何倍になっているかを示すための指標です。この値は、企業の純資産をその発行済み株式総数で割ることによって求められます。

計算式は以下の通りです。

BPS(1株当たり純資産)=純資産÷発行済株式総数

BPSの値が高いほど企業の財務が健全であると評価されます。PBRを算出する際には、市場の株価をこのBPSで割ることで、企業の株価が本来の資産価値に対して高いのか、低いのかを評価することができます。

会社Yのケースを用いてPBRの計算を行ってみましょう。

【Y社のケース】

株価:4,000円

発行済株式総数:5,000株

純資産:1億5,000万円

まず、Y社のBPS(1株当たり純資産)を計算します。これは企業の純資産総額を発行済株式総数で割ることで求めます。

BPS=1億5,000万円=3,000円

次に、このBPSを使ってPBRを計算します。

PBR=株価÷BPS=4,000円÷3,000円=1.33倍

この計算により、Y社の株価が1株当たり純資産の1.33倍であることがわかります。

PBRが1より大きい場合、その企業の株価は純資産価値を上回る価値があると市場が評価していることを示します。ただし、BPSは最近の決算時点での純資産に基づいているため、市場の変動による影響を受けることが少ないですが、PBRの解釈には業界や市況を考慮する必要があります。

PERとPBRの目安について、それぞれ解説します。

PERの一般的な目安は「15倍」とされています。投資家がその企業を買収した場合、約15年で投資額を回収できる見込みという意味です。

PERが高いからといって直ちに投資の魅力が低いと判断するのではなく、企業の成長潜在能力や市場環境を考慮に入れることが重要です。

PERが15倍を超える場合、投資家がその企業の未来の成長を見込んでいることを示唆している可能性があります。つまり、将来的にはその企業が迅速に成長し、投資の回収期間が短縮されるかもしれないのです。

一方で、低いPERは企業が割安であるとも解釈できますが、それが低成長や経営問題を反映している場合もあります。

PERを見る時は単純な数字だけでなく、その背景を理解することがカギとなります。

PBR(株価純資産倍率)の目安は業界や市場の状況によって大きく異なります。

傾向としては下記の通りです。

| PBRの値 | 概要 |

| PBRが1倍未満 | 株価が純資産に比べて低く、株価が割安ということを示す。 ※PBRが1倍未満でも企業の業績や将来性を考慮する必要がある。 |

| PBRが1倍 | 株価とBPSが等しいということを指す。 1倍の時に会社が解散した場合、株主に投資額がそのまま戻ってくる。 この場合、株価が妥当な評価とされることがある。 |

| PBRが1倍以上 | 株価が純資産に比べて高い。 市場からの期待や将来の成長性が高く評価され、本来の企業価値よりも高い価格で株式が売買されている状態というケースが多い。 ※PBRが高いからと言って必ずしも投資機会とは限らず、他の財務指標や業績なども総合的に判断する必要がある。 |

PBRは企業の株価がその純資産に対してどれだけの割合で評価されているかを示すもので、特にIT業界などでは大きな成長が期待されることにより、PBRが高くなることが一般的です。一方、安定している製造業などでは低めのPBRが普通です。

投資判断をする際には、PBRだけでなく他の財務指標や市場の動向も考慮して総合的な分析が必要です。また、PBRを使って企業を評価するときは、同じ業界の他の企業との比較も重要です。単純に数値を見るだけではなく、その背景にある業界の特性や経済の状況を理解することが、正確な投資の判断につながります。

このアプローチによってPBRを使ったより実践的な分析が可能になり、適確な判断ができます。

PERとPBRは投資家がどのような情報を重視するかによって、その重要性は異なります。

投資の際には、これらの指標を単独で用いるのではなく、両方の指標を組み合わせて総合的な評価を行うことが推奨されます。PERが投資家が将来の成長をどれだけ期待しているかを示すのに対し、PBRは現在の企業価値がどれだけのものかを示しています。

したがって、指標が持つ意味を理解し適切に使い分けることが、賢明な投資判断を下すためには不可欠です。

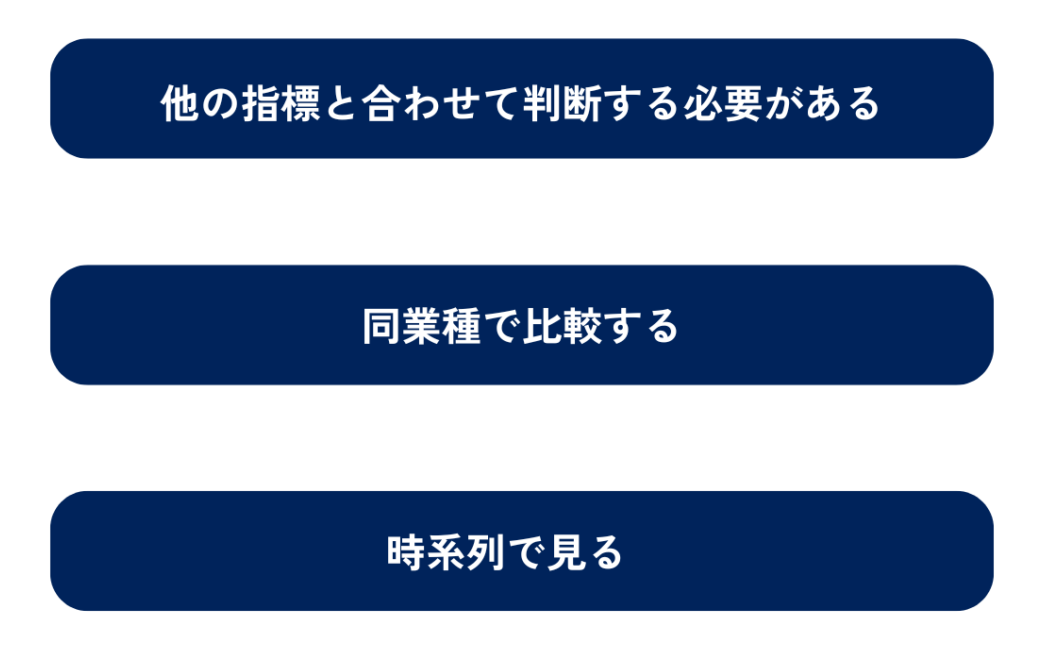

PERとPBRを見る時に注意するべきポイントについて解説します。

両指標に共通したポイントとして下記があげられます。

・他の指標と合わせて判断する必要がある

・同業種で比較する

・時系列で見る

PER(株価収益率)とPBR(株価純資産倍率)は、企業の財務状況を測るための重要な指標ですが、これらの数字だけを見て投資判断を下すのは避けた方が良いです。より正確な評価のためには、これらの指標を他の財務データと組み合わせて考えることが必要です。

例えば、PERが低い場合はその企業の株が割安と見ることができますが、企業の実際の収益力を見極めるためには、自己資本利益率(ROE)や総資産利益率(ROA)なども一緒にチェックすることが大切です。同様に、PBRが1倍未満であれば株価が純資産よりも低く評価されているということになりますが、その理由が業績悪化にあるのかを把握するためには、業績の回復見込みや成長戦略についても調べる必要があります。

投資する際には、これらの指標を市場の動向や業界の情報と照らし合わせて分析することが、安全で賢い投資をするための鍵となります。このように、PERとPBRを他の指標と合わせてみることで、投資のリスクを低減し、魅力的な投資先を見極めることが可能です。

PER(株価収益率)とPBR(株価純資産倍率)を評価する際は、必ず同業種の企業間での比較を行うことが重要です。業界ごとに財務の健全性や成長の見込みが異なるため、同じ数値でもその意味するところが大きく変わってきます。

たとえば、成長産業に位置付けられるIT企業は、一般的に高いPERが期待されがちです。これは、将来的な利益の増加を反映しているためです。一方、成熟した産業に属する企業では、安定した収益を反映してPERが低くなる傾向があります。

このように、業界特有の特性を理解することが、PERやPBRの数値を適切に評価するためには不可欠です。

PER(株価収益率)とPBR(株価純資産倍率)を評価する際、単一年度のデータに依存せず、時系列での変化を観察することが重要です。時系列での変化を見ることで、企業の成長トレンドやビジネスサイクルの変遷を把握し、将来的なリスクや機会をより正確に評価することが可能になります。

たとえば、複数年にわたるPBRの推移を追跡することで、企業の資産価値が市場にどのように認識されているかが明らかになります。成長している企業では、時間が経つにつれてPBRが上昇する傾向にありますが、逆に衰退している企業ではPBRが低下することが観察されることがあります。

同様に、PERの時系列データを分析することで、市場が企業の収益能力に対してどのような評価をしているかを理解することができます。

PERを見る時の注意点としては下記があげられます。

・今の数値だけで判断しない

・業種として値の高い・低いがある

・マイナスのPERが出る場合もある

PERは、企業の株価が利益に対して割高か割安かを示す指標ですが、今の数値だけで判断しないように注意しましょう。

例えば、企業が本業以外の特別利益によって一時的な利益を出した場合、1株当たりの純利益が増加するため、PERは下がります。しかし、これは一時的な要因であり、企業の本来の収益力を反映していません。

また、業績が一時的に悪化している企業でも将来的に成長が見込まれる場合、現在のPERは割高に見えることがあります。そのため、過去のPER推移や将来の予想PERも併せて確認し、企業の成長性や収益性を総合的に判断することが重要です。

具体的な事例として、太陽ホールディングスのケースが挙げられます。太陽ホールディングスのPERは、2017年と2019〜2024年の平均PERは15倍前後ですが、2018年のPERは9.18倍と低下しています。

このPERの低下は同社がエレクトロニクス事業に加えて新たに薬品事業に参入したことが原因の一つです。業態の変化により、一時的に投資家からの評価が下がり株価が低迷したため、PERが一時的に低くなりました。

しかし、その後PERは元の水準に戻っており、業績不振ではなく新規事業参入による一時的な影響だったと考えられます。

PERの数値は業種によって異なるため、単純に高い・低いだけで判断してしまうのは誤りです。

一般的に、成長性の高い業種(例えば、ITやバイオテクノロジーなど)ではPERが高くなる傾向にあります。一方、安定性の高い業種(電力・ガス、金融など)はPERが低くなりやすいです。具体的には、ITの平均PERは26.3ですが、金融の平均PERは9.3です。

業界ごとにPERの平均が大きく変わるのは、PERの算定に使われる株価には、投資家の企業に対する将来性の評価が反映されることが理由となっています。このため、異なる業種のPERを単純比較することは適切ではありません。同じ業種内での企業同士を比較することで、その企業が業界内で割高・割安かを判断することが重要です。

マイナスのPERが出る場合もあるという点にも注意が必要です。

PERがマイナスになる状況は、企業が当期純利益で赤字を計上している場合に発生します。たとえば、企業が1万株の発行済株式に対して1億円の赤字を出した場合、株価が10万円であればPERはマイナス10倍と計算されます。

マイナスのPERは、一見すると投資の魅力が低いように感じるかもしれません。しかし、この数値は一時的な損失かもしれないという点で慎重な検討が求められます。例えば、会社が黒字を維持しつつも、一度限りの特別損失で赤字に転じた場合、その株は実質的には価値があるかもしれません。

赤字であっても、その理由が短期的なものである場合、PERがマイナスであっても投資のチャンスと捉えられることがあります。

したがって、PERがマイナスの場合でも、その背後にある経済状況や企業の基本的な健全性を分析することが重要です。

PBRを見る時の注意点としては下記があげられます。

・短期的な株価変動には対応していない

・PBRが低くてもリスクが高い企業は存在する

・成長株投資には不向き

・計算に用いられるのは帳簿上の数値

PBRは短期的な株価の変動には対応しづらい指標です。これは、PBRが年に一度の決算時に更新される純資産と株価を基に計算されるためです。したがって、日々の株価変動を反映しにくく、短期的な投資判断には不向きと言えます。

PBRが低いからといって必ずしも投資のチャンスとは限りません。利益の伸びが鈍い企業や潜在的な問題を抱える企業、上場廃止の危機にある企業もPBRは低くなりがちです。そのため、PBRが低いという理由だけで投資を決めるのは避けたほうが賢明といえるでしょう。

投資の際は、PBRの数値に加えて、その企業の業績や市場での立ち位置、将来性なども総合的に考慮することが重要です。

PBRは成長が期待される小型株投資には向かないことがあります。

たとえばITやバイオテクノロジーなどの成長企業では、純資産が少なく変動が大きいため、PBRの数値が必ずしも企業価値を反映しません。

これらの業種では売上の増加や将来性など、PBRでは捉えきれない要素が評価の鍵を握るため、成長性を重視する投資にはPBRの使用に注意が必要です。

PBRの計算に用いる純資産が帳簿上の数値という点にも注意が必要です。

この帳簿上の数値は、実際の市場価値とは異なることが多く、資産の時価を正確に反映していない場合があります。

そのため、PBRが低いからといって必ずしも割安であるとは限らず、帳簿上の価値と実際の資産価値の間に大きな差異がある場合には特に慎重に判断しましょう。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

この記事ではPERとPBRの違いや、PERとPBRの計算方法、目安、見る時の注意点などについて解説してきました。

両者の意味や違いを理解し、適宜使い分けたり、総合的に判断することが重要です。

この記事がお役に立てば幸いです。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR