M&Aに関わる職種の1つにM&Aコンサル(M&Aコンサルタント、以下M&Aコンサルタント)があります。M&Aコンサルタントについて以下に説明します。

この記事の監修者目次

M&Aコンサルタントとは企業の合併や買収を支援する専門家です。彼らは企業の経営者や経営陣に対して戦略的アドバイスを提供し、M&Aプロセス全体を支援します。

M&Aコンサルタントとは、高度な戦略的知識で企業のM&Aプロセス全体を支援するプロフェッショナルです。M&Aコンサルタントは、クライアントに対してM&Aプロセスに関わるさまざまな側面に関わる専門的なアドバイスを提供します。

広義のコンサルティング会社とは企業や組織に対して専門的なアドバイスや課題解決のサポートを提供する会社を指します。コンサルティング会社はさまざまな業界や業種のクライアントに対し、専門知識や戦略的なアドバイスを提供することで、ビジネスの課題解決や成長を支援します。

一方、M&Aコンサルティング会社とは、企業の合併や買収の計画・実行の支援を専門とする会社です。M&Aコンサルティング会社は、M&Aプロセスの各段階で専門的なアドバイスやサービスを提供し、M&Aを成功裏に導くための役割を担います。

我が国におけるM&Aのコンサルティング会社について記載します。日本ではビッグ4と呼ばれる4つの大手監査法人があります。この4社に関係するFAS(ファイナンシャル・アドバイザリー・サービス:ファイナンス面で顧客にアドバイスを提供する会社)が、最もM&Aコンサルティング会社に近い存在ではないでしょうか。

これらのFASはM&Aのスタートからゴールまでの支援のみならず、M&A成立後のPMI(Post Merger Integration:ポスト・マージャー・インテグレーション(M&A後の統合プロセス))まで、一気通貫にサービスを提供しています。一方でこうした一気通貫のサービスに加えM&Aの仲介を行うことができる会社は、我が国ではまだまだ数も少なく限られています。

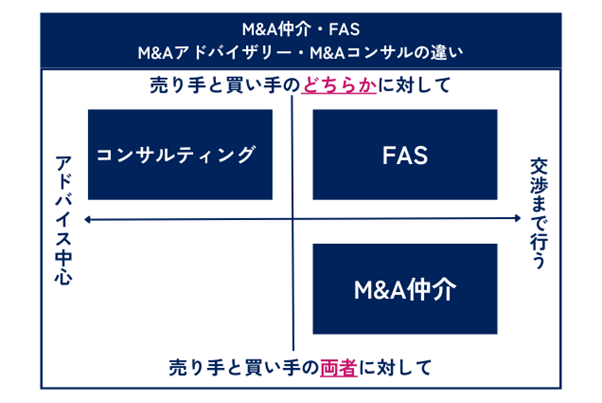

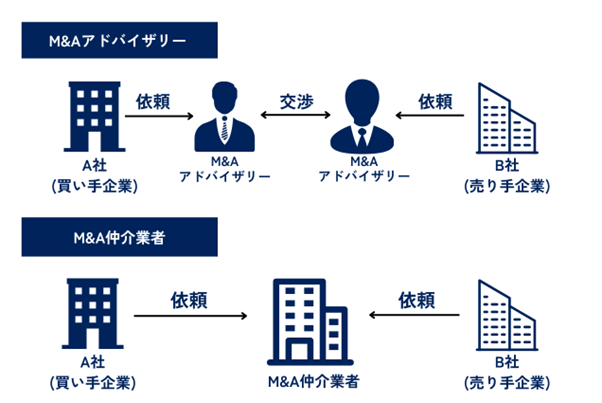

M&AアドバイザリーとはM&Aにおける譲渡側、もしくは譲受側のいずれかのクライアントに伴走し、M&A実行時の助言や支援を行い、成功に導くための役割を担います。M&Aアドバイザリーは戦略的なアドバイスや実務上の手続きに関する専門知識を提供し、M&A取引におけるプロセス全体を管理します。クライアントの利益を最大化し、最善の結果を得られるようサポートするのがM&Aアドバイザリーです。

従来、日本では外資系の投資銀行や大手証券会社が大企業のM&Aを行うM&Aアドバイザリーとしての役割を担ってきました。一般的にM&Aアドバイザリーは譲渡金額の大きい案件に関わります。最近では中小企業のM&Aが増加し、地方銀行や証券会社、M&A仲介会社がM&Aアドバイザリーとしての機能を担い始めています。

M&Aアドバイザリーに関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aアドバイザリーとは?仲介会社との違いや費用・活用メリットを解説

M&A仲介会社とは、その名のとおり譲渡側、もしくは譲受側の中間にたち、M&A取引を仲介・支援する役割を担います。M&AアドバイザリーやFAが譲渡側、もしくは譲受側のいずれかのクライアント側の立場から取引を進めるのに対し、M&A仲介会社は譲渡側、もしくは譲受側の双方の側に対してサポートを行います。

M&A仲介会社に関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→【徹底比較】M&A仲介会社・マッチングサイト一覧!大手5社はどこ?

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

M&Aコンサルタントの役割について以下に説明します。

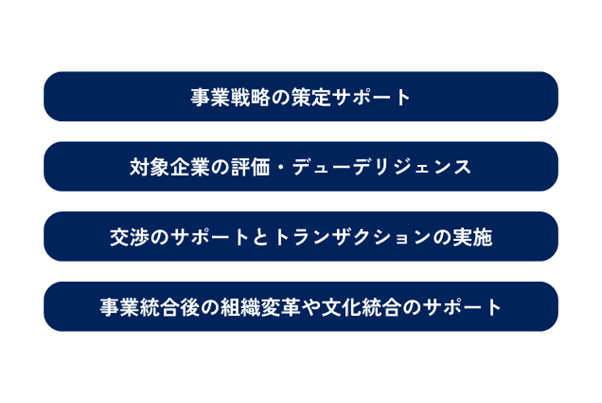

M&Aの事業戦略の策定サポートとは、企業がM&Aを活用して事業戦略を強化・実現するための支援を意味します。具体的には戦略的な目標を明確にし、市場調査と業界分析を行います。その上で、M&Aを実施する企業の戦略に沿うターゲット企業を選定します。

ターゲット企業の評価とデューデリジェンスを行います。デューデリジェンスとは買収監査・調査を意味し、対象会社のリスクを把握するために実施されます。具体的には譲受側から譲渡企業に関する、法務、財務、税務、労務等の側面からリスクや機会を詳細に評価します。買い手企業が売り手企業を理解し、適正な価値でM&Aを行えるようにすることが対象企業の評価・デューデリジェンスの目的です。

デューデリジェンスに関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

M&Aコンサルタントは取引における価格や条件の交渉、契約条項の検討などを支援します。M&Aにおいて交渉は極めて重要なプロセスです。譲渡側と譲受側で、双方が希望する条件について、契約書をラリーしながら盛り込んで行きます。M&Aコンサルタントは交渉の内容をクライアントに理解してもらい、譲渡側と譲受側の双方で誤解がないように進めることが重要です。

M&Aでは異なる組織や文化の企業が統合することになります。そのため統合後の計画(PMI)を策定し、組織変革や事業や文化の統合を支援します。組織文化や業務の統合、リソースの最適配置や活用などを考慮し、統合プロセスを管理することでシナジーが生まれるようにサポートします。

PMIに関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→PMIとは?M&Aにおける重要性・進め方・成功ポイント・事例を解説

M&Aの成功には、しっかりとしたM&A戦略の立案、リスクを低減する対象企業の評価やデューデリジェンス、譲渡側と譲受側双方が納得して着地できる交渉などが必要です。M&Aコンサルティングを活用することで、M&Aのスタートからゴールまでの伴走を通じて、譲渡側と譲受側各々が得られる価値の最大化する支援を受けることができます。また、M&A成立後のPMIのサポートまでの役割を担うM&Aコンサルティングもあります。

M&Aを検討する場合、頭を悩ますのはどこに相談をしたらよいのかわからないことではないでしょうか。こと中小企業に焦点を絞ると、M&Aの経験がある企業は多くはないでしょう。M&Aに関わる専門職の種類が多く、そもそもどこに相談したらよいのかアイデアがありません。こうした場合には、複数の軸で考えると良いでしょう。

まず、企業規模の軸です。大企業が得意なのか、中小企業が得意なのか。あるいは上場企業を対象としているのか、非上場の企業を対象としているのか。売り上げ規模の範囲はどのくらいなのか、などについて実績や事例で確認してみましょう。

次にサービスや機能の軸です。例えばM&Aのスタートからゴール、PMIまで一気通貫のサービスを提供できるM&Aコンサルタントなのか、あるいは特定のM&Aのプロセスに強みがあるのかなどです。譲渡側と譲受側のどちらに提供するサービスに強みがあるのか確認してもよいでしょう。

最後に、強みを発揮できる領域や業界です。これらの軸を考慮して、最適なM&Aコンサルタントを選択しましょう。

M&Aコンサルタントにかかる費用として手数料があります。手数料は着手金、中間報酬、成功報酬で構成されます。また、手数料以外にも出張費用などの実費が必要となります。必要な費用については各社によって建て付けや算出方法が異なるため、確認すると良いでしょう。

M&Aの際の手数料に関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&A手数料の相場はどのくらい?高い手数料を安くするポイントも紹介

M&Aコンサルタントが手がけた成功事例として、中小企業向けM&Aの仲介とM&Aのスタートからゴールまでに加えてM&A後のPMIのプロセスまで対応できた例があります。M&Aはクロージングがゴールではありません。そこからDAY1と呼ばれる新体制での事業運営が開始されます。M&A成立後、少なくとも100日程度は新体制が離陸するためのサポートが必要です。

M&Aコンサルティングは、売り手も買い手も大企業である場合、有効に機能する点がメリットです。一方、デメリットとしては、譲渡側と譲受側の企業が大企業と中小企業など企業規模に大きなギャップがある場合です。こうしたケースではM&Aコンサルティング会社が使用する言葉が通じないケースです。例えば大企業で適用されるガバナンスが、中小企業ではそもそも適用できない状態などです。こうしたケースでは譲渡側と譲受側の共通言語がなく、マッチングが成立せずにM&Aが破談してしまうケースがあります。

中小企業にフォーカスすると、少子高齢化と人口減による中小企業の後継者の確保は喫緊の課題であり、日本企業の99%が中小企業と言われる中で大きな社会課題でもあります。M&Aはこうした課題解決の解となりえます。一方でM&Aは2つとして同じケースはありません。小さな企業を育て成長させてきた創業経営者にとって自社のM&Aは大きなライフイベントでもあります。M&Aの業界には様々なプレイヤーが存在します。M&Aを成功に導くためにも最適なM&Aコンサルティング会社を選ぶべきです。M&Aプロは自社にあったM&Aコンサルタントを探せる業界初のM&Aコンサルタントの紹介メディアです。M&Aプロで自社にあったM&Aコンサルタントを探してみてはいかがでしょうか。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR