事業承継や後継者の課題解決のためにM&Aを検討する経営者が増えています。特に中小企業やオーナー企業においては、手塩にかけて育てた会社だからこそ、M&Aを成功させたいといった思いも強いのではないでしょうか。M&Aの検討開始から成立まで、クライアントに伴走する役割を果たすのがM&Aアドバイザーです。このコラムでは数多くのM&Aを成功に導いたプロの視点からM&Aアドバイザーについて詳しく説明します。

M&AアドバイザーなどのM&A仲介については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&A仲介とは?FAとの違い・役割・メリット・選び方・手数料を解説

目次

M&Aアドバイザーとは会社や事業の譲渡を行う際、経営者に伴走してM&Aを成功に導く存在です。以下に説明します。

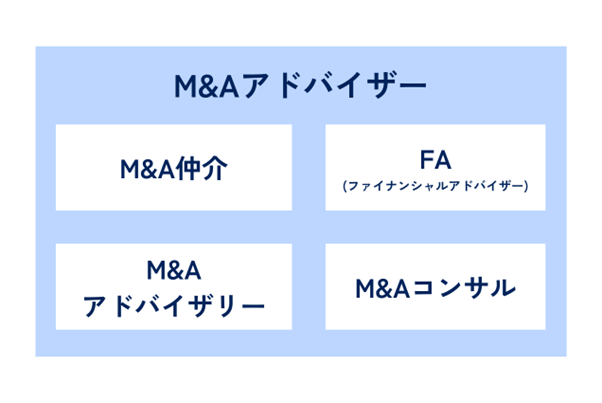

M&AアドバイザーとはM&Aの専門的な知識を持つ専門家として、M&Aを検討している経営者に伴走し、スタートからゴールまで一気通貫でアドバイスを行う役割を担います。広義の意味ではM&Aアドバイザーは、M&A仲介会社の担当者やFA(Financial Advisor:ファイナンシャル・アドバイザー)を含みます。中小企業の経営者やオーナー企業の経営者にとってM&Aは結婚や出産など、人生の大きな節目に匹敵するほどのイベントです。そのため、M&Aアドバイザーは依頼主と極めて強い信頼関係が結ばれることも多く、取引を超えた深い信頼関係を築くことも少なくありません。

M&Aアドバイザーと同様な意味の言葉にM&Aアドバイザリー、M&Aコンサルタントがあります。一般的にM&Aアドバイザリーは大企業のM&Aを担当する投資銀行や証券会社を指す場合が多く、M&AコンサルタントはM&Aの戦略立案やコンサルティング業務を行う存在です。こうした役割の境界は曖昧でもあるため、M&Aアドバイザーと同じ意味で利用されることもあります。

尚、中小企業庁では中小企業が安心してM&Aに取り組める基盤構築のため、M&A支援機関の登録制度を行っています。これはM&Aの仲介業者や支援を行うファイナンシャル・アドバイザー(FA)を登録する制度です。データベースが公開されているため、M&Aアドバイザーを選定する際の参考になるでしょう。

参考:M&A支援機関登録制度(ma-shienkikan.go.jp/)

M&Aアドバイザリー、M&Aコンサルタント、M&A支援機関登録制度に関してはそれぞれ以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aアドバイザリーとは?仲介会社との違いや費用・活用メリットを解説

→M&Aコンサルとは?アドバイザリーとは違う?具体的な事例を用いて紹介

→M&A支援機関登録制度とは?概要・メリット・デメリットを解説

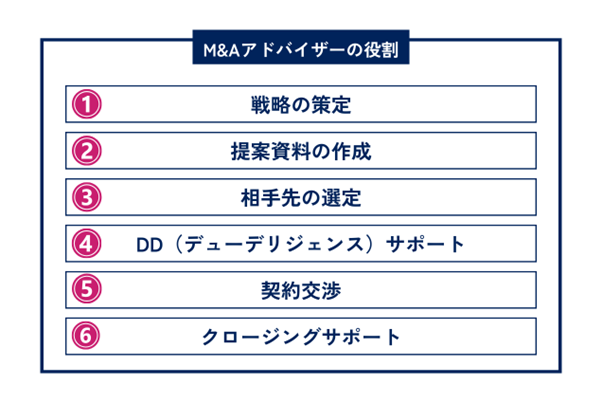

M&Aを成功させるためには戦略の策定が重要です。戦略の策定には大きく2つの要素があります。売り手企業の視点から説明します。

1つ目は売り手企業の事業の特徴や強みを言語化し、買い手企業に対する提案資料を作成をすることです。2つ目は買い手企業を選定することです。

中小企業のM&Aの戦略策定には注意すべき点があります。まずは自社の強みを明確にすることが何よりも重要なのですが、他方で、等身大の自社の姿を言語化し、可視化することです。無理な事業計画を引いて、必要以上に自社の姿を良く見せようと背伸びをすると不安感・不信感が生まれ、M&Aのプロセスで信頼関係を毀損することにもなりかねません。

また、戦略策定の段階では、自社のマイナス要素を確認しておくことも必要です。大企業で一般的に行われているガバナンスが、中小企業では必ずしも実行されているとは限りません。例えば36協定の未締結や残業代の未払い、各種法令違反や未登記不動産がないかなど、企業価値を毀損させる要素があれば、事前に対応しておくことが必要です。

買い手に対する提案資料の作成では、自社のビジネスモデルや事業内容、取引先や競合、財務諸表、市場環境や業界動向などについて要素分解を行い、買い手企業に対する見せ方を策定しながら作成します。

提案資料は基本的に下記の2つの資料から構成されます。

1.ノンネームシート(ティザー)

ノンネームシートとはその名の通り、売り手側が特定されないように会社名を伏せて情報を記載した書類です。ノンネームシートは売り手側と買い手側の秘密保持契約を締結する前に提示します。そのため秘密保持契約を締結していない企業が見ても問題のない情報の粒度で作成します。詳細な情報を記載すると会社名が特定されるリスクがあるため、情報の深度については考慮が必要です。一方で、自社の魅力や競合他社に対する強みを記載する必要もあるため、情報の抽象度と具体度のバランスを考慮しながら作成することが必要です。

2.インフォメーションメモランダム(IM:Infomation Memorandum)

インフォメーションメモランダムとは、売り手側企業や事業等に関する詳細な情報を記載した資料です。インフォメーションメモランダムは秘密保持契約後に開示します。 おおむねパワーポイントで約20ページから約50ページ程度で構成され、会社概要や株主構成などの基本的な情報、自社の特徴や強み、PLやBSの財務情報を記載します。リスクがある場合も漏れなく記載します。マクロな業界動向、競合の状況、ビジネスモデルや商流についても記載します。

買い手となる相手先企業の選定は、売り手企業とM&Aアドバイザーで相談しながら進めます。選定の際は基準となる3つの軸を設定すると良いでしょう。3つの軸とは自社を中心とした商流の川上、川下、水平方向の軸です。例えば自社が物流事業を営む場合、1つ目の軸は川上のメーカーや商社、荷主企業などが想定できます。2つ目の軸では川下側は卸売業や小売などが想定されるでしょう。3つ目の軸には水平方向は運送会社などの同業他社があるでしょう。

また、上記の3つの軸以外にも自社事業の近接領域やシナジーを生み出しやすい領域から選定したり、自社が強みとするキーワードから選定したりする方法や特定の企業を買い手として指名する方法もあります。

デューデリジェンスとは売り手企業の法務、財務、税務などの側面の機会やリスクについて買い手側の企業が調査を行うことです。デューデリジェンスのプロセスでは、弁護士や会計士、税理士などの専門家は専門用語を多用します。そのためM&Aアドバイザーはクライアントが理解できるように専門家と経営者との橋渡しを行います。士業の専門家の専門用語や意図、質問や調査などの要求事項を適切に解釈し翻訳した上で売り手側のクライアントに伝えます。認識や理解の齟齬が発生し、不利益を被らないようにプロセスを進めることがDDサポートです。

デューデリジェンスについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→DD(デューデリジェンス)とは?目的・M&Aの際の流れ・費用を解説

契約交渉は株式譲渡契約もしくは事業譲渡契約に関わる交渉になります。契約交渉では売り手と買い手の弁護士を中心に契約書の作成や修正事項のラリーが行われます。双方が納得できる条件まで契約書の修正が行われます。

契約交渉のプロセスでは契約書の書き方や修正事項のビジネス的判断に関わります。案件の背景や交渉の経緯についてさまざまな考慮が必要なケースがあります。こうした考慮事項に対し、M&Aアドバイザーは双方の意向や意見を適切に弁護士に伝えて売り手と買い手双方が納得し、Win-Winの関係になるような契約書を作成するサポートを行います。

クロージングサポートとは、クロージングを実行するために必要な前提条件を満たすためのサポートです。クロージングとはM&Aの取引が実行され、会社や事業の経営に関する権利が売り手から買い手へ移転することを意味します。株式譲渡契約もしくは事業譲渡契約ではクロージング条件やクロージングの前提条件と呼ばれるものが規定されます。こうした規定に対して、M&Aの実行が売り手側のステークホルダーとの契約事項に抵触しないかなどを相手方に確認します。具体的には売り手のステークホルダーにM&Aを実行することを告知し、企業を譲渡することの承諾を得ることなどです。

クロージングについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aにおけるクロージングとは?手続きや流れ、必要書類を解説

M&Aアドバイザーに必要なスキルと知識は主に3つあります。1つ目がコミュニケーション能力、2つ目が実行力や思考力、3つ目が知識です。

1つ目のコミュニケーション能力について説明します。M&Aアドバイザーはさまざまなステークホルダーと適切なコミュニケーションを図る必要があります。専門用語を適切に解釈しクライアントに伝えることも含まれます。M&A用語や弁護士や会計士の法務や財務の専門用語をわかりやすく翻訳して売り手や買い手の経営者に伝えることが必要です。経営者は事業運営のプロではありますが、M&Aに関わる知識については必ずしも詳しいとは限りません。

コミュニケーションツールについては、物理的なギャップの解決が必要なケースがあります。例えばDXが進んだ大手企業と、そうでない中小企業では利用できるツールが異なる場合があります。売り手側の中小企業からファックスされた書類を、大手企業のクラウド向けにデジタル変換する必要があるかもしれません。新しいIT企業はSNSやメッセンジャーを多用するかもしれませんが、伝統的な中小企業はメールが中心かもしれません。M&Aアドバイザーには、こうしたコミュニケーションギャップを埋めるスキルも必要です。

2つ目の実行力や思考力について説明します。M&Aを円滑に進めるためには売り手と買い手で異なるベクトルを収斂させ、Win-Winの成果を生み出す実行力や思考力が必要です。さまざまな利害関係や対立軸がある中、コミュニケーションやツールを駆使して解決し、プロセスを進めていく実行力や思考力が必要です。

3つ目の知識に関しては、弁護士や会計士など士業の専門家と会話が成り立つ知識ベースが求められます。M&Aアドバイザーには、必ずしも士業の資格やスキルは必要ではありませんが、こうした専門家と不自由なく意思疎通を行えることはM&Aの全領域に対して必要です。

M&Aアドバイザーを目指す学生の方はこちらも参考にしてみてください。

参考:企業分析AI|ココシロインターン

M&Aが初めての経営者はM&Aを不安に思うケースが多くあります。M&Aアドバイザーには、経営者の不安は何に起因するのか想像しつつ、解消を図るコミュニケーションスキルが求められます。またこうしたスキルはM&Aアドバイザーの付加価値です。例えば言葉の意味が理解できない場合、高齢の経営者は不安に思うかもしれません。こうした場合、M&Aアドバイザーが臨機応変に対応し、横文字の多用は避けるなどの配慮をすれば不安を解消できるでしょう。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

M&Aの成功のため、M&Aアドバイザーに依頼する際の注意点とM&Aアドバイザーの選び方、M&Aアドバイザーの費用について説明します。

M&Aアドバイザーを選ぶ際には3つのポイントがあります。それは知識、実績、相性です。

1つ目の知識は、売り手企業の業界に関する知識の深さです。例えば飲食業、サービス業など、業界に関する豊かな知識があれば、こうした業界のM&Aを円滑に進めることができます。

2つ目の実績については、売り手企業の業界に関するM&Aの実績を有することです。業界知識があり、M&Aの実績は売り手企業や買い手企業との円滑なコミュニケーションの基盤となります。

3つ目はM&Aアドバイザーとの相性です。M&Aは、半年から1年にも及ぶプロジェクトです。M&Aアドバイザーとは、ほぼ毎日やり取りを行うことになるため、知識や実績に加え、ストレスなく自然にコミュニケーションができるM&Aアドバイザーを選ぶと良いでしょう。

自社にあったM&Aアドバイザーを探すならM&Aプロを活用してみてください。

M&Aプロ:https://ma-pro.com/

M&Aアドバイザーの費用については適切な費用を判断します。手数料の設定はM&A仲介会社毎に異なるため、業界慣習や相場を見極めて、割高でないM&Aアドバイザーを選択するとよいでしょう。

特に成功報酬については、株価レーマン方式と移動総資産レーマン方式で報酬金額が大きく異なります。忘れてはならないことが最低報酬額の設定有無の確認です。M&A仲介会社によっては最低報酬額を設定しています。売却費用の額を基準とした料率の報酬額と最低報酬額を比較した場合、最低報酬額の方が高くなり、手数料割れが発生するケースもあるため注意が必要です。

M&Aに関する手数料については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&A手数料の相場はどのくらい?高い手数料を安くするポイントも紹介

M&Aアドバイザーが不在の場合のリスクについて説明します。M&Aでは売り手側が買い手側と直接交渉するケースもありますが、売り手側にとってM&Aは初めてのケース、多くても2回目のケースが多いです。一方、買い手側企業にとってM&Aは年に数回以上と、豊かな経験値がある場合が多くあります。

そのため、経験が少ない売り手側は知らず知らずで不利益を被り、本来得られるべき売却利益を得られない場合もあります。M&Aを有利な条件で進めるためにM&AのプロであるM&Aアドバイザーを適切に利用することが大切な選択肢の1つです。

優れたM&Aアドバイザーと巡り合えると、M&Aが成約に導かれるだけでなく、その後の戦略にも良い情報を与えられたり、M&A後においても戦友のような関係になったりすることがあります。会社を譲渡した際に、退任せず、買い手企業の子会社社長として続投する場合、追加買収や投資の責任者も同時に任されることも、しばしばありますが、自社の売却を成約に導いてくれたM&Aアドバイザーは他のM&Aアドバイザーと比較して、信頼関係が大きく異なるので、その後も安心して買収相談をすることができます。時には家族を交えたお付き合いになったり、生涯、節目節目に食事に行くような仲になったりすることもよくあります。

M&Aプロは、自社にあったM&Aアドバイザーを探すことができます。M&AプロでM&Aアドバイザーを探し、相談してみてはいかがでしょうか。

URL: https://ma-pro.com/

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR