M&Aは高度な専門的知識や遂行力が必要とされる取引です。そのため、M&Aの際には専門家に相談することが重要になります。M&Aアドバイザリーとは、企業の譲渡(売却)や譲受(買収)を検討するいずれかの企業の依頼を受け、クライアントに伴走しながらのM&Aを推進し、M&Aを成功に導くための役割を担う専門家です。M&Aアドバイザリーについて以下に説明します。

M&AアドバイザリーなどM&Aに関するコンサルティングについては以下の記事でも詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aコンサルとは?アドバイザリーとは違う?具体的な事例を用いて紹介

目次

M&Aアドバイザリーについて以下に説明します。

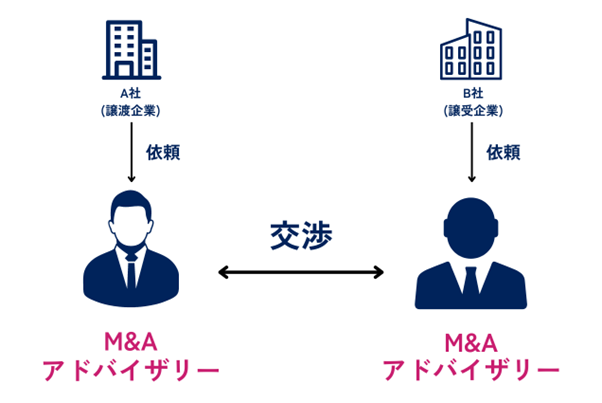

M&Aアドバイザーの定義について説明します。M&Aアドバイザーとは、クライアントとなる譲渡もしくは譲受側のいずれかのクライアントと契約を結び、クライアントの利益を最大化することを目的とするM&Aの専門の企業や専門家です。M&Aアドバイザーは戦略的なアドバイスや実務上の手続きに関する専門知識を持ち、M&A取引におけるプロセス全体を管理し、顧客企業が最善の結果を得られるようサポートします。

M&Aアドバイザーは企業の譲渡(売却)や譲受(買収)を検討するいずれかの企業の側にたち、クライアントとなる企業に伴走します。M&A仲介会社の様に譲渡と譲受の間にたつことはありません。一般的に大企業間のM&Aなど大きな取引においてM&Aアドバイザーと契約する事が多いです。

M&Aアドバイザーについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aアドバイザーとは?仕事の内容・役割や依頼する際の注意点を紹介

M&A アドバイザーの役割

M&Aアドバイザーの役割はクライアントの利益を最大化することが役割です。M&Aアドバイザリーは案件ごとにチームを組織したり、専門家のネットワークを組織したりして各々の案件に対応します。M&Aアドバイザーは譲渡側もしくは譲受側のいずれかの利益を最大化することが使命です。

M&Aアドバイザーはクライアントの希望を実現するために重要な役割を担います。先述の様にクライアントの利益を最大化することもさることながら、M&Aのプロフェッショナルとして戦略の立案や円滑なプロセスの遂行を行います。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

M&Aアドバイザーは大きく分けて

①財務アドバイザー

②法務アドバイザー

③その他アドバイザー

以上の3種類に分類されます。以下で3種類のアドバイザーについて詳しく解説します。

財務アドバイザーはM&Aにおいて、売却側や買収側のサポート役として活動し、それぞれの立場からM&Aの成功を目指すための戦略的な相談役を務めます。また、周辺アドバイザーや対象企業との調整および交渉役も担い、M&Aプロジェクト全般の進行を担います。

財務アドバイザーとして活動する主な機関は、外資系投資銀行、国内証券会社、メガバンクや地方銀行、信用金庫、そして大手コンサルティングファームなどです。また、税務や財務に特化したアドバイザリーファーム、独立系M&A専門ファーム(M&Aブティック)、個人コンサルタントもこの領域で重要な役割を果たしています。

法務アドバイザーはM&A取引において、クライアントの法務部門をサポートし、法務デューデリジェンスを含む様々な法的課題の解決を担います。取引における法的なリスクを評価し、クライアントが安全かつ効果的に目的を達成できるよう支援します。

主な法務アドバイザーとしては、国内外の法律事務所が挙げられます。法律事務所は、国際的な法律規制や複雑な法的問題に精通しており、M&A取引を円滑に進めるための専門知識を提供します。法律専門家の支援により、M&Aプロセス中に発生する可能性のある法的な課題を事前に特定し、解決することが可能です。

他にも、取引が公正な価格で行われているかどうかを評価するフェアネス・オピニオンの実施や反社会的勢力のチェックなどを行うアドバイザーもあります。これらのサービスを提供する主なアドバイザーは大手コンサルティングファームや税務・財務系アドバイザリーファームなどです。

M&A アドバイザリーとM&A仲介会社や経営コンサルタントなど類似のアドバイザーの違いについて解説します。

M&AアドバイザリーとM&A仲介会社の主な違いは、役割の専門性と対象クライアントにあります。M&Aアドバイザリーは、主に大規模な企業間取引で、買収側または売却側の一方に専属で契約し、その会社の利益を最大化するべく交渉と契約を行います。これに対して、M&A仲介は主に中小企業を対象に、買い手と売り手の間を取り持ち、双方の希望条件に合うようなマッチングと交渉をサポートします。

M&A仲介会社にについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→【徹底比較】M&A仲介会社・マッチングサイト一覧!大手5社はどこ?

経営コンサルタントとM&Aアドバイザリーの違いは、提供するサービスの範囲と目的です。経営コンサルタントは、組織論、システム、法務など経営全般にわたる広範なアドバイスを提供します。これに対して、M&Aアドバイザリーの業務はより具体的で、M&A取引に特化しています。

M&Aアドバイザリーの業務内容について以下に説明します。

M&AアドバイザリはM&Aの目的の明確化を行います。例えば中小企業のM&Aでは、後継者不足による事業承継を目的とするケースが多くあります。また事業の健全性を復活させるために不採算部門の整理を目的に事業を譲渡するケースや、コアの領域に注力するため会社や事業を譲渡するケースもあります。M&Aアドバイザリは上記の様にM&Aの目的を明確化します。

M&Aアドバイザリは様々な視点を考慮してターゲットを選定します。例えば業界や市場におけるポジショニングや競争力、成長性やシナジーなどを考慮しながら譲渡先や譲受側の企業を選定します。なお、ターゲットの選定時、譲渡先や譲受側の母集団が大きいほどM&Aは成立しやすくなります。

M&Aにおけるバリュエーションとは、M&Aの対象となる企業の資産や価値を評価するプロセスです。M&A取引において、対象企業の価値を正確に評価することは極めて重要なプロセスです。

M&Aアドバイザリーは資料作成も担います。特に、譲受企業への打診に使用するための書類で、譲受企業に譲渡企業の事業内容や希望する条件、さらにはその企業の将来性を詳細に伝えるために不可欠な「企業概要書(IM)」の作成を行います。

M&Aの条件に関する助言はM&Aアドバイザリーの業務内容の中でも重要です。専門家による買収価格の評価は、様々な計算方法に基づいて行われ、わずかな条件の違いで評価額が大きく変動することがあります。この評価は、M&A取引の条件が妥当であり、特に買い手が上場企業の場合、適正な価格での取引がなされているかを保証するために不可欠です。不当に高い条件でM&Aを実行してしまうと、取締役の責任問題に発展するリスクも伴います。

また、M&Aのスキーム選択に関する助言もM&Aアドバイザリーの重要な業務です。買収スキームには株式譲渡、合併、会社分割、株式交換、事業譲渡など多岐にわたる選択肢があり、それぞれのスキームが会計や税務、資金調達のしやすさ、市場の反応に異なる影響を与えます。そのため、M&Aを進める際は、これらの要素を総合的に考慮し、最適なスキームを選択するための高度な知識と経験が必要です。

M&Aにおけるデューデリジェンスとは、対象企業のリスクや機会について詳細に調査するプロセスです。デューデリジェンスでは主に法務、財務、税務、労務面のリスクや機会について、譲受側のアドバイザーチーム(主として弁護士、会計士)が対象会社の調査をします。

M&Aの交渉は、譲渡側と譲受側の企業間で、取引条件や価格について合意形成するプロセスです。交渉はM&A取引において極めて重要なプロセスです。双方の弁護士が契約書の文言について、ラリーしながら契約書を作り上げていきます。

M&AアドバイザリーはPMI(組織統合)のサポートも行います。M&Aが完了した後、迅速かつスムーズな統合は、即座に利益を生み出すために不可欠ですが、経営者が本業に専念しつつ管理するのは極めて困難です。

PMIプロセスでは、ハード面の統合、例えば人事システムや経理システムの統合、およびソフト面の統合、例えば企業文化の融合や組織再編が行われます。

M&Aアドバイザリーは、PMIの複雑な課題を管理し、計画の策定、会計や税務の実務処理のサポート、そしてM&A後のビジョンの共有に至るまで幅広い支援を行います。

M&Aアドバイザーは資金調達の立案やアドバイス、実行についてもサポートを行います。

M&Aアドバイザーを利用するメリットについて以下に説明します。

M&Aアドバイザーは業界に対する深い理解や知見を有します。相手先の業界について知っていれば売却の相手先候補の検討時にも有利となります。

自社の状況や市場の条件に合わせた戦略アドバイスを受けられる点もM&Aアドバイザリーを利用するメリットの一つです。M&Aには決まった正解がなく、各企業の状況や競争環境によって最適な手法は異なります。株式譲渡、事業譲渡、会社分割、株式交換など、様々な手法が存在し、その中から最適な選択を行う必要があります。

M&Aアドバイザリーは、これらの複雑な選択肢の中から、クライアントのビジネス目標に適した戦略を提案します。

M&Aアドバイザリーを活用することで、M&A取引のプロセスをスムーズに進行することが可能です。M&Aはその性質上、多様な手法が存在し、それぞれ異なる専門的知識を要求するため、取引は非常に複雑です。そのため、専門知識がないと取引完了まで一年から一年半以上の時間を要することがあります。

しかし、専門知識を持つM&Aアドバイザリーを起用することで、M&A取引の速度が大幅に向上します。M&Aアドバイザリーは、取引の各段階での適切な専門家の知識と経験を活用して、効率的に問題を解決し、プロジェクトを前進させます。その結果、取引の規模にもよりますが、数か月から半年程度で全プロセスを完了することが可能になります。

M&Aを進める過程では様々なリスクが発生します。M&Aアドバイザーはリスクを予見し、予め適切な対応を行います。

一般に、M&A取引の成功率は約3割とされています。しかし、この統計には専門のアドバイザリーを利用せずに自社だけで進めたケースも含まれています。M&Aアドバイザリーを利用することで、M&Aの成功率を向上させることが可能です。

M&Aアドバイザリーは、取引を失敗に導く可能性のある局面やポイントを的確に把握しています。そのため、アドバイザリーを起用することで、交渉や取引のプロセスをスムーズに進め、多くの困難を乗り越えることができます。また、M&Aの各ステージでの戦略的な判断をサポートし、適切なアドバイスを提供することで、成功確率を大幅に高めることが可能です。

M&Aアドバイザーにかかる手数料は主に成功報酬とリテイナーフィーの2種類に分けられます。

M&Aアドバイザーに支払う成功報酬は、通常は買収金額に基づいたレーマン方式で計算されます。レーマン方式では、買収金額の規模に応じて報酬の割合が段階的に変動します。一般的には、おおよそ以下のようなレートが設定されています:

| M&Aの買収金額 | 報酬額 |

| 5億円以下の部分 | 5% |

| 5億円~10億円の部分 | 4% |

| 10億円~50億円の部分 | 3% |

| 50億円~100億円の部分 | 2% |

| 100億円以上の部分 | 1% |

リテイナーフィーは、成功報酬とは別に設定される報酬です。リテイナーフィーは、契約締結時に一括で支払われる着手金の形をとることが多いですが、毎月定額を支払う方式を採用する場合もあります。また、これらの組み合わせで請求されることもありますが、実務上では月額報酬としてのリテイナーフィーが一般的です。

リテイナーフィーの額は、対象となるM&A案件の規模によって大きく異なります。中型案件では月額数十万円から着手金として数百万円が相場です。一方、大型案件の場合は、月額1,000万円から1,500万円という額が設定されることもあります。さらに、M&Aアドバイザリーの中には、提供するサービスの実際の時間に基づいてタイムチャージ形式でリテイナーフィーを請求するところもあります。

M&Aアドバイザーは企業や個人によってそれぞれ得意な領域があります。M&Aアドバイザーを選択する際のポイントについて説明します。

M&Aアドバイザーを選ぶ際には、自社のM&A案件の規模や特定のニーズに適したアドバイザーを選択することが重要です。例えば、数千億円規模の大型M&Aを行う場合、外資系証券会社がその専門知識と経験を持っています。一方、数十億円から数百億円の案件では、日系の大手金融機関や証券会社が適しているでしょう。さらに、小規模なM&Aは独立系アドバイザリーや特定の市場に特化した仲介会社が得意としています。

また、自社がアドバイザリーに何を求めているかを明確にすることが必要です。財務的な助言が主な目的であれば、公認会計士や財務専門のアドバイザリーに依頼するべきです。一方で、M&Aのパートナー探しに重点を置く場合、より広範なネットワークを持つM&Aプラットフォームやコスト効率の良いサービスが適切かもしれません。

M&Aアドバイザーを選択する際は、過去の取引実績や成功事例を参考にすると良いでしょう。こうした取引実績や成功事例はM&Aアドバイザーを選択するための指標となるでしょう。M&Aアドバイザーがそれぞれ得意とする業界や領域を知ることは大切です。

M&Aアドバイザーの信頼性や評価を知るにはどのようにしたら良いでしょうか。

中小企業のM&Aを手がけるM&Aアドバイザーには情報が公開されていない人もいるためM&Aに関わる弁護士や会計士とのネットワークの口コミ、評判から選択すると良いでしょう。過去の実績や業界知識に加えて、希望の売買金額を実現する高い交渉力も評価ポイントです。

M&Aアドバイザーに支払う手数料には着手金、リテイナーフィー、成功報酬などで構成されています。これらの手数料はM&Aアドバイザリー会社によって設定が異なります。着手金がない会社や成功報酬に含まれる会社などもあるため、確認してみましょう。

またアドバイザーによっては、成功報酬を最優先に考え、売り手や買い手の利益よりも取引の成立を優先する場合があるので注意が必要です。

M&Aアドバイザーを選ぶ際は情報漏洩のリスクへの注意が必要です。特にM&Aプロセス中、会社の財務諸表や経営計画書などの重要な情報をM&Aアドバイザーに渡す必要があります。これらの情報は企業価値を左右するため、外部に漏れると企業に大きな損害を与える可能性があります。

そのため、M&Aアドバイザリーとの間で機密保持契約(NDA)を締結することが一般的です。しかしながら、契約を結んだとしても、情報漏洩のリスクが完全になくなるわけではありません。リスクを最小限に抑えるためには、アドバイザーの選定時にその信頼性や過去の実績をしっかりと評価することが重要です。

M&Aアドバイザーを選ぶ際、契約内容に注意することが重要です。契約では、アドバイザリーとの業務範囲、報酬体系、そして契約の形式(専任契約や非専任契約)などが定められます。特に、仲介方式かアドバイザリー方式かの違いは、提供されるサービス内容に大きな影響を及ぼします。加えて、契約時には、そのアドバイザーが結果に対してどの程度の責任を負うかも確認が必要です。場合によっては、契約に責任の所在が明記されていないこともあり、その後のトラブルの原因となることもあります。

複数の事業を展開する中小企業のM&Aのケースについてお伝えします。コロナの影響で業績が低迷していたため会社全体の売却依頼を受けました。しかし、案件を進める中で一部事業を切り出し売却することに方針転換しました。様々な理由で会社の母体は残したまま一部の部門を売却し再起を図ることになりました。中小企業の経営者は自社の事業に深い思い入れを持っています。会社の母体を残すことで、経営者の想いをつなげることができました。

M&AアドバイザーはM&Aを成功に導くプロフェッショナルです。クライアントに伴走しながらM&Aの実現を目指します。最適なM&Aアドバイザーを選択するためにはM&Aのプロに相談をしてみてはいかがでしょうか。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR