LOI(レターオブインテント)とは買い手が売り手に対してM&Aの意思を伝えるための意向表明書のことで、M&Aの際に交わされる文書の一つです。M&Aの際には多くの文書を交わすことになるので、混同してしまわないよう一つ一つ文書の意味と役割を理解しておく必要があります。

今回の記事では、LOIの意味・MOUとの違い・作成する目的・記載内容・作成する時や受け取った時のポイントについて解説します。

M&Aの基本的な概要については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aとは?概要・流れ・メリット・デメリット・成功ポイントを解説

目次

LOI(レターオブインテント)は意向表明書とも呼ばれ、買い手が売り手に対して、事業譲受や会社買収などの意思を表明するための書類です。LOIは、M&Aの交渉段階で用いられることが一般的であり、法的な拘束力は持たないものの、買い手の真剣な意志を示すための重要な書類です。LOIの提出は必須ではなく、案件によっては省略されることもあります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

LOIを締結する目的について、買い手と売り手に分けて解説します。

買い手がLOIを締結する主な目的は、自社の買収意向を誠実に売り手オーナーにお伝えすることで独占交渉権を確保することです。M&Aの交渉段階では、買い手は売り手の詳細な内部情報をまだ把握していないため、M&Aの実施に関して法的な義務を負うことは避けたいと考えるのが一般的です。そこで、独占交渉権を設けることで買い手は他の競合する買い手が介入することなく、安心してデューデリジェンスを進めることが可能になります。

売り手がLOIを締結する主な目的は、買い手との間で基本的な取引条件を明確にし、リスクを抑え前向きな交渉を進めることです。デューデリジェンスは、買い手が売り手の財務状況やビジネスリスクを詳細に調査する過程であり、売り手にとって情報開示は大きなリスクを伴います。そのため、LOIを通じて買い手が基本的な交渉条件に合意することで、不必要に多くの候補と交渉することなく、交渉を進めることができます。

LOIと混同しやすい、MOU(基本合意書)の違いについて解説します。

LOIとMOUの違いの一つは、取り交わされるタイミングです。通常、M&Aの手続きは秘密保持契約(NDA)の締結から始まり、その後にLOIが提示されます。LOIは、買い手が買収の意思を明確にし、売り手との間で初期の交渉を行うために用いられます。

一方、MOUはLOIの後、双方が交渉を進め、大まかな条件で合意に達した後に締結されます。MOUは、交渉を通じて双方が合意した具体的な条件や、次のステップに進むための基本的な枠組みを文書化するものです。MOUが締結されると、買い手はデューデリジェンスを実施し、その結果に基づいて最終的な契約書(DA)の締結に進みます。

LOIとMOUは内容にも違いがあります。LOIはM&Aプロセスの初期段階で用いられ、取引の意思表明としての性格が強いです。具体的には、買い手が売り手に対して事業譲受や会社買収などの意向を示す際に用いられます。取引額や譲受資産、M&Aの手法などの大まかな条件が盛り込まれますが、これらの内容は交渉を通じて変更される可能性があるため、比較的柔軟性が持たせられています。

一方で、MOUはLOIよりも詳細で確定した情報を含むことが一般的です。MOUには独占交渉権や秘密保持義務、デューデリジェンスの実施、最終契約に従った取引条件などが記載されます。双方が本格的な交渉を行うことを前提とした内容が盛り込まれ、最終契約に近い形で取り交わされるため、より具体的で法的な拘束力が強くなる傾向にあります。

LOIとMOUにおいては、合意の有無という点でも違いがあります。LOIは、買い手が売り手に対して事業譲受や会社買収の意思を示す一方的な文書であるため、合意の意味合いを含みません。つまり、LOIはあくまで交渉を進めるための出発点となる文書であり、その内容が最終的な合意に必ず反映されるわけではありません。

一方、MOUはLOIの後に締結されることが一般的で、こちらは買い手と売り手の双方が合意した内容が記載されます。MOUはLOIよりも具体的な取引条件が記載され、両者が合意することで初めて有効となる文書です。MOUでは、独占交渉権や秘密保持義務、デューデリジェンスの実施など、具体的な契約条項が設定され、最終的な契約締結に向けての準備が整えられます。

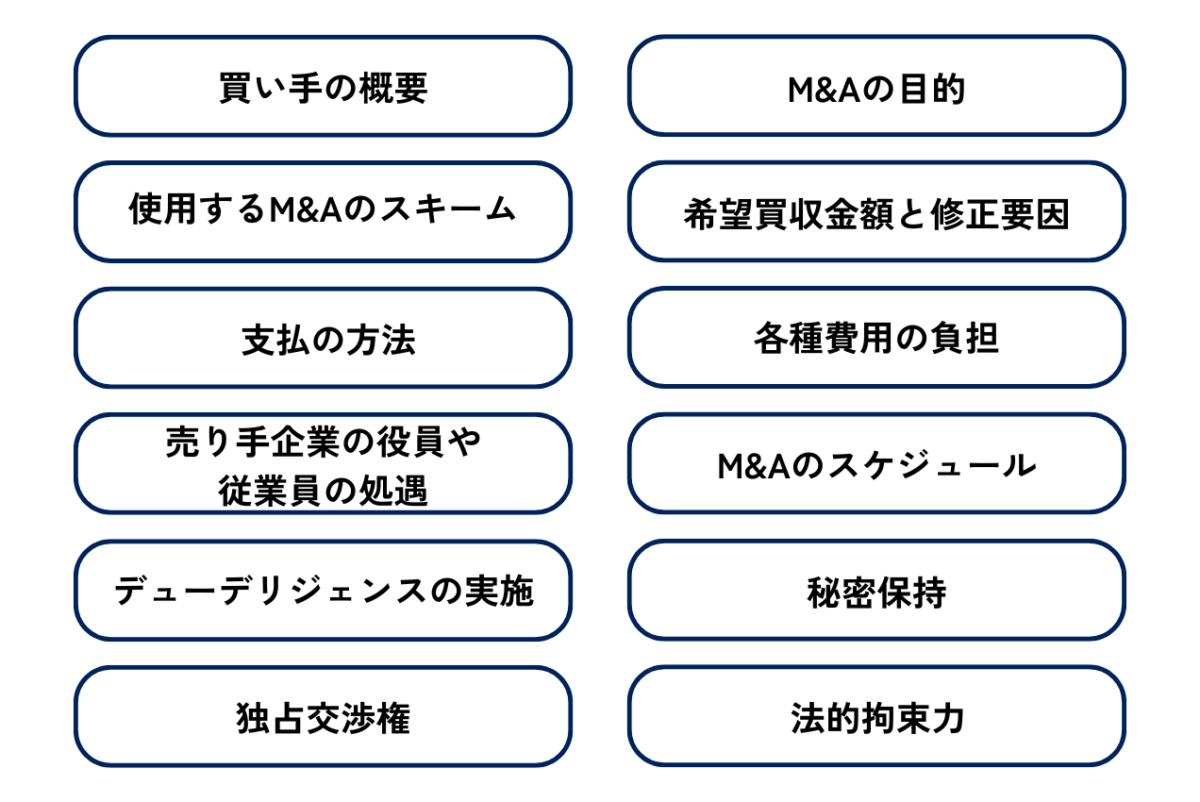

LOIに記載する内容を解説します。具体的には、

①買い手の概要

②M&Aの目的

③使用するM&Aのスキーム

④希望買収金額と修正要因

⑤支払いの方法

⑥各種費用の負担

⑦売り手企業の役員や従業員の処遇

⑧M&Aのスケジュール

⑨デューデリジェンスの実施

⑩秘密保持

⑪独占交渉権

⑫法的拘束力

以上の12個の内容が記載されることが一般的です。

LOIには、企業の基本情報など買い手の概要を記載します。具体的には、買い手企業の商号や代表者の氏名、事業内容、経緯、資本金の額、そしてグループ企業の情報が記されます。買い手企業が展開する事業の種類や内容も詳細に述べられ、買収によって売り手とどのようなシナジーが期待できるかを示す内容も盛り込まれることがあります。

LOIにはM&Aの目的を記載します。新規事業領域への進出や既存事業の拡大、市場競争力の強化、シナジー効果の獲得など、買収により達成を目指す具体的な成果を盛り込みます。他にも、新たな技術アクセスによる製品ラインの拡充や、重要な人材、ブランド価値の確保もM&Aの目的として挙げられることがあります。

M&Aの目的については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aの目的とは?手法・流れ・成功のポイントまで詳しく解説!

LOIには、使用するM&Aのスキームが明記されます。具体的には、事業譲渡や株式譲渡など、取引の形式を示し、どの事業やどれだけの株式を取得するかが具体的に記述されます。たとえば、株式譲渡の場合は取得予定の株式数や取得割合を、事業譲渡の場合は取得予定の事業資産を記載することが一般的です。

LOIに記載する内容として、買収金額も大切な要素の一つです。LOIには、買い手側の現時点での希望買収金額を記載します。この金額は通常、交渉の進展に応じて変更され得るため、一定の範囲を示す形で「〇億〇千万円から〇億〇千万円」などの表記がなされることもあります。ただし、競争入札などの形式の場合には、確定した金額を明記することもあります。また、交渉の際に正当性を確保するため、買収金額の算定根拠は、具体的な計算方法を用いて、例えば時価純資産法や類似会社比準法などの手法に基づいて記載しましょう。

さらに、LOIには買収価格が修正される可能性のある要因も記述することがあります。特に、デューデリジェンスを実施した後に価格が修正される可能性がある場合、これを明記しておくことで、後のトラブルを未然に防ぐことが可能です。

LOIにはM&A取引における対価の支払い方法を具体的に記載します。支払いの形態は、現金のみ、株式のみ、またはこれらの組み合わせなど、取引の性質に応じて様々です。特に、支払いが一括でない場合、例えば業績連動型の支払い方式など、具体的な条件や計算基準を明確にする必要があります。

LOIにおいて、M&A取引に伴う各種費用の負担についても詳細に記載することが一般的です。具体的には、売り手が対応をしやすいように、買い手がデューデリジェンスの費用を負担すること、およびその実施期間を明記することなどが重要です。

LOIにおいて、対象会社の役員や従業員の処遇に関する内容を明確に記載することは、重要な事項です。具体的には、M&A後における役員や社員の待遇に関する詳細が含まれます。

特に、社員の給与や福利厚生の維持、改善に関する約束は、売り手側の合意を得る上で非常に重要です。最低限、現在の待遇を維持するという条件は売り手に安心感を与えるため、はっきり明示することが重要です。

また、役員に対する具体的な処遇も記載しましょう。役職の変更が伴う場合、新しい役職や責任範囲、引き継ぎ期間中の役職や報酬についても詳細に記述することが望ましいです。

LOIに記載されるM&Aのスケジュールには、デューデリジェンス実施期間やMOU締結、最終契約書(DA)の締結日など、重要な日程が含まれます。M&Aが正式に成立するまでの大まかな流れと期間を示すことで、各当事者が事前にスケジュールを調整しやすくなります。

一般的に、LOIの段階ではこれらの日程は予定として記載され、具体的な交渉とデューデリジェンスの結果に基づき適宜修正が行われることがあります。例えば、クロージングまでの一般的な流れとしては、LOI提出後に条件のすり合わせを行い、MOU締結、デューデリジェンス実施、そして最終契約書締結に至ることが多いです。

このプロセス中で重要なのは、デューデリジェンスの実施期間を明確にし、それに基づいて最終的なクロージング日を設定することです。また、企業が意思決定を行うための重要な会議の日程も合わせて記載し、すべての関係者が調整しやすいようにすることが必要です。

LOIには、デューデリジェンスの実施に関する具体的な記載が必須です。どのような項目を調査するのか、調査の実施日時や予定期間、費用の負担者などを明記します。具体的には、財務、法務、税務などの各分野におけるリスクを含む内部情報の精査が行われます。

一般的には、買い手側が主導でデューデリジェンスを行い、その結果に基づいて最終的な契約条件が調整されることが多いです。デューデリジェンスの結果、たとえば簿外債務が一定額を超える場合には交渉を中止する、またはコンプライアンスの問題が発覚した場合には再交渉に入るといった条件を設けることもあります。

LOIにおいて、秘密保持の記載は不可欠です。具体的には、秘密保持の対象となる情報の範囲、情報を共有できる関係者の明確化、秘密情報の使用条件、情報漏洩時の対応策などが詳細に記されます。

秘密保持義務は、デューデリジェンスの過程で特に重要視されます。買い手が売り手の財務状況や業績、将来の見通し、コンプライアンスの状況などの内部情報を精査する際、これらの情報が外部に漏れることは大きなリスクを生じさせます。そのため、LOIには情報が漏洩した場合の具体的な対処方法も盛り込むことが重要です。

また、LOIには秘密保持義務の期間も定められることが一般的です。M&Aプロセスが完了するまで、または特定の条件下で情報を保持する期間を設け、その後どのように情報を処理するかについても規定します。

LOIでは、独占交渉権の設定が重要な事項として記載されます。独占交渉権は、安心してデューデリジェンスを実施できるようにするために、買い手から要求されることが一般的です。独占交渉権があれば、一定期間内に売り手が他の買い手と交渉することを制限し、買い手は他の競合による介入のリスクなしに交渉を進めることができます。

LOIには、独占交渉権の有効期間も具体的に記載されます。通常は1ヶ月から1ヶ月半の期間が設定されることが多く、この期間中は売り手が他の買い手との交渉を控えることが義務付けられます。もし期間中に条件が変更される必要が生じた場合は、両者の合意のもとで期間を調整することも可能です。

また、LOIの記載事項は基本的に法的拘束力を持たせませんが、一般的に独占交渉権に関しては法的拘束力を持たせることが多いです。

LOIは、買い手が売り手に対して、買収を行いたいという意思と、そのための条件を示す文書です。しかし、この段階ではまだ正式な契約を結んでいないため、LOI自体に法的拘束力は基本的にありません。この点を、LOIに明記することが一般的です。

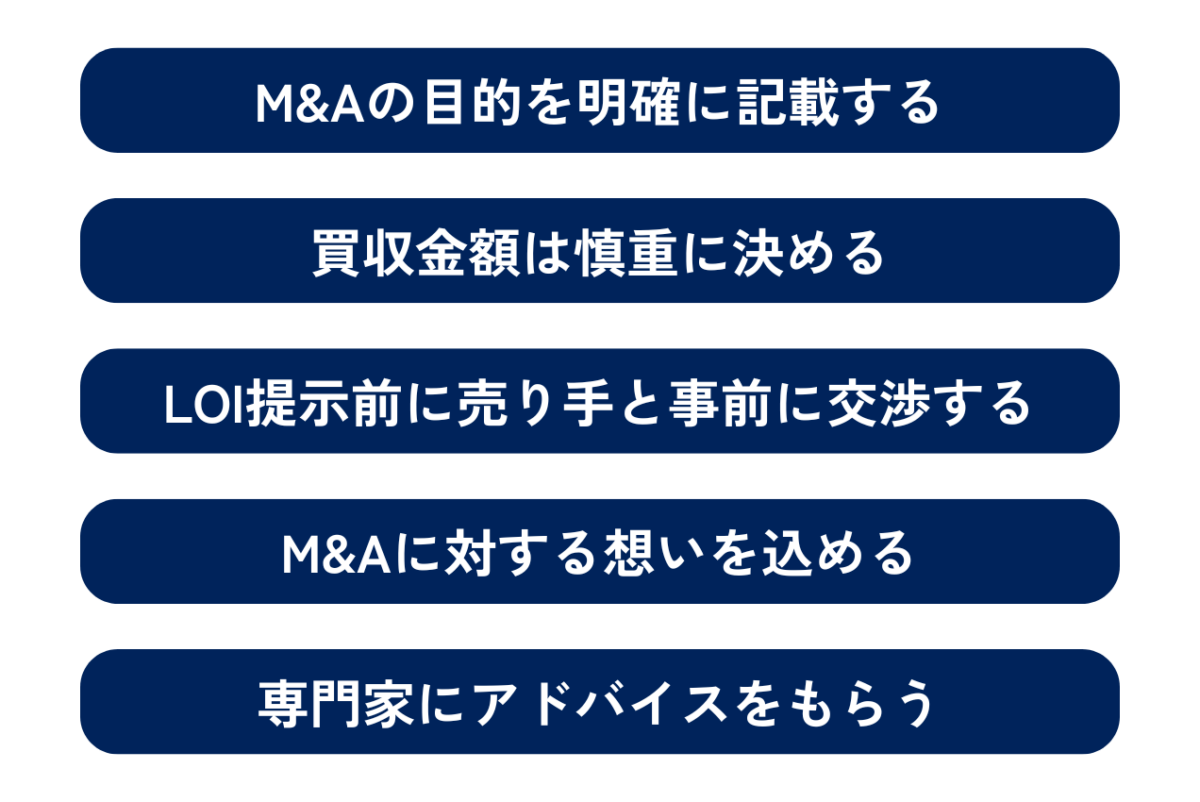

買い手側がLOIを作成する時のポイントとして、

①M&Aの目的を明確に記載する

②買収金額は慎重に決める

③LOI提示前に売り手と事前に交渉する

④M&Aに対する想いを込める

⑤専門家にアドバイスをもらう

以上の5つについて解説します。

LOIを作成する際には、M&Aの目的を明確に記載することが重要です。買収後にどのようなシナジー効果が期待されるのか、またその買収が如何にして双方に利益をもたらすかを具体的に示すことで、売り手に対して買い手の真剣な姿勢を伝えることができます。

M&Aの目的を具体的に書くことは、売り手が買い手との取引後の未来をイメージしやすくするためにも必要です。例えば、「当社は貴社の技術力を活かし、新規市場への進出を計画しています。M&Aにより、お互いの企業価値の向上を目指します」といった形で、具体的な展望を示すことが望まれます。

LOI(意向表明書)を作成する際には、買収金額を慎重に決定することが重要です。提示する買収金額は、現実的かつ実行可能な範囲内にしましょう。高すぎる価格を提示し、後にデューデリジェンスを経て価格を下げることは、売り手の信頼を損ない、交渉の失敗につながるリスクがあります。

買収金額には、シナジー効果を反映させることが一般的であり、その評価が適正かどうかを示すことが重要です。そのため、提示する金額には相場情報を踏まえ、適切な理由付けを行うことが求められます。例えば、予想されるシナジー効果に基づき、その価値を具体的に算出し記載することで、売り手に対してその価格設定の説得力を持たせることができます。

また、取引価額には幅を持たせることが可能ですが、その際は上限と下限を明確に示し、価格調整の理由が発生した場合の取扱いについても合意を求めることが重要です。こうすることで、両者間で価格に関する認識のずれが生じることを防ぎ、円滑な交渉を進めることができます。

LOIを作成する前に、買い手側が売り手との間で事前に交渉を行うことは、取引の成功に向けて重要です。売り手の期待や条件を明確に把握し、それを意向表明書に反映させることで、売り手が交渉を進める意思を持つ可能性が高まります。

特に、トップ面談を通じて売り手側の具体的な希望や事業に対する考えを直接聞き出すことは有効です。面談では、買い手と売り手の企業理念の適合性や、経営者同士の人間関係がスムーズな交渉へと繋がるため、その場で率直なコミュニケーションを心がけることが重要です。

LOIの作成では、ただ具体的な買収条件を提示するだけではなく、自社の熱意とM&Aに対する想いを込めることが重要です。特に、複数の買い手候補がいる場合には、売り手に対して自社を際立たせる要因となります。

LOI作成の際は、一般的なひな形を転用するケースが多いですが、中小企業のM&Aの場合は条件面だけでなく、定性的な部分や想いの部分も大切になります。買い手のM&Aに対する想いを込めて文面に落とし込むことが重要です。

LOI作成時には、専門家にアドバイスをもらいましょう。意向表明書は法的拘束力は基本的に持ちませんが、M&Aのプロセスを進めるうえでの重要なガイドラインとなります。このため、ドラフト段階でM&Aアドバイザーや専門家に内容を確認してもらうことが重要です。

特に、意向表明書の作成には、法律の専門知識が必要とされる場合が多く、M&A専門の弁護士や、事業承継・引継ぎに詳しい専門家のアドバイスが役立ちます。専門家は、価格設定や契約条件の適切さ、さらには意向表明書が持つ戦略的な価値を最大化する方法について、貴重なインサイトを提供してくれます。

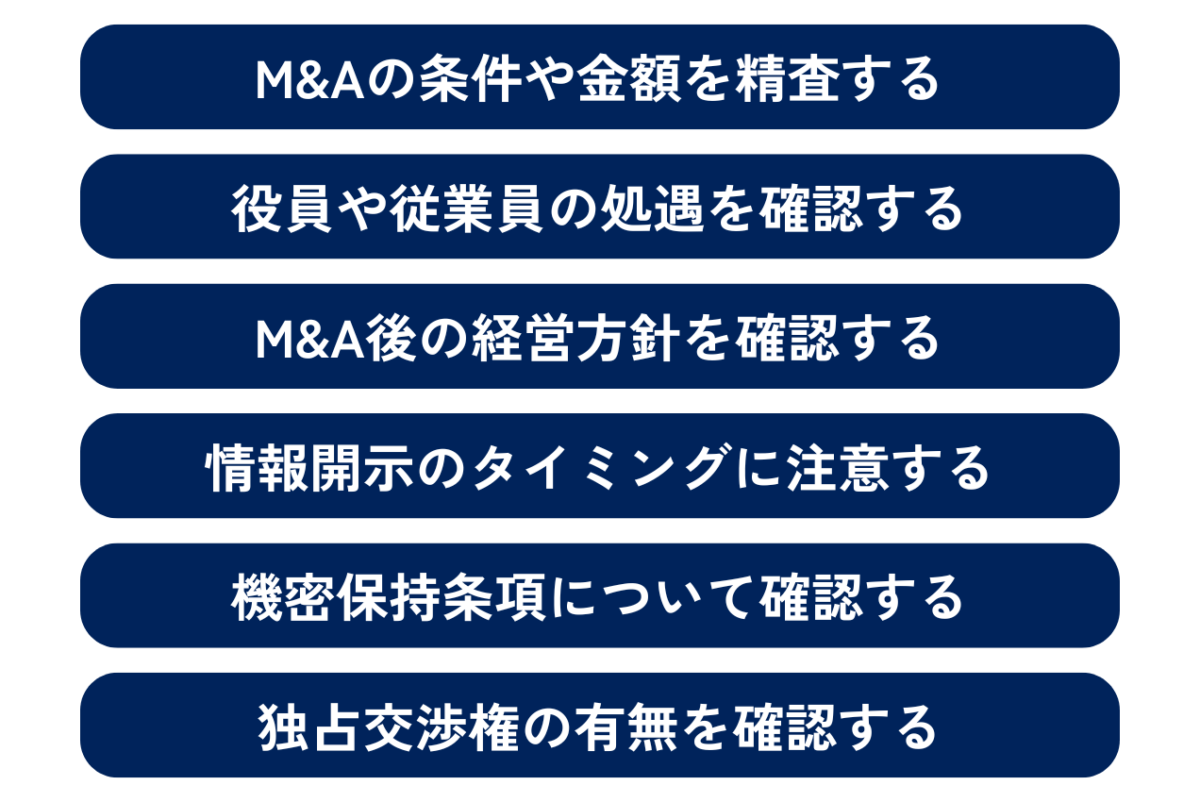

売り手側がLOIを受け取った時のポイントとして、

①M&Aの条件や金額を精査する

②役員や従業員の処遇を確認する

③M&A後の経営方針を確認する

④情報開示のタイミングに注意する

⑤機密保持条項について確認する

⑥独占交渉権の有無を確認する

以上の6つについて解説します。

LOIを受け取った際、売り手は提示された買収金額や条件を入念に精査する必要があります。この精査過程は、買い手が提示する条件が自社の要求に適合しているかだけでなく、その提案の実行可能性を評価する機会でもあります。

買い手側が時に意図的に高額な価格を提示し、後のデューデリジェンスを通じて金額を下げる戦略をとることがあります。そのため、売り手は提示された金額が現実的であるか、また、それが市場価値や他の潜在的な買い手と比べてどうなのかを調査することが重要です。

売り手は、LOIに記載されている役員や社員の処遇についても細かく確認することが重要です。売り手側として、これまで企業を支えてきた社員がM&A後も安心して働ける環境かどうかを把握することは、事業の安定的な移行において非常に重要な要素となります。また、社員の不満が出ないよう、事前に意見を聞くことも有効です。

M&A後の会社の経営方針を理解しておくことも重要です。LOIには、買収後の運営方針が記載されている場合がありますので、その内容を詳しく確認しましょう。

特に、買収後に一定期間、旧経営陣が顧問や他の役職で会社に残る予定がある場合、その間の運営方針がどのように設定されているのかを把握することが重要です。運営方針を理解し、必要に応じて意見を反映させることで、スムーズな事業運営の移行を図ることができます。

M&Aプロセスにおいて、情報開示のタイミングは売り手にとって非常に重要なポイントです。特に、買い手が上場企業である場合、適時開示のルールに従い、最終契約書締結の前にも情報が開示される必要があります。

情報開示が予定よりも早く行われると、機密情報が漏れるリスクが高まり、従業員や取引先に不必要な混乱をもたらすことがあります。そのため、LOIを受け取った際には、どの段階でどのような情報が開示されるのかを明確に理解し、適切な対策を講じることが重要です。

LOIを受け取る際、売り手側としては機密保持条項の確認が重要です。LOIには買い手企業の重要な情報が含まれているため、情報漏洩を防ぐための厳格な取り扱いが必要です。そのため、LOIは厳重に保管し、不要な漏洩が発生しないようにすることが必要になります。

LOIを受け取った際、売り手は独占交渉権の有無を特に注意深く確認する必要があります。独占交渉権が設定されている場合、売り手は指定された期間、他の買い手候補との交渉を行うことができません。

買い手側が高額の買収金額を提示することで独占交渉権を求める場合もありますが、この独占交渉権には通常、厳密な期間が設定されています。独占交渉権がどのように設定されているか、また期間がどれほどのものであるかを明確に理解する必要があります。特に、交渉期間の設定や、例外的な状況下での交渉解除の条件など、独占交渉権に関連する条項を詳細に検討し、自社の利益を守るための適切な措置を講じることが重要です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、LOIの意味・MOUとの違い・作成する目的・記載内容・作成する時や受け取った時のポイントについて解説しました。

LOIは買い手が売り手に対してM&Aの意思を伝えるための重要な書類です。M&Aの交渉を進展させるためには誠実な態度でM&Aに対する想いを伝えることが大切です。この記事がM&Aの参考になれば幸いです。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR