ポートフォリオという言葉には様々な意味がありますが、事業においては企業が展開する事業をすべて組み合わせて一覧にしたものをいいます。

ビジネスに携わっている人であれば一度は聞いたことがある言葉でしょう。しかし、具体的にどのように作ればよいかについては理解していない人もいるのではないでしょうか。

そこで、本記事では事業におけるポートフォリオの意味、作成する方法、最適化のポイントについて解説します。

この記事の監修者目次

「ポートフォリオ」は英語で「書類を運ぶ入れ物」を意味します。語源はイタリア語で「財布」を指す「ポルタフォリオ」です。イメージとしては「複数のものを整理するもの」といったところでしょう。

産業が発達し仕事の多様化・複雑性が進む中で、ポートフォリオは、金融・経営・クリエイティブ・教育・ファッションなどさまざまな業界において独自のニュアンスを帯びるようになりました。

本記事では、「株式投資」および「企業経営」の文脈でそれぞれどのようなニュアンスを持つか解説します。

投資におけるポートフォリオは、「金融商品の組み合わせ」や「有価証券の一覧」などを指します。

投資家は投資先を選定する中で、「どの銘柄をどれほど購入するか」「保有資産のうちどれほどの比率配分にするか」などを考慮します。

このように金融資産の組み合わせを検討することを「ポートフォリオを組む」と表現する場合も多いです。

企業経営におけるポートフォリオは「企業が運営する事業を一覧化したもの」です。

ポートフォリオでは各事業の状況(収益性や成長性など)を明確に可視化し、経営状況を俯瞰できるようにします。

複数事業を展開する企業にとって、経営資源をどの事業にどれくらい投下するかは重要な課題です。事業多角化は収益源確保に繋がる反面、1つの事業にかけるリソースが希薄になって中途半端な経営になったり、採算性が低い事業で損失が拡大したりする恐れがあります。

ポートフォリオにより各事業の詳細を可視化・俯瞰すると、投下すべき最適な経営資源が把握しやすくなるでしょう。また必要に応じて継続させる事業と売却・撤退する事業を選択できます。ポートフォリオは、いわゆる「選択と集中」を実施する一助となるのです。

企業経営における「ポートフォリオ」は「事業ポートフォリオ」とも表現されます。本記事では事業ポートフォリオに焦点をあてて解説を続けます。

事業ポートフォリオは、事業統合・買収を実行する「M&A」において重要ツールといえます。M&Aの成功には、自社と他社の事業に関する状況把握が不可欠なためです。

たとえば、譲渡企業は、事業ポートフォリオにより自社事業の概要や強み・弱みを譲受候補企業へ伝えやすくなります。譲受企業も事業ポートフォリオのおかげで、対象事業のイロハを把握し、M&Aの可否において適切な判断を下しやすくなります。

事業ポートフォリオを丁寧に作成するか否かにより、M&Aの成功が左右されるといっても過言ではありません。

そもそも事業ポートフォリオの作成により、経営者は「選択と集中」の必要性に気づかされ、M&Aの可能性を思案するケースも少なくないでしょう。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

事業ポートフォリオを丁寧に作成することで、以下のメリットが得られます。

・スピーディーな経営判断ができる

・事業の機会を見極めやすくなる

・財務体質の改善・強化に繋がる

・競合他社が明確になる

いずれのメリットも、企業が安定的な経営体制を整えることに寄与します。

事業ポートフォリオにより事業体系が俯瞰できると、意思決定スピードを速められます。

事業が社会のニーズに合っているか、今後は成長が見込めるか、他事業とのシナジー(相乗)効果があるか、などのポイントを見極めやすくなるからです。

コロナウィルスの蔓延による働き方の変化やロシアによるウクライナ侵攻に伴う物価の上昇やサプライチェーンの混乱など政治・経済・社会の有様は刻一刻と変化するため、経営者は常に迅速な意思決定を求められます。

事業ポートフォリオの正確な情報が手元にあると、事業の継続・売却・撤退・買収などに関して、精度の高い意思決定にも繋がるでしょう。

シナジー効果については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→シナジーとは?ビジネスでの意味・効果生み出す方法・M&A事例を解説

自社事業を体系的に把握していれば、世の中の変化に応じた業務改善や成長度合いを検討した事業の再編成など有効な打ち手を考え、実行することができます。

ビジネスシーンを様変わりさせるイベントや技術にはさまざまなものがあります。先ほども触れた新型コロナウイルスの蔓延により社会情勢が一変しました。

飛沫感染への危惧が顧客を激減させたカラオケ業界は、カラオケの個室をテレワークへの利用のために整備しました。加えて、小売や卸売業界だけでなく飲食業界も参入したECサイト利用の急増など、経営に大きな影響を与える出来事が続いたことは、記憶に新しいでしょう。

また、加速化するDX(デジタルトランスフォーメーション)やブロックチェーンなどの技術的進歩も、ビジネス界に多大な影響を与えています。

自社の事業ポートフォリオを整理しておくことで、自社事業にとって相乗効果の高い新しい技術やサービス、今後の自社の展開に関係する展示会やイベントに対してアンテナを張ることができるでしょう。

事業ポートフォリオの中で、各事業の財務状況が可視化されます。売上高や収益性が明らかになるため、企業全体の財務体質(自己資本や負債などの財務状況)を把握できます。

ポートフォリオを作成し分析する中で不採算事業や収益性における課題が見つかれば、選択と集中により事業整理をするきっかけが生まれるでしょう。

財務状況を圧迫している事業を手放せば、財務体質の改善に繋がります。一方、収益性がよい事業があるなら、シナジー効果を期待できる事業をM&Aで譲受することにより、財務体質強化を図れます。

社会情勢は常に変化するため、このように事業ポートフォリオの整理・各事業を可視化することにより財務面でのリスクヘッジをすることも重要です。

事業ポートフォリオを作成すると自社の強み・弱みが見えてきます。それと同時に、意識すべき競合他社の存在も明らかになるでしょう。

たとえば、特定の事業における自社事業の成長度と収益性を明確にしたうえで、該当事業における他社の状況と比較します。

その結果、ライバルと認識していた他社の成長度が自社よりも劣っていて、実は競合というほどではないことが分かることもあるでしょう。逆に競合として意識していなかった他社の成長度が著しく、本当の競合と認識すべきだと気づくかもしれません。

新たな競合が見つかった場合、自社との差を分析すれば、取り組むべき事象についてのヒントも見つかりやすいでしょう。この分析の過程で、取り入れるべき技術や人員配分の検討など具体的な打ち手に繋がっていくことが期待されます。

いずれにしても、競合を知るには自社事業の実情を把握することから始まります。

事業ポートフォリオにはデメリットないしは不得意な点もあります。作成したからといって企業経営のすべてが改善するわけではありません。

以下に解説する点については、事業ポートフォリオとは別のアプローチが必要でしょう。

・革新的な価値創出には不向き

・事業間の関係性は考慮しにくい

事業ポートフォリオは「現在」運営している事業に関する情報整理です。

新たな技術やサービスを1から創造したり、見えない将来のリスクをシミュレーションしたりするわけではありません。

事業ポートフォリオの基本コンセプトは、あくまで既存事業の「選択と集中」による経営資源の最適化です。

事業ポートフォリオでは、複数事業間の関連性を事細かに考慮するわけではありません。

詳しくは後述しますが、事業ポートフォリオ作成に使われるフレームワークの1つ「PPM分析」では、事業間の相互作用に焦点をあてません。

たとえば、シェアや成長率が低い事業Aがあるとしましょう。客観的に見れば撤退した方がよいように見える事業ですが、実は事業Bの収益を押し上げる支援をしている可能性もあります。

しかし、PPM分析ではその事実関係まで追わないため、判断には慎重さが求められます。

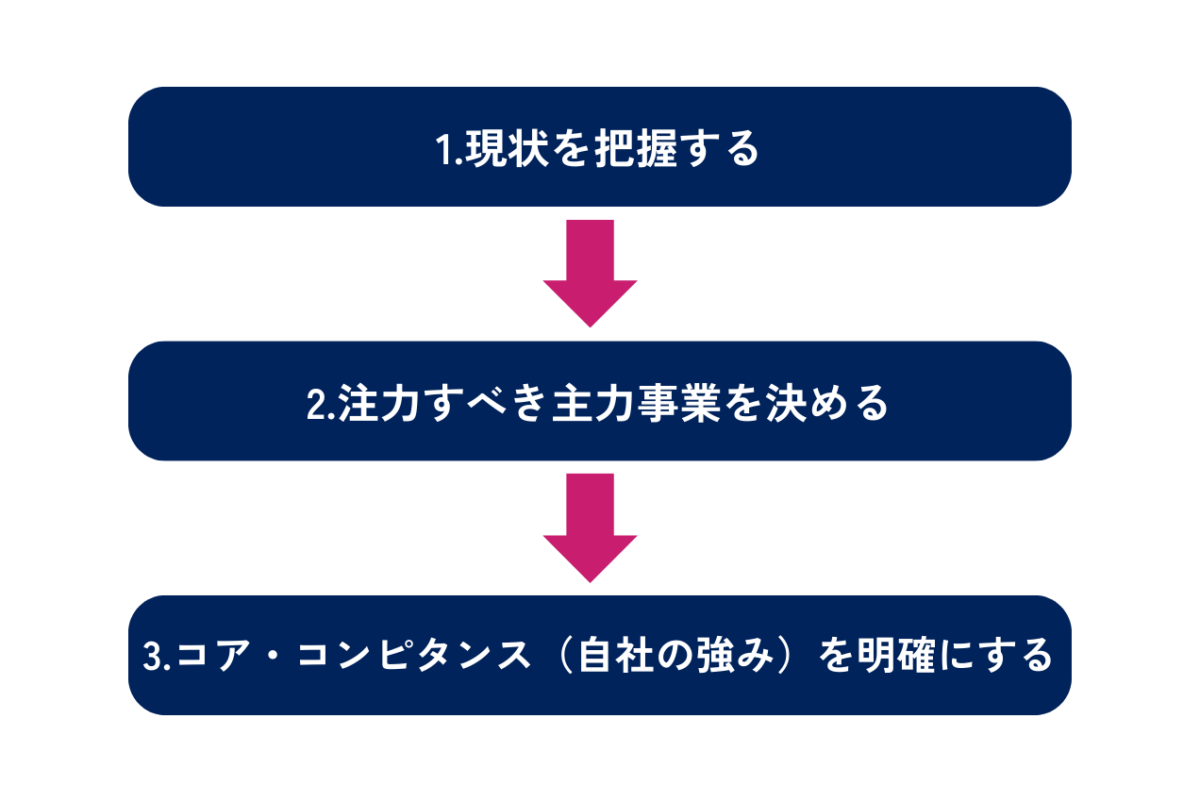

事業ポートフォリオの作成は大きく以下のステップで行えます。

1. 自社の現状を把握する

2. 注力すべき主力事業を決める

3. コア・コンピタンス(自社の強み)を明確にする

各手順における代表的なフレームワークについて解説します。

企業経営の改善や強化・リスクヘッジは、事業ポートフォリオによる現状把握から始まります。

事業ポートフォリオはいわば企業の「健康診断書」です。自社の現状を正確に把握して初めて、事業の選択と集中に関するアイデアが生まれます。

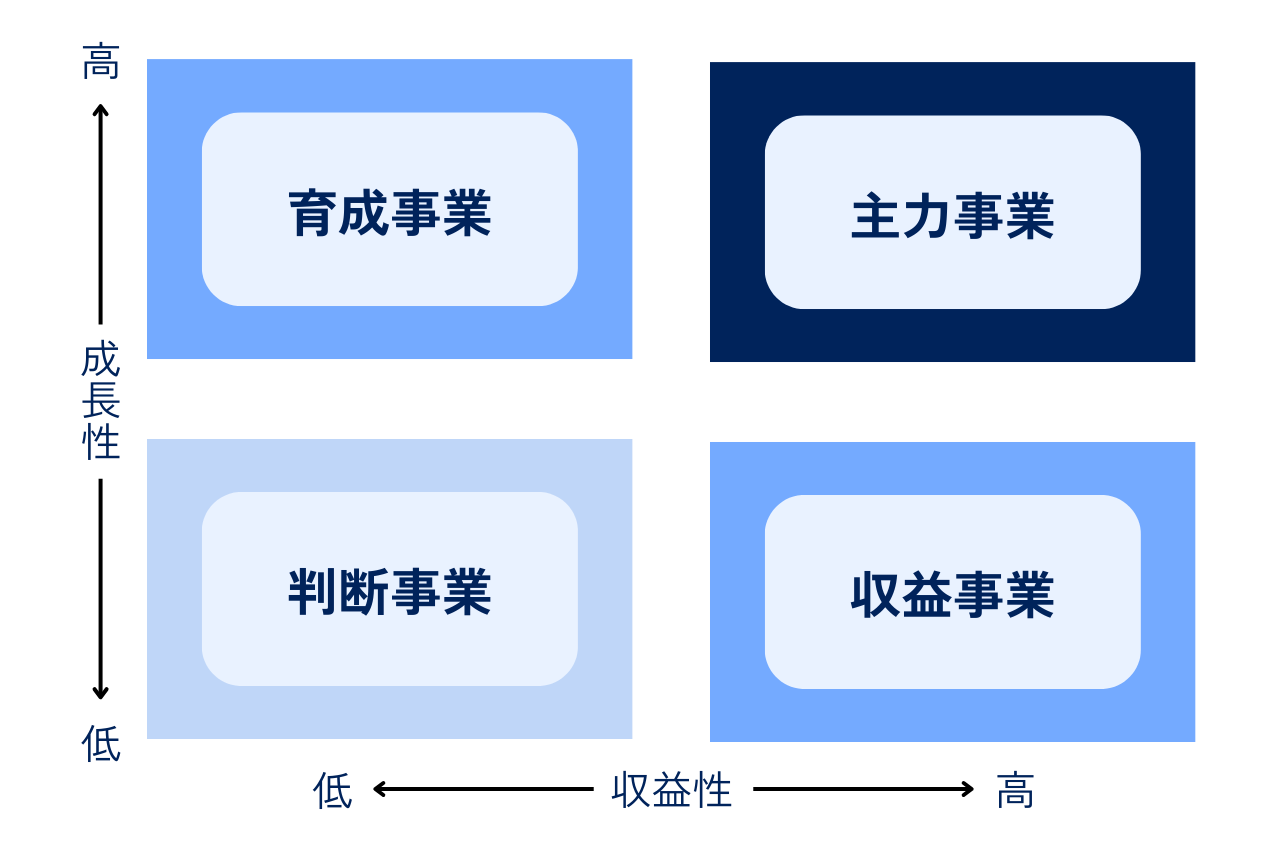

現状把握に使われる有名なフレームワークに「PPM分析(Product Portfolio Management)」があります。

PPM分析はコンサルティング企業の「ボストン・コンサルティング・グループ」が提唱したもので、事業を4つのカテゴリに分類分けします。

高 ↑ 市 場 成 長 率 | 問題児 | 花形 |

負け犬 | 金のなる木 | |

低 | 市場占有率 → 高 | |

縦軸は市場成長率です。成長率が高いほどレッドオーシャン化する(競争が激しい市場となる)ため、積極的な投資が欠かせません。

横軸は市場占有率(市場シェア)です。一般的にシェアが高いと生産コストをおさえられるため、利益が上がります。

4つのカテゴリには、それぞれ以下のニュアンスがあります。

・負け犬(成長率・占有率ともに低く衰退している事業のカテゴリ)

投資や販促により勢いを取り戻す可能性はあります。しかし、そもそも市場規模が小さくなっている場合もあり、そのときは撤退が視野に入ります。

・問題児(市場は成長中だがシェアが取れていない事業のカテゴリ)

市場規模が大きくなっていれば将来的に有望な事業になる可能性を秘めています。

しかし、現時点でシェアが狭いゆえに利益が上がりにくく、今後レッドオーシャンにもまれてシェアが伸び悩む恐れもあります。

・金のなる木(成長率は低めだが、シェアが高く安定した事業のカテゴリ)

シェアが大きいため利益が最大化する状態であり、利益最大化の維持を目指して投資が必要です。

しかし、他事業のブラッシュアップも視野に入れ、問題児や花形へ得た利益を注入することが望ましいでしょう。

・花形(成長率と占有率がともに高い事業のカテゴリ)

シェアが高いため利益については有望ですが、市場が成長中のため競合他社の存在が気になります。

成長を続けるためには積極的な投資が必要です。

次のステップは主力事業(事業ドメイン)の決定です。事業ドメインとは、企業が提供する主力製品やサービス、顧客層、技術を通じて定義される、企業がどの事業領域で活動するかを明確にするための概念です。

また、事業ドメインに似た用語に企業ドメインという言葉も存在します。企業ドメインとは、企業全体の活動範囲や複数の事業を含む広範な領域のことです。

つまり、事業ドメインは各事業単位で設定されるのに対し、企業ドメインは全事業を含めた企業全体の方向性を示します。

経営資源は有限であるため、選択と集中により事業を最適化しなければなりません。

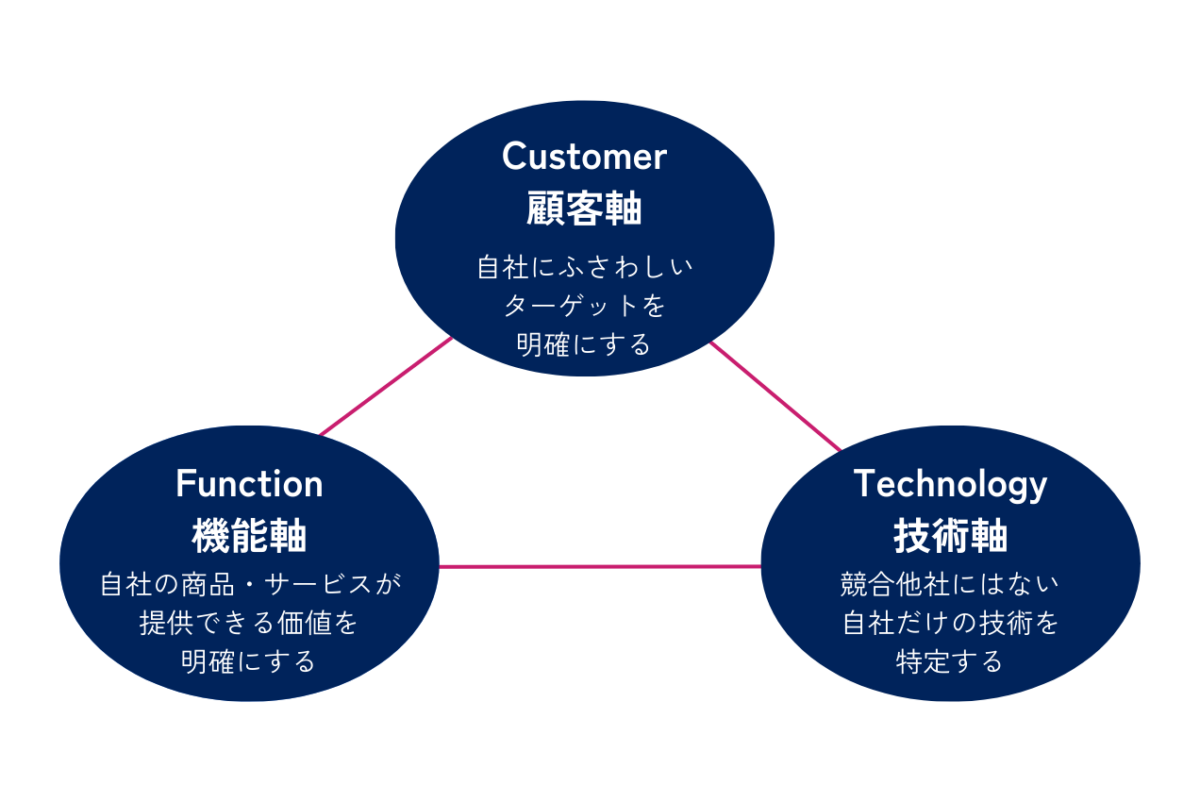

主力事業を決めるうえでよく用いられるフレームワークが「CFT分析」です。

CFT分析は、「Customer(顧客)」「Function(機能)」「Technology(技術)」の頭文字に由来します。

CFT分析が目的とすることは「誰に対して何をどのように提供するか」を定めることです。

・顧客

年齢や性別・地域・嗜好・生活スタイルなどの面でターゲットを決め、事業の対象となる顧客層を絞ります。

訴求すべき相手が明確になると、新規顧客獲得にも繋がります。

・機能

自社事業の製品やサービスにより、顧客にどのような利益をもたらせるかを分析します。

提供できる価値が他社と差別化されていれば、シェア拡大を期待できます。

・技術

他社にない自社独自の技術を特定します。たとえば、ITや物流インフラ・研究開発力など自社ならではのアドバンテージを探り、差別化できる点を明確にします。

CFT分析により明確になった点を総合すると、注力すべき主力事業が何なのか見極めやすくなるでしょう。裏を返すと、期待値の低い事業に固執したり、やみくもに新規参入を図ったりすることを防げるはずです。

コア・コンピタンス(Core competence)とは、「ライバル企業を凌駕する企業の中核能力」です。企業の「強み」「特色」や「オリジナリティ」「差別化ポイント」などと表現されることもあります。

事業を営む中で、企業には経験やノウハウ・技術などが蓄積され、得意分野が構築されるものです。代表的な例では、Googleの「検索エンジンシステム」やTOYOTAの「トヨタ生産方式」、SHARPの「液晶技術」などが挙げられます。

コア・コンピタンスは以下5つの評価ポイントから成ります。

・模倣可能性:競合に真似されにくい技術や特色があるか

・移動可能性:特定の分野だけでなく他分野への応用も利くか

・代替可能性:他の技術や特色に取って代わられない唯一無二のものか

・希少性:強みとしていることがありふれた内容でないか

・耐久性:長期にわたって優位性を保てる潜在力があるか

コア・コンピタンスを意識して市場のニーズと結びつけると、優位性の確保に繋がるでしょう。

コア・コンピタンスを見極めるうえで使われるフレームワークに「SWOT分析」があります。

SWOTは「Strength(強み)」「Weakness(弱み)」「Opportunity(機会)」「Threat(脅威)」のイニシャルに由来します。

これら4つの要素は、企業の内部環境と外部環境をそれぞれプラス面・マイナス面に照らし合わせたものです。

要素 | 分類 | 具体例 |

Strength(強み) | プラスの内部環境 | ・高い技術やノウハウ |

Weakness(弱み) | マイナスの内部環境 | ・低い知名度 |

Opportunity(機会) | プラスの外部環境 | ・自社に有利な法改正 |

Threat(脅威) | マイナスの外部環境 | ・原材料の高騰 |

SWOT分析により事業の課題や自社を取り巻く市場動向がはっきりし、より具体的なコア・コンピタンスを完成できます。

事業ポートフォリオは作成した後も適切に評価することが重要です。事業ポートフォリオを評価するプロセスの事を事業ポートフォリオマネジメントと言います。

事業ポートフォリオマネジメントでは、事業ごとの成長性や収益性、リスクの有無、シナジーの可能性、リスク分散の効率性などを細かく調査します。調査後は結果に基づき、事業ごとに適切な経営資源の配分を行い企業全体の価値向上を図ります。

また、日本の企業は海外企業と比較して事業の多角化が進んでおり、その過程で事業ポートフォリオマネジメントが最適化されているケースも少なくありません。多角化戦略はリスク分散のために行われることが多いですが、資本コストの低減にも効果的です。

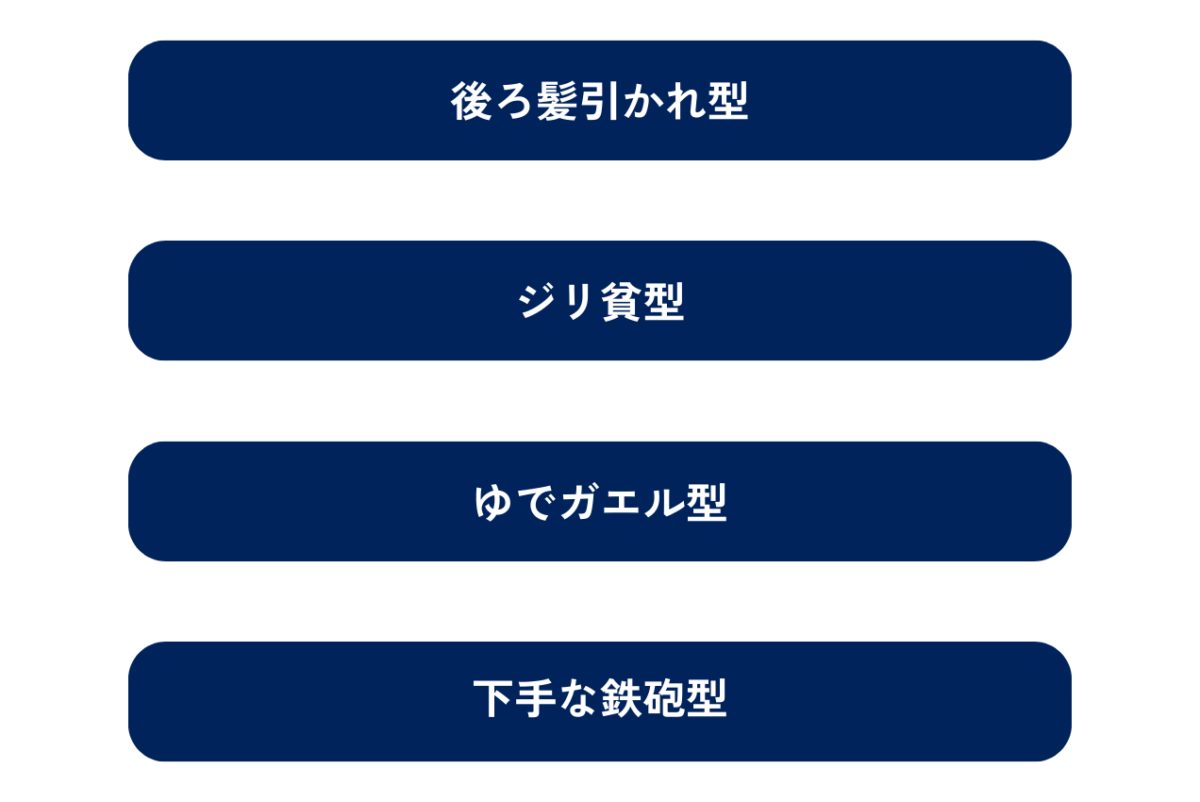

日本企業の事業体系を俯瞰したとき、以下4タイプの類型が多いといわれています。

・後ろ髪引かれ型

・ジリ貧型

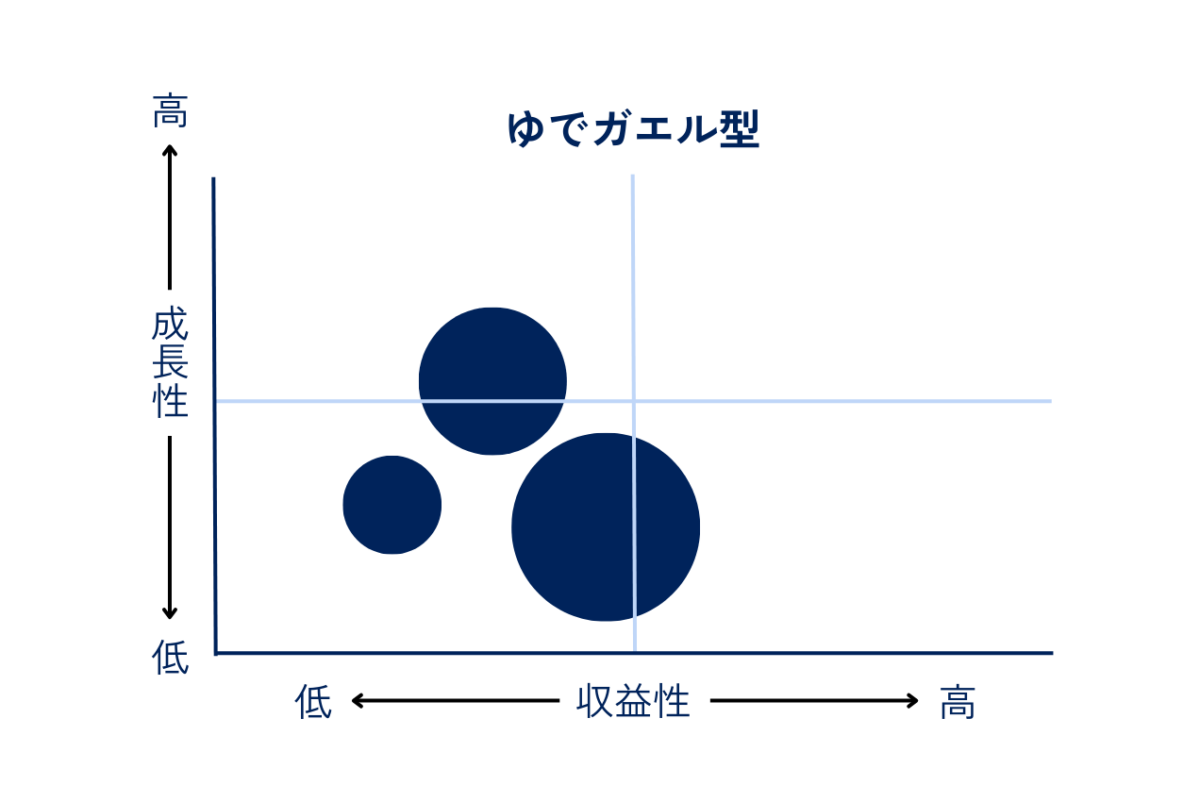

・ゆでガエル型

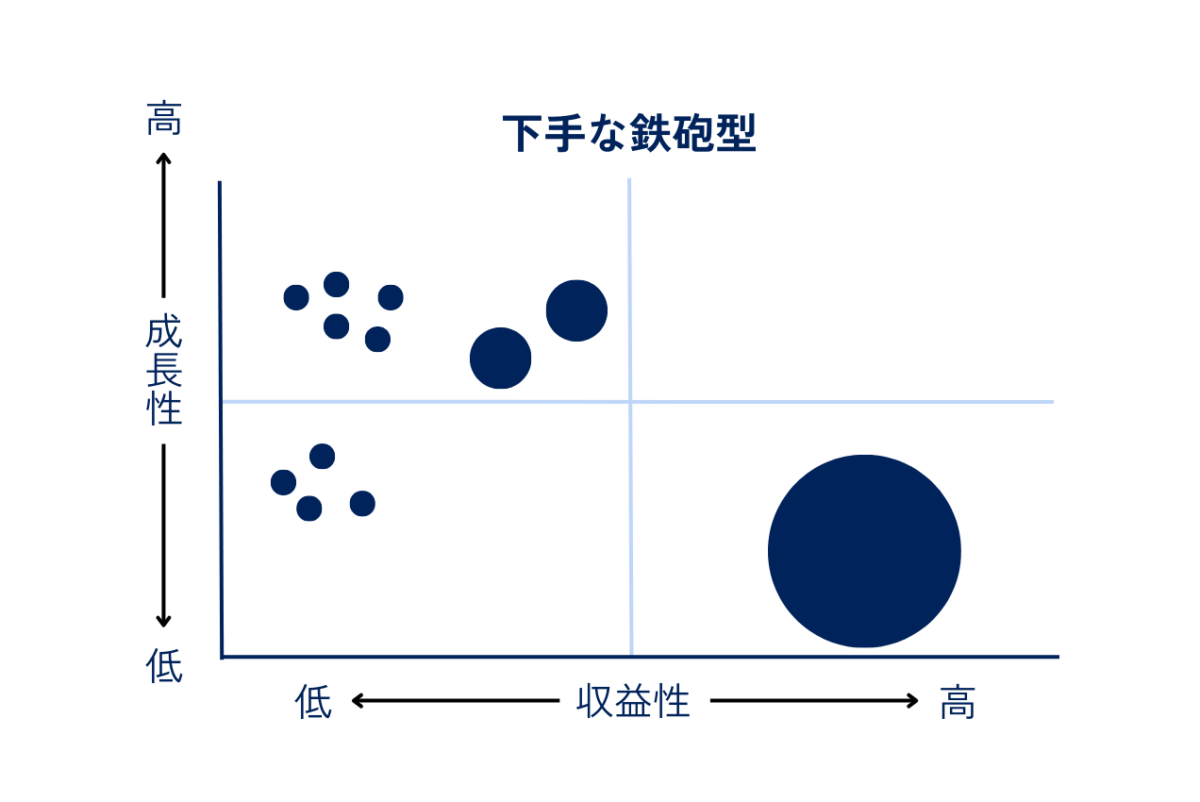

・下手な鉄砲型

いずれの類型も課題点を内包しています。事業ポートフォリオの分析をする中で、事業体系がこれらの類型に該当する場合は、適切な対策が求められます。

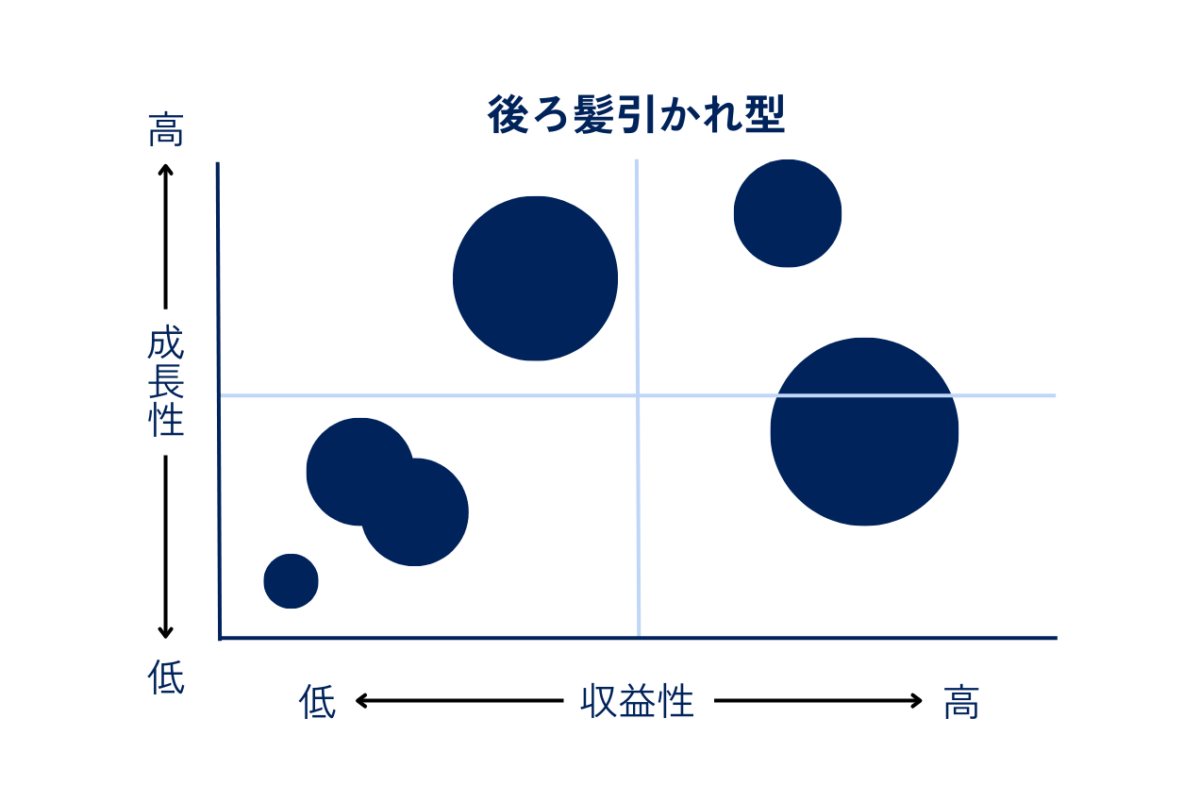

後ろ髪引かれ型に類型される企業の特徴は、成長性や収益性が低い事業を運営し続けている状態であることです。当該事業は過去においては花形だったものの、現在では廃れた感が否めないケースが考えられます。

しかしながら、過去の栄華が忘れられず、いわば後ろ髪を引かれるがごとく、そのままずるずる事業が放置されています。適切なタイミングで見切りをつける必要があるかもしれません。

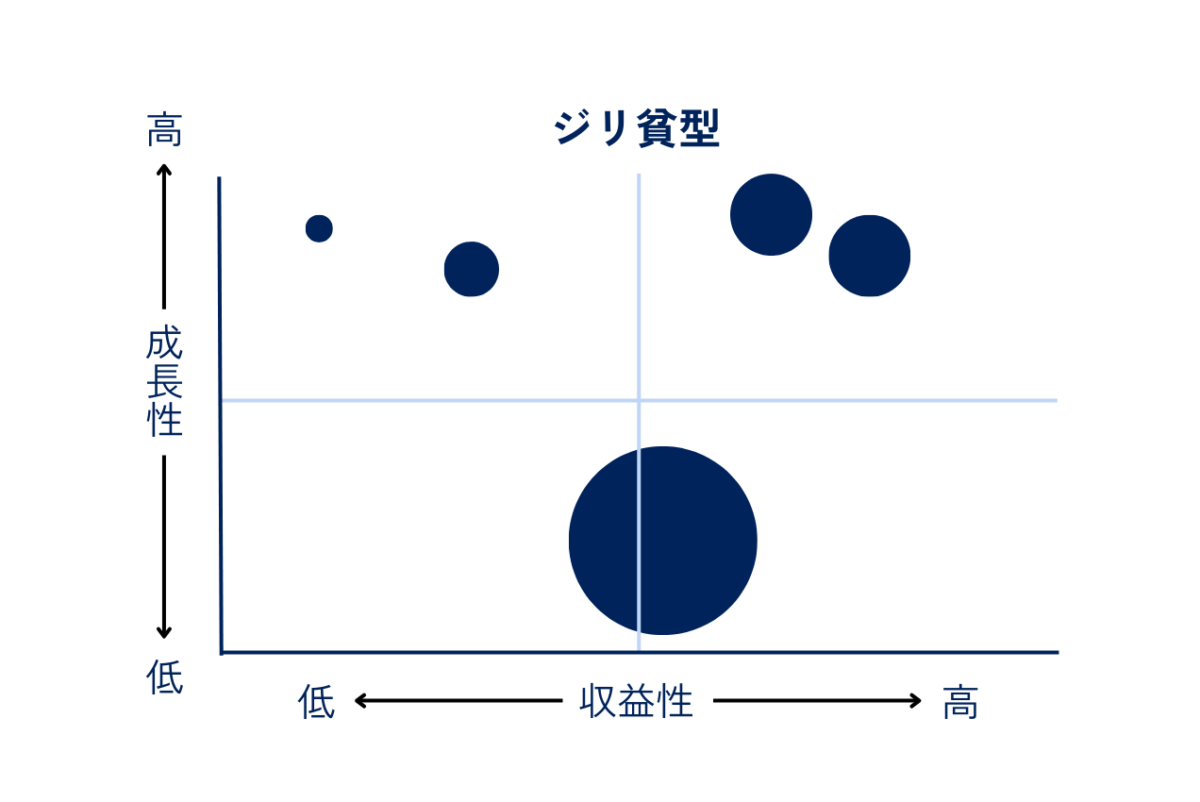

ジリ貧型に類型される企業の特徴は、主力事業以外には成長株の事業がない状態であることです。仮に主力事業が衰退すれば、企業全体の経営状態が圧迫されるリスクがあります。

採算性の悪い事業から撤退したり、回復の可能性があるメインではない事業にテコ入れしたりなど、将来を見越した対策が必要になるでしょう。

ゆでガエル型に分類される企業の特徴は、主力事業の成長がそれほど期待できない状態であることです。原因として、市場を取り巻く情勢の変化に対応できていないことが考えられます。

単に事業を継続しているのみであるため、企業存続自体が危ぶまれます。早いうちに手を打ち、新規事業の立ち上げやM&Aによる他社からのサポートが必要かもしれません。

下手な鉄砲型に分類される企業の特徴は、好調な事業が1つあるものの、他の事業はふるわない状態であることです。

他事業の成長が見込めない場合は、選択と集中を実施し、好調な事業に経営資源を投下する方がよいかもしれません。

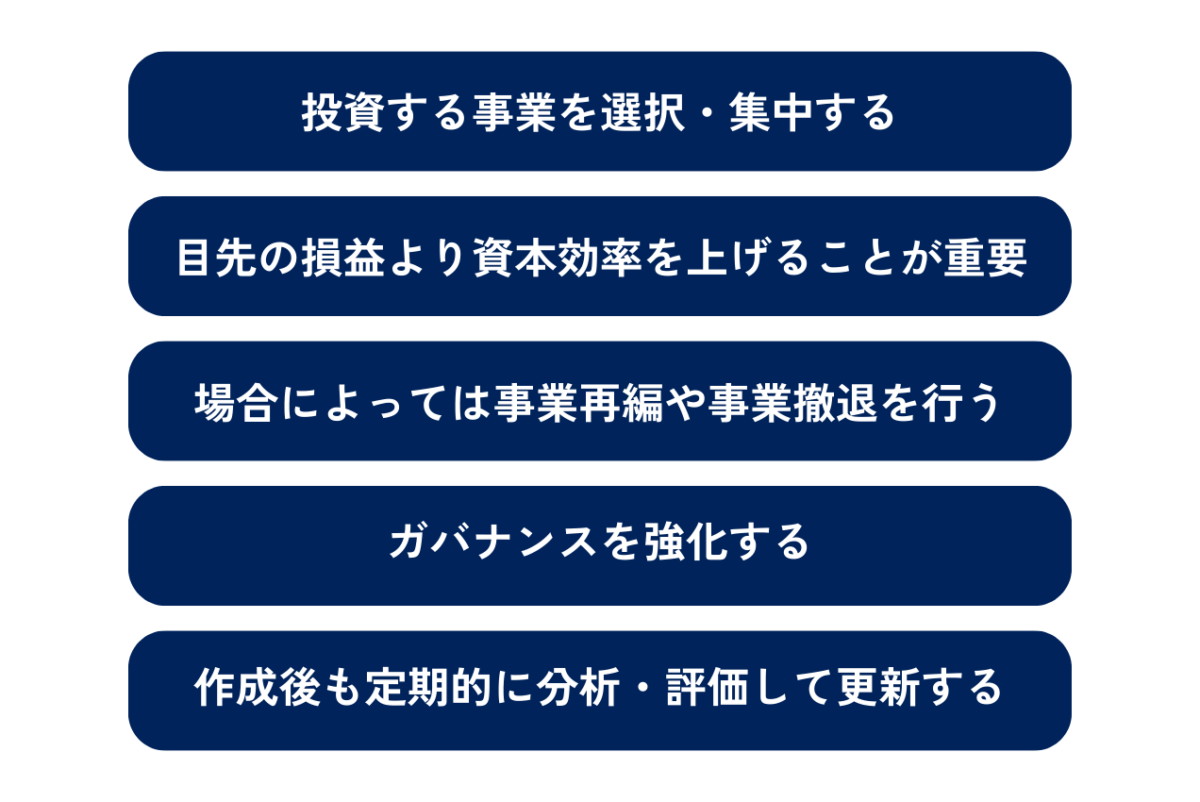

企業力を強めるには、作成した事業ポートフォリオを丁寧に分析して改善点を打ち出し、最適化する必要があります。最適化に寄与する大事なポイントとして、次の5つの考え方を解説します。

・投資する事業を選択・集中する

・目先の損益より資本効率を上げることが重要

・場合によっては事業再編や事業撤退を行う

・ガバナンスを強化する

・作成後も定期的に分析・評価して更新する

資本・人材・技術など経営リソースは有限です。複数の事業に湯水のごとく資源を投資することはできません。

成長性も収益性も期待できない事業をいつまでも放置していると、他の事業に投下すべき資源がそがれてしまいます。

どの事業により投資し、どの事業を切り離すべきか、経営者は選択と集中を常に意識しなければなりません。

PPM分析で「負け犬」と分類されるような事業や、後ろ髪引かれ型の傾向があれば、継続か撤退を判断する期限を決めて事業整理に取りかかるべきでしょう。

経営者は利益を求める必要がありますが、目の前の短期的な利益ではなく、長期にわたる「資本効率」を優先させなければなりません。

資本効率とは、資本金(株主や銀行などから調達したお金)を使って効率的に利益を上げているかを示す指標です。

資本効率を数値化する代表的な指標は、ROEやROICです。

・ROE(自己資本利益率)= 当期純利益 ÷ 自己資本 × 100(%)

株主視点での投資効率を示す指標です。株主から調達した資本を使ってどれだけ利益を上げたかを上記の式で割り出します。

・ROIC(投下資本利益率)= 税引後営業利益 ÷ 投下資本(株式資本 + 有利子負債) × 100(%)

銀行からの借り入れや株主からの資本で得た資金を事業に投資し、税金等を引いた利益を求める指標です。ROEよりも純粋に利益を割り出せる指標といわれています。

資本効率が高いほど効率的に経営資源を活用している証拠です。資本を拠出する銀行や株主は、資本効率のよい企業に対して継続的な支援をしてくれます。

事業ポートフォリオで事業の取捨選択をする場合は、一時的な利益しか見込めない新規事業に手を出すより、中長期的にリターンを生み出す事業を優先しましょう。

長期間運営してきた事業がある場合、愛着がわいて再編や撤退の判断を下すのを躊躇する可能性があります。

しかし、採算がとれない事業に資源を投下し続ければ、他の有望事業への積極投資ができず、シェア喪失やシェア拡大のチャンスを逸することに繋がる恐れもあります。

選択と集中を誤れば、愛着のある事業どころか企業そのものの存続にも悪影響です。ときには思い切った足切りが求められます。

優れた事業ポートフォリオを作成して分析しても、意思決定の場で活かされなければ、ただの分析資料に留まってしまいます。

事業ポートフォリオ最適化には、経営陣の意思決定プロセスを整備しなければなりません。また社員も含めたルール作りが必要です。具体的には以下のような方法でガバナンス強化を図れるでしょう。

・社外取締役や社外監査役の設置

・コンプライアンスの徹底

・情報セキュリティの強化

・社員が守るべき就業規則の整備

・業務の可視化

事業ポートフォリオは一度限り作成して終わるものではありません。

事業をめぐる状況は常に変化します。「問題児」が「花形」に成長するかもしれず、「金のなる木」がシェアを落とすかもしれません。

内部環境はある程度コントロールできるとしても、外部環境はそうではありません。新たな競合が生まれたり、技術革新により業界の勢力図が一変したりする可能性も十分考えられます。

新型コロナウイルスや各地で勃発する戦争に代表される社会情勢の変化もあります。そのため定期的に事業ポートフォリオの見直しや再評価が必要です。

事業ポートフォリオに関するイメージが鮮明になるよう、具体例によるケーススタディをご紹介します。

企業Aの経営状況は以下の通りです。

・全体としては赤字経営には陥っていない

・「問題児」の事業(一定の営業利益あり)に資金投下したが、成長は望めない

・「問題児」の事業は創業当初からの事業で思い入れがある

・「花形」事業の競合が力を伸ばしているため、現在は問題児事業にあてる資金的余裕はない

上記のケースでは、問題児の事業からの撤退が選択肢となるでしょう。

「後ろ髪引かれ型」の様相があり撤退の判断は容易ではないかもしれません。赤字経営でないことが撤退判断のネックになっていることも考えられます。

しかし、他事業への経営資源確保を第一にした、合理的な判断が必要と思われます。

企業Bでは事業ポートフォリオ作成により以下の点が明らかになりました。

・「金のなる木」の事業が複数あるが、競合の動きが活発である

・コア・コンピタンスの模倣可能性に従来の優位性がない

・コア・コンピタンスに移動可能性はあまり認められない

・「問題児」や「花形」など成長を見込める事業がない

企業Bのケースでは、新事業の立ち上げが急務といえます。現時点では「金のなる木」の複数事業があるため利益は安定しています。

しかし、競合の登場や市場規模の縮小が予想され、さらに他の収益源にも乏しい状況です。

M&Aにより、既存事業とシナジー効果が高い新事業に参入するなど、利益創出の一手が求められます。

企業Cには以下のように「下手な鉄砲型」が疑われる状況が見られます。

・「花形」の事業が1つあり成長は期待できる

・市場規模が大きいもののシェアがほとんどない「問題児」事業が複数ある

・「問題児」事業が多いため経営資源が分散されている

・「負け犬」事業はないが「金のなる木」事業もない

花形事業がそこそこ好調なため安心材料があるように見えます。しかし、事業を多角化したことで、経営資源の配分が中途半端になっている感もあります。

成長が見込めない「問題児」事業を減らして、浮いた事業資金を「花形」のシェア安定・拡大へ配分する選択肢が有効かもしれません。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

事業ポートフォリオは企業経営における戦略的ツールです。PPM分析やCFT分析・SWOT分析などを通じて事業体系を一覧化します。

可視化された事業体系を俯瞰することで、自社の強みや弱みがはっきりし、精度の高い選択と集中を実施できます。多角的に事業を展開している企業にとっては、経営資源の最適な配分をするうえで欠かせないツールです。

事業間の関係性やイノベーションには不向きですが、経営のための意思決定の加速や財務体質改善などメリットは大きいです。さらにM&Aを有利に進める一助にもなるでしょう。

本記事で解説した最適化ポイントも参考にしつつ、既存事業の洗い出しに事業ポートフォリオを活用していきましょう。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR