企業の経営効率を測る指標に「ROE」というものがあります。ROEは自己資本比率のことで、企業の収益力を見る指標として投資家も重視しています。

この記事を読んでいる方の中には、ROEという用語を聞いたことがあっても、具体的には何を指しているのか、どのように算出するのかなどはわからないという方もいるのではないでしょうか。

そこで、この記事ではROEの意味、ROEの計算方法、ROEの目安、ROEを高める方法について解説します。また、ROEと間違えられやすいROAとの違いについても解説しますので、ぜひ最後までお読みください。

この記事の監修者目次

ROE(Return On Equity)は、企業が自己資本をどれだけ効果的に利用して利益を生み出しているかを示す指標です。日本語では「自己資本利益率」と呼ばれます。この指標は、管理会計上だけでなく、特に投資家にとって、投資した資本に対する利益の効率を評価する上で重要なものとされています。

ROEは、自己資本に対して企業がどれだけのリターンを生み出しているかを示すため、株主の視点から見ればその企業への投資の魅力を判断する際の基準となります。したがって、ROEが高い企業は、自己資本を効率的に活用していると評価されることが多いです。

ROEは企業が株主の資本をどの程度効率的に活用しているかを示す重要な財務指標であり、経営の効率性を投資家に示すために広く用いられています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

ROEが重要視されるようになった理由は、株主や投資家に対して企業がより透明性を持った経営を行うことが求められるようになったからです。従来、日本企業においては売上高を最重要視する傾向がありましたが、株主の利益を重視する視点からは、単に売上を上げるだけではなく、どれだけ効率的に利益を出しているかが重要になります。

ROEが高い企業は、株主の出資した資本に対して高いリターンを生み出していることを示しており、これが企業の効率的な経営を示す指標となるため、投資の判断基準として広く利用されています。特にアクティビストファンドなど、経営改革を推進する投資家の影響力が増す中で、ROEの向上は企業にとって避けて通れない課題となっています。

こうした背景から、上場企業は株主に対して財務の健全性や収益性を示すためにROEの改善に注力し、経営の透明性を高めることが求められているのです。

ROEを通じて企業の「生産性」「資本効率性」「収益性」といった側面が把握できます。以下では、ROEが示すこれらの観点について詳しく解説します。

ROEの高さは、企業が保有する資本を活用してどれだけ生産的に利益を生み出しているかを示します。

生産性が高い企業は、少ないリソースで大きな利益を上げることができ、効率的に事業を展開していると言えます。具体的には、コストの削減や業務の効率化、売上の増加などが生産性向上に貢献する要素です。

ROEを通じて、生産性の高さが企業全体の競争力にどのように影響するかが見えてきます。

資本効率性とは、企業が株主や金融機関から調達した資本をどれほど効果的に活用して収益を上げているかを評価する概念です。

ROEからは、株主から提供された自己資本をいかに効率よく運用し、利益の創出につなげているかがわかります。ROEが高い場合、企業は自己資本を最大限に活用し、収益性が高いと評価され、資本効率性に優れた企業として評価されます。

ROEは企業の「収益性」を把握するための指標としても有効です。

収益性が高い企業は、安定的に利益を生み出し、成長を続ける力があるとされます。ROEを通じて収益性を確認することで、企業がどの程度持続的な収益を上げられる体制にあるか、また将来の成長可能性も見えてきます。

特に、収益性が高い企業は事業の安定性が確保されやすく、株主に対する還元も期待できると考えられます。

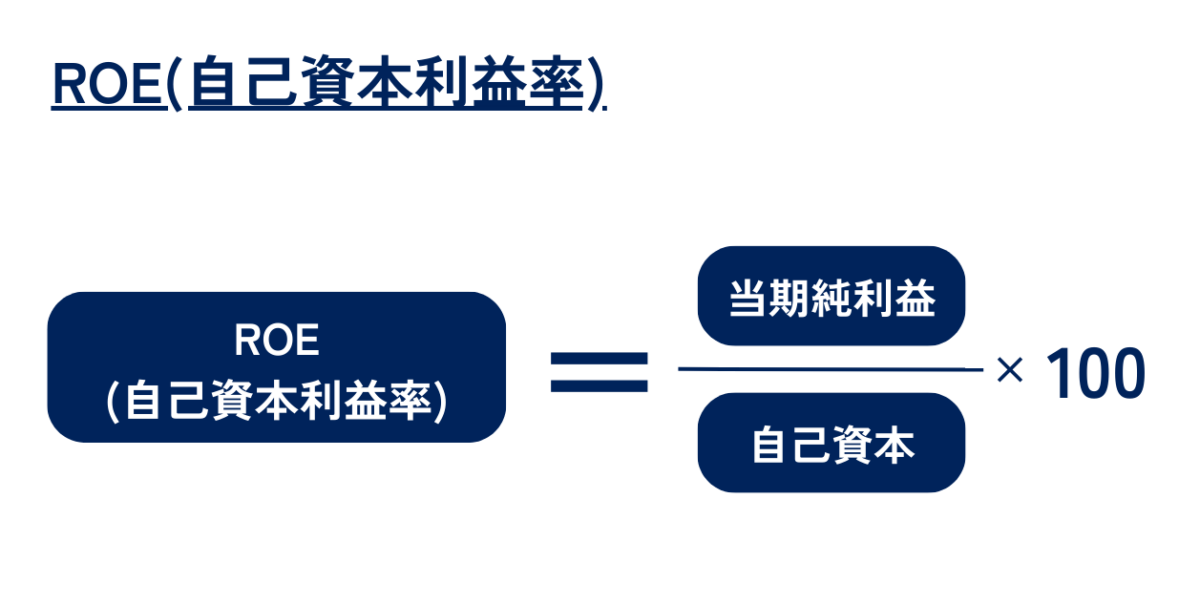

ROEを計算するための式は以下の2つの方法がありますので、それぞれ解説します。

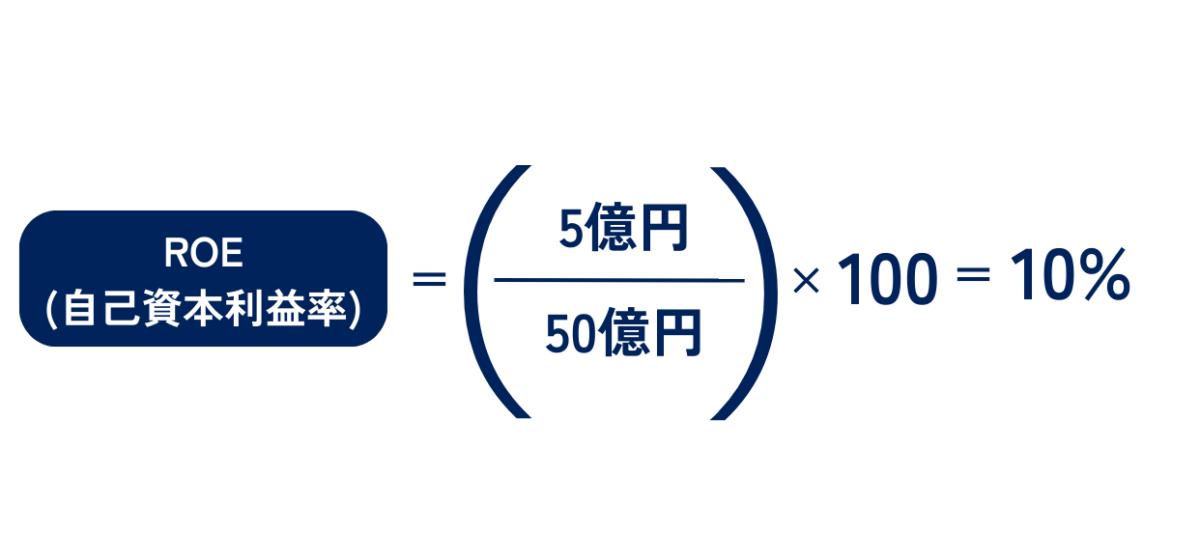

具体例として、企業が当期純利益として5億円を稼ぎ出し、自己資本が50億円であった場合、ROEは以下のように計算されます。

具体例として、企業が当期純利益として5億円を稼ぎ出し、自己資本が50億円であった場合、ROEは以下のように計算されます。

この結果から、投資された自己資本に対して企業が10%のリターンを生み出したことがわかります。

ROEは投資家にとって企業が資本をどれだけ効率的に利用して利益を生み出しているかを測る重要な指標となります。したがって、この指標の高さは、企業が自己資本を活用して高い利益を上げている証拠ともいえます。

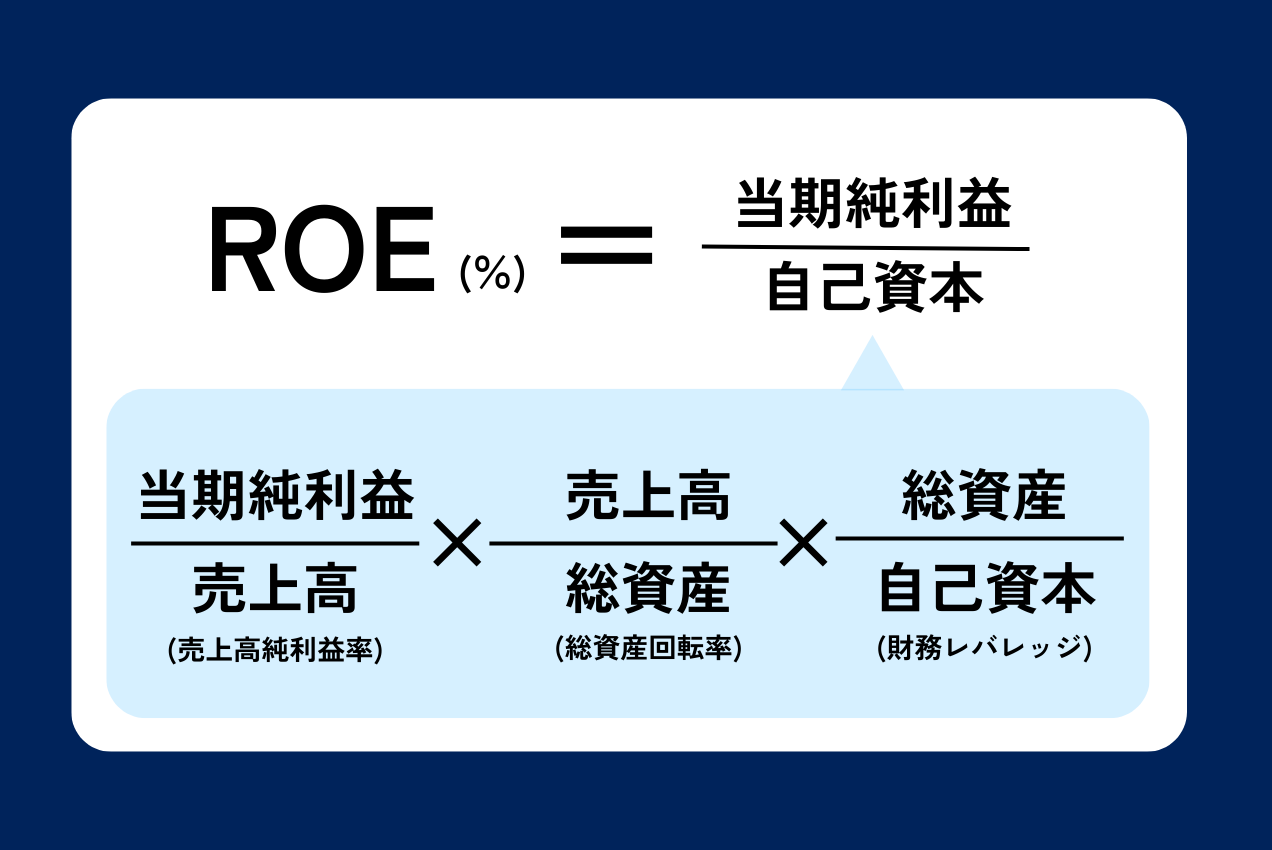

ROEの計算は単純に「純利益 ÷ 自己資本」で求められますが、より詳細に分析するためには「デュポン分解」という手法を使います。この手法では、ROEを3つの要素に分解し、企業の経営効率をより深く理解することが可能です。

具体的には、「純利益率」「総資産回転率」「財務レバレッジ」の3つの要素に分けて、以下のような計算式で算出されます。

なお、それぞれの要素におけるポイントを以下の通り解説していきます。

① 純利益率(収益性の指標)

純利益率は、企業がどれだけ効率的に利益を生み出しているかを示す収益性の指標です。計算式は「純利益 ÷ 売上高」となり、売上に対してどれだけの利益を得ているかを示します。この数値が高いほど、企業は効率よく利益を上げていると判断されます。純利益率を高めるためには、コスト削減や売上の増加が必要です。

②総資産回転率(効率性の指標)

総資産回転率は、企業が保有する資産をどれだけ効率的に使って売上を上げているかを示します。計算式は「売上高 ÷ 総資産」です。この数値が高いほど、企業は資産を効率よく活用していることになります。総資産回転率が低い企業は、資産がうまく売上に結びついていない可能性があり、資産管理や運用の改善が求められます。

③財務レバレッジ(資本構成の指標)

財務レバレッジは、自己資本に対してどれだけの資本を使って事業を運営しているかを示します。計算式は「総資産 ÷ 自己資本」です。この数値が高いほど、企業は負債を活用して資産を増やしていることを意味します。財務レバレッジを上げるとROEも高くなりますが、同時に財務リスクも高まるため、企業はバランスを保つ必要があります。

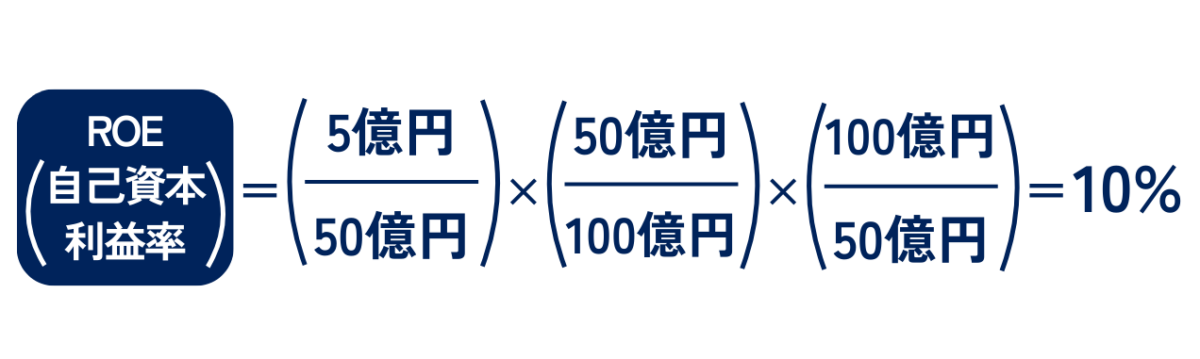

例えば、企業が当期純利益が5億円、売上高が50億円、総資産が100億円、自己資本が50億円、であった場合、ROEは以下のように計算されます。

ROEが10%以上であれば投資価値のある企業とみなされます。

中小企業庁の「令和4年調査の概況(令和3年度決算実績)」によると、中小企業の平均ROEは8.29%と報告されています。

業界 | ROEの平均値 |

全体 | 8.29% |

建設業 | 11.59% |

製造業 | 10.70% |

情報通信業 | 13.70% |

運輸業·郵送業 | 6.78% |

卸売業 | 10.49% |

小売業 | 8.52% |

学術研究、専門·技術サービス業 | 9.80% |

宿泊業、飲食サービス業 | 10.00% |

生活関連サービス業、娯楽業 | 3.53% |

サービス業(他に分類されないもの) | 11.75% |

業界によってROEの理想値は大きく異なります。例えば、製造業などでは、大規模な投資が必要とされるため、ROEは自然と低くなる可能性があります。一方、技術力やブランド力が競争優位を生む業界では、比較的低い投資で高い収益が期待できるため、ROEが高くなる傾向があります。

投資家やアナリストは、企業のROEを業界平均や競合他社と比較することによって、その企業の財務効率や成長性を評価します。したがって、自社のROEを業界平均以上に保つことは、投資魅力を高めるために重要です。また、ROEが持続的に高い水準を維持している企業は、内部留保を効果的に活用しているとも考えられ、その結果として安定した成長を遂げる可能性が高まります。

ROEは単なる財務指標以上の意味を持ち、企業が将来にわたって持続可能な成長を遂げるための重要な鍵となるのです。そのため、企業はROEを向上させるために、効率的な資本使用や利益最大化の戦略を常に模索する必要があります。

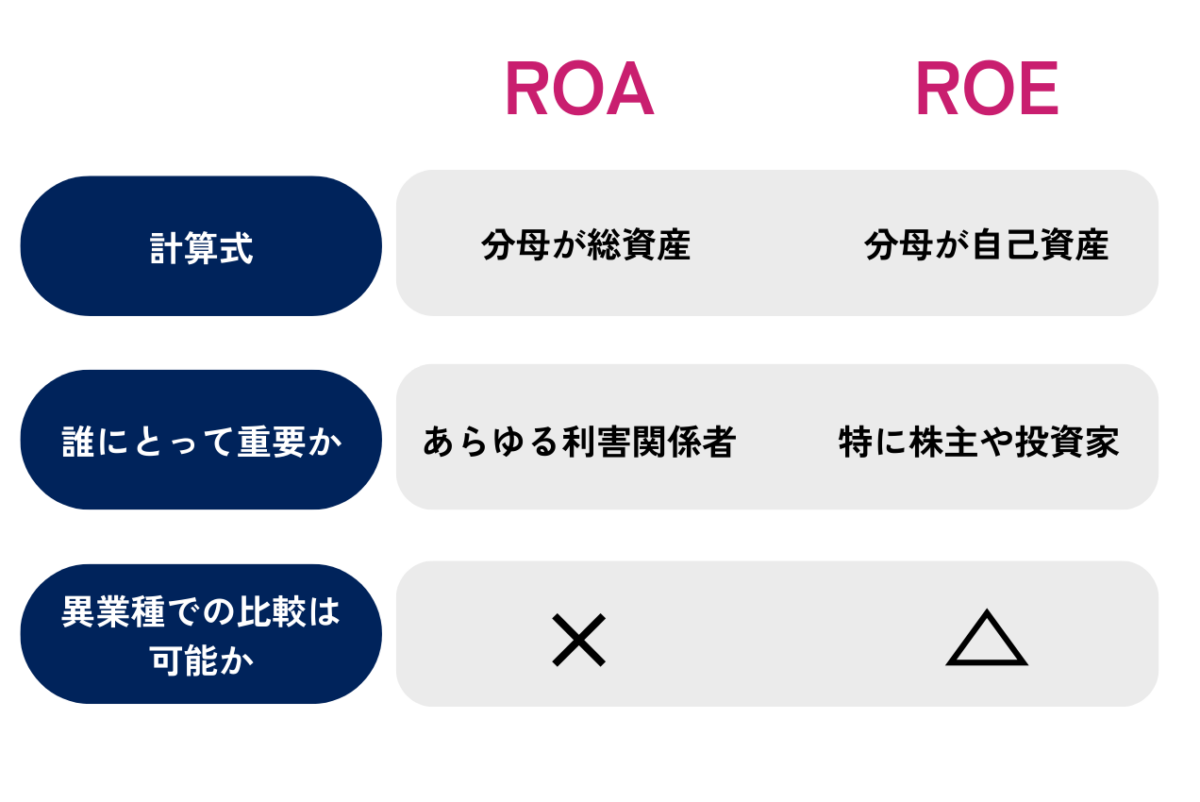

ROEと類似した財務指標に「ROA(Return On Assets、総資産利益率)」があります。ROAとの違いについて、以下の3点について解説します。

・算出方法

・誰にとって重要であるか

・異業種での比較は可能か

ROEとROAは、いずれも企業の利益率を表す指標ですが、計算式に大きな違いがあります。

ROEについては、既に述べた通り、「ROE = 当期純利益 ÷ 自己資本 × 100」で算出され、自己資本(純資産)を使って、どれだけの利益を上げたかを示します。株主から預かった資本をどれだけ効率的に活用しているかを測る指標です。

一方で、ROAは、「 当期純利益 ÷ 総資産 × 100」で算出され、総資産(自己資本+他人資本)を活用して、どれだけの利益を生み出しているかを示します。すべての資産をどの程度効率的に運用しているかを評価する指標です。

つまり、ROEは自己資本に対する利益率、ROAは企業全体の資産に対する利益率を示す点で、計算式の分母が異なります。

ROEは、特に株主や投資家にとって重要です。自己資本を効率的に使って利益を上げているかを判断するため、株主の視点から企業の収益性を評価するために使用されます。株主にとって、ROEが高い企業は、出資に対して良好なリターンが得られていることを示すため、投資対象として魅力的です。

一方で、ROAは経営者や金融機関が企業の資産全体をどれだけ有効に運用しているかを判断するために重要です。企業が持つすべての資産、つまり自己資本と借入金を含む他人資本の両方を活用してどれだけの利益を上げているかを示すため、企業の全体的な経営効率を評価する際に利用されます。

ROEは、自己資本を基準とした指標であるため、異業種間での比較がある程度可能です。業種によって資本構成や運用方法は異なりますが、投資家は同じ基準でリターンを比較できるため、投資判断の指標として有効です。

一方で、ROAは業種ごとの資産の使い方や必要な設備投資額が大きく異なるため、異業種間での比較は困難です。例えば、製造業は多額の設備投資を必要とするため総資産が大きくなる一方、IT業界などは軽資産型であるため、同じ基準で比較するのは不適切です。ROAは主に同業種内で比較することが推奨されます。

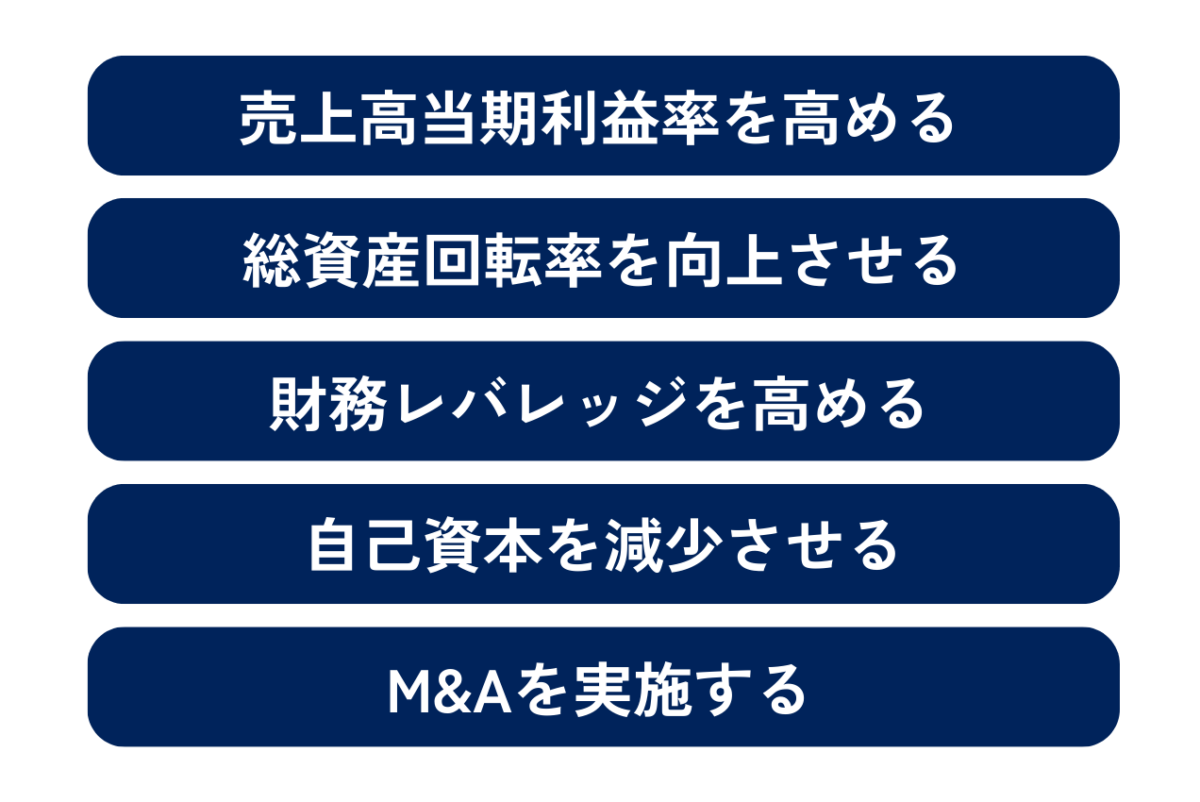

ROEを高める方法としては以下の5つがあげられます。

·売上高当期利益率を高める

·総資産回転率を向上させる

·財務レバレッジを高める

·自己資本を減少させる

·M&Aを実施する

以下でそれぞれ解説します。

ROEを向上させるためには、当期純利益を増加させることが効果的です。当期純利益を増やすためには、売上の増加とコストの削減、この二つのアプローチを組み合わせることが重要です。

売上を増やす方法としては、市場のニーズに応じた新商品の開発やサービスの拡充、販売チャネルの拡大、マーケティング活動の強化などがあります。これらの取り組みは、顧客基盤の拡大や売上の増大に直結します。

一方でコスト削減には、運営の効率化がカギとなります。具体的には、無駄な経費の削減、プロセスの最適化、リソースの再配分などを実施します。これにより、必要最低限のコストで最大限の効果を得ることが可能となります。しかし、コスト削減を進める際には、品質の低下や従業員の士気が落ちないよう注意が必要です。また、設備のメンテナンス費用や未使用資産の削減も有効な手段といえます。

経営の観点から見ると、売上を増やしつつコストを抑えることにより、ROEを効率的に向上させることができます。これにより、企業の財務健全性と成長の持続可能性が高まります。

ROEを高めるためには総資産回転率の向上が重要です。総資産回転率は使用している資産に対してどれだけ売上を生み出しているかを示す指標で、効率的な資産管理が反映されます。具体的には、売上を維持しつつ不要な資産を削減することが求められます。

総資産回転率を改善するためには、不採算部門の見直しや遊休資産の処分など、資産圧縮に注力することが効果的です。例えば、売上高100に対して総資産が100だった場合、総資産回転率は1となりますが、これを80に減少させれば、回転率は1.25に向上します。重要なのは、事業と無関係な資産を削除し、事業に必要な資産のみで効率を高めることです。

また、在庫管理の最適化も総資産回転率の向上に寄与します。在庫水準を適正化し、不要な在庫を保持しないことで、固定されがちな資本の流動性を高めることができます。さらに、使用していない機械や不動産の売却も効果的です。これらの措置により、必要最低限の資産で最大限の成果を出すことが可能になり、結果としてROEの向上に繋がります。

ROEを向上させるための戦略の一つに、財務レバレッジを高める方法があります。この戦略は、企業が借入などの他人資本を利用して自己資本に比べてどれだけ多くの資産を保有しているかを示します。具体的には、「総資産÷自己資本」の式で計算され、この値が高いほど自己資本に対して多くの他人資本を使用していることを意味します。

たとえば、自己資本が100で他人資本が200の場合、財務レバレッジは3となります。この数値が高いほど、企業は他人資本を用いて事業を拡大していると解釈でき、ROEの数値を理論上向上させることが可能です。

しかし、この方法にはリスクも伴います。借入を増やすことで、負債依存度が高まり、金融危機が発生した場合に企業の財務状態が悪化する可能性があります。そのため、財務レバレッジを高める際には、そのリスクを慎重に評価し、計画的に資金を調達し投資することが求められます。

財務レバレッジを高めることはROEを効果的に向上させる手段ですが、経営の持続可能性を考慮したバランスの取れたアプローチが必要とされます。

ROEの向上のために自己資本を意図的に減少させる手法について解説します。ROEは、「当期純利益÷自己資本」で算出されるため、自己資本の数値を小さくすることで、ROEの割合が自動的に向上します。

自己資本の減少を促す方法として、最も一般的なのは配当の増加です。通常、配当は未分配利益から支払われるため、これを増やすことで自己資本が減少します。これにより、自己資本が減り、結果的にROEが改善されることになります。

また、自社株の買い戻しも自己資本を減少させる有効な手段です。自社株を市場から買い取ることで、自己資本の一部が減少し、それがROEの向上に寄与します。

これらの手法は財務レバレッジには直接影響しませんが、株主からの評価を高める効果も期待できるため、投資家の目を引く企業経営につながります。ただし、これらの方法を適用する際は、会社の財政状態や持続可能性を慎重に考慮する必要があります。

ROE向上のためにM&A(企業の合併・買収)を実施することは、自社の純利益を効果的に増加させる手段です。高収益の企業を買収することによって、短期間で自社の利益を大幅に増やし、結果的にROEを向上させることが可能です。

ただし、M&Aの実行にはいくつかのリスクも伴います。例えば、買収対象の企業との文化の違いや経済状況のミスマッチが原因で、統合後のシナジー効果が期待ほど発揮されない可能性があります。また、買収に伴う初期費用が大きく、これが短期的に財務負担を増加させるリスクも考慮する必要があります。

M&Aを戦略的に利用する際は、買収する企業の選定、経済状態の詳細な分析、統合プロセスの計画など、周到な準備と慎重な実行が求められます。

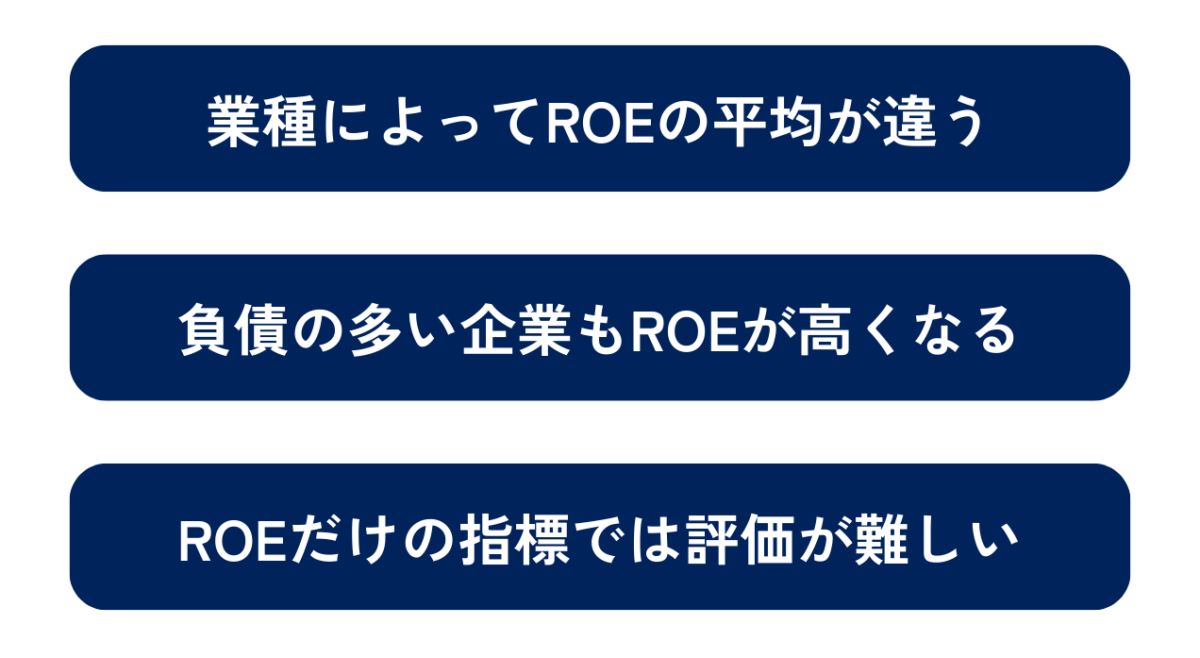

ROEは、株主資本に対する企業の収益力を示す指標ですが、ROEを正しく理解しないと、企業の評価を誤ってしまう可能性があります。ここでは、ROEを評価する際に気をつけるべき3つのポイントを解説します。

ROEは業界ごとに平均値が大きく異なるため、異なる業界間で単純に比較することは適切ではありません。

例えば、製造業や建設業のように固定資産や設備投資が多い業界では、ROEの平均値が比較的高くなる傾向があります。一方、生活関連サービス業や娯楽業のような業界では、設備投資に対するリターンが低いため、ROEの平均値が低くなります。

したがって、ROEを評価する際は、必ず同じ業界内の平均値と比較することが重要です。同じ業界の企業と比較することで、企業の収益力や効率性をより正確に評価することができます。

ROEは株主資本に対する利益率を示す指標であるため、負債が多い企業ほどROEが高くなる傾向があります。

例えば、同じ純利益を上げている2つの企業があったとして、負債が多く自己資本が少ない企業の方が、ROEが高くなります。これは、ROEの計算式で自己資本が分母に入るため、負債が多くなると自己資本が減少し、結果的にROEが上がるためです。

しかし、負債が多いということは、企業がリスクを抱えている可能性も高く、財務の健全性に問題がある場合があります。高いROEが必ずしも健全な経営を意味するわけではないため、負債の状況も併せて確認することが重要です。

ROEは収益力を示す重要な指標ですが、これだけで企業の全体的な評価を行うのは難しいです。

例えば、ROEが高い場合でも、企業が大量の借入金を抱えている場合、経営の健全性に問題がある可能性があります。また、自社株買いによって自己資本が減少し、ROEが高まるケースもあります。

このため、ROEだけに依存せず、他の指標と併用して評価することが大切です。具体的には、ROA(総資産利益率)や自己資本比率などを組み合わせて評価することで、企業の経営効率や財務の健全性を多角的に判断できます。ROEが高くても、ROAが極端に低ければ、借入金によって成り立っている経営である可能性があり、リスクを再確認する必要があります。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

いかがでしたでしょうか。

今回の記事ではROEの意味、ROAとの違い、ROEの計算方法、ROEの目安、ROEを高める方法について解説してきました。

ROEはM&Aの検討プロセスにおいても重要な指標となります。M&Aを検討している方はぜひROEについて頭に入れておきましょう。

今回の記事で解説した内容がお役に立てば幸いです。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR