PE(プライベートエクイティ)ファンドを初めて聞く読者もいるのではないでしょうか。

PEファンドは、未上場企業の株式に投資して企業価値を向上させることで収益獲得を目指したファンドで、特に最近では、PEファンドが注目されていますが、実態としてはどのようなファンドなのでしょうか。

投資という観点だけでなく、経営者としての目線からもPEファンドについて把握しておくと良いでしょう。

本記事では、PEファンドの概要から仕組み、企業に与えるメリット・デメリットを詳しく解説していきますので、実際に投資を行う前に、PEファンドがどのようなシステムで資金を運用し収益を得ることができるのか、また投資家側にどのようなメリットやデメリットがあるのかなどについて、しっかりと理解したうえで、投資を検討するようにしましょう。

この記事の監修者まず、PEファンドとは、未上場企業の株式を対象に投資を行うファンドの一種です。PEファンドでは、投資家から集めた資金を企業の成長や再生の支援に充てて、最終的な株式の売却による利益の獲得を目指しています。

PEファンドは、将来性を重視し、投資先企業のキャッシュフローを担保にLBO(レバレッジド・バイアウト)を実施することが一般的です。LBOとは、企業の将来のキャッシュフローを見越して、借入金を活用しつつ株式を取得する手法で、企業の安定したキャッシュフローが成功の鍵となります。そのため、PEファンドは、将来にわたって安定的にキャッシュフローを生み出せることを、根拠を持って説明できる企業を投資対象とします。

PEファンドには、VCファンド(ベンチャーキャピタル)やバイアウトファンドなどが含まれ、VCファンドでは、企業に対して少数の株式を持つ形で増資を行い、成長のための資金を提供します。一方で、PEファンドは、オーナーから株式の大半を買い取り、経営に深く関与します。このため、VCは主にスタートアップや成長期の企業に、PEファンドは成熟期の企業に投資を行うことが多いです。なお、後ほどPEファンドの種類については、詳細に解説しておりますので、併せて確認してください。

PEファンドは、その投資テーマを設定しており、地域、業種、企業の特性に応じて投資対象を絞り込むことが一般的です。そのため、企業がPEファンドからの投資を受け入れる際には、ファンドの投資テーマが投資先の企業とマッチしているかを確認することが重要です。PEファンドを活用することで、企業は資金調達や経営改善、さらなる成長を目指すことが可能となります。

LBOやその他バイアウトについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→バイアウトとは?メリット・デメリット・成功のポイントを解説

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

PEファンドの主な投資対象は、オーナー系の中堅企業ですが、他にも大企業の子会社や事業再生が必要な企業、不良債権なども含まれます。PEファンドは、企業の成長や再生を支援し、その企業価値を高めることを目的としています。

投資期間は一般的に3年から5年ですが、企業の成長戦略に応じて10年近く株式を保有することもあります。また、PEファンドの最大の特徴は、投資先企業の企業価値を引き上げるためにファンドの持つ豊富な経営ノウハウを活用できることが挙げられます。PEファンドは出資を通じて経営に関与していき、専門家や役員を企業に派遣して経営改善をサポートしていきます。このような働き掛けを行うことで、企業としては経営戦略の見直しやコスト削減などを行い、企業の力を最大限に引き出していくような役割を担います。

PEファンドのシステムとして、出資モデルと収益モデルに分けることができます。各モデルの概要やポイントを解説していきます。

PEファンドの出資モデルは、ファンドの設立から始まります。運営会社がファンドを設立し、機関投資家や一部の個人投資家に対して出資を募ります。ファンドの規模は小規模で100億円程度から、大規模で1000億円を超えるものまであります。投資家からの資金調達が完了すると、PEファンドは設立され、未上場企業を中心に投資が行われます。

なお、出資は主に企業の成長段階に応じて行われ、資金は企業の成長や再編成に役立てられます。出資者は、出資した資金に対するリターンを見込んで投資を行うため、出資モデルはリターンを最大化するための基盤となります。

PEファンドの収益モデルは、投資先企業の価値を高め、最終的に株式を売却することで利益を得ることを目指しています。ファンドは投資先企業に経営ノウハウやリソースを提供し、企業の収益性を向上させます。この過程で、企業の業務改善や事業拡大が図られ、企業価値が高まります。

PEファンドは、収益を最大化するために、投資先企業の資産を担保にして金融機関から借り入れを行い、出資金を効率的に活用するLBOを活用することがあります。これにより、投資資金の効率を高め、より多くの企業に投資できるようになります。

最終的に、投資先企業が成長し、企業価値が高まった段階で、ファンドは企業をM&AやIPOを通じて売却します。売却益からマネジメントフィーを差し引いた額が投資家に分配されます。

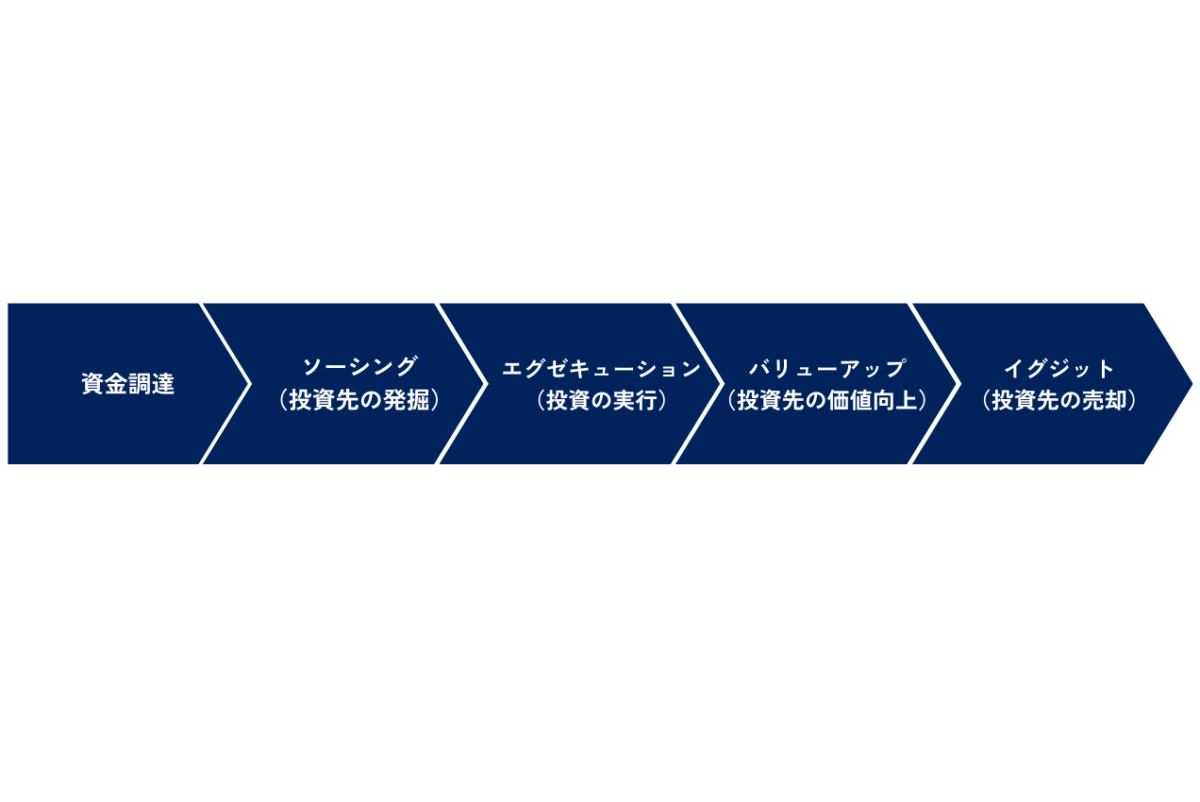

実際のPEファンドにおける業務の流れを、以下の5つのステップに分けて解説していきます。

PEファンドは資金調達を行います。ファンド運営者は機関投資家や個人投資家から資金を募ることで、ファンドを設立します。このプロセスはファンドレイズとも呼ばれています。実際に出資を募る時には、期待されるリターンやリスクを説明し、投資家達を説得していくこととなります。

資金調達が完了した後、ソーシングを行います。ソーシングは、PEファンドを成功させるためには非常に重要であり、投資先企業を発掘するプロセスを指します。この段階では、銀行、証券会社などから投資案件を見つけ出します。後継者不足を抱えている企業やノンコア事業を持つ企業が主な投資先の対象となります。

エグゼキューションは、投資を実行するためのプロセスを指します。選定された投資案件について、企業価値の評価やデューデリジェンスを行い、買収条件を交渉します。この段階では、企業の財務状況や市場環境を徹底的に分析・調査を行い、最終的な買収契約を締結します。エグゼキューションでは、法律事務所や金融アドバイザーと協力してプロセスを進めます。

バリューアップは、投資先企業の価値を向上させるためのプロセスです。PEファンドは投資期間中、企業の経営効率を高めるために、経営ノウハウやリソースを提供します。売上拡大やコスト削減、業務効率化など、さまざまな戦略を実行して企業価値を高めていきます。このプロセスでは、投資した企業を成長させて企業価値を上げて、最終的にファンドが利益を得るために重要となります。

最後のステップがイグジットです。バリューアップを経て企業価値が向上した投資先企業を売却し、投資資金を回収します。イグジットの手法としては、IPO(新規株式公開)やM&Aが一般的です。特に近年は、M&Aによる売却が増えており、ファンドの投資委員会によって慎重に売却先が選定されます。成功したイグジットにより、投資家にリターンを分配し、ファンドの利益を確定します。

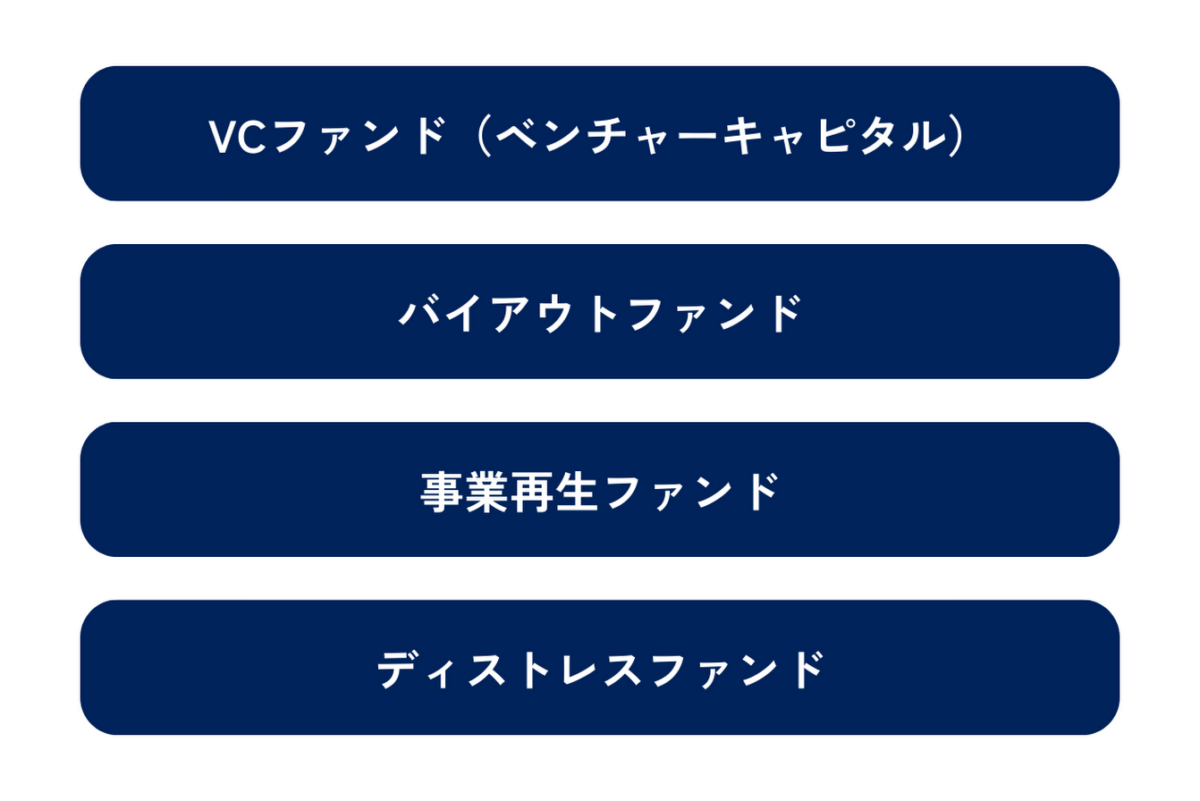

PEファンド(プライベートエクイティファンド)は、投資対象の企業のステージや状況に応じて、いくつかの種類に分かれます。それぞれのファンドは異なる戦略を持ち、企業の成長や再生を支援します。また各ファンドにはテーマがあり、地域や業種・特性を絞っているため、ファンドの投資テーマにあっているかも確認しておきましょう。本記事では、代表的な4つのファンドを紹介します。

VCファンドは、主に創業初期や成長初期のスタートアップ企業に対して投資を行います。これらの企業は資金不足に陥りやすく、銀行からの融資を受けにくいため、VCファンドからの資金提供が重要な役割を果たします。VCファンドは株式の一部を取得し、企業が成長した段階で株式を売却してリターンを得ます。このプロセスはIPO(新規株式公開)を通じて行われることが多く、ハイリスク・ハイリターンの投資となります。VCファンドは、資金提供だけでなく、経営戦略や市場展開のアドバイスを行い、企業の成長を支援します。

バイアウトファンドは、成熟期にある企業の株式を買い取り、経営権を取得することで、企業価値の向上を目指します。これには、経営陣の再編や事業戦略の見直し、コスト削減などの施策が含まれます。バイアウトファンドは、企業のキャッシュフローを重視し、LBO(レバレッジド・バイアウト)と呼ばれる手法を用いることが一般的です。これは、企業の将来のキャッシュフローを担保にして買収資金を調達する方法です。バイアウトファンドは、企業の成長を加速させた後、株式を売却して利益を上げます。これにより、企業は新たな成長機会を得ることができ、投資家は安定したリターンを期待できます。

事業再生ファンドは、経営が悪化している企業に対して投資を行い、経営改善を図るファンドです。再生可能性のある企業を対象に、財務状況の立て直しや経営効率化を支援します。企業再生には、資産の売却やリストラ、コスト削減といった大胆な施策が必要になることがあります。事業再生ファンドは、リスクの高い投資となる一方で、成功した場合には大きなリターンを得られる可能性があります。企業再生が成功すれば、投資先の企業は再び成長軌道に乗り、株式の売却を通じて投資資金の回収が可能になります。

ディストレスファンドは、破綻寸前やすでに破綻した企業の債権や株式を取得し、再建を目指すファンドです。これらの企業は、通常では市場価値が低いため、安価で買収されます。ディストレスファンドは、法的整理やリストラ、再建計画の策定を通じて企業を再生し、価値を高めた段階で株式を売却します。破綻した企業の再生には高度な専門知識と経験が必要であり、成功には時間がかかることもあります。しかし、再建が成功すれば、投資家にとっては大きなリターンが見込めます。ディストレスファンドは、ハイリスク・ハイリターンの投資戦略をとるため、慎重な投資判断が求められます。

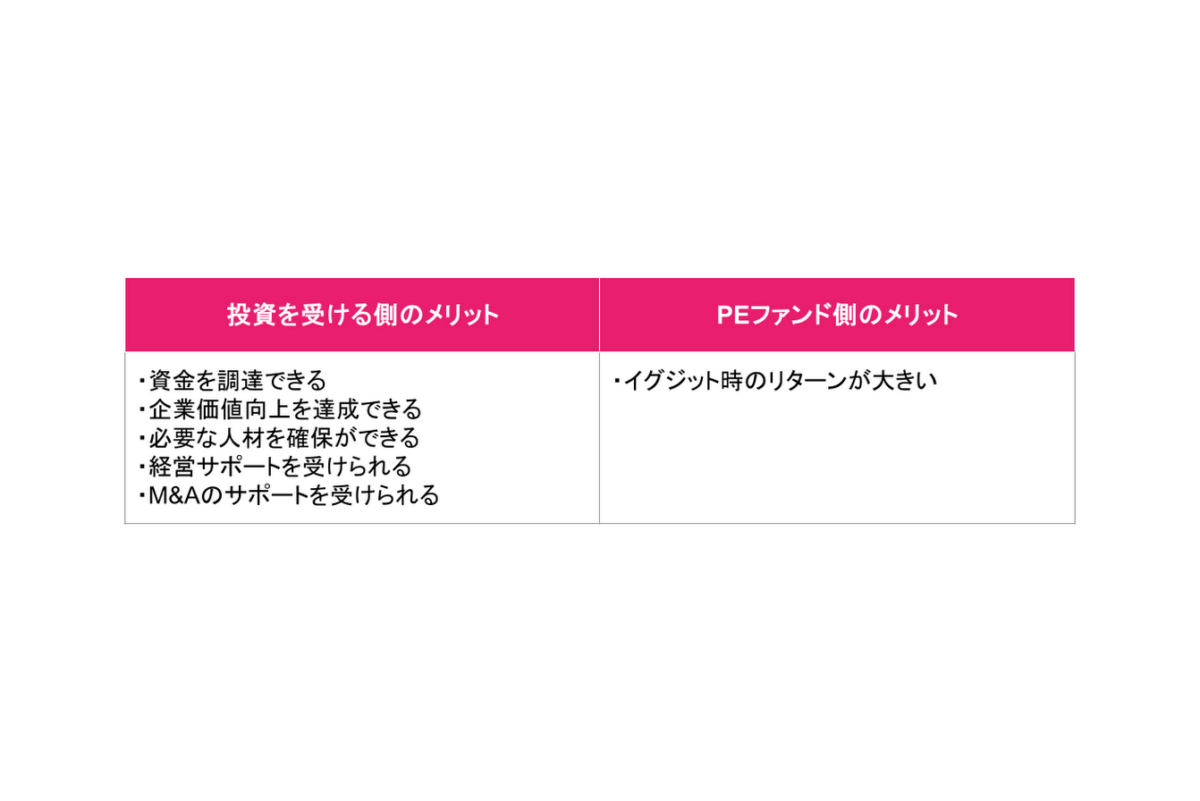

PEファンドは、企業が資金調達や成長を目指す際に有効な選択肢となります。企業がPEファンドから得られるメリットを投資を受ける側とファンド側に分けて具体的に解説します。

まずは、投資を受ける側のメリットを5つ解説していきます。

PEファンドから資金を調達すると、銀行融資とは異なり、返済の義務がありません。このため、利息や元本返済の負担を気にせずに、企業は成長戦略に集中できます。特にスタートアップやベンチャー企業にとって、迅速かつ柔軟な資金調達手段として大変有用です。

PEファンドは、投資先企業の価値を高めることを目的としています。PEファンドの専門家による経営改善やノウハウの提供により、企業は効率的に成長し、競争力を強化することができます。これにより、企業価値の向上が期待できます。

PEファンドは幅広い業界にネットワークを持っているため、企業にとって必要な人材を見つけるサポートを提供できます。適切な人材を確保することで、企業はその事業運営や成長に必要なスキルセットを強化できます。

PEファンドからは、経営戦略に関する豊富な経験を持つプロフェッショナルがアドバイスを提供します。経営課題の解決策や業績向上のための戦略を的確に助言することで、企業は健全な成長を実現できます。

PEファンドはM&Aの豊富な経験を持っており、企業の事業承継や売却のプロセスをサポートします。これにより、企業は最適なタイミングと条件でM&Aを実行し、ビジネスの持続的な発展を図ることができます。

続いて、PEファンド側のメリットを解説していきます。

PE投資においては、ハイリスクである一方、リターンが大きくなることが特徴的です。これは、未上場の企業の株式を、企業価値が向上した時に売却するため、成功することで大きな利益を得ることができます。一方で、失敗するリスクも高いという点があることに注意しておきましょう。

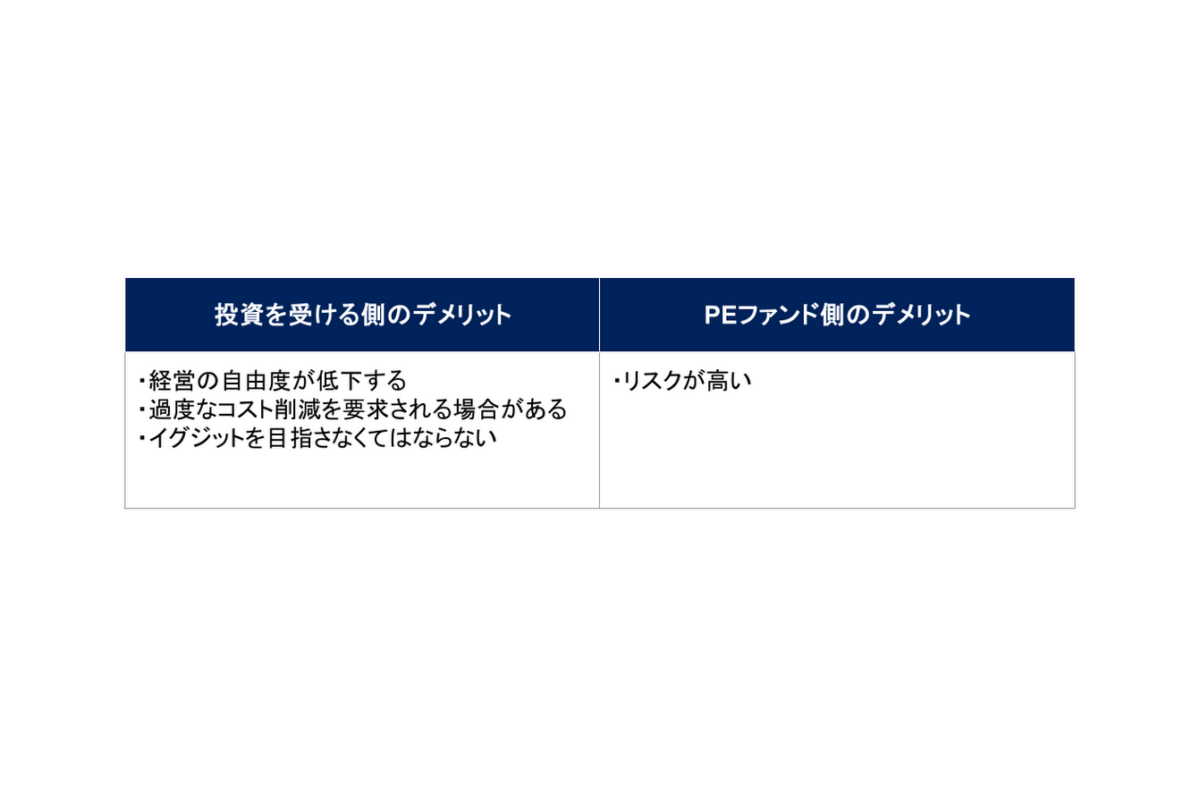

PEファンドからの資金提供は多くの利点をもたらす一方で、いくつかのデメリットも伴います。ここでは、特に注意すべきデメリットを投資を受ける側とファンド側に分けて解説します。

まずは、投資を受ける側のデメリットを3つ解説します。

PEファンドから出資を受けると、多くの場合、経営権が制約される可能性があります。株式の多くをPEファンドに譲渡することで、経営における意思決定にPEファンドの意向が強く反映されるようになります。これにより、経営者は新規事業や戦略変更に対する自由度が制限され、柔軟な経営判断が難しくなることがあります。

企業価値を向上させていくため、PEファンドはコストの削減による収益改善を求めますが、その際に過度な削減を要求されることもあります。そのため、事業が長く続いていた場合においても、費用を鑑みた際に廃止の方向で進んでしまうケースもあります。

PEファンドは投資の回収(イグジット)を目標としており、最終的には企業を売却するか上場させることを目指します。この過程で企業は短期的な成長を重視した経営を求められることが多くなります。イグジットが達成された後、PEファンドの支援が終了するため、企業は自力で持続可能な経営を続ける準備をしておくことが重要です。特に、PEファンドへの依存度が高い場合は、その後の経営において独自の戦略を確立しておく必要があります。

続いて、PEファンド側のデメリットを解説します。

メリットでも触れた通り、PE投資は未上場企業の株式を購入するため、リスクが高くなってしまいます。企業価値を向上させるまでには時間が必要となるため、出資金を回収すること自体にも時間がかかるだけでなく、1円も回収できずに終わってしまうケースもありますので、注意が必要です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

本記事では、PEファンドの概要から、種類、メリット・デメリット、業務の流れまでを詳しく紹介しました。PEファンドは未上場企業に投資し、企業価値を向上させた後に株式売却を通じて収益を得る仕組みです。VCファンドやバイアウトファンドを含む多様なファンドは、企業の成長段階に応じた戦略を持ち、こうしたPEファンドを利用することで、企業は資金調達や経営改善が可能となります。

一方で、経営の自由度が低下する点や、イグジット後の自立した経営の準備など、注意すべきポイントもあります。

PEファンドを検討している企業は、自社の経営目標に合ったファンドを選び、投資を受ける際には事前に長期的な経営戦略を確立しておくことが重要です。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR