少子化や価値観の多様化を背景に、これまで主流だった親族内承継から「親族外承継」へと舵を切る企業が増えています。後継者不在に悩む中小企業の経営者にとって、従業員や外部人材への承継は現実的かつ有効な選択肢となりつつあります。

本記事では、親族外承継の種類や進め方、メリット・デメリット、成功のポイントまでを詳しく解説していきます。

この記事の監修者親族外承継とは、経営者の子どもや親族ではない人物に会社の経営を引き継ぐ方法のことです。

かつては、親族内での承継が一般的でしたが、近年では少子化や後継者の意欲不足といった社会的背景から、親族以外の人材に経営を託す企業が増えています。親族外承継は、後継者の選択肢が広がることで、企業の将来性や経営の安定性を確保しやすい手法として注目されています。

親族外承継には、社内人材と社外人材への承継という2つのパターンに分けられます。社内への承継には、役員や従業員の内部昇格、あるいはMBO(マネジメント・バイアウト)やEBO(エンプロイー・バイアウト)といった手法があります。会社を内部から熟知した人材が引き継ぐことで、スムーズな移行と事業の継続が可能です。

一方、社外の第三者に引き継ぐ場合には、外部から経営者を招聘する方法や、M&A(企業の買収・合併)による承継が一般的です。

社外承継は、新たな視点やノウハウの導入によって、企業の成長戦略に大きく貢献する可能性を秘めています。ただし、外部人材の導入には、社内外の理解と調整が必要不可欠です。

親族内承継とは、子どもや兄弟姉妹、甥や姪など、血縁関係のある人物に事業を引き継ぐ手法です。長年、中小企業を中心に広く採用されてきました。親族への承継は、従業員や取引先からの信頼も得やすく、社内外に混乱が生じにくいという利点があります。

しかし、経営者の子どもや親族が必ずしも経営に適しているとは限らず、無理に承継すると事業継続に悪影響を与えるリスクもあります。その点、親族外承継では、能力や経験を基準に適切な人材を選定できるため、経営の質を維持しやすいというメリットがあります。

第三者承継は、親族外承継の一形態であり、承継先が社外の第三者である点が特徴です。M&Aや外部の経営者招聘が該当し、自社と無関係の企業や人材が経営を引き継ぐことになります。第三者承継は、斬新な経営戦略や資本力の導入が見込める一方で、企業文化の継承や従業員の理解といった課題に直面する可能性もあります。

これに対して、親族外承継は、第三者承継に加えて、社内人材への承継も含んでおり、選択肢の幅が広い点が大きな特徴です。つまり、親族外承継は、親族内承継の対義語として位置づけられ、第三者承継はその一部として理解することができます。

第三者承継についてはこちらの記事で詳しく解説しています。合わせてお読みください。

→「第三者承継」とは?方法・メリット・事例までわかりやすく解説

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

親族外承継は、近年の事業承継において中心的な選択肢となりつつあります。2024年の帝国データバンクの調査では、社内の役員や従業員への承継である「内部昇格」が36.4%と最多となり、これまで主流だった親族内承継(32.2%)を初めて上回りました。

さらに、M&Aなどを通じた外部承継は20.5%、外部経営者の招へいも7.5%に達しており、社外人材への承継が着実に増加している状況です。このような流れの背景には、経営者の高齢化や深刻な後継者不足があり、実際に後継者が不在の企業は全国で半数以上にのぼります。加えて、事業承継税制の見直しや支援制度の整備も、親族外承継の拡大を後押ししています。

現に、後継者候補の属性としては「非同族」が39.3%を占め、3年連続で最多となるなど、親族にとらわれない承継が現実的な選択肢として定着し始めています。

親族外承継を実現するには、大きく分けて「経営権のみを引き継ぐ方法」と「株式ごと譲渡する方法」の二つがあります。どちらを選ぶかは、企業の状況や後継者候補の資金力、事業の今後の方針によって判断されるのが一般的です。

経営のみを承継するケースでは、現オーナーが自社株式を保有し続けたまま、経営の実務を他者に任せる方法がとられます。社内の従業員や役員が後継者になる「内部昇格」はその代表的な手法であり、企業文化や業務に精通している人材に引き継ぐため、スムーズな事業移行が可能です。

一方、社外から経営者を招く「外部招へい」も有力な選択肢です。取引先や金融機関、同業他社などから優秀な人材を迎えることで、新しい視点を経営に取り入れられるメリットがあります。ただし、外部人材の場合は社内との信頼関係構築に時間がかかる場合があるため、慎重な選定が求められます。

経営権に加え、株式や事業用資産なども一括して引き継がせる方法が「株式ごと承継する」形です。

この場合、社内の人材が買い手となるのが「MBO(マネジメント・バイアウト)」や「EBO(エンプロイー・バイアウト)」です。特にEBOは、従業員が金融機関などから資金を調達して株式を取得する方式であり、現場の実情をよく知る人材が経営を担うため、安定した承継が期待できます。ただし、資金調達のハードルが高い点が課題となります。

また、社外の第三者に自社株式を売却する「M&A」も親族外承継における重要な手法の一つです。M&Aでは、買い手企業の経営資源やノウハウを活かすことで事業拡大や成長戦略に繋がる可能性があり、現経営者にとっては売却益を得られる利点もあります。

その反面、従業員や取引先との関係性維持など多方面への配慮が必要となるため、専門家の支援を受けながら慎重に進めることが求められます。

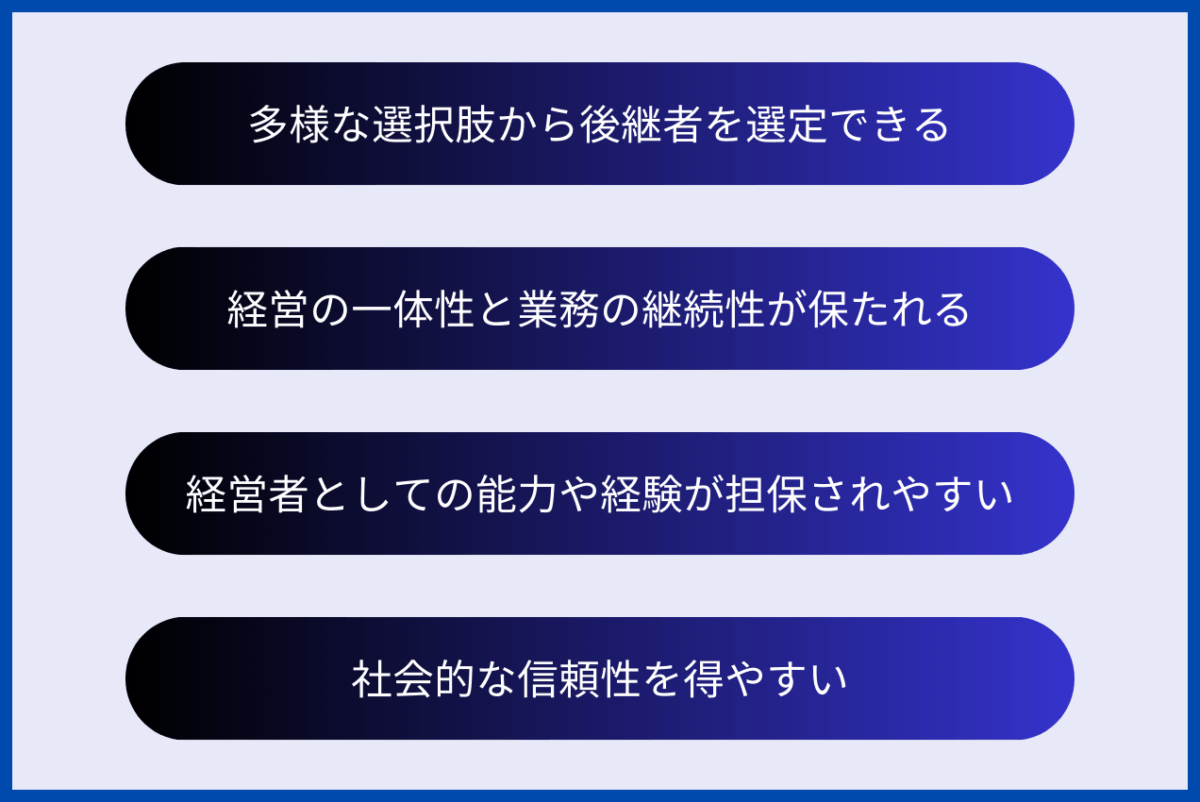

親族外承継には、親族内承継では得られない数々の魅力があります。とくに後継者の選択肢が広がる点や、組織内外における経営の継続性・安定性の確保といった観点で、多くの中小企業にとって有効な承継手段となり得ます。

ここでは、親族外承継を選ぶことで得られる主なメリットについて、具体的に解説します。

親族外承継のメリットは後継者の選択肢が広がる点にあります。親族内承継の場合、後継者候補は子どもや兄弟、甥姪などに限定されるため、経営能力や意欲のある人材が必ずしも存在するとは限りません。

一方、親族外承継であれば、社内の役員や従業員、さらには社外の企業経営者や専門人材など、多様な候補者の中から適任者を選定することが可能です。選択肢が広がることで、自社にとって最もふさわしい人材を後継者として迎えることができ、将来的な事業の安定性や成長性を高められます。

特に社内の従業員や役員が後継者となるケースでは、企業文化や経営方針に対する理解が深いため、経営の一貫性が保たれやすいです。

業務の流れや取引先との関係性にも精通しているため、引継ぎが円滑に進むことが期待できます。加えて、従業員の中から経営者を輩出することによって、社内全体のモチベーションが向上しやすく、組織力の強化にもつながります。

親族外の後継者は、選定にあたって実力や経営スキルを基準にされることが多いため、一定水準以上の経営力を備えた人材を迎えられる可能性が高まります。

特に長年企業に貢献してきたベテラン従業員や役員であれば、業務に関する知識や人脈も豊富であり、現場感覚に基づいた意思決定ができるのも魅力です。また、社外から優秀な人材を招へいする場合は、新たな視点や専門知識を取り入れられるため、企業にとっての成長のチャンスともなります。

親族外の人物が承継者となる場合、金融機関や取引先からの評価も客観的に行われる傾向があります。

経営実績やスキルに基づいた人材が後継者となるため、融資や取引の継続といったビジネス環境においても、安定的な信頼関係を維持しやすくなる点も見逃せません。

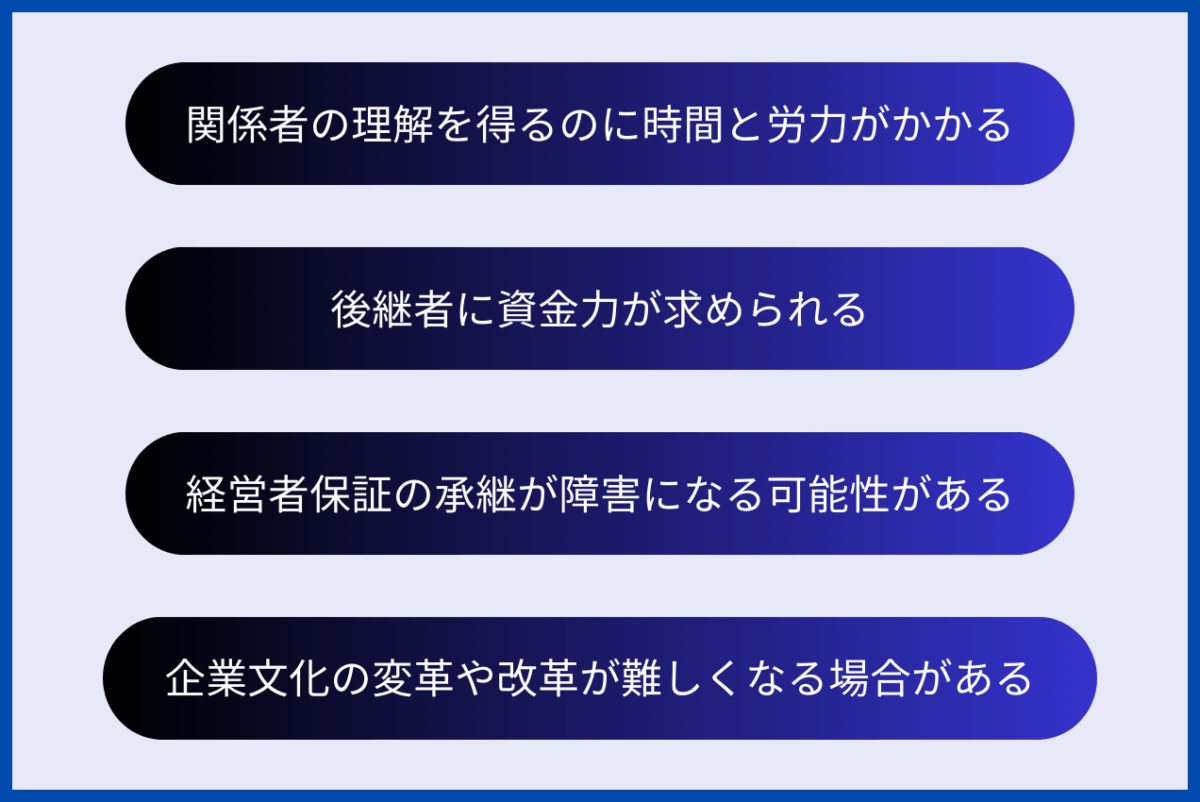

親族外承継には多くの利点がある一方で、実行にあたって注意すべき課題も少なくありません。とくに資金面や関係者との調整、保証債務の問題など、事前に把握しておかなければならないデメリットがあります。

ここでは、親族外承継を検討する際に気をつけるべき主な注意点について詳しく見ていきましょう。

親族外承継では、社内外のステークホルダーにとって予期しない人事と映ることもあるため、理解と納得を得るまでに時間がかかる可能性があります。特に親族内に株主がいる場合、後継者に株式を集中させることで議決権が減少し、反発を招くおそれがあります。

さらに、取引先や金融機関にとっても、関係性の再構築が必要になる場合があるため、事前の丁寧な説明や信頼関係の醸成が不可欠です。

親族外承継では、株式や事業用資産の購入が必要になるケースが多く見られます。特にMBO(マネジメント・バイアウト)やEBO(エンプロイー・バイアウト)を実施する場合、後継者には相応の資金力が必要です。

役員や従業員が個人で多額の資金を準備するのは現実的に難しいため、金融機関からの融資や外部支援を受けながら計画的に進めていく必要があります。資金調達が難航すれば、事業承継自体が頓挫するリスクも伴います。

中小企業では、現経営者が金融機関からの借入に際して個人保証を行っていることが一般的です。事業承継時にこの保証を後継者が引き継ぐよう求められる場合、親族外の後継者にとっては非常に大きな負担となります。

特に保証債務のリスクが高いと判断された場合、事業承継自体を辞退されることも考えられます。こうした事態を避けるためには、「経営者保証ガイドライン」や「事業承継特別保証制度」などを活用し、保証負担の軽減策を講じることが重要です。

親族外承継のうち、特に社内昇格での承継の場合には、企業文化がそのまま継承されやすい一方で、大胆な経営改革を実行しにくくなる側面もあります。

長年在籍していた従業員が経営者となる場合、既存の体制を維持しようとする傾向が強く、新たな戦略や改革を推進する力が弱まる可能性も否定できません。現在の経営環境が大きく変化する中で、柔軟かつスピーディな対応が求められる場面では、この点が制約となることがあります。

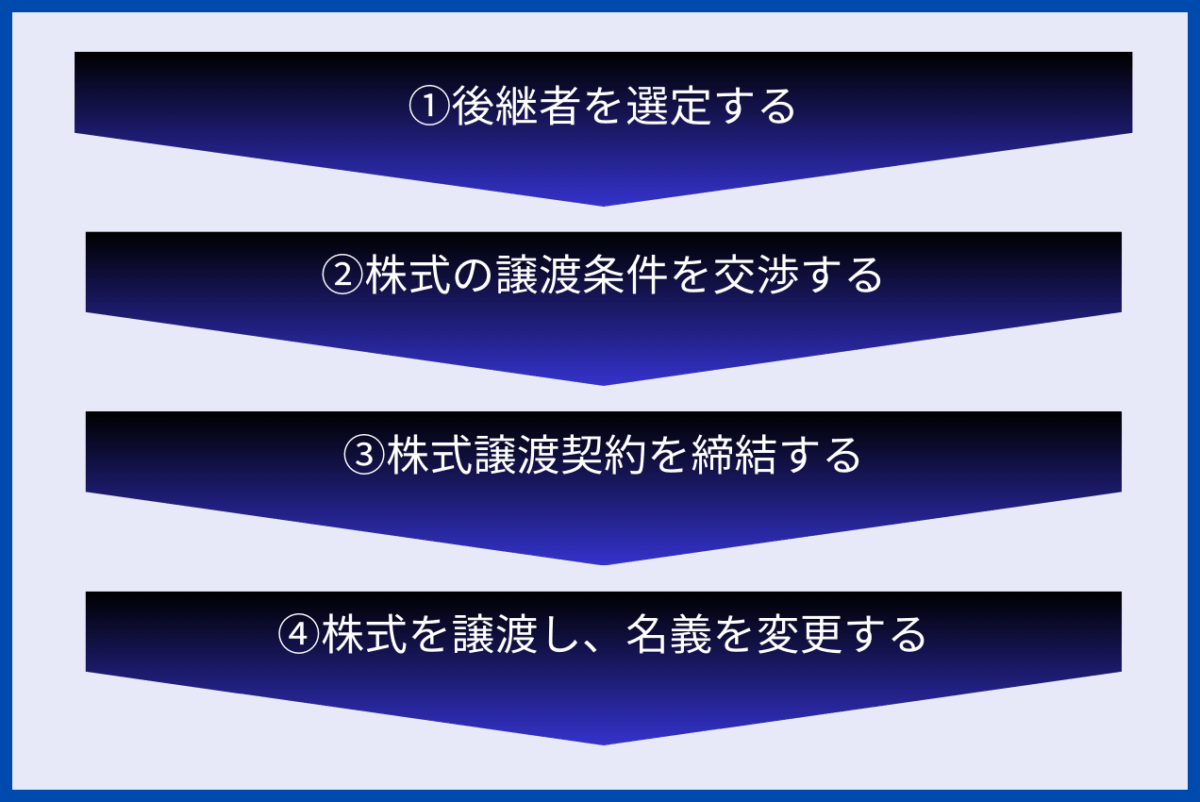

親族外承継を成功に導くには、どのような手続きが必要なのかを正しく理解しておくことが欠かせません。

ここでは、親族外承継の流れについて、手法ごとに詳しく解説します。

株式譲渡とは、現経営者が保有する株式を後継者に譲り渡すことで、経営権を移す手続きです。社内の幹部や従業員、あるいは社外の個人・企業が承継者となるケースが多く見られます。

まず重要なのは、事業を任せられる後継者を見極めることです。社内の役員や従業員を候補とする場合は、既に会社の文化や業務に精通しているため、スムーズな引継ぎが期待できます。

一方、社外から人材を招く場合は、新たな視点や専門性が加わることで、会社の成長に繋がる可能性もあります。

将来的な経営ビジョンや事業方針を踏まえたうえで、適任者を慎重に選ぶ必要があります。

後継者が決まったら、次に進めるのは株式の譲渡交渉です。譲渡価格は、企業の財務状況や将来の収益性をもとに専門家が評価し、適正価格を導き出します。税理士や会計士のサポートを受けることで、客観的な判断がしやすくなります。

また、交渉の対象は価格だけではありません。従業員の雇用や経営方針の維持など、経営の安定性にも関わる条件についても十分に話し合いを行うことが大切です。

交渉で合意が得られたら、条件を明文化し、正式に株式譲渡契約を結びます。

契約書には、価格や譲渡時期、譲渡後の責任範囲などを詳細に記載しなければなりません。認識のズレが生じると、契約後のトラブルに繋がるリスクがあるため、弁護士などの専門家に確認してもらうことをおすすめします。

契約が締結されたあとは、株式の譲渡を実行に移し、株主名簿の名義変更を行います。

株式会社の場合は、会社法に基づき名義書換を行うことで、株主の変更が正式に認められます。特に非公開会社では、株主総会や取締役会の承認が必要になる場合もあるため、事前に確認しておくことが重要です。

MBOとは、会社の経営陣が株式を取得して、経営権を引き継ぐ手法です。内部の人材による承継であるため、従業員や取引先にも受け入れられやすく、事業の継続性が高い点が特徴です。

MBOでは、まず特別目的会社(SPC)を設立することから始まります。

これは、後継者となる経営陣が個人で株式を買い取るのではなく、法人格をもつSPCを通じて株式を取得するためです。法人であるSPCの方が、金融機関からの融資を受けやすく、資金調達の面で有利になります。

次に、SPCが現経営者から株式を取得します。取得資金は、自己資金だけでなく、銀行や日本政策金融公庫などからの融資、もしくは補助金を活用して調達するのが一般的です。

ここでも、譲渡価格の妥当性や条件の整理が必要となるため、専門家のサポートがあると安心です。

株式の取得が完了した後、SPCと会社を合併させることによって、事業承継の手続きが完了します。合併によってSPCは消滅し、後継者が新たな経営体制の下で事業を継続することになります。

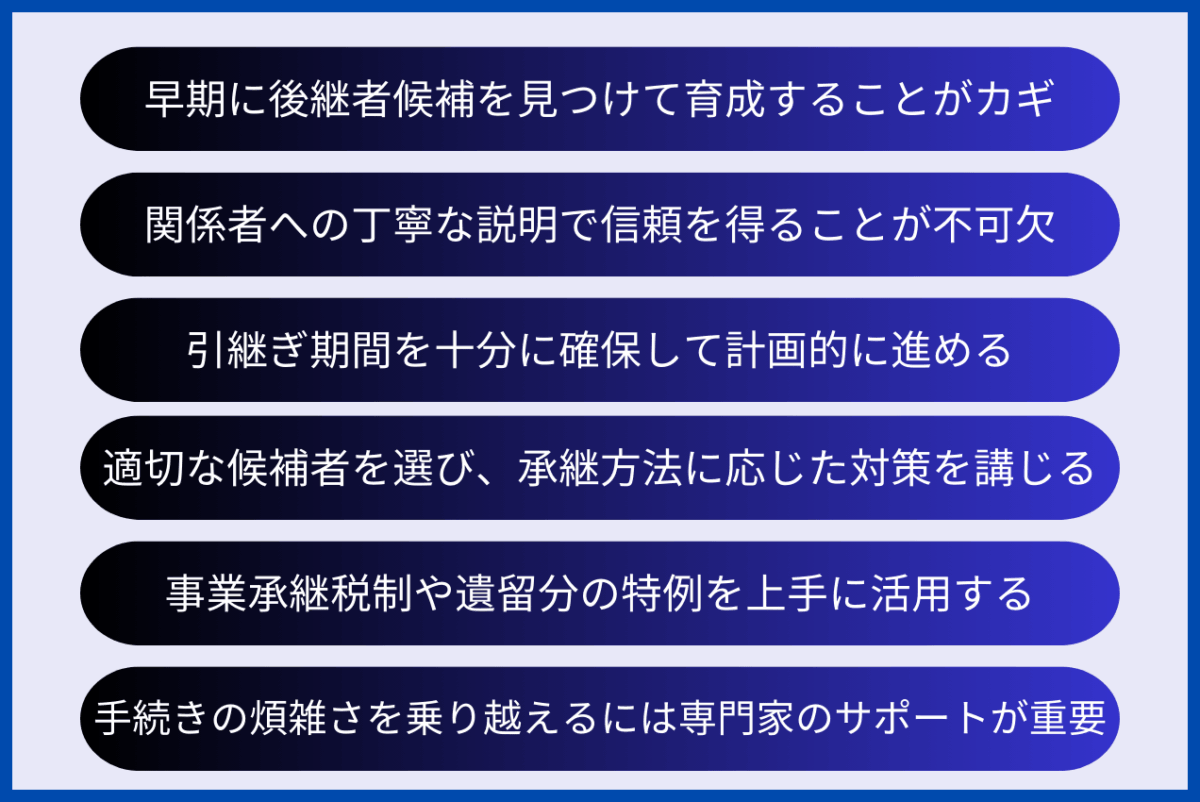

親族外承継は、親族以外の人材に事業を引き継ぐという選択肢であり、近年ますます一般化しつつあります。しかし、社内外の関係者との調整や後継者の育成、資金面の配慮など、円滑に進めるにはいくつもの注意点があります。

以下では、親族外承継を成功させるために経営者が押さえておくべき重要なポイントを解説します。

親族外承継では、社内の従業員や役員、または社外の第三者など、幅広い選択肢の中から後継者を選ぶことができます。その分、適切な人材を見極め、じっくり育てていくための時間が必要です。

経営に必要な知識や業務スキルを段階的に習得させるためにも、できる限り早期に承継計画を立て、教育・育成の体制を整えておくことが求められます。将来的に事業を安定的に運営していける人材に仕上げるには、営業や経理など複数の業務に携わらせる機会を設けることが効果的です。

親族外承継では、従来の親族内承継に比べて、関係者の理解を得にくい傾向があります。特に従業員や取引先、金融機関などに対しては、後継者の人物像や今後の経営方針を早い段階で説明し、不安を払拭するよう心がける必要があります。

特に、金融機関においては、これまでの経営者との信頼関係が融資の前提になっているケースも多く、後継者への個人保証の切り替えなどがスムーズにいかない可能性もあるため、丁寧な対応が必要です。計画の透明性を確保し、関係者の納得を得ることが成功への第一歩となります。

親族外承継は、短期間での実行を目指してしまうと、事業の安定性に悪影響を及ぼすリスクがあります。後継者が事業をスムーズに引き継ぐためには、時間をかけて業務内容を習得し、社内の人間関係や会社文化にも慣れる必要があります。

そのため、できるだけ長めの引継ぎ期間を確保することが理想です。旧経営者が後継者をサポートする体制を設け、段階的に業務と責任を委譲していくプロセスが、安定した移行には不可欠です。

親族外承継を成功させるには、候補者の選定も非常に重要です。信頼できる人物であることはもちろん、自社の価値観や理念に共感し、将来のビジョンを共有できるかどうかを見極める必要があります。

また、M&Aによって社外に承継する場合は、企業文化の違いや従業員の意識のギャップが障害となることもあるため、マッチングを支援する専門業者を活用するのも有効です。専門的な知識を持つアドバイザーのサポートを得ることで、適切な承継スキームを選択できる可能性が高まります。

親族外承継では、株式や事業用資産の移転にあたって贈与税や相続税が課税されるケースが多くあります。そのため、事業承継税制を活用することで、税負担を軽減し、後継者の経営開始をサポートすることが可能です。

ただし、事業承継税制の適用にはいくつかの条件があり、手続きも複雑であるため、制度の内容を十分に理解したうえで適用の可否を検討しましょう。

あわせて、遺留分に関する特例を活用することで、後継者に株式を集中させる際のトラブルを回避できる可能性があります。除外合意や固定合意を活用すれば、相続人間の争いを未然に防ぐことにもつながります。

親族外承継は、後継者の選定から育成、税務対策、契約書の作成、株式譲渡など、非常に多くの手続きが発生します。こうした煩雑な手続きを経営者が単独で行うことは現実的ではなく、対応に漏れが生じるリスクも高くなります。

そのため、事業承継に精通した税理士や弁護士、中小企業診断士などの専門家と連携し、計画的に進めていくことが不可欠です。特にM&Aを活用する場合は、信頼できる仲介会社やアドバイザーの力を借りることで、交渉の精度が高まり、スムーズな成約に近づけることができます。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

当社は「完全成功報酬制」を採用しており、譲渡が成立し譲渡対価が入金されるまでは一切料金をいただきません。お気軽にご相談いただけます。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

当社はこの強みをフルに活用して、M&Aをお考えのオーナー様に徹底的に寄り添い、売却成功までサポートいたします。

無料相談は随時お受けしておりますので、お電話・Webよりお気軽にお問い合わせください。

親族外承継は、後継者の選択肢を広げ、企業の持続的成長に寄与する手法として注目されています。記事では、親族外承継の定義から、社内・社外による違いや親族内承継・第三者承継との比較、承継方法の具体例、メリット・デメリット、そして円滑に進めるためのポイントまで幅広く解説しました。

本記事が、経営者の高齢化や後継者不足に悩む中小企業の経営者や後継者候補にとって、参考となれば幸いです。

最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR