減価償却とは、企業や個人事業主が長期間使用する固定資産を購入した際、その取得コストを耐用年数に応じて経費として計上する会計処理です。

減価償却は、特に中小企業や個人事業主にとって、税金の節約や資金計画の精度向上といった様々なメリットがあります。

しかし、経営者や個人事業主の方の中には、減価償却の仕組みや計算方法は難しいと感じる方も多いのではないでしょうか。

そこで、この記事では、減価償却の基本的な計算方法と、減価償却の実務におけるポイントをわかりやすく解説していきます。

さらに、M&A取引における減価償却の影響についても詳しくご紹介します。

この記事の監修者目次

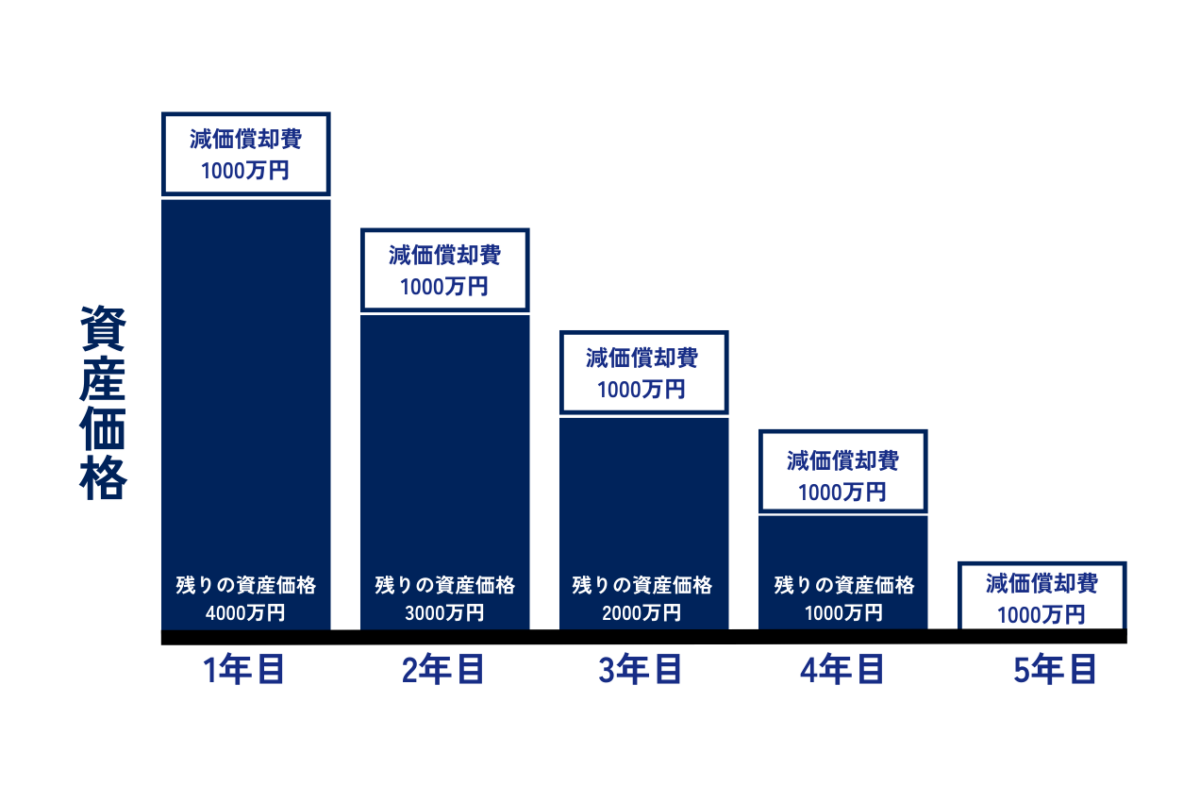

減価償却とは、企業が所有する固定資産の取得費用を、資産の使用期間にわたって分割して費用として計上する会計手法です。

具体的には、建物や設備、車両、機械などの長期にわたり使用される資産の購入費用を、資産が使用可能な期間に応じて毎年少しずつ費用として計上していきます。

この手法により、企業は一度に多額の費用を計上するのではなく、資産の使用期間全体にわたって費用を均等に配分できます。

減価償却の主な目的は、資産価値を時間の経過に伴って正確に反映することです。

固定資産は使用するにつれて劣化し、その価値が減少します。減価償却を行うことで、企業の財務諸表における資産の価値が現実に即したものとなり、より正確な財務状況を把握できます。

減価償却は、企業の財務管理において重要な役割を果たします。

資産の取得費用を分割して計上することで、企業の収益に対する影響を緩和し、利益のブレを抑えることができます。

さらに、減価償却費は税務上の経費として認められるため、課税所得を減少させる効果もあります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

減価償却を行わない場合、企業の財務状況にいくつかの問題が発生します。

まず、資産の取得費用が一度に経費として計上されないため、資産の価値が適切に反映されません。

これにより、財務諸表における資産の価値が過大に表示される可能性があります。

また、資産の価値減少が考慮されないため、企業の実際の経営状況を正確に把握することが困難になります。

減価償却を行わないことで、企業の利益が不均衡に計上されるリスクもあります。

資産の購入費用を一度に計上せず、使用期間にわたって均等に配分しないと、特定の会計年度に大きな利益が発生し、翌年度以降に急激に利益が減少する可能性があります。

これにより、企業の経営成績が不安定になり、長期的な財務計画が立てにくくなります。

さらに、減価償却を行わないと税務上の影響も大きくなります。減価償却費は税務上の経費として認められるため、これを計上しないと課税所得が増加し、結果的に法人税の負担が増えることになります。

特に大規模な固定資産を多数保有する企業にとって、この影響は非常に大きなものとなります。

減価償却を行わないことによる資金繰りの悪化も見逃せません。

減価償却費を適切に計上しないと、実際のキャッシュフローを正確に把握することが難しくなり、資金の流れが見えにくくなります。

これにより、企業は将来的な投資や運転資金の確保が困難になり、経営の安定性に悪影響を及ぼす可能性があります。

減価償却を理解する上で、重要な関連用語をいくつかあげていきます。減価償却について理解するためにも、ぜひ覚えておきましょう。

固定資産とは、企業が長期間にわたって使用するために保有する資産を指します。

具体的には、建物や土地、機械設備、車両などが含まれます。

これらの資産が減価償却の対象となります。

耐用年数は、固定資産が使用可能な期間を指します。この期間にわたって減価償却費を計上します。

耐用年数は法定耐用年数として定められており、資産の種類や用途によって異なります。

例えば、建物の耐用年数は通常20年〜50年、機械設備は5年〜15年程度とされています。

減価償却費とは減価償却によって計上される費用のことです。

固定資産の取得費用を耐用年数にわたって分割して計上します。

また建物、車両、備品など、資産区分ごとにまとめて減価償却費勘定に計上します。

取得原価は、固定資産を取得するために支払った費用全額を指します。

購入価格だけでなく、輸送費や設置費用、その他の付随費用も含まれます。

減価償却の計算は、この取得原価をもとに行われます。

残存価値とは、耐用年数の終了時点での固定資産の予想される価値です。

一般的に耐用年数が終了すると、資産は廃棄または売却されますが、その際の価値が残存価値として考慮されます。

減価償却の計算では、この残存価値を差し引いた額を耐用年数にわたって配分します。

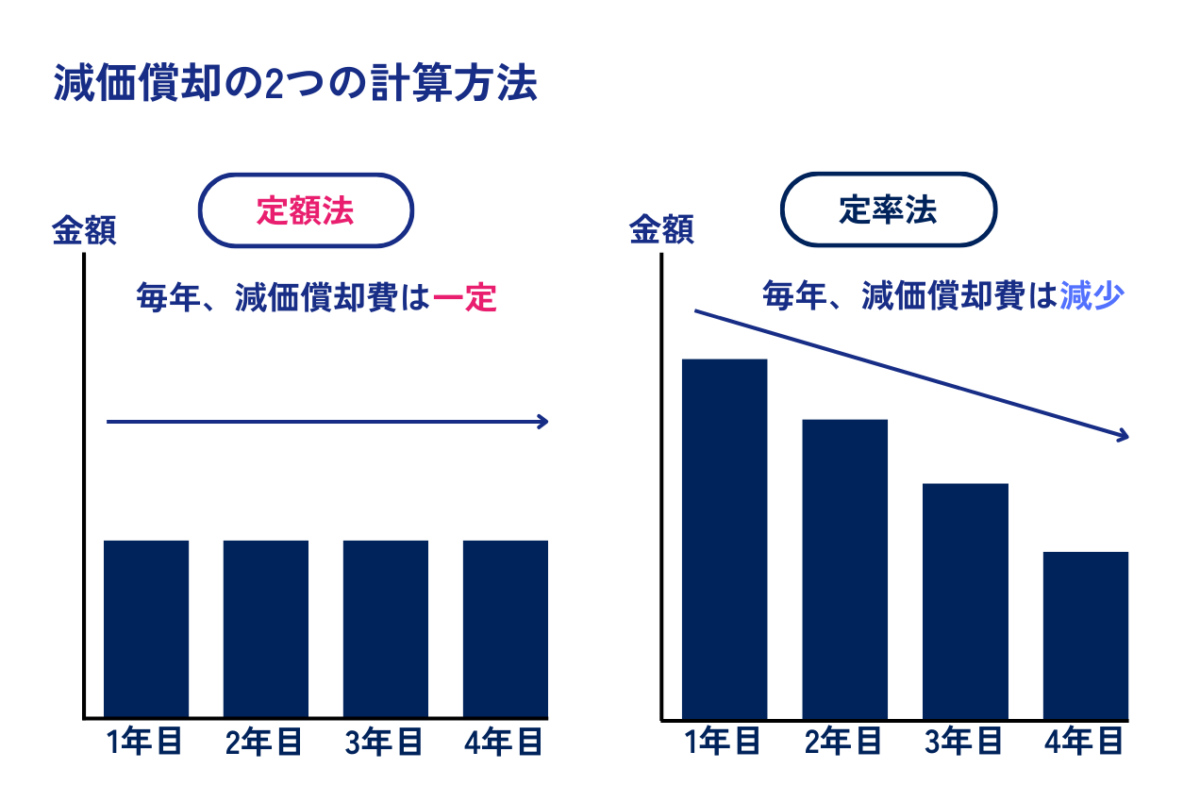

減価償却の計算方法には、主に「定額法」と「定率法」があります。

定額法は、毎年一定額を減価償却費として計上する方法で、比較的簡便です。

一方、定率法は毎年の残存簿価に一定の率を掛けて減価償却費を計上する方法で、初年度に多額の減価償却費を計上し、その後徐々に減少させていきます。

これにより、資産の価値減少をより現実に即した形で反映できます。

減損会計は、固定資産の帳簿価額が実際の価値を上回る場合に、その差額を損失として計上する会計処理です。

減価償却とはまた異なり、資産の価値が著しく低下した場合に一度に費用として計上する手法です。

これにより、資産の実際の価値を財務諸表に反映させ、より正確な経営状況を示すことができます。

減価償却の計算方法は、主に定額法と定率法の二つの方法が一般的に使用されます。

この2つが企業の財務状況や資産の性質に応じて選ばれます。

それぞれの方法について詳しく説明します。

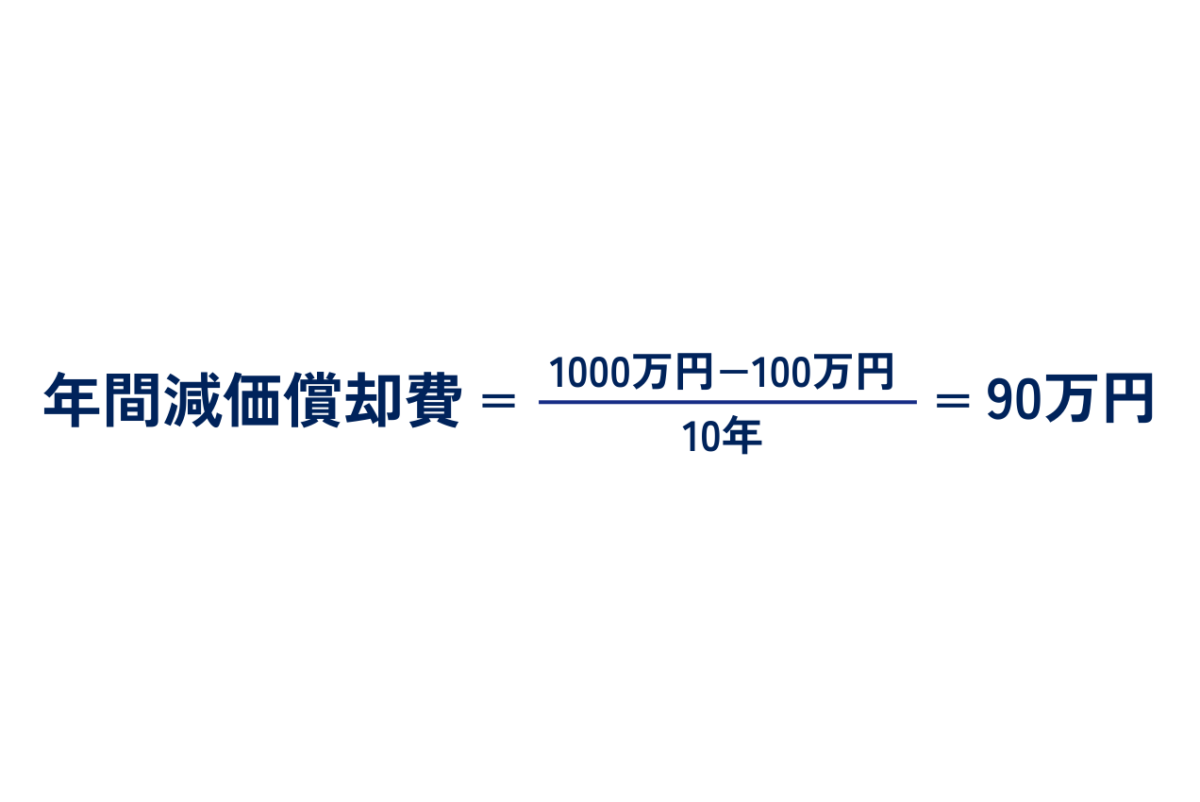

定額法は、毎年一定額を減価償却費として計上する方法です。

この方法は計算がシンプルで、安定した減価償却費を計上できるため、多くの企業で採用されています。

定額法の計算式は以下の通りです。

例えば、取得原価が1000万円、残存価値が100万円、耐用年数が10年の機械を定額法で減価償却する場合、年間減価償却費は以下のようになります。

このように、定額法では毎年90万円を減価償却費として計上する形式です。

定率法は、毎年資産の帳簿価額に一定の償却率を掛けて減価償却費を計上する方法です。

この方法では、初年度に多額の減価償却費を計上し、その後徐々に減少していくため、資産の価値減少をより現実的に反映できます。

定率法の計算式は以下の通りです。

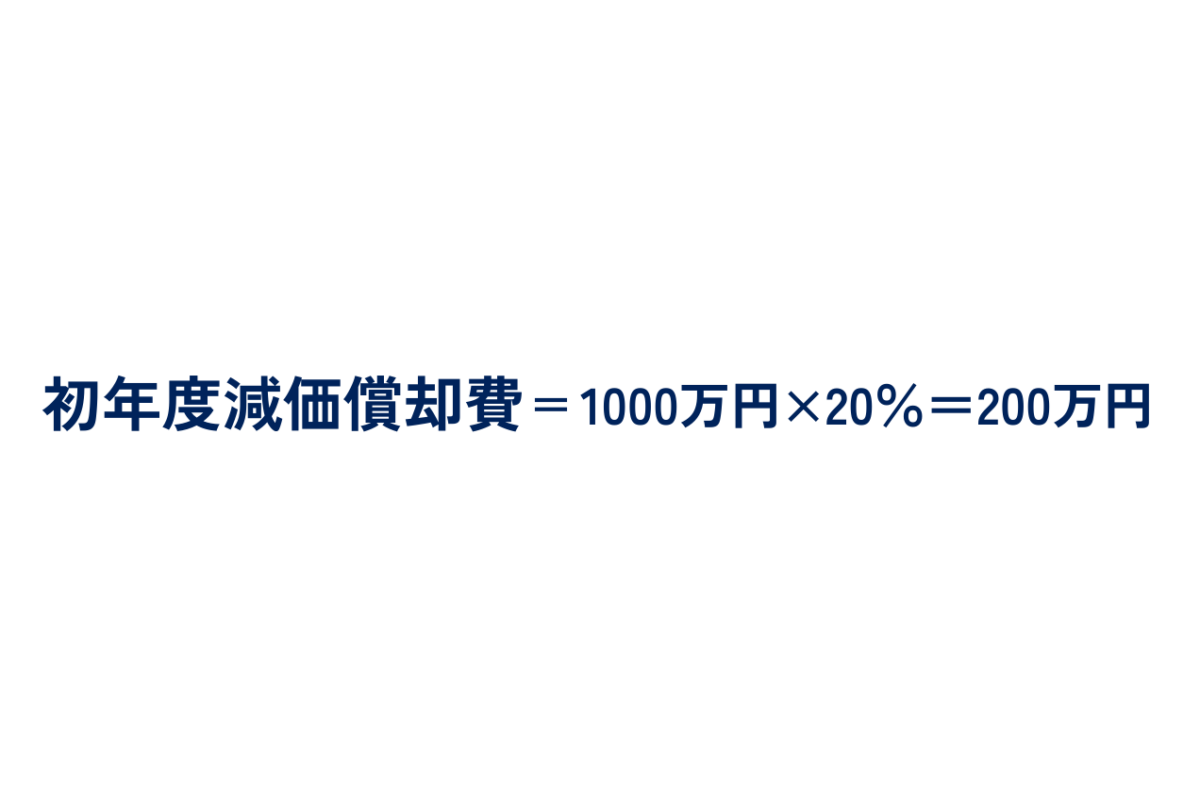

例えば、取得原価が1000万円、耐用年数が10年、定率償却率が20%の機械を定率法で減価償却する場合、初年度の減価償却費は以下のようになります。

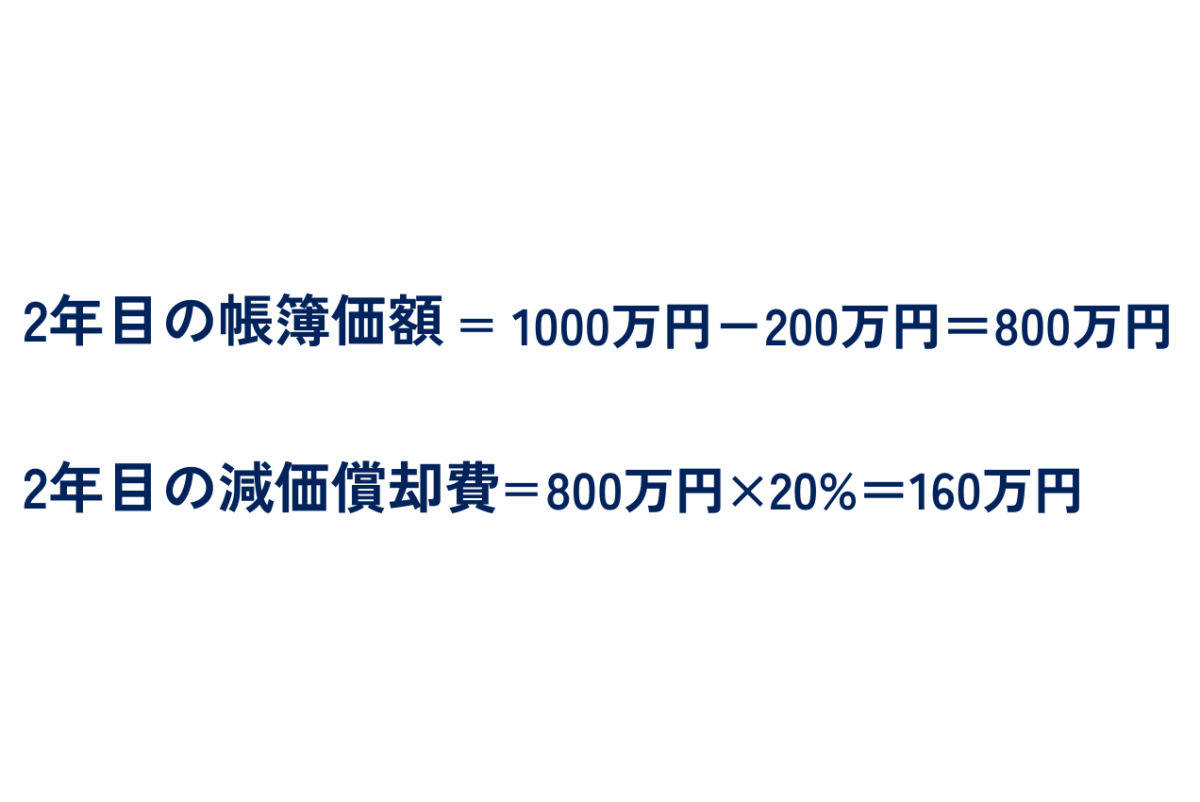

次年度以降は、前年の帳簿価額から減価償却費を差し引いた金額に対して同じ償却率を適用します。

例えば、2年目の計算は以下の通りです。

このように、定率法では毎年一定の償却率で減価償却費が減少していきます。

減価償却は企業の財務管理において重要な役割を果たしますが、全ての資産が対象となるわけではありません。

ここでは、減価償却できる資産とできない資産について詳しく説明します。

減価償却の対象となる資産は、一般的に長期間にわたって使用される固定資産です。具体的には以下のようなものが含まれます。

オフィスビルや工場、倉庫などの建物や、道路、橋などの構築物が該当します。

これらの資産は耐用年数に基づいて減価償却が行われます。

製造機械やコンピュータ、オフィス家具などの設備が含まれます。

これらは使用頻度や使用年数に応じて価値が減少するため、減価償却の対象となります。

営業車両や配送用トラック、バスなどの輸送機器も減価償却の対象です。

車両の耐用年数は比較的短く、頻繁に更新が必要となることが多いため、減価償却により費用を分散させます。

工具や器具、什器備品など、その他の有形固定資産も減価償却の対象となります。

これらは企業の業務に必要不可欠な資産であり、使用期間にわたって価値が減少します。

一方で、減価償却の対象とならない資産も存在します。これらの資産は、価値が減少しない、もしくは使用期間が不確定であるため、減価償却の対象外とされます。

土地は、一般的に価値が減少しない資産とみなされるため、減価償却の対象外です。

土地の価値はむしろ上昇することが多いため、会計上は減価償却を行いません。

骨董品や絵画、彫刻などの芸術品も価値が減少しない資産として扱われます。

これらの資産は、その希少性や美術的価値が評価されるため、減価償却の対象外です。

農業や林業で使用される動植物も減価償却の対象外です。

これらの資産は生物であり、成長や繁殖によって価値が変動するため、減価償却の適用が難しいです。

減価償却の計算において重要な要素の一つが耐用年数です。耐用年数とは、固定資産が使用可能な期間を指し、その期間にわたって減価償却費を分割して計上します。

ここでは、耐用年数の基本概念と、具体的な資産ごとの耐用年数について詳しく説明します。

耐用年数は、資産の種類や用途によって異なり、税法や会計基準に基づいて定められています。

これにより、企業は各資産の使用期間を見積もり、その期間に応じて減価償却費を計上することが求められます。

耐用年数を適切に設定することで、企業の財務諸表における資産価値の減少を正確に反映し、収益と費用のバランスを保つことができます。

| 資産 | 耐用年数 |

| 建物 | 鉄筋コンクリート造:50年 木造:20~30年 |

| 機械設備 | 5~15年 |

| 車両 | 5~6年 |

| 事務用設備 | 3~10年 |

主要な資産の耐用年数について解説していきます。

建物の耐用年数はその構造や用途によって異なります。

例えば、鉄筋コンクリート造の建物は耐用年数が50年と長く、一方で木造の建物は20年から30年程度とされています。

耐用年数が長いほど、減価償却費はより長期間にわたって分割されます。

機械設備の耐用年数は、一般的に5年から15年とされています。

製造業などで使用される大型機械や生産設備は、耐用年数が比較的短く設定されることが多いです。

これにより、設備の更新時期に合わせて減価償却費が計上され、企業の財務計画が立てやすくなります。

車両の耐用年数は通常5年から6年程度とされています。

営業車両や配送用トラックなど、頻繁に使用される車両は、耐用年数が短く設定される傾向があります。

これにより、車両の価値減少が迅速に反映され、経営資源の効率的な管理が可能となります。

コンピュータやオフィス家具などの事務用設備の耐用年数は3年から10年程度です。

これらの資産は技術の進歩や使用頻度によって価値が変動しやすいため、耐用年数が比較的短く設定されます。

これにより、企業は最新の設備を導入しやすくなります。

減価償却は財務管理において重要です。

適切な仕訳方法を理解し、正確に処理することが求められます。

減価償却の仕訳方法には主に「直接法」と「間接法」の二つの方法があります。それぞれの仕訳方法について詳しく見ていきましょう。

直接法は、減価償却費を計上する際に、資産の帳簿価額から直接控除する方法です。

この方法では、固定資産の帳簿価額が年々減少していくことが明確にわかります。具体的な仕訳は以下の通りです。

例として、100万円の機械設備を5年間で減価償却する場合、毎年の減価償却費は20万円となります。

1年目の仕訳は以下のようになります。

減価償却費20万円 / 機械設備20万円

この仕訳により、減価償却費が費用として計上され、同時に機械設備の帳簿価額が減少します。

直接法による仕訳はシンプルで分かりやすいですが、資産の減少が一目で確認できるという利点があります。

間接法は、減価償却費を計上する際に、減価償却累計額勘定を使用する方法です。

この方法では、固定資産の帳簿価額は変わらず、別途減価償却累計額として控除されます。

間接法の利点は、資産の原価を明確に保ちながら、減価償却累計額として資産価値の減少を把握できる点です。

これにより、資産の取得原価と現時点での価値を一目で確認できるため、詳細な財務分析が可能となります。

具体的な仕訳は以下の通りです。

同じく100万円の機械設備を5年間で減価償却する場合、毎年の減価償却費は20万円です。

1年目の仕訳は以下のようになります。

減価償却費20万円 / 減価償却累計額20万円

この仕訳により、減価償却費が費用として計上される一方で、減価償却累計額として控除されます。帳簿上では以下のように表示されます。

固定資産:100万円

減価償却累計額:20万円

帳簿価額:80万円

減価償却累計額は、固定資産の取得から現在までに計上された減価償却費の合計額を示す勘定です。

この額を固定資産の取得原価から差し引くことで、現時点での帳簿価額を算出します。

減価償却累計額を利用することで、資産の取得原価と減価償却の累計額を分けて管理し、資産の現時点での価値を明確に把握することができます。

減価償却は、企業の会計処理だけでなく、税務上も重要な役割を果たします。

税金における減価償却の取扱い方法として、即時償却、一括償却、特別償却などの方法があります。これらの方法を適切に活用することで、企業は税負担の軽減を図ることができます。

それぞれの償却方法について詳しく説明します。

即時償却とは、資産を取得した年度に全額を一度に経費として計上する方法です。

通常、減価償却は資産の耐用年数にわたって分割して行われますが、即時償却を適用することで、取得年度に一括して費用を認識することができます。

これにより、短期的な税負担を大幅に軽減することが可能です。

特定の少額資産や特定の条件を満たす資産に対して認められることが多いです。

一括償却は、取得原価が一定の金額以下の資産に対して、耐用年数に関わらず一括して償却する方法です。

具体的には、取得年度から3年間で均等に償却します。

例えば、30万円の資産を一括償却する場合、各年度に10万円ずつを経費として計上します。

この方法を利用することで、資産の価値減少を早期に反映し、税負担を分散させることができます。

特別償却は、特定の条件を満たす資産に対して、通常の減価償却に加えて追加の償却を認める方法です。

例えば、特定の生産設備や環境保全設備などが該当します。

この方法により、初年度に多額の償却費を計上し、税負担を軽減することができます。

特別償却は、税法上の特例措置として設けられており、企業の投資促進や特定の政策目標達成を支援する目的があります。

特別償却は、M&A(企業の合併・買収)においても有効に活用できます。

M&Aにより取得した資産に対して特別償却を適用することで、取得年度に多額の償却費を計上し、買収企業の税負担を軽減できます。

これにより、買収コストの回収期間を短縮し、投資のリスクを低減することが可能です。

特に、新規設備投資や技術革新が求められる業界においては、特別償却を活用することで、競争力の向上を図ることができます。

減価償却を適切に実施するためにはいくつかの注意点があります。

特に減価償却中の資産処分時の処理方法や、年度途中に使用を開始した場合の減価償却費の計算方法について詳しく説明します。

減価償却中の資産を処分する際には、いくつかの特別な処理が必要となります。

資産を売却、廃棄、または譲渡する場合、以下の手続きを適切に行う必要があります。

資産を売却する際には、売却益や売却損が発生することがあります。

まず、資産の売却価格と帳簿価額を比較し、差額を計算します。

帳簿価額は、取得原価から減価償却累計額を差し引いた金額です。売却価格が帳簿価額を上回る場合は売却益が、下回る場合は売却損が発生します。

この利益や損失は、売却年度の損益計算書に計上されます。

資産を廃棄する場合、帳簿価額を全額損失として計上します。

この処理により、廃棄した資産の残存価値が会計上消去されます。

廃棄の際には、廃棄費用が発生することもあり、その費用も同時に計上します。

資産を他社に譲渡する場合、譲渡価格と帳簿価額の差額を計算し、売却と同様に処理します。

譲渡益または譲渡損が発生し、その金額を損益計算書に計上します。

年度途中に資産の使用を開始した場合、その年度の減価償却費を適切に計算する必要があります。

通常、減価償却は1年間を通じて計上されますが、使用開始が年度途中の場合は、その期間に応じた減価償却費を計算します。

一般的な方法として、月割計算が用いられます。資産の使用を開始した月から年度末までの月数を考慮し、その期間に応じて減価償却費を按分します。

例えば、4月に使用を開始した資産の場合、その年度の減価償却費は、年間減価償却費の9/12(4月から12月の9ヶ月分)を計上します。

さらに正確な計算方法として、日割計算が用いられることもあります。

使用開始日から年度末までの日数を計算し、その日数に基づいて減価償却費を按分します。

これにより、より正確な減価償却費を計上することが可能です。

減価償却は企業の財務管理において重要な役割を果たしますが、M&A(企業の合併・買収)においても重要な要素となります。

売り手の視点から見た場合、減価償却の適切な処理は、企業価値の評価や買収後の財務戦略に大きな影響を与えます。

以下では、減価償却とM&Aの関係および注意すべきポイントについて詳しく解説します。

M&Aにおいて、企業価値の評価は買収価格の決定に直結します。

減価償却を適切に行っているかどうかは、企業の財務諸表に反映される資産価値に直接影響を与えます。

例えば、資産が過度に減価償却されている場合、その企業の資産価値は低く見積もられる可能性があります。

一方で、減価償却が不十分な場合、資産価値が過大に評価されるリスクがあります。

このため、売り手としては減価償却の処理を適切に行い、財務諸表が企業の実際の経済価値を正確に反映するようにすることが重要です。

M&Aの際の企業価値の評価方法や相場については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aは利益の何倍が相場?価格算定の要素や年買法を詳しく解説!

M&Aにおいて、減価償却は税務戦略の重要な要素となります。

売り手企業は、減価償却を通じて税務上の利益を調整することができます。

特に、売却前の数年間における減価償却の計画的な実施は、企業の税負担を最適化し、キャッシュフローの改善に寄与します。

これにより、企業の財務状況を強化し、より高い売却価格を引き出すことが可能となります。

M&Aプロセスでは、減価償却資産の詳細なリストを準備することが求められます。

これには、各資産の取得原価、減価償却累計額、残存価値、および耐用年数に関する情報が含まれます。

これらの情報を正確に提供することで、買い手は企業の資産状況を正確に評価することができ、スムーズな交渉と取引の進行が可能となります。

買い手は、M&A後に取得した資産の減価償却を継続することになります。

このため、売り手は事前に減価償却のスケジュールと計画を明確にし、買い手に引き継ぐことが重要です。

これにより、買い手は買収後の財務計画を立てやすくなり、企業の経営をスムーズに移行することができます。

M&A(企業の合併・買収)において、減価償却は買い手にとって重要な要素となります。

買い手企業は、対象企業の資産価値を正確に評価し、将来的な財務計画を立てるために、減価償却の詳細を把握する必要があります。

以下では、買い手視点から見た減価償却とM&Aの関係および注意すべきポイントについて解説します。

EBITDA(Earnings Before Interest, Taxes, Depreciation, and Amortization、)は、利息支払前、税引前、減価償却前の利益を示す指標です。この指標は、企業の収益力を評価するために用いられ、M&Aにおいて重要な役割を果たします。

EBITDAについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→EBITDAとは?計算方法・メリット・デメリット・M&A活用法を解説

EBITDAは、企業の営業活動による収益力を示し、利息や税金、減価償却費といった非現金支出を除外しているため、企業の本質的な収益性を評価するのに適しています。M&Aにおいては、対象企業の収益力を正確に評価するためにEBITDAが用いられます。特に、異なる会計基準を持つ企業同士の比較を行う際に、有用な指標となります。

M&Aにおいて、税務リスクの管理は極めて重要です。買い手企業は、対象企業の減価償却に関する税務リスクを慎重に評価する必要があります。

対象企業が過去に行った減価償却の処理が適切でなかった場合、税務上のリスクが発生する可能性があります。例えば、減価償却費の計上漏れや誤りがあると、税務調査で指摘を受け、追加の税金や罰金が発生することがあります。買い手企業は、デューデリジェンスの段階でこれらのリスクを詳細に調査し、適切な対策を講じることが重要です。

買収後、買い手企業は対象企業の税務戦略を見直し、統合後の最適な減価償却計画を策定する必要があります。これにより、税務リスクを最小限に抑え、企業全体の財務パフォーマンスを向上させることができます。具体的には、減価償却方法や耐用年数の見直し、特別償却の適用などを検討します。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

減価償却は、企業の財務管理と税務戦略において極めて重要な手法です。資産の取得原価を使用期間にわたって分割し、毎年少しずつ費用として計上することで、企業の財務諸表における資産価値の正確な反映と収益の平準化を図ります。

この記事では、減価償却の基本概念から、計算方法、関連用語、仕訳方法、税務上の取り扱い、さらにはM&Aにおける売り手・買い手の視点からの注意点について詳しく解説しました。

減価償却は、企業の健全な財務管理と税務戦略を実現するために不可欠な手法です。

適切な減価償却を行うことで、資産の価値を正確に把握し、企業の経営を安定させることができます。

特にM&Aにおいては、減価償却の処理が企業価値や税務戦略に大きな影響を与えるため、慎重な対応が求められます。

本記事を読むことで、減価償却の理解と実践にお役立ていただけたら幸いです。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR