企業にとって、資金調達は最重要課題です。スタートアップ、ベンチャー企業の経営者の方の中には資金調達で悩んでいる方もいるのではないでしょうか。

一言で資金調達といっても、その方法は投資や融資など様々です。そのため、調達手段ごとの特徴をしっかり理解した上で、自社の信用力・資金力やビジョンなどの要素を考えて適切な手段を取ることが必要です。

今回の記事では、投資と融資の違い、それぞれのメリット・デメリットや受ける方法などを解説します。

資金調達については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→資金調達とは?融資との違い・種類・メリット・デメリット・おすすめ方法を解説

目次

投資とは、将来的なリターンを見込んで特定の事業やプロジェクトに資金を提供する行為を指します。元々、投資は企業に対する資本提供の意味で使用されており、典型的な例としては株式投資があります。株式投資では、投資家が企業の株式を購入し、その企業の成長と共に得られる利益や経営参加の権利の獲得を目指します。

また、投資に似た単語で出資という言葉もあります。出資とはプロジェクトなどの成功を期待して、資金を提供する行為です。ですので、出資も投資の一つと言えるでしょう。

最近では、この用語はもっと広い意味で用いられ、融資や出資も含んだ単に資金を提供する行為全般を指すこともあります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

融資とは、将来的な利益獲得を目的に、金融機関や他の融資元から資金を借りる行為です。融資の基本概念は「貸し付け」であり、借入れる側は、借りた元本に加えて利息も支払う必要があります。この利息が、融資を提供する側の主な収益源となります。

融資は、民間融資と公的融資の二つに大きく分類されます。民間融資は銀行や信用金庫などの金融機関が行い、公的融資は国や地方公共団体が提供するものです。それぞれ、企業や個人が事業運営や個人的に必要な資金を得るために利用されます。

また、社債の発行も融資の一形態とされており、企業が直接市場から資金を調達する手段として利用されます。融資を受けることで企業は必要な資金を確保できますが、将来的には元本と利息の返済義務が発生するため、その返済計画を考慮する必要があります。

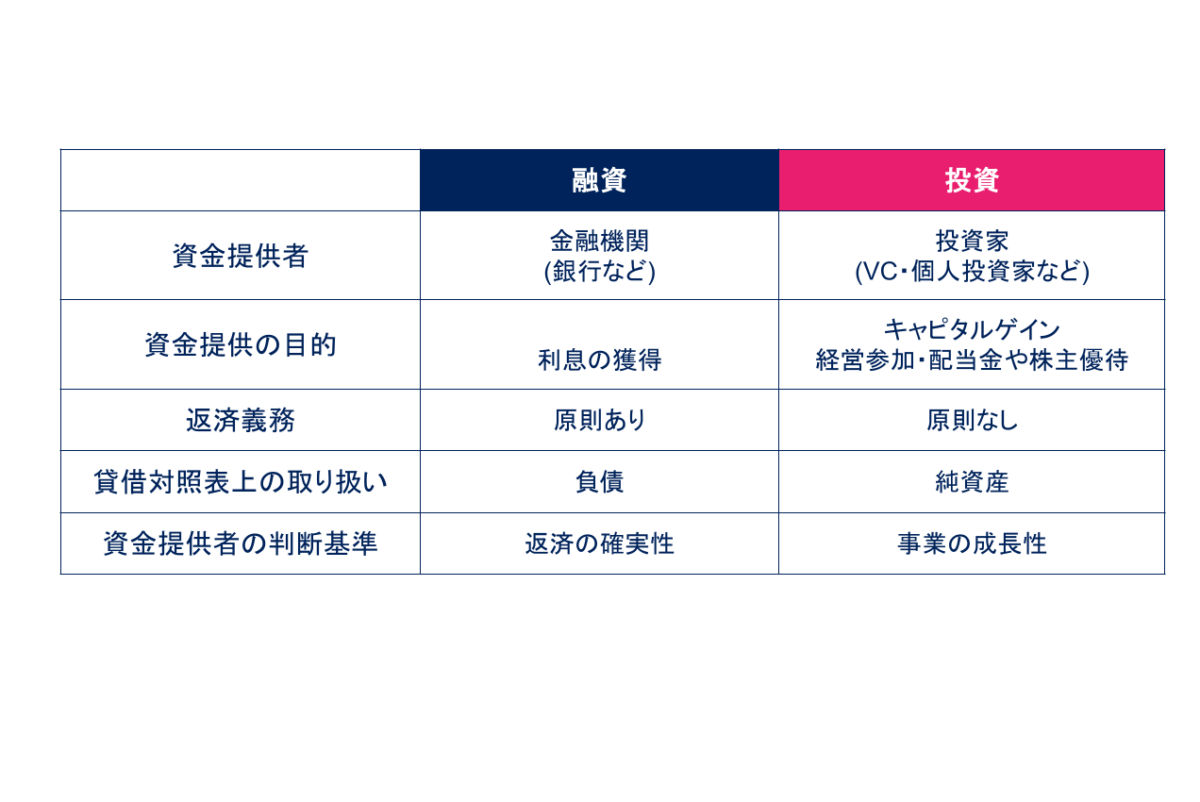

投資と融資には以下のような点で違いがあります。

①出資者

②出資者の目的

③返済義務があるかどうか

④財務諸表上の扱い

投資と融資の違いの一つは、出資者にあります。投資は、主にベンチャーキャピタルやエンジェル投資家などの投資家が資金を提供します。

一方で、融資は主に銀行や信用金庫、政策金融公庫などの金融機関が行います。

投資の場合、出資者は、主に株式の購入を通じて企業に資金を供給し、その企業の成長に伴う株価の上昇からキャピタルゲイン(売却益)を得ることを目指します。また、投資家は、配当や経営参加といった形で直接的なリターンを期待することが多いです。

一方、融資は、銀行や金融機関が主な出資者であり、貸出金に対する定期的な利息収入を得ることを目的としています。ここでの利益は、貸し付けた元金に対する利息によって実現され、企業の成長や株価の上昇に直接依存することはありません。

このように、投資では資金を提供することで得られる潜在的な高リターンを追求するのに対し、融資では比較的安定した利息収入を目的としています。そのため、投資は事業の将来性や成長潜在力を重視するのに対して、融資では借り手の返済能力と信用度が最も重要な判断基準とされます。

キャピタルゲインについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→キャピタルゲインとは?インカムゲインとの違い・税金・税率を解説

返済義務の有無は大きな違いのひとつです。融資を受けた場合、借りた金額に対して元本と利息の返済義務があります。これは、金融機関やその他の貸出者が定める期間内に返済を完了する必要があるということを意味します。

一方で、投資の場合、返済義務は原則として存在しません。投資家は企業に資金を提供し、その代わりに株式を取得します。企業が成功すれば、株価が上昇し、投資家は株式を売却することで投資した金額を回収することができます。

投資と融資は財務諸表上での取り扱いが異なり、企業の財務健全性に与える影響も大きく異なります。

融資は、貸借対照表上で「負債」として計上されます。これは、融資を受けた金額が返済義務を伴うためで、元本と利息の返済が必要です。したがって、融資を受けると、企業の負債比率が上昇し、財務指標が悪化する可能性があります。そのため、金融機関やその他の債権者による財務状況のチェックがより厳しくなる要因となります。

一方、投資を受けた場合は、貸借対照表上で「自己資本」として計上されます。投資家から提供された資金が返済義務を伴わないため、企業の純資産を増加させます。

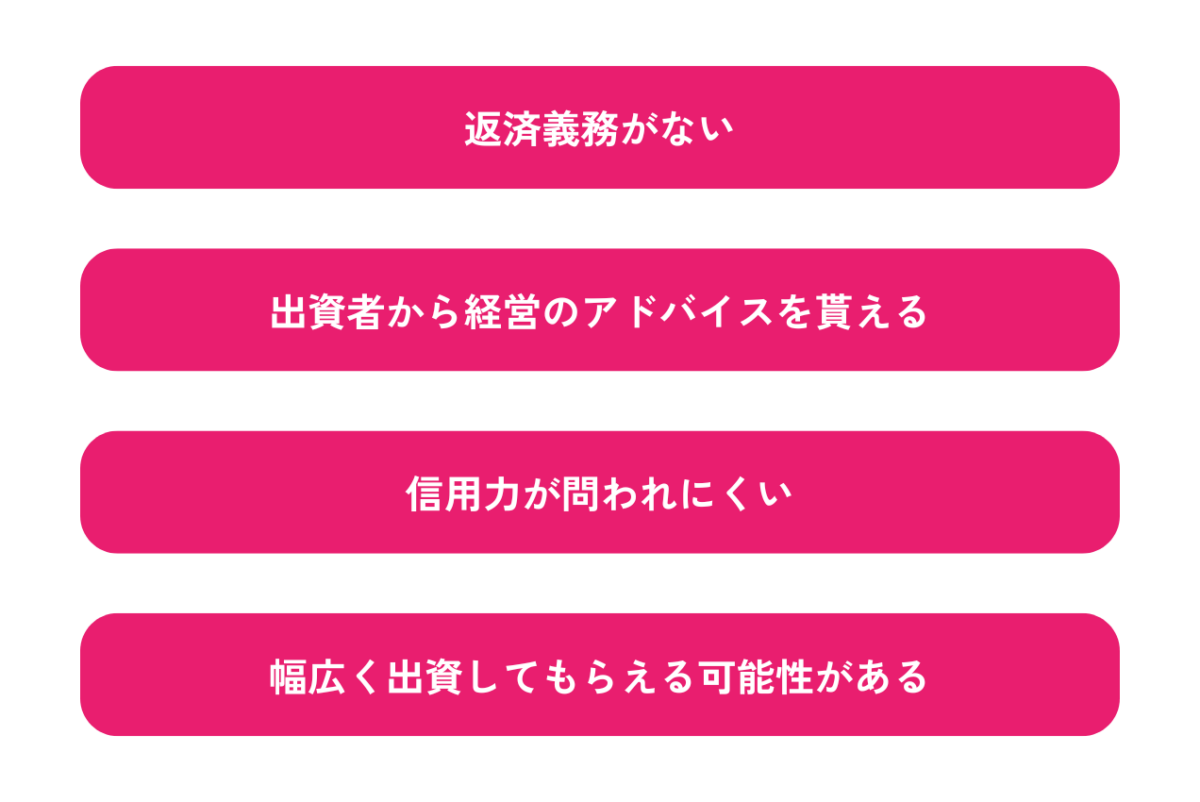

資金調達を投資で行うメリットは、

①返済義務がない

②出資者から経営のアドバイスを貰える

③信用力が問われにくい

④幅広く出資してもらえる可能性がある

以上の4つです。

投資を受けることのメリットは、返済義務がない点にあります。投資家からの資金提供は、企業が返済する必要がない自己資本として機能します。そのため、出資された資金を直接事業の成長や拡張に使用でき、企業の成長速度を加速させる要因となります。

さらに、返済義務のない投資資金は、企業が直面するかもしれない金融リスクを減少させます。例えば、事業が予想通りに進まない場合でも、融資のように定期的な返済のプレッシャーがないため、資金繰りの悪化を心配する必要が少なくなります。

投資を受けることのメリットの一つに、出資者から経営に関するアドバイスを受けることができる点があります。特に、ベンチャーキャピタルやエンジェル投資家は、自らも経営者や事業家として成功を収めた経験を持つ人が多く、彼らからの具体的なアドバイスや事業戦略の指南は非常に価値があります。

さらに、投資家は自らのネットワークを活用して、新たなビジネスチャンスや他の有能な人材との出会いを提供することもあります。これにより、事業の成長を加速させることが可能になります。

投資による資金調達は事業の将来性や成長性に基づいて資金を調達できるため、信用力が問われにくいです。投資では、特に返済能力が重視されることはありません。多くの場合、企業や経営者の信用力よりも、事業計画の将来性や革新性が評価されるため、担保や保証人無しで投資を受けることも場合によっては可能です。

投資による資金調達は、特に資産が少ない新興企業や、個人資産を担保にしたくない経営者にとって、大きなメリットになります。投資家は事業内容そのものの魅力に引かれて投資を行うため、融資と異なり、厳しい信用評価をクリアする必要はありません。

投資を受けることのメリットの一つは、幅広い出資者から資金を得る可能性がある点です。個人投資家の数は年々増えており、投資が手軽に行える環境が整って来ています。個人からの投資を受けやすくなっている現状は、特に新興企業やスタートアップにとっては大きなチャンスとなります。

さらに、株式投資型クラウドファンディングの普及により、スタートアップ企業でも資金調達の門戸が広がっています。これにより、従来の金融機関に依存せずに、より多くの個人投資家から直接資金を得ることが可能になり、事業の多様性と革新性を推進する基盤が築かれつつあります。

投資を受けることのデメリットは、

①経営の自由度が下がるおそれがある

②資金調達の自由度が低い

以上の2つです。

投資を受ける際の一つのデメリットは、経営の自由度が下がるおそれがあることです。通常、投資では投資家に自社の株式を提供することが多いため、投資家が経営に一定の影響を持つことになります。特に、投資家が多数の議決権を持つ場合、企業の経営方針に大きく介入されるリスクがあるので注意が必要です。

さらに、株式を交付する際、株価が低いと大量の株式を提供する必要が出てくるため、株式の希薄化が進みます。経営権の移動につながりうるため、事業の主導権を失うおそれもあります。

投資による資金調達の一つのデメリットは、資金調達の自由度が低い点です。一般的に投資は、企業の株式を交付し、その企業の成長性や採算性に基づいて行われます。そのため、株価が低いときには十分な資金を調達できないリスクがあります。

また、企業業績が向上しても、その利益を株主に還元するために配当金などのコストが増えることが予想されます。このコストは企業のキャッシュフローに負担をかけ、事業の柔軟性が制限される可能性も出てきます。

また、個人投資家や小規模のエンジェル投資家からの投資は、ベンチャーキャピタルのような大規模な投資に比べて、一般的に提供される金額が少ないため、希望する全額を調達できない場合もあります。このため、投資による資金調達を選択する際は、目標額に達することが難しいリスクも考慮に入れることが必要です。

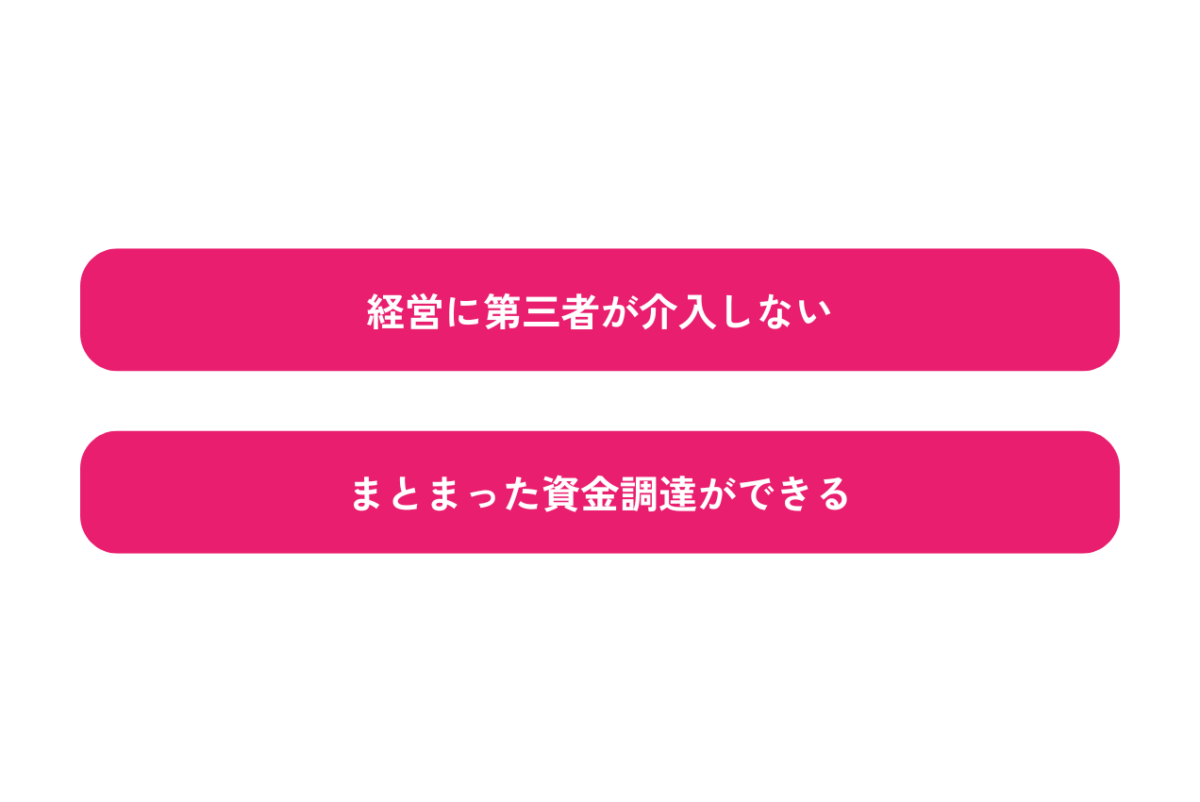

資金調達の手段に融資を選ぶメリットは、

①経営に第三者が介入しない

②まとまった資金調達ができる

以上の2つです。

融資を受けることのメリットの一つは、経営に第三者が介入しないという点です。金融機関からの融資では、株式を交付する必要がないため、経営方針に対する外部からの干渉がありません。そのため、経営者は自由に事業戦略を立て、実行することが可能です。

特に、銀行などの金融機関は融資を行う際、事業の内容よりも返済能力に注目するため、経営に対して直接的な介入を行うことは一般的ではありません。このため、融資を受ける企業は、資金提供者に対して経営の自由度を大きく損なうことなく、自己のビジョンに従って事業を進めることができます。

さらに、融資を通じて得た資金は、投資と異なり特定の事業やプロジェクトに縛られることなく、企業全体の運転資金としても使用することが可能です。この柔軟性が、特に新しい市場への展開や事業の多角化を図る企業にとって大きな利点となります。

一度にまとまった資金を調達できる点も融資のメリットです。信用状況が良好であれば、金融機関からの融資によって、事業の拡大や緊急な資金需要に応じるための大きな金額を借り入れることが可能です。これにより、事業の柔軟な展開が期待できます。

また、融資を返済する過程で信用度がさらに高まると将来的に更なる追加融資を受けやすくなるなど、企業の信用構築にもつながります。これは、事業を持続的に成長させるために重要な要素となり得ます。

融資を受けるデメリットは、

①返済義務がある

②資金調達に審査が必要

③担保や保証人が必要な場合がある

以上の3つです。

融資を受ける際のデメリットのひとつは、返済義務が存在する点です。融資された資金には、元本とともに利息の支払いが伴うため、融資を受けた総額を超える金額を返済する必要があります。返済が滞れば、延滞利息が発生し、さらに経済的負担が増大する可能性があります。

そのため、返済計画を適切に管理し、計画通りに返済を行うことが重要です。返済を怠ると、信用情報に悪影響を及ぼし、将来的に他の金融機関からの融資を受けることが困難になる可能性もあります。このため、融資を利用する際には、そのリスクと責任を十分に理解し、慎重に検討することが必要です。

資金調達に審査が必要なことも融資のデメリットのひとつです。融資を受けるためには、金融機関による厳しい審査を通過する必要があり、これには多くの書類の準備が必要です。

さらに、一度審査に落ちてしまうと、再審査を受けるまでに時間を要し、その間に他の資金調達手段を模索しなければならないこともあります。融資の審査過程は複雑で時間がかかるため、計画的な資金調達が求められます。

融資を受ける際のデメリットのひとつは、必要に応じて担保や保証人が求められることです。金融機関は返済リスクを軽減するために、担保や保証人を要求することがあります。担保とは、借入金の返済が滞った場合に金融機関が取り立てることのできる資産のことを指し、保証人は借入者が返済できなくなった際に代わりに支払いを行う人を指します。

担保や保証人を提供することは融資の承認率を高める効果がありますが、個人資産や他人の信用をリスクに晒すことになります。特にスタートアップのような資産が乏しい企業では、経営者の個人資産を担保にすることが求められることがあります。そのため、企業だけでなく経営者の個人財産にも大きなリスクを与える可能性があります。

投資を受ける場合は、

①ベンチャーキャピタル(VC)

②エンジェル投資家(個人投資家)

以上の2つから出資を受けるのが主な方法です。

ベンチャーキャピタル(VC)は、特に高い成長が見込まれるベンチャー企業やスタートアップに資金を提供する専門の投資会社です。VCには、独立系、金融機関系、政府系、事業会社系など、様々なタイプが存在します。投資した企業が株式市場に上場した際に、保有株を売却して利益を得ることを主な目的としています。

エンジェル投資家は、主にスタートアップや創業間もないベンチャー企業に出資を行う個人の投資家です。ベンチャーキャピタルと同様に、投資した企業が成長し、保有株を売却することにより売却益を得ることを目的としています。

融資を受ける場合は、金融機関からの融資の他に、

①公的な融資

②民間の融資

③融資型クラウドファンディング(ソーシャルレンディング)

以上の3つの方法があります。

公的融資は、日本政策金融公庫や信用保証協会などの公的機関から資金を調達する方法です。日本政策金融公庫は、国が100%出資する機関で、特に中小企業や小規模事業者が銀行から融資を受けられない場合に支援を提供しています。提供される融資には「新規開業資金」や「マル経融資」などがあります。

一方、信用保証協会は、小規模事業者や中小企業が金融機関から融資を受けやすくするために保証人となります。信用保証協会は、企業が返済不能に陥った際に代わりに返済を行うことで金融機関のリスクを軽減します。融資の承認率が高まりますが、信用保証料の支払いが必要となります。

民間融資は、主に事業資金の借り入れを目的としたビジネスローンです。法人経営者や個人事業主が対象とされており、保証人や担保の提出が原則として必要ありません。融資の手続きが迅速である点が大きな特長ですが、その分、金利が公的融資や銀行融資に比べて高めに設定されている場合が多いです。

融資型クラウドファンディング(ソーシャルレンディング)は、多数の提供者から小額資金を集め、それを企業などの借り手に融資する形式の手法です。資金提供者は提供した資金に対して金利を受け取ることができ、収益を上げることが可能です。融資型クラウドファンディングは、あくまで融資なので返済義務があります。

投資や融資を受ける際に押さえておくべきポイントを以下で解説します。

投資を受けるための重要なポイントは、企業としての成長性やビジネスの魅力を明確に示すことです。投資家は将来的に期待できるリターンに注目して、投資を決定します。そのため、差別化されたビジネスアイデアや具体的な成長戦略が描かれた事業計画を準備することが不可欠です。これらを磨き上げることで、投資家に対して魅力的な投資先としての印象を与えることができます。

また、投資の中には、企業の資金調達を目的としたもの(エクイティファイナンス)の他にも、バイアウトと言われる、投資家が企業の現経営者から株式の全部若しくは大半を譲り受けてM&Aを行うものもあります。同じ投資でも、エクイティファイナンスとバイアウトはその目的や性質が異なるため、経営者や会社のニーズに合わせて両睨みで考えなければならない点も重要なポイントです。

バイアウトについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→バイアウトとは?メリット・デメリット・成功のポイントを解説

融資を受ける際、金融機関は返済能力を最も重視します。そのため、事業計画の信頼性や過去の業績を示す決算書などが審査で重要になります。加えて、企業の安定性や売上目標、信頼できる取引先の存在などを前面に出すことが効果的です。

自社の財務状況や事業計画に不安がある場合は、融資申請前に経営の改善を図り、経費の削減や業務の効率化などを進めましょう。これにより、返済能力を向上させることができます。

また、金融機関との信頼関係構築も融資成功の鍵です。金融機関での口座開設や、日常的に担当者とコミュニケーションをとることが、長期的な関係構築につながります。自己資金の準備も重要で、融資前にはある程度の資金を確保しておくことが望ましいです。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、投資と融資の違い、それぞれのメリット・デメリットや受ける方法などを解説しました。

企業によって資金調達の目的や金額などは千差万別です。投資と融資の違いを正確に理解し、自社にとって最適な手段を選ぶことが経営の安定・事業の成長につながります。

また、投資の場合は単に資金調達をするだけではなく、M&Aによる事業売却も見えてきます。オーナーや会社の状況にあった選択肢を取るためにも、投資や融資の知識を付けることが重要です。この記事が資金調達・M&Aの参考になれば幸いです。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR