会社売却にかかる税金について気になる読者の方もいらっしゃるのではないでしょうか。

会社売却には様々なスキームがありますが、本記事では主に株式譲渡と事業譲渡にフォーカスし、それぞれにかかる税金の違い、メリット・デメリットおよび会社売却時の税金対策について解説します。

目次

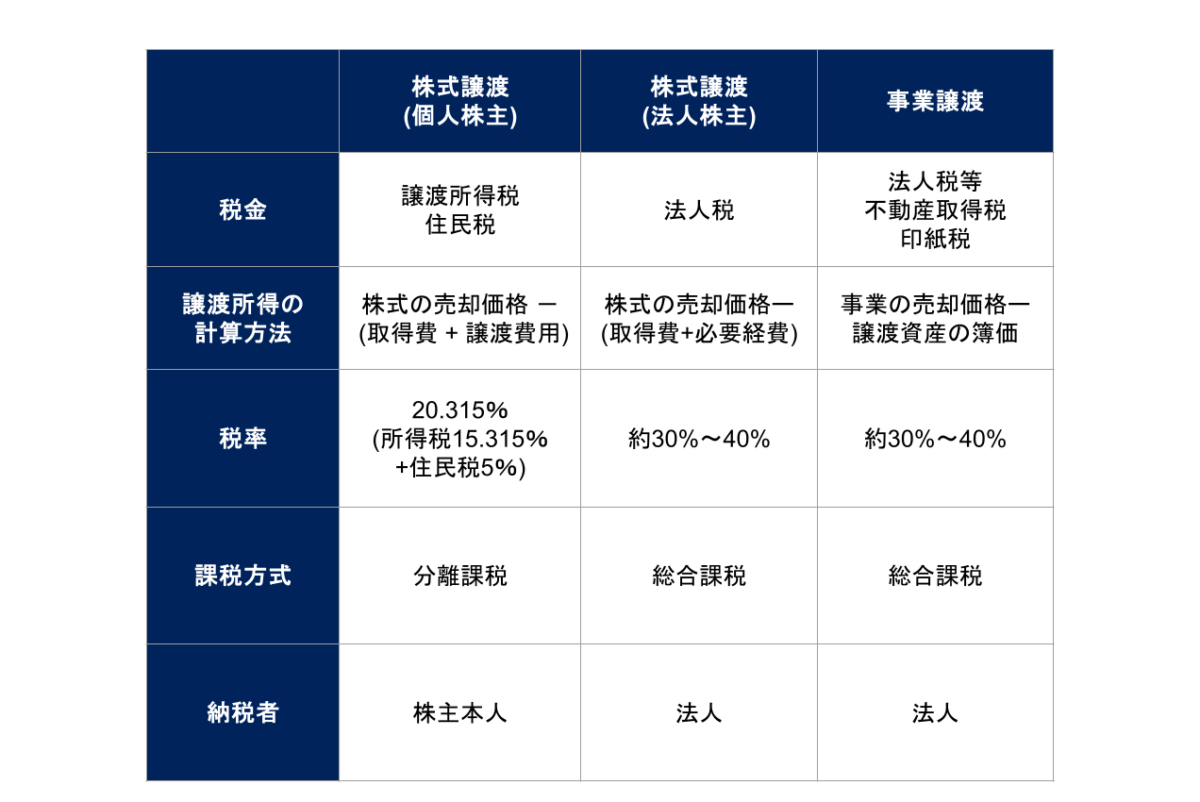

会社売却を検討する際、売却に伴う税金がどの程度かかるのか心配する経営者も多いでしょう。会社売却にかかる税金は、株式譲渡や事業譲渡といった売却スキームにより異なります。

さらに、株式譲渡の場合には、売却する株主が個人か法人かによっても税額が変わるため、注意が必要です。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

株式譲渡による会社売却とは、オーナーが所有する株式を他者に売却することであり、これにより企業の経営権が移転します。

株式譲渡にかかる税金は、売り手が個人か法人かによって異なります。個人が株式を売却する場合、譲渡所得税が課税され、法人が株式を売却する場合は法人税が適用されます。

株式を保有する個人が株式を売却すると、その売却価格が出資額(取得費)や譲渡費用を上回る場合に株式売却益が生じます。

株式売却益は所得税法上、譲渡所得として扱われます。譲渡所得に対しては所得税と住民税が課されるため、税金の負担を考慮することが必要です。

譲渡所得は、株式売却に際して得た売却価格から、株式取得にかかった取得費や売却時に必要とされた手数料などの譲渡費用を差し引いて求めます。具体的には以下の式で計算されます。

譲渡所得 = 売却価格 - (取得費 + 譲渡費用)

例えば、株式を売却した価格が2億円であり、取得費が5,000万円、譲渡費用が500万円であった場合、譲渡所得は以下のように計算されます。

2億円 - (5,000万円 + 500万円) = 1億4,500万円

この譲渡所得に対して、所得税や住民税が課せられます。

なお、株式を相続などで取得した場合、取得費が不明なこともあります。そのような場合は、概算で売却価格の5%を取得費として計上することが可能です。

この方法は、取得費が明らかでない状況において適用されるため、事前に専門家に相談することが望ましいです。

株式譲渡による譲渡所得は、所得税法上、分離課税として扱われます。分離課税とは、他の所得と分けて税金を計算する方式を指し、株式譲渡所得に対する税率は一律で適用されます。譲渡所得に対しては、所得税15.315%(復興特別所得税を含む)と住民税5%が課せられ、合計で20.315%の税率が適用されます。

個人株主が保有する株式の多くは非上場株式です。非上場株式を売却した場合にも、上場株式と同様に所得税15.315%(復興特別所得税含む)と住民税5%が課税され、全体で20.315%の税負担となります。なお、この税率は累進課税とは異なり、売却金額に関わらず一律に適用される点が特徴です。

分離課税方式を採用しているため、他に給与所得や事業所得があっても、それらの所得とは別に計算されます。そのため、株式譲渡所得が他の所得に影響を与え、税率が上昇することはありません。

法人株主が会社の株式を売却する場合、税金の計算方法は個人株主の場合とは異なり、株式の売却によって得た売却益に対して法人税が課されます。個人株主に適用される分離課税方式とは異なり、法人株主には個別の税率は存在しません。

そのため、法人税の税率は、法人の年間総利益によって変わります。法人税率は法人の規模や所得により異なるため、適用される税率は法人ごとに異なります。

法人税の計算は、会計上の利益を基に行われます。会計上の利益は、売上高から売上原価と販売費および一般管理費を差し引いた営業利益に、営業外損益や特別損益を加減した最終損益、つまり税引き前利益として算出されたものです。

法人税の計算においては、この税引き前利益に税務上の調整を加え、課税所得を計算します。具体的には、損金として認められない経費や益金として計上しなければならない収入を考慮し、税務調整を行った後に課税所得が決まります。

その後、課税所得に法人税率を乗じて法人税額を算出します。法人税率は、法人の規模や利益の大きさに応じて異なりますが、一般に法人税、法人住民税、法人事業税を合わせた実効税率は約30%〜40%程度です。法人名義での株式売却益は、営業外損益として計上され、最終的に税引き前利益や課税所得に反映されます。

また、法人住民税と法人事業税は各自治体によって税率が異なるため、企業の所在地や利益額によって実際の税率が変動します。譲渡所得の計算は、個人株主と同様に株式の売却価額から取得価額と必要経費を差し引く方法で行われます。

法人が株式を売却した際には、その売却益を含めた全体の所得に対して法人税が課税されるため、事前に税務戦略を練ることが重要です。事業全体の利益に対する課税であるため、他の事業活動の損益も考慮して最適な納税計画を立てましょう。

消費税は、国内で事業者が対価を得て行う資産の譲渡や役務の提供に対して課税されます。そのため、商品の販売やサービスの提供は、消費税の課税対象となることが一般的です。

しかし、一部の取引は消費という性質に合わないことや社会政策的配慮から非課税とされています。

具体例としては、贈与や寄付があります。これらは対価を伴わない資産の譲渡であるため、消費税は課せられません。株式の売却に関しても、資産の消費を伴うものではなく、投資の一環として扱われるため、消費税は適用されません。

その他に会社売却に関連して課される可能性のある税金として、不動産取得税や印紙税があります。これらの税金は、株式譲渡や事業譲渡の形態に応じて異なる点があるため、それぞれの特徴を理解するようにしましょう。

不動産取得税は、不動産の購入者に課される税金です。会社売却に際し、株式譲渡が行われた場合、会社自体の経営権が移転しますが、会社が所有する不動産はそのまま会社名義で保有されるため、不動産の所有者が変わったことにはなりません。

したがって、株式譲渡による会社売却では不動産取得税は発生しません。ただし、会社売却の過程で新たに不動産を取得した場合には、その取得に対して不動産取得税が課されることになるので注意が必要です。

印紙税は、経済取引に関連する契約書や領収書に課される税金です。株式を売却する際に作成する契約書自体は、印紙税法における課税文書に該当しないため、印紙税はかかりません。

しかし、株式売却による代金の受領書については、受取金額が5万円以上の場合に印紙税が課される対象となります。

印紙税の金額は受取金額に応じて異なります。例えば、受取金額が100万円以下の場合は印紙税が200円となりますが、受取金額が増えるにつれて印紙税も上がり、10億円を超えると20万円の印紙税が課されることになります。

個人や法人が所有する株式を、その株式を発行した会社に売却する場合、発行会社にとっては自己株式の取得となります。この取引では、支払われる対価が利益剰余金を原資としているため、税務上は配当として扱われ、これを「みなし配当」と呼びます。

みなし配当とは、株主が実際に配当金を受け取っていなくても、受け取ったとみなされ課税される制度です。株式を発行会社へ売却した際に得た金銭のうち、出資金の払戻しを超える部分がみなし配当とされ、配当として税金がかかります。

みなし配当の計算方法は次のとおりです:

株式の売却価額 = 出資金の払戻し + みなし配当

出資金の払戻しは以下の式で求めます:

出資金の払戻し = 会社の資本金 × (売却した株式数 ÷ 発行済み全株式数)

例えば、資本金が2,000万円で2,000株を発行している会社の株式を1,000株所有し、それを発行会社に1,200万円で売却した場合を考えてみましょう。

この場合、出資金の払戻しにあたる部分は2,000万円 × (1,000株 ÷ 2,000株) = 1,000万円となり、売却価額との差額である1,200万円 – 1,000万円 = 200万円がみなし配当として扱われます。

個人株主が株式を発行会社に売却した場合、その取引はみなし配当と見なされます。所得税法では、みなし配当は配当所得として分類され、総合課税の対象です。

したがって、個人株主は確定申告を行い、所得税と住民税を納付する必要があります。

法人株主が株式を発行会社に売却した場合、売却による利益はみなし配当として扱われます。このみなし配当は、会計上は営業外利益として計上されますが、税務上では受取配当金として取り扱われます。

みなし配当の税務処理においては、受取配当金が一部または全額、益金不算入となる場合があります。これは、配当金が発行会社の利益剰余金から支払われており、その利益剰余金がすでに法人税を支払った後の金額であるため、法人税の二重課税を回避するための措置です。

事業譲渡は、M&A手法の一つで、既存の会社(譲渡会社)が事業の全部または一部を他の会社(譲受会社)に譲渡する取引です。株式譲渡とは異なり、事業譲渡は資産や負債の売買を伴うため、これにかかる税金の仕組みも異なります。

会社が事業を譲渡して利益を得た場合、その利益に対して法人税や法人住民税、法人事業税などが課されます。

事業譲渡で売却した資産と負債の差額を上回る対価を受け取ると、その超過分が譲渡益となり、これに対して税金が課せられます。法人税等の税率は、おおよそ30%〜40%が目安です。

事業譲渡の税金は、株式譲渡の場合と同様に総合課税され、他の事業から得られた利益や損失と合算されます。譲渡益は、売却した事業資産の売却価額から取得費や経費を差し引いた額で計算されます。

資産よりも負債が多い場合や、取得費と経費が譲渡価額を上回る場合は譲渡損失となり、その損失は他の利益と相殺して法人税の負担を軽減することができます。

事業譲渡では、譲渡する資産の中に消費税の課税対象となるものが含まれている場合、消費税が発生します。株式譲渡による会社売却では消費税は課されませんが、事業譲渡の場合は異なります。

譲渡する資産に課税対象が含まれるかどうかを正確に把握することが重要です。消費税は資産の譲渡対価に基づいて課されるため、譲渡益がマイナスであっても課税されます。

ただし、実際に消費税を負担するのは買い手側です。買い手は、譲渡対価の支払い時に消費税分を上乗せして支払います。そして、売り手がその消費税を納付することになります。

事業譲渡における主な課税資産には、建物や車両、機械装置などの有形固定資産、ソフトウェアなどの無形固定資産、棚卸資産などがあります。

ただし、土地は課税資産には含まれません。これらの課税資産に対しては、資産の譲渡対価に基づいて消費税が計算されます。

消費税が課されない非課税資産としては、現預金、土地、売掛金、有価証券が挙げられます。これらの資産は譲渡の際に消費税の対象とはならないため、課税資産との区別を明確にすることが必要です。

会社売却における印紙税は、M&A手法の種類によって異なります。株式の売買に関する契約書は印紙税の課税対象ではありませんが、事業譲渡契約書には印紙税が課されます。これは、印紙税法で「営業の譲渡に関する契約書」が課税対象とされているためです。

事業譲渡契約書に課される印紙税は、契約書に記載された譲渡価額に応じて決まります。以下の通り、金額が設定されています。

| 記載された契約金額 | 税額 |

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1,000円 |

| 100万円を超え500万円以下 | 2,000円 |

| 500万円を超え1,000万円以下 | 10,000円 |

| 1,000万円を超え5,000万円以下 | 20,000円 |

| 5,000万円を超え1億円以下 | 60,000円 |

| 1億円を超え5億円以下 | 100,000円 |

| 5億円を超え10億円以下 | 200,000円 |

| 10億円を超え50億円以下 | 400,000円 |

| 50億円を超えるもの | 600,000円 |

| 契約金額の記載のないもの | 200円 |

たとえば、事業譲渡の価格が1億円の場合、印紙税は6万円となります。この印紙税は、契約の価額に応じて段階的に上昇します。

さらに、事業譲渡代金の領収書も印紙税の課税対象です。価格が5万円以上の受領書に対して印紙税が課されるため、領収書の金額に応じた税額を確認することが必要です。

事業譲渡に不動産が含まれる場合、不動産の所有権が移転するため、買い手側には不動産取得税や登録免許税が課せられます。

登録免許税は、不動産や会社の登記・登録を行う際に課される税金です。譲渡対象に土地が含まれている場合、土地の所有権移転登記が必要となり、登録免許税が発生します。土地の売買に伴う登録免許税は以下の計算式で求められます。

不動産取得税は、不動産を取得した際に課せられる税金で、取得方法や登記の有無にかかわらず発生します。ただし、相続による取得の場合は非課税となるケースもあります。事業譲渡契約においては、この不動産取得税を考慮して売却価格が決定されることがあります。

不動産取得税の税額は、以下の計算式で求められます。

不動産取得税 = 課税標準額 × 税率

現在、課税標準額として用いられるのは固定資産税評価額で、通常は不動産の時価よりも低く設定されています。土地の評価額は時価の約7割、建物の評価額は5割から6割程度です。税率は4%です。

会社を10億円で売却した場合、創業者個人が保有している株式の売却に対する税金は以下のように計算されます。以下の例では、売却価格が10億円、会社設立時の出資金が1000万円、売却に伴う費用が5000万円と仮定しています。

まず、譲渡所得を計算します。譲渡所得は、売却価格から出資金と売却費用を差し引いた金額です。

譲渡所得 = 売却価格10億円 – 出資金1000万円 – 売却費用5000万円 = 9億4000万円

次に、この譲渡所得に対して所得税と住民税が課されます。株式譲渡の所得税率は、所得税15%に復興特別所得税0.315%を加えた15.315%、住民税は5%です。したがって、合計税率は20.315%になります。

納税額 = 9億4000万円 × 20.315% = 1億9096万1000円

したがって、会社を10億円で売却した場合、創業者個人は約1億9096万1000円を納税することになります。

この計算例は、出資金や売却費用などの具体的な数値に基づいていますが、実際の納税額は個々のケースによって異なるため、詳細は税理士に相談することがおすすめです。

また、税制改正や個人の所得状況によって税率が変わる可能性があるため、最新の情報を確認し、適切な税務対策を講じることが重要です。

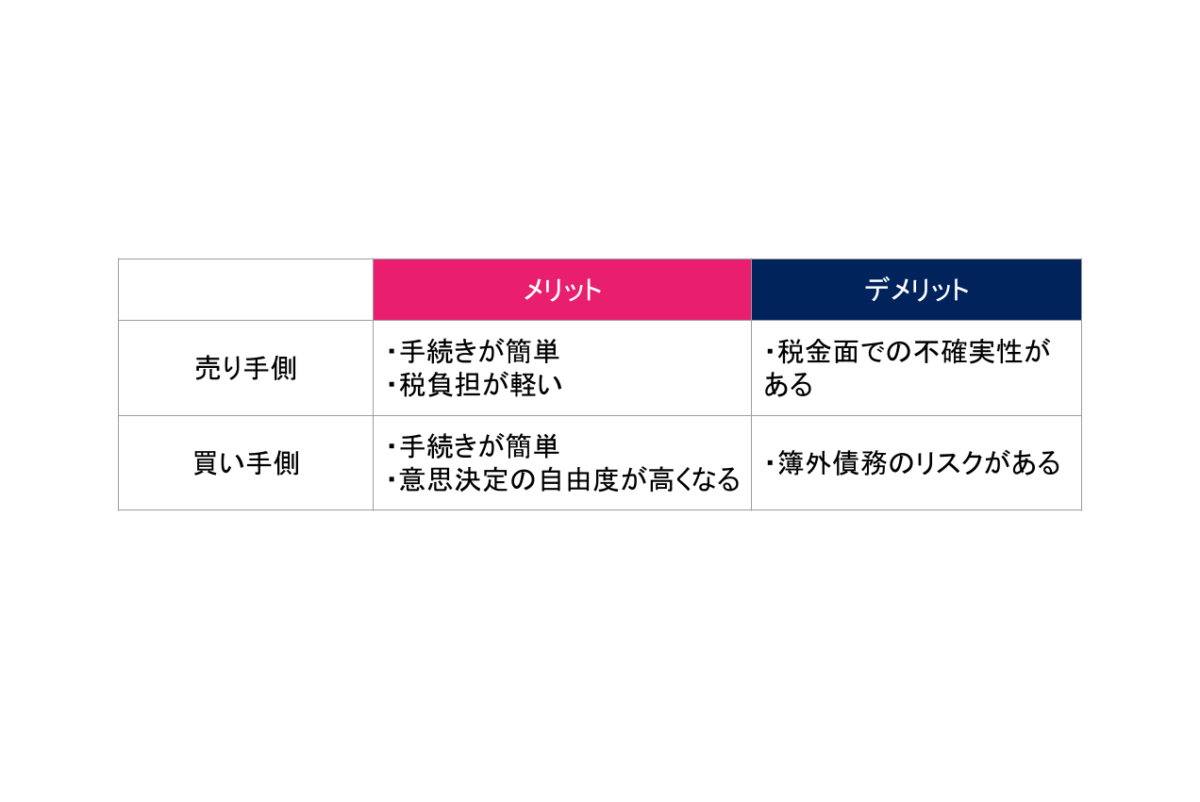

会社売却を株式譲渡により行う場合のメリットとデメリットについて解説します。

会社を売却する際に株式譲渡を選択することには、さまざまなメリットがあります。主に以下の3つのポイントが挙げられます。

株式譲渡による会社売却では、特別決議や債権者保護手続きなどの複雑な手続きを行う必要がありません。株式を譲渡するだけで経営権を移行できるため、売り手側・買い手側双方にとって負担が軽減されます。そのため、中小企業のM&Aでは株式譲渡を利用するケースが多いです。

株式譲渡では、譲渡所得に対してのみ税金が課されるため、売り手側にとって税負担が比較的少ないというメリットがあります。具体的には、譲渡所得は分離課税として扱われ、通常の所得税よりも低い税率が適用されます。このため、より多くの売却益を手元に残すことが可能です。

買い手側にとって、株式の3分の2以上を取得することで会社の重要な意思決定を単独で行えるようになります。これは、経営戦略や方針を迅速かつ効率的に進める上で大きなメリットです。

会社を株式譲渡によって売却する場合、いくつかのデメリットが存在します。以下に、売り手側と買い手側のそれぞれの視点から考えられる主なデメリットを挙げます。

株式譲渡が必ずしも税金面で有利になるとは限りません。売り手側が個人か法人かによって課される税金の種類が異なり、場合によっては税負担が大きくなる可能性があります。

買い手側にとっての大きなデメリットは、株式譲渡時には見えなかった簿外債務や隠れたリスクを引き継ぐ可能性があることです。株式譲渡では会社の全体を買い取るため、既存の負債や未公開の問題が後に発覚するリスクを抱えることになります。

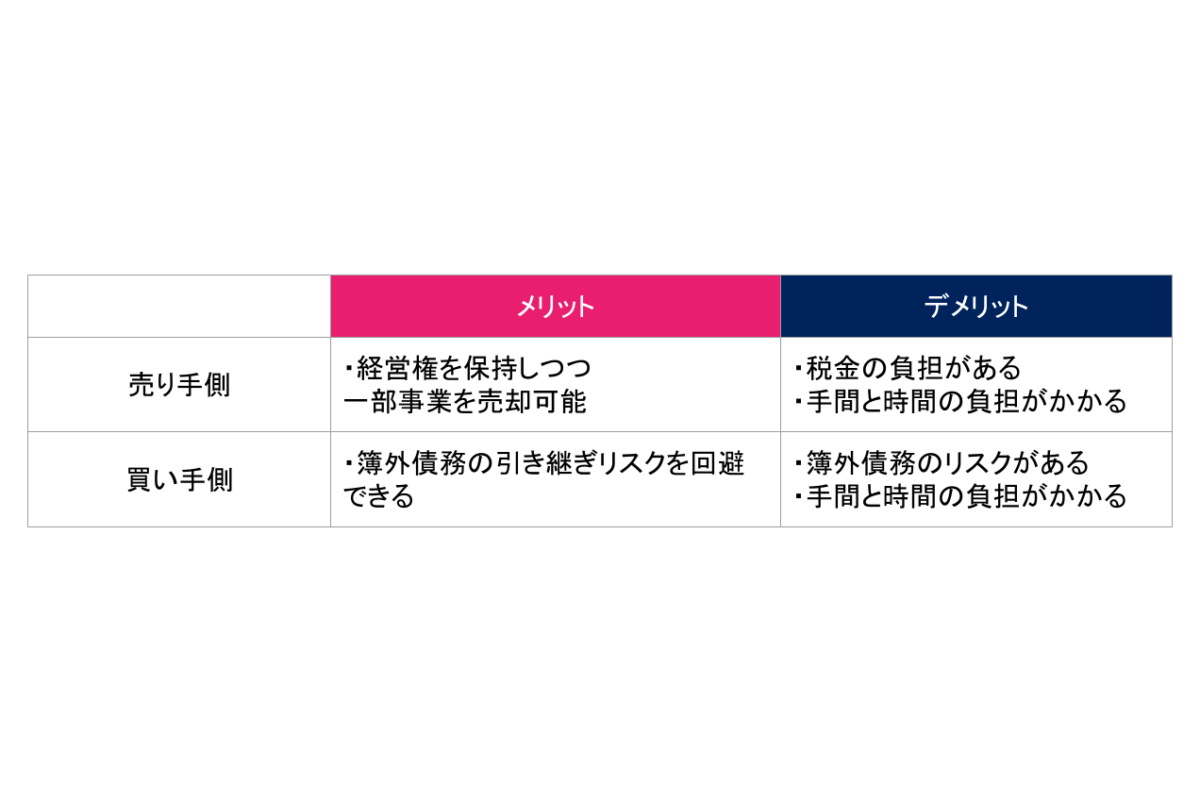

会社売却を事業譲渡により行う場合のメリットとデメリットについて解説します。

事業譲渡によって会社を売却することには、売り手側と買い手側の双方にとって、以下のようなメリットがあります。

事業譲渡では、会社全体ではなく特定の事業のみを売却することができます。これにより、売り手側は経営権を保持しつつ、資金調達や経営の集中を図るために一部の事業を売却することが可能です。

特定の事業だけを切り離して売却することで、売り手は戦略的に資源を再配置し、経営効率を高めることができます。

買い手側にとっての大きなメリットは、欲しい事業のみを選んで買収できることです。株式譲渡の場合、会社全体を買い取るため簿外債務や潜在的なリスクを引き継ぐことになりますが、事業譲渡ではこのようなリスクを回避できます。

必要な資産や事業だけを選択的に取得することで、買い手は効率的な投資を実現し、買収後のリスクを最小限に抑えることが可能です。

事業譲渡を利用して会社を売却する際には、いくつかのデメリットが存在します。以下に、売り手側と買い手側の双方に影響を与える主なデメリットを説明します。

事業譲渡では、売却利益が発生するため、法人税などの税金が課されます。譲渡によって得た利益は課税対象となるため、売却益が大きいほど税負担も増加します。

事業譲渡は、株式譲渡と比較して手間がかかる点がデメリットです。事業譲渡を行う際には、以下のような手続きが必要となります。

特別決議の取得: 事業全体を売却する場合、株主総会での特別決議が求められます。

契約書の書き直し: 譲渡する事業に関連する契約(リース契約、顧客契約など)は、新たに契約を結び直す必要があります。

資産・負債の移転: 資産や負債を個別に移転する必要があり、これには手続きや確認が伴います。

これらの手続きは時間がかかるため、売り手側と買い手側双方にとっての負担が増加します。

会社売却を行う際には、株式譲渡や事業譲渡などの手法にかかわらず、さまざまな税金が発生します。これらの税負担を軽減するための対策を講じることは、売却プロセスにおいて重要なポイントです。

以下に、会社売却時に有効な税金対策をいくつか紹介します。

役員退職金は、通常の所得税や法人税よりも低い税率で課税されるため、売却代金の一部を退職金として受け取ることで、税負担を軽減することができます。

経営者や役員が株式を所有している場合、株式譲渡の際に一部の売却益を役員退職金として支払うことが可能です。

例えば、経営者が1億円分の株式を保有している場合、そのうち2,000万円を退職金として受け取り、残りの8,000万円を売却益とすることで、税金を節約できます。役員退職金に適用される退職所得控除により、退職金は通常の所得よりも優遇されるため、税率が低くなります。

しかし、退職金が高すぎる場合は、国税庁によって経費として認められない可能性があります。また、退職金の所得税は累進課税であるため、過度に高額な退職金は逆に税負担を増やす可能性があります。

退職金の適正額については、税理士や専門家のアドバイスを受けるようにしましょう。

会社分割を利用すると、売却したい事業や資産のみを切り離して売却することができます。これにより、買い手にとって不要な資産を引き継がずに済み、売り手も保有しておきたい資産を手元に残すことができます。買い手は必要な資産だけを取得できるとともに、売却価額に含まれる不要な資産を減らすことで、課税対象となる資産が減少し、税負担を軽くすることができます。

しかし、会社分割は株式譲渡に比べて手続きが複雑になる場合があります。特に、分割する資産や事業を明確にし、それに伴う契約や権利の再設定が必要となるため、事前の準備と計画が重要です。手続きに手間がかかる可能性があるため、適切なアドバイスを受けながら進めることが大切です。

第三者割当増資は、特定の個人または法人に対して新株を発行し、増資を行う方法です。これにより、発行された新株を受け取った第三者が過半数の株式を取得することで、会社の経営権を握ることができます。このプロセスでは、株式の売買は行われず、したがって課税対象とはならないため、税金が発生しません。

経営権のみを第三者に移転できるため、オーナーは引き続き株主として会社の経営に関与することができます。このため、第三者と協力しながら経営を行うことが可能です。

しかし、新株の発行により、既存株主の持株比率が希薄化してしまうため、既存株主にとってはデメリットがある手法となります。

場合によっては、第三者割当増資と株式譲渡を併用することで、より柔軟な経営権の移転が可能です。この方法を適切に活用することで、税負担を軽減しつつ、円滑な経営権の移行を実現することができるでしょう。

会社売却時の税金対策として、配当控除を活用することは有効な手段です。配当控除とは、株主が会社から受け取る配当金に対して、一定の所得税額を控除できる制度であり、税負担を軽減することが可能です。

配当控除を利用する際は、他の株主にも配当を支払う必要があるため、配当金の額や配当方針を慎重に設定することが求められます。会社の株主構成を考慮し、全体の利益分配を計画的に行うことが重要です。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

会社売却時にかかる税金について売却のスキームにより異なること、メリット・デメリット、税金対策について解説してきました。

会社を売却する際には税金に注意する必要があり、スキームや売り手が個人であるのか法人であるのかにより税金の種類等が異なります。

売却に際しては計画立案が重要であり、特に税金関係は試算を誤ると売却の効果が薄れてしまう可能性もあるため、専門家に相談し計画を立案するようにしましょう。

最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR