事業継承の課題解決の選択肢として会社売却が注目されています。特に経営者の高齢化が進む中小企業では残された時間は多くありません。いざ「会社を売りたい」と考えたとき行うべきことは何でしょうか。M&Aの専門家が解説します。

この記事の監修者目次

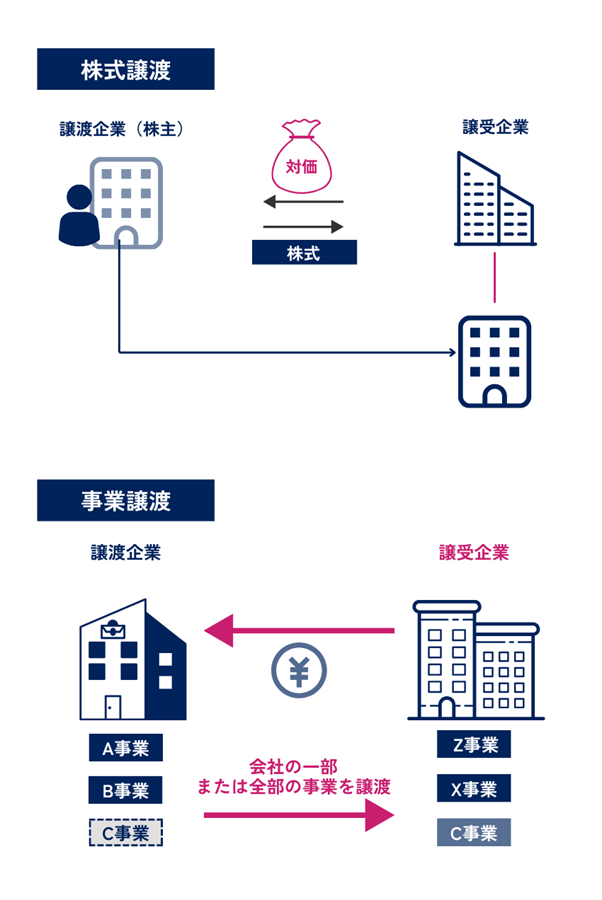

会社売却とは、会社を第三者に対して売却することであり、2つの方法があります。1つ目は会社全体を売却する株式譲渡です。2つ目は特定の事業のみを切り出して売却する事業譲渡です。尚、会社売却とは売り手側の企業視点から見た言葉ですが、M&Aとは合併・買収を意味する買い手側の企業の視点の言葉になります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

中小企業やオーナー企業の視点から会社売却の目的を考えた場合、その多くには経営者の高齢化や事業承継の課題があげられます。経営者が自身のお子さんに事業承継をのぞむ場合でも、そのお子さんに後継になる気持ちがあることが前提となります。このようなケースでは相続の課題も存在するため、家庭内承継の課題を解決することが先決となります。こうした課題を解決できない場合は会社売却という形が選択されます。

中小企業のオーナー社長が高齢化したケースについて説明します。社長は退任して社内の優秀な幹部を後任にすることで会社を売却せずとも事業は継続することができます。社内の取締役会で決議を行う人事上の手続きで、事業承継を行うことができます。

一方、オーナー権の移転には株式の譲渡が発生します。株式の譲渡にあたっては、適正な価値で株式を売却し譲渡することが必要ですが多額の資金が必要なため、自社の社員に対する承継は基本的に困難と考えた方がよいでしょう。

オーナー社長が高齢化した場合、社長は人事異動で社内の後継者に託すことができますが、オーナー権の移転は多額の資金調達がネックとなります。そのため、一般的には従業員に承継することは困難であり、会社売却が1つの選択肢になります。

事業拡大時の会社売却の目的は2つあるといえるでしょう。 1つ目は拡大した事業の将来性があるため、より良い条件で売却できる可能性が高くなることです。2つ目はオーナー経営者がマネジメントを行うよりも、プレイヤーとして現場で活躍を望む場合です。オーナー経営者が経営自体にさほど関心がなかったり、事業の拡大に対して自分一人で経営を続けていることを困難と感じる場合です。

一方、事業縮小時に会社や事業部門を売却するケースがあります。さまざまな事情で事業が縮小しているような場合では、大手企業に売却し豊かな経営資源のもとで安定的に事業を継続することが目的となります。

M&Aでは経営資源の最適化が目的の1つです。複数の子会社を保有するグループ企業が主な対象となります。こうした企業ではグループ全体の5か年計画や、長期経営計画を株主に対して開示する必要があります。グループ企業の経営最適化を目指す中、グループの方向性と乖離が出ている事業を売却し、経営資源の選択と集中を行うことが目的です。

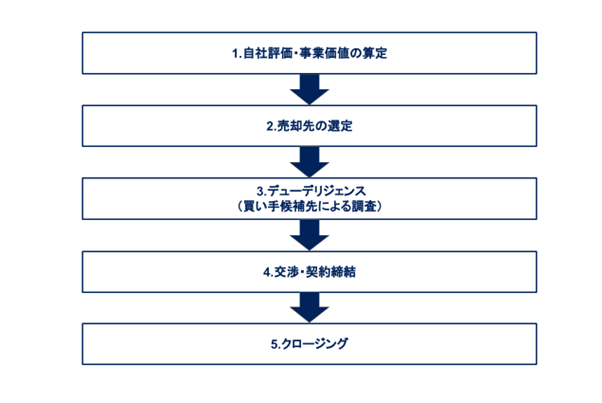

会社売却の流れには、自社評価、事業価値の算定、売却先の選定、デューデリジェンス、交渉・契約締結、トランザクション完了後の移行サポートのプロセスがあります。以下に会社売却の流れを説明します。

M&Aに際して、売り手は自社評価や事業価値の算定を行う必要があります。売り手は適正な売却金額のイメージを持つことが大切です。自社評価が企業価値や売却価格と乖離した場合、M&Aの案件が流れてしまうケースもあります。

売却先の選定については商流の3つの軸の視点から検討します。3つの軸とは自社を中心とした商流の川上、川下、水平方向です。川上に位置する企業や取引先、川下側に位置する企業や取引先、水平方向は同業他社をイメージして選定します。他にも全くの異業種で相乗効果が発揮できそうな領域がないか確認したり、ファンドへの売却の可能性も検討します。ファンドへ売却するメリットは、対象会社の独立性や社風が保たれること、優秀なプロ経営者が登用されることがある、追加買収により対象会社を核として事業拡大ができること、などがあります。

他にも自社の強みをキーワードにして選定したり、関連領域で選定したりする方法、ピンポイントで特定の売却先の企業を決める方法もあります。

デューデリジェンスとは、買い手が売り手企業のリスクや機会について調査を行うことです。このプロセスは買い手側企業によって実施されます。デューデリジェンスの対象となる主な領域は法務、財務、税務、労務等になります。各々の領域に対して弁護士、公認会計士、税理士、社会保険労務士などの専門家によって対象企業のリスクや機会の調査が行われます。

交渉・契約締結のプロセスでは売り手、買い手の双方の弁護士が譲渡契約書をやりとりしながら文言の修正を行い、売り手と買い手の双方が納得できる内容に仕上げていきます。クロージングに際しては最終契約書で事前に規定された条件(クロージング・コンディション)を全て満たすことが必要となります。

クロージング・コンディションが満たされたら、クロージング(資金決済)を実行します。銀行の会議室で行うことが一般的ですが、最近ですとネットバンキングで行うこともあります。

会社の売却を成功させるために注意すべき点について説明します。特に情報の漏洩対策、社員へのコミュニケーション、売却価格の設定について詳しく解説します。

情報漏洩に関しては、会社売却の情報が不適切に漏れてしまうことが問題になります。そもそも大前提として、会社を売却すること自体は問題ではありません。しかし、不適切に情報が漏れてしまうことが倒産リスクなどの根も葉もないネガティブな噂になったり、取引先や社員に不安を与えることになります。

そのために情報管理と漏洩対策をしっかりと行うことが大切です。売却に動いているということを「隠す」という趣旨ではなく、適切に説明をする時期が来るまで伏せておくという意味合いです。ネガティブな噂にならぬように適切な情報公開のタイミングまで漏洩対策をしっかり行う必要があります。

中小企業で多いのは、経営者自らが友人の経営者に話してしまう様なケースです。情報管理の甘さが思わぬ形で取引先に伝わり、ネガティブな解釈をされて取引が打ち切られる場合もあります。また、情報漏洩が売却価格に影響を与えたり社員が離脱して売り上げが低下したりすることで、企業価値を毀損するリスクもありえます。自社の売却を考えている経営者は軽い気持ちで話さないことが大切です。

上場企業への売却を想定している場合は、株式市場への株価の影響も考えられます。インサイダー取引のリスクもあるため特に注意が必要です。

M&Aの秘密保持契約書ではM&Aの計画があるというM&A案件の在否がそもそも秘密情報です。売却を検討していること自体が秘密情報になっています。M&Aのプロセスで漏洩しやすいのが、財務情報や従業員の個人情報、取引先との契約内容など会社の内部情報です。M&Aは経営者一人で実行することが不可能であり、法務や人事など社内のバックオフィスの協力が必要です。そのため特定の信頼できるバックオフィスの幹部だけには、M&Aの案件を進めていることを説明し、漏洩しない様に担当者と握っておくことが大切です。

M&Aは適切なタイミングで社員に伝える必要があります。原則はクロージング時、もしくはクロージング後に社員に対するコミュニケーションを行います。

コミュニケーションには2つの方法があります。各々メリットとデメリットがあるので、会社の文化、社員の気風などを考慮して行うと良いでしょう。

1つ目が、売り手側の経営者が社員を集めて、会社売却の説明を行った後日、買い手側の経営者と会う機会を設けるような2段階で行う形式です。この形式では社員と買い手側の経営者と会うまでにタイムラグが発生するため、社員がM&Aに対して不安になる可能性があります。

2つ目が売り手側の経営者と社員、買い手側の経営者が同時に一堂に会して説明する形式です。この場合、1段階で会社売却の説明は完了しますが、社員にとってはサプライズになる懸念があります。一方、買い手の社長が社員から信頼が得られた場合には良い結果になりえます。

売却価格は設定する場合としない場合があります。設定しない場合には2つのケースがあります。1つ目は売り手側が希望売却価格を設定して買い手側に判断してもらうケース。2つ目は希望額を売り手側と買い手側の相談の形にするケースです。複数の買い手側企業に価値算定をしてもらい、最も高い買収金額を提示した会社に売却する場合、または買収金額とその他の諸条件を比べて、条件のよい買い手に売却します。

希望売却価格の設定で注意すべき点は、本来の客観的な企業価値と希望売却価格が乖離してしまうケースです。例えば、客観的な企業価値が5億円であるにも関わらず10億円を希望価格として打診しても、そもそも検討の土台に上がらず、高すぎる売却希望価格が1人歩きして、企業価値が精査される前にM&Aが見送りになってしまうケースがあります。希望価格は明確に持ちつつも、適正な売却価格を設定しないと機会損失になりかねませんので考慮が必要です。

経営者にとって会社売却後も自身の人生は続きます。売却後にその会社から離れるケースや顧問や役員として続投するケースがありますが、完全に引退した場合に生きがいを持ち続けることが大切ではないでしょうか。特に中小企業の経営者やオーナー経営者は何十年も経営に関わることで経営が自分の人生の一部となっていることが多いです。売却後の人生や生活について具体的にイメージしておくことが大切だと思います。

会社売却後の経営者の成功事例を紹介します。会社を売却した後に、その資産を元に今度は儲けを意識しすぎない新しい商売を始めたり、 趣味に熱中したりする様なケースがあります。また、忙しくてできなかった子育てに熱中したり、旅に出かけたりして幸福な人生を送る元経営者がいます。

一方で失敗事例として、会社売却によって多額の資金と自由な時間を手に入れたにも関わらず、暇を持て余してしまうケースや金銭や物質的な価値に依存してしまう様なケースも多くあります。

心の底から求めることを本当に実現できたり、自分軸でやりたいことができるようになったりすることが、会社を売却した経営者にとっての成功事例かもしれません。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

会社売却には様々な背景や形があります。経営者にとってM&Aは人生を大きく左右するものです。会社売却をお考えの場合、豊かな知見や経験があるM&Aアドバイザーに相談されてはみてはいかがでしょうか。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR