企業が事業活動を行う際には資金調達が必要不可欠です。しかし、起業したてのスタートアップや中小企業、ベンチャー企業は信用力が少なく金融機関から融資を受けられないことも少なくありません。

ベンチャーキャピタルによる資金調達なら現在信用力が少ない企業に対しても、成長性を評価してもらえればまとまった資金調達を行うことが可能です。

今回の記事では、ベンチャーキャピタルの種類や役割、メリット・デメリットなどについて解説します。

資金調達については以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→資金調達とは?融資との違い・種類・メリット・デメリット・おすすめ方法を解説

目次

ベンチャーキャピタル(VC)は、未上場のスタートアップ企業に対して資金を提供する投資会社のことです。新しい技術や革新的なアイデアを持つ企業に投資し、その成長を支援します。主に、未上場の成長期待企業への出資を通じて、将来的に大きなリターンを得ることを目指しています。

投資先企業が株式公開(IPO)や株式譲渡により株式を売却した際に得られるキャピタルゲインがベンチャーキャピタルの主な収益源です。このため、ベンチャーキャピタルは単に資金を提供するだけでなく、経営指導や市場戦略の策定、さらには必要なネットワークの構築を行うことで、投資先企業の価値を最大化する役割を担います。

株式譲渡やキャピタルゲインについては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→株式譲渡とは?方法・手続き・税金・中小企業特有の注意点を解説

→キャピタルゲインとは?インカムゲインとの違い・税金・税率を解説

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

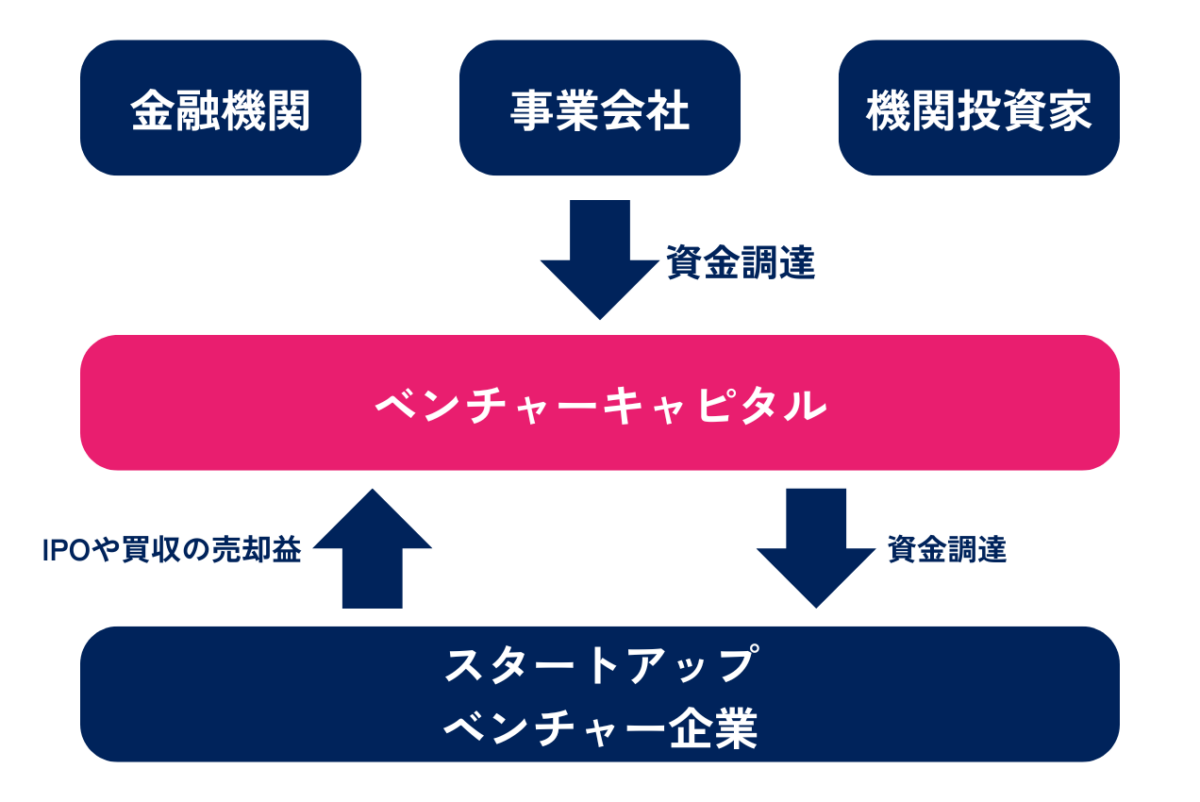

ベンチャーキャピタルが出資を行う際は、金融機関、事業会社、機関投資家などから資金を集め、その資金を成長が期待されるスタートアップやベンチャー企業に投資します。投資の対価として、これらの企業から株式を取得し、企業が株式公開(IPO)や他社による買収を達成した際に、これらの株式を売却してリターンを得るというのが基本的な仕組みです。

ベンチャーキャピタルの運営には大きく二つの方法があります。一つは自己資金を用いて直接投資を行う「自己資金投資」、もう一つは投資ファンドを組成して投資を行う「ファンド投資」です。自己資金投資は、ベンチャーキャピタル自身が保有する資金を活用する形式であり、投資回収の期限を設けない場合があります。一方、ファンド投資では、ベンチャーキャピタルがファンドマネージャーとして機能し、外部から出資を受けてその資金を管理・運用します。

ファンドからの投資では、出資者との間で組合契約を締結し、定められた投資期間内に資金を投資し、期間終了時には投資を回収する責任があります。このファンドには様々な投資家が出資者として関与しており、彼らはリターンの実現だけでなく、経営ノウハウや事業シナジーの追求を期待します。

また、単に資金を提供するだけでなく、経営支援や専門的なアドバイスを提供し、投資先企業の成長と成功を促進します。

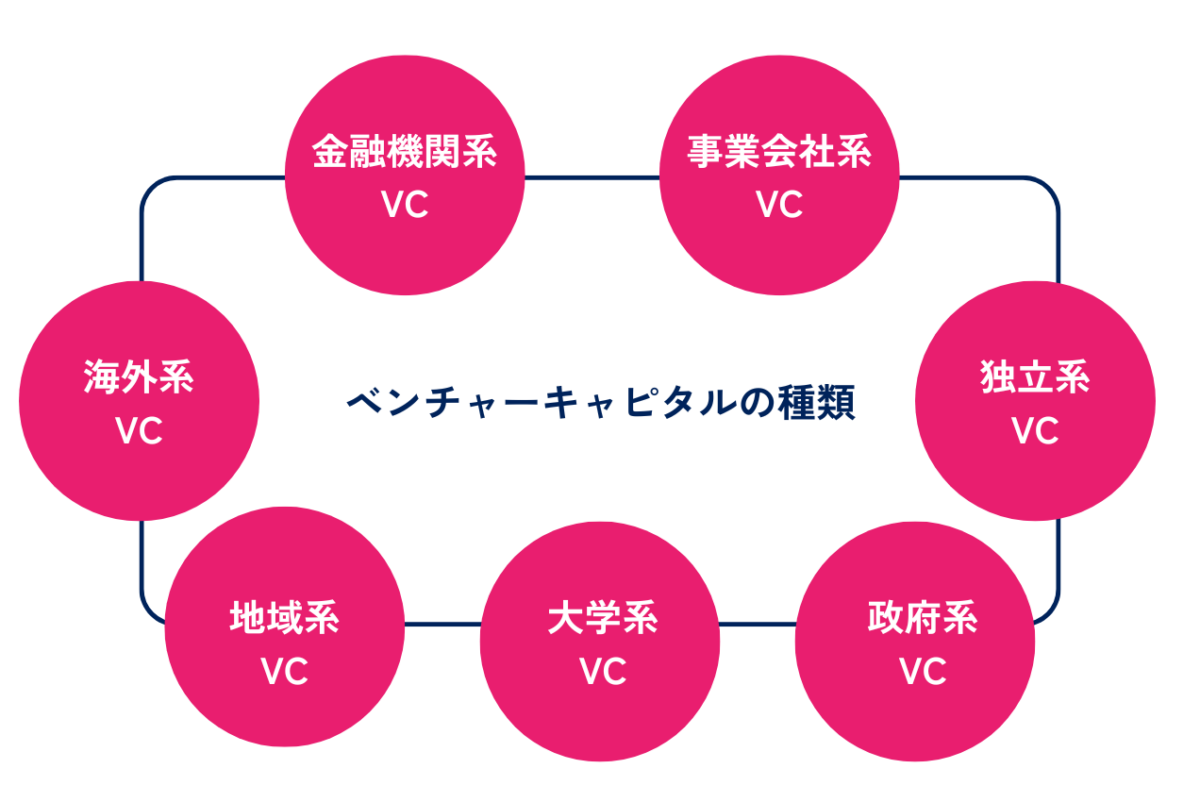

主なベンチャーキャピタルは、以下の7種類に大きく分けられます。

金融機関系ベンチャーキャピタルは、銀行や証券会社などの豊富な資金力を持つ金融機関が運営元となっている投資会社です。このタイプのベンチャーキャピタルは、大手金融グループに属していることが多く、大規模な投資案件への対応が可能です。主な代表例には、三菱UFJキャピタル、SMBCベンチャーキャピタル、みずほキャピタルなどがあります。

事業会社系ベンチャーキャピタル(CVC)とは、主に大手企業が母体となるベンチャーキャピタルで、自社の成長と新技術の導入を目的とした投資を行います。このタイプのベンチャーキャピタルは、自社の主要事業との相乗効果を狙うため、投資対象は企業ごとに特色があります。たとえば、NTTドコモ・ベンチャーズや伊藤忠テクノロジーベンチャーズなどが有名です。

事業会社系ベンチャーキャピタルは、キャピタルゲインの追求だけでなく、投資先企業との協業を通じて新しい市場や技術を自社に取り込むことを目指しています。その結果、投資先は資金だけでなく、事業ノウハウや市場へのアクセスなど、事業会社ならではのリソースを受けることができます。

独立系ベンチャーキャピタルは、特定の親会社や企業グループに属さない投資会社です。このタイプのベンチャーキャピタルは、独立した資本で運営され、親会社の影響から自由であるため、柔軟な投資戦略を展開できる利点があります。

代表的な機関は、ジャフコ、日本アジア投資、グローバルブレインなどがあります。これらの会社は、広範囲にわたる業種や成長段階の企業に投資を行い、独自の投資判断で高いリターンを目指します。

国や地方公共団体などの公的機関が出資者となって設立されたベンチャーキャピタルを政府系ベンチャーキャピタルと言います。主に国内産業の振興と技術革新を促進する目的で運用されています。

主な機関には、東京中小企業投資育成、産業革新機構(INCJ)、産業革新投資機構(JIC)などがあります。これらの機関は、技術力が高いが資金調達が難しいスタートアップや中小企業に対し、資金だけでなく、ビジネスモデルの改善やマーケティング戦略の提供など包括的な支援を行っています。

大学系ベンチャーキャピタルは、主に大学の研究成果や技術を社会実装することを目的としたベンチャーキャピタルです。大学が関与する形で運営され、大学からの技術移転や産業化を促進する役割を担います。

また、単に資金を提供するだけではなく、大学の持つ豊富な研究リソースや人的ネットワークを活用して、新しい技術やイノベーションの商業化を支援します。これにより、研究成果が市場に出る速度が加速され、科学技術の社会への貢献が期待されます。

このタイプで主要な機関には、東京大学協創プラットフォーム開発(UTokyo IPC)、京都大学イノベーションキャピタル(Kyoto iCAP)、慶応イノベーション・イニシアティブ(Keio Innovation Initiative)などがあります。

地域系ベンチャーキャピタルは、特定の地域内の産業や資源を活用し、地域経済の活性化を目的としたベンチャーキャピタルです。地域の特性を生かしたビジネスの発展や新技術の導入を支援し、地域全体の成長に貢献します。

地域に根差した企業への投資に特化しており、主に地方の金融機関や地方自治体が出資者として関わることが多いです。地域特有の産業を強化し、新たな雇用機会を創出することを目指しています。

代表的なものとして、北海道ベンチャーキャピタルや東北イノベーションキャピタルなどが存在します。

国外の企業やファンドが母体のベンチャーキャピタルが海外系ベンチャーキャピタルです。この種のベンチャーキャピタルは国内のものと比べて、投資額が大規模であり、国際的なネットワークを生かした活動が特徴です。また、大型投資を実施する場合、経済合理性を重視する点が重要です。

主な企業として、AppleやGoogleへの投資実績があるセコイア・キャピタルや、Amazonへの投資で知られるクライナー・パーキンスが挙げられます。

ベンチャーキャピタルからの資金調達と他の資金調達方法には、以下のような違いがあります。

銀行融資には返済義務があり、借りた資金に利息を支払いながら返済する必要がありますが、ベンチャーキャピタルからの資金調達は出資を受ける形であり、返済義務は基本的に存在しません。

また、ベンチャーキャピタルはその性質上、投資先企業に対して経営支援を行うことが多く、新興企業や革新的なプロジェクトに対して積極的に資金を提供します。これに対し、銀行融資は信用状態や担保に基づくことが多く、特に新設企業や未確立のビジネスには慎重な姿勢を取ることが一般的です。

ベンチャーキャピタルは一般的に、将来性の高い新興企業やスタートアップを対象に投資を行います。これに対し、投資ファンドは成熟した企業や、場合によっては経営再建が必要な企業に投資することが多いです。

この違いは、ベンチャーキャピタルが取るリスクの大きさにも反映されています。ベンチャーキャピタルはハイリスク・ハイリターンの投資を行い、新しい技術やビジネスモデルを持つ企業に出資することで、将来の大きな成長を目指します。一方、投資ファンドはリスクを分散し、既に市場で確立された企業に投資することで安定したリターンを求めることが多いです。

さらに、投資ファンドは企業の株式の過半数を取得し経営権を握ることがありますが、ベンチャーキャピタルは経営権を持たない少数株主としての立場を保ちながら、企業の成長をサポートする役割を果たします。

エンジェル投資家は自らの興味や信念に基づいて特定の企業に投資を行います。そのため、自身が関心を持つ分野のスタートアップや事業者に投資し、彼らの事業成長をサポートするために積極的に経営参加することがあります。

また、エンジェル投資家による投資額は、ベンチャーキャピタルが管理するファンドからの出資額に比べて小規模であり、一般に数百万から数千万円程度です。

クラウドファンディングは、インターネットを介して不特定多数の人々から資金を集める手法であり、プロジェクトの支援者は金銭だけでなく、サービスや製品などの形でリターンを受け取ることが一般的です。この点で、クラウドファンディングはベンチャーキャピタルと根本的に異なります。

クラウドファンディングでは支援者が経営に影響を与えることは少ないですが、資金調達の規模が比較的小さく、プロジェクトの支持を得ることができなければ目標額に達しないリスクもあります。

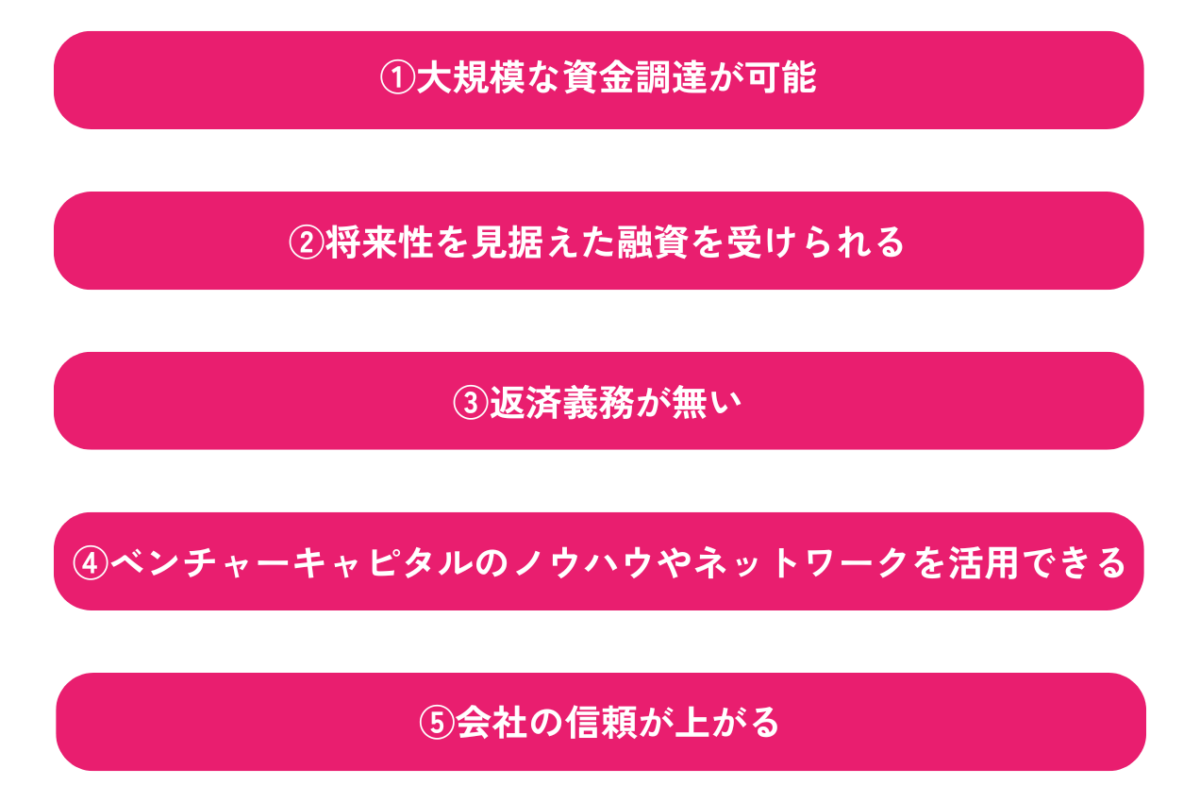

資金調達をベンチャーキャピタルから行うメリットは、

①大規模な資金調達が可能

②将来性を見据えた融資を受けられる

③返済義務が無い

④ベンチャーキャピタルのノウハウやネットワークを活用できる

⑤会社の信頼が上がる

以上の5つです。

ベンチャーキャピタルからの資金調達では、大規模な資金調達が可能です。日本におけるベンチャーキャピタルの平均的な投資額は1億円から2億円にも上り、この規模の資金は、新たな技術開発や市場拡大、更なる事業成長を加速させるのに十分な額です。このように、一度に大量の資金を調達できることは、特に資本が必要な段階で事業を急速に前進させるための大きな助けとなります。

通常の金融機関が過去の実績や財務状況を重視するのに対し、ベンチャーキャピタルは企業の将来性やビジネスモデルに焦点を当てるため、創業間もない企業でも革新的なアイデアや技術があれば資金を確保することが可能です。

ベンチャーキャピタルは、一般的な金融機関よりもリスクを取ることができるため、成長のポテンシャルを重要視します。その結果、新しい技術や市場に革命をもたらす可能性のある企業が、実績が少ない状態でも資金を受け取ることができます。これにより、企業は開発の加速や市場拡大など、さらなるビジネスチャンスを追求するための資本を手に入れることが可能です。

ベンチャーキャピタルからの資金調達のメリットの一つは、返済義務がないことです。銀行融資では、企業は借り入れた資金に加えて利息の支払いが義務付けられていますが、ベンチャーキャピタルからの出資は、資本としての提供であるため、利息の支払いや資金の返済が原則として求められません。

このため、特に資金調達が困難な創業初期の企業にとって、ベンチャーキャピタルは魅力的な資金源となり得ます。企業は返済のプレッシャーに悩まされることなく、事業の拡大や技術開発に専念できるため、成長の機会を最大限に活かすことが可能です。

ベンチャーキャピタルから資金調達をすることの大きなメリットの一つに、そのノウハウやネットワークを活用できる点があります。ベンチャーキャピタルは、単に資金を提供するだけでなく、経営戦略や市場展開に関する専門知識を提供します。これにより、特に経営経験が少ないスタートアップ企業にとって、価値ある支援を受けることが可能です。

さらに、ベンチャーキャピタルは豊富な業界コネクションを持っており、他の企業やエンジェル投資家とのネットワーキングを支援します。これにより、事業提携や追加の出資の機会が生まれることもあります。また、投資先企業間での協業を促すことで、シナジー効果を生み出し、事業の成長を加速させることが可能です。

ベンチャーキャピタルから資金調達を受けることは、会社の信頼を上げることにつながります。ベンチャーキャピタルが投資を決定する際は、その企業のビジネスモデルや将来性を厳しく評価します。したがって、ベンチャーキャピタルから資金提供を受けた事実自体が、企業が将来性豊かであると認められた証となるわけです。これにより、企業の社会的信用度が向上し、他の投資家や金融機関、取引先からも良い評価を得やすくなります。

特に、名高いベンチャーキャピタルから投資を受けた場合、その事実が公になることで企業の認知度と信頼度が一気に上昇します。このような背景から、ベンチャーキャピタルの支援を受ける企業は、新たなビジネスチャンスを引き寄せやすくなり、さらなる成長を期待できるのです。また、この信頼は金融機関からの追加融資を受けやすくするなど、後の資金調達活動にも大きなメリットをもたらします。

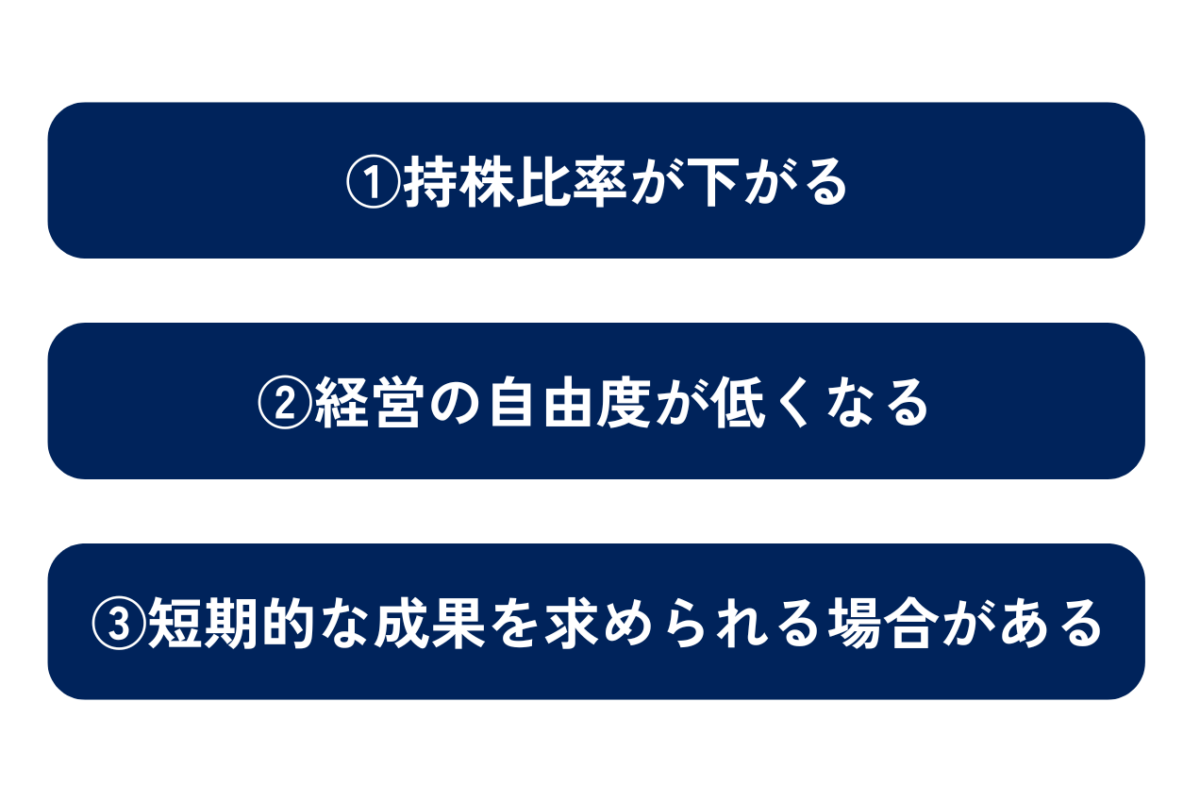

資金調達方法にベンチャーキャピタルを選ぶことで考えられるデメリットは、

①持株比率が下がる

②経営の自由度が低くなる

③短期的な成果を求められる場合がある

以上の3つです。

ベンチャーキャピタルからの資金調達は、持株比率の低下というデメリットも伴います。新株を発行しベンチャーキャピタルに譲渡すると、創業者や既存の株主の持株比率が相対的に減少し、これにより経営上の発言権や議決権が影響を受ける可能性があります。特に、大規模な出資を受けた場合、ベンチャーキャピタルが重要な経営判断において強い影響力を持つようになることも考えられます。

また、持株比率が低下するということは、将来的に企業が大きな利益を上げた際の売却益が減少するという経済的な影響もあります。株式の売却や配当による利益分配が、より多くの株主間で分けられることになるためです。このため、ベンチャーキャピタルからの出資を受ける際には、資金調達のメリットと持株比率の変動による経営への影響を慎重に考慮することが重要です。

ベンチャーキャピタルからの資金調達は、経営の自由度が低くなる可能性があります。ベンチャーキャピタルは基本的に投資した企業の株式を保有し、経営に積極的に関与します。この結果、経営方針や戦略についてベンチャーキャピタルの意見を取り入れなければならなくなることがあり、企業の創設者や主要株主が独自のビジョンに従って自由に事業を運営することが難しくなる場合があります。

特に、経営方針における大きな意思決定や戦略的な動向において、ベンチャーキャピタルが影響力を行使することがあります。たとえば、将来的な資金調達や事業の拡大方向、さらには経営陣の構成や重要なビジネスパートナーシップの選択に至るまで、ベンチャーキャピタルの意向が反映されることがあります。これにより、起業家が最初に描いた事業計画や理想とは異なる方向に事業が進むこともあります。

ベンチャーキャピタルが出資する場合、投資した資本に対する早期のリターンを期待することが一般的です。そのため、経営陣に短期間での成果を求めることがあります。このプレッシャーは、企業の戦略に大きな影響を与え、計画された長期的な成長よりも短期的な利益を優先する傾向に陥るリスクがあります。

また、期待される成果が得られない場合、ベンチャーキャピタルは投資の撤退を決定することもあります。その際、予期せぬ資金の回収を行うことで、企業は資金繰りや事業計画に大きな変更を迫られることになります。

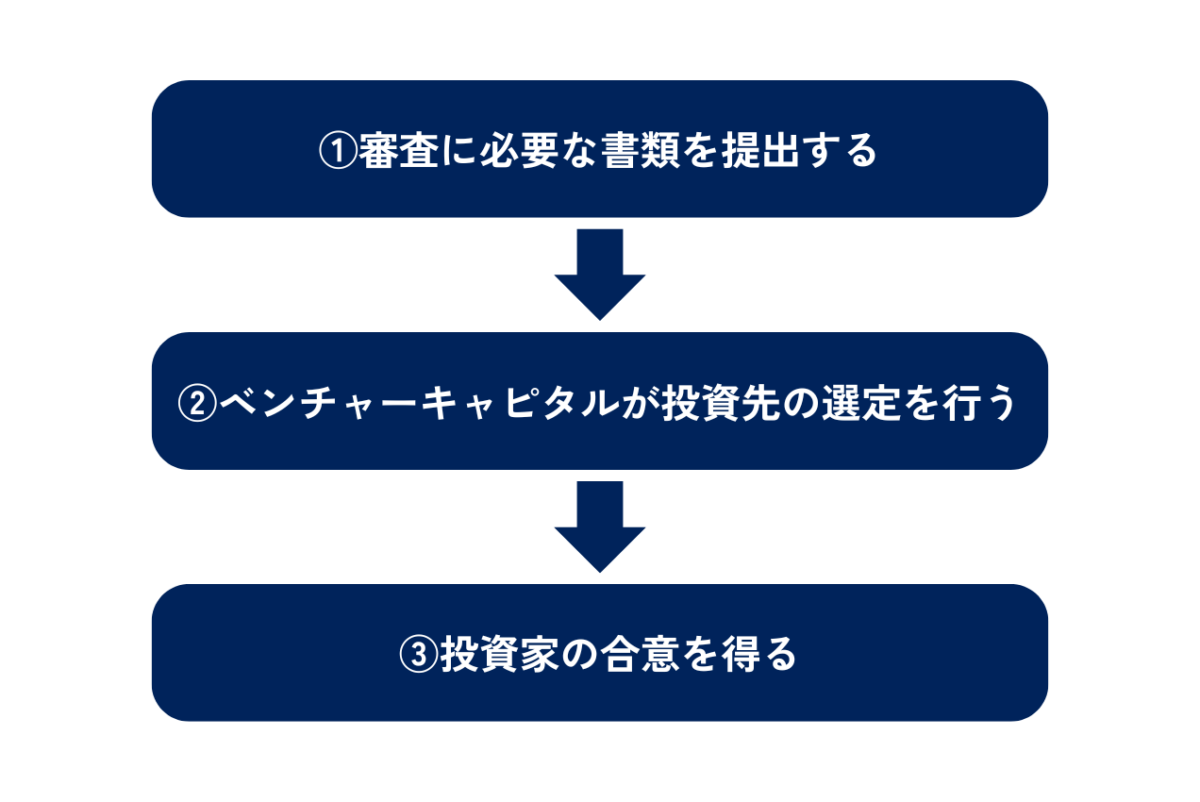

資金調達をベンチャーキャピタルから行う際の流れは、

①審査に必要な書類を提出する

②ベンチャーキャピタルが投資先の選定を行う

③投資家の合意を得る

以上のプロセスになります。

企業はまず審査のために必要な書類を提出する必要があります。提出書類の内容はベンチャーキャピタルによって異なりますが、基本的には企業の将来性を示す事業計画書が重要視されます。事業計画書の他にも、決算書や税務申告書、株主名簿、役員経歴書、組織図、登記簿謄本など、企業の財務状況や組織構造を示す詳細な情報が必要です。

提出書類には以下のようなものが含まれることが一般的です。

事業計画書:企業の将来の方向性や成長戦略を示す。

資金繰り表:企業の現在及び将来の資金の流れを予測。

決算書:過去数年間の財務成績を反映。

株主名簿及び株主総会議事録:企業の株式所有状況と株主との関わりを示す。

定款及び登記簿謄本:企業の法的な構造や登記情報。

これらの書類は、ベンチャーキャピタルにとって投資判断を行う上での基礎データとなります。提出された書類は、企業の現在の状況だけでなく、将来にわたるビジョンや可能性を評価するために詳細に検討されます。したがって、企業側はこれらの書類を丁寧に準備し、企業価値を最大限に伝えることが必要です。

次に、提出された資料を基にベンチャーキャピタルが投資先の選定を行います。この段階では、提出された資料の徹底的な精査が行われるほか、企業の現場を訪問し、経営者やキーパーソンへのヒアリングが実施されることも多いです。さらに、企業の財務や税務、法務に関するデューデリジェンスが行われ、企業のリスク評価が綿密に行われます。

ベンチャーキャピタルは、企業の提案したビジネスプランの実現可能性を評価し、市場の成長性や競争状況、業界の動向を分析します。投資の決定は、企業が将来性を有していると評価され、かつ、ベンチャーキャピタルの投資戦略に適合している場合に行われます。

事前に提出された各種書類の審査を通過した後は、投資審査会が行われ、関連する投資家たちが集まって提案された投資案件について議論します。この審査会は通常、1ヶ月から2ヶ月の期間をかけ、この結果が投資の可否を決定します。

合意が得られた場合、起業家とベンチャーキャピタルは投資の具体的な条件について交渉を進めます。ここでは、投資金額、持株比率、経営に対する条件など、細かな契約条項が詰められます。合意に至った後は、双方の合意のもとに投資契約及び必要に応じて株主間契約が締結されます。この契約は、企業の将来に大きな影響を及ぼすため、企業側は専門家に相談することが大切です。

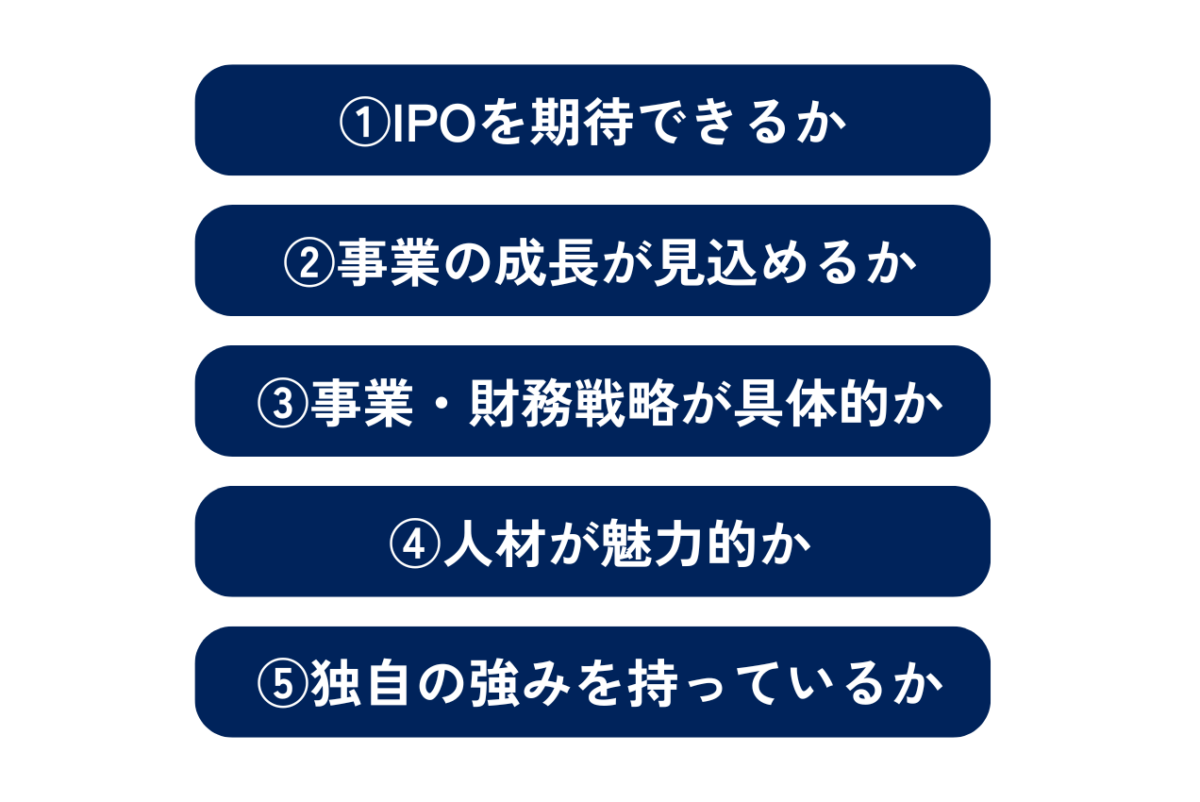

出資をするか決めるポイントとして、ベンチャーキャピタルは、

①IPOを期待できるか

②事業の成長が見込めるか

③事業・財務戦略が具体的か

④人材が魅力的か

⑤独自の強みを持っているか

以上の5点を重視しています。

ベンチャーキャピタルが出資を決定する際に重要視するポイントの一つは、投資先企業が将来的にIPOを行い、巨額のリターンをもたらす可能性があるかどうかです。投資先がIPOを果たすことができれば、企業価値が大幅に増加し、株価が数十倍に跳ね上がる可能性もあり、ベンチャーキャピタルはその投資から得られるリターンを最大化することができるためです。。

特に、ベンチャーキャピタルはその性質上、ハイリスク・ハイリターンの投資を行うため、IPOを通じて実現可能な金銭的リターンの大きさは、投資決定において非常に重要な判断基準となります。ただし、全てのベンチャー企業が成功し、IPOに至るわけではないため、事業の成長性や市場での競争力など、その他の多くの要素も総合的に評価されることになります。

スタートアップが進出する市場自体の成長性もポイントのひとつです。投資決定時には、現在の市場規模よりも、数年後にその市場がどれだけ成長している可能性があるかが重要視されます。市場の成長スピードや将来の規模が投資判断の大きな要素となります。

また、単に市場が成長するだけでなく、その市場が将来的にどれだけ大きくなるか、そしてその市場内でのニーズやトレンドがどう変化するかも、ベンチャーキャピタルにとっては重要な判断基準です。

ベンチャーキャピタルは、出資を検討する際にスタートアップの事業計画書を詳細に調査し、その事業の将来性を判断します。特に財務戦略の明確性が重要視されます。スタートアップがどのように市場内で収益を上げ、利益を得るか、またそのために必要な資金の計画が具体的かどうかが評価のキーポイントです。

さらに、事業計画書内での市場動向や業界の将来性に関する分析も必要です。ベンチャーキャピタルは、市場規模や業界の成長性を踏まえた上で、事業が持続可能な成長を遂げられるかを検証します。投資判断は、売上予測、利益計画、そしてそれに必要な資金調達計画がどれほど具体的で現実的かに基づいて行われます。

ベンチャーキャピタルが投資先を選定する際に、魅力的な人材の存在は重要な要素となります。完璧な経営チームが初期段階で揃っていることは必ずしも必要ではありませんが、成長ポテンシャルを実現できる魅力的なリーダーやチームメンバーがいるかどうかは、投資の判断基準になります。

特に、ベンチャーキャピタルはその投資先の長期的な成長をサポートするため、経営者の資質や人間性を重視します。企業が成長する上で不足している要素があれば、ベンチャーキャピタルが専門知識やネットワークを活用して支援を行うこともあります。

ベンチャーキャピタルは、投資先となるスタートアップが持つ独自の強みを重要な評価基準のひとつとしています。特に、市場内で他社との差別化が図れるかどうかが鍵となります。

独自の技術力や、他社が簡単に模倣できない独自のビジネスモデル、特有の市場ニッチなど、競合他社にはない明確な優位性が求められます。ベンチャーキャピタルはこれらの要素を評価し、それが将来の市場において持続可能な競争力となるかを検討します。そのため、スタートアップは投資を受けるために、自社の独自性や市場内での競争優位を明確に示す必要があります。

ベンチャーキャピタルを選ぶ際は、短期的な収益を目的としているのではなく、その事業を本質的に支援し、共に成長できるパートナーかどうかを見極めることが大切です。事業に対する深い理解と、必要な経営支援や専門的なサポートを提供できるかどうかが、選定の重要な基準となります。

また、将来的な事業提携や市場拡大を見据え、ベンチャーキャピタルが持つ既存のネットワークや提携先との関係もチェックするべきポイントです。これらの要素は、ベンチャー企業の成長と直接的に関連しており、適切なベンチャーキャピタルの選定が事業成功の鍵となります。

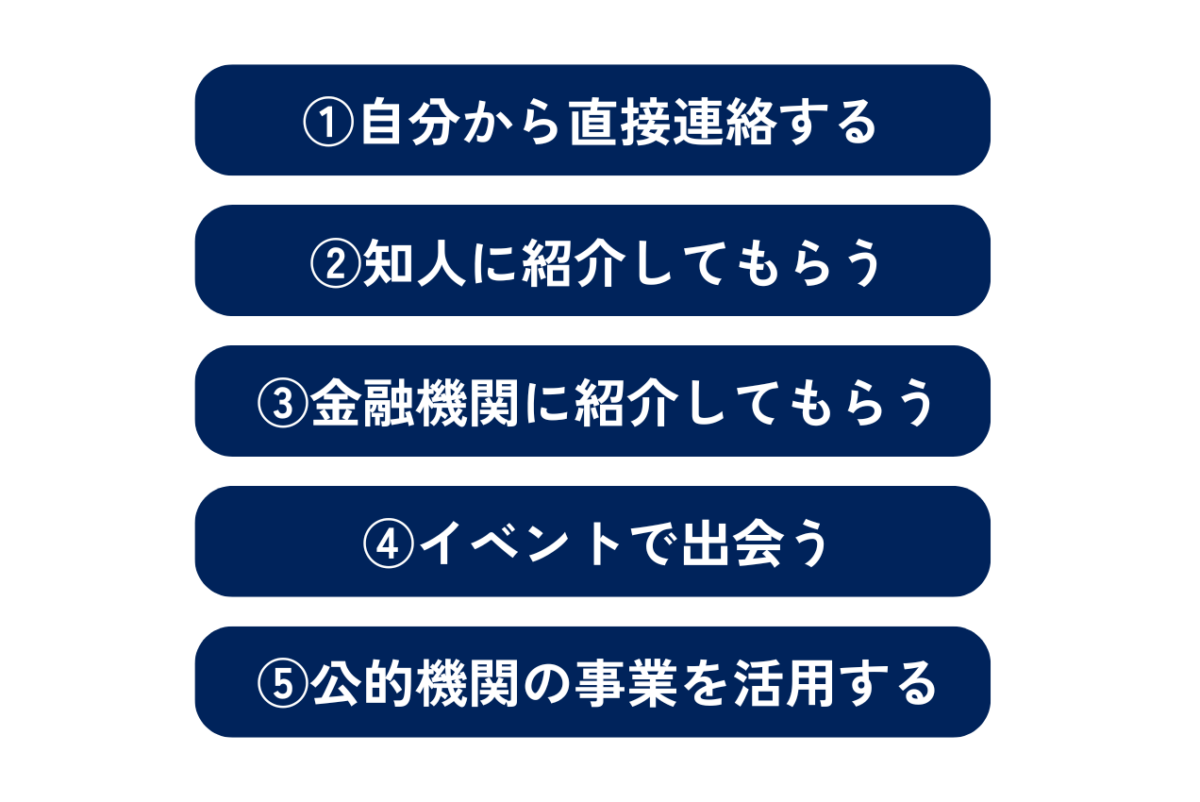

ベンチャーキャピタルと関わる方法は、

①自分から直接連絡する

②知人に紹介してもらう

③金融機関に紹介してもらう

④イベントで出会う

⑤公的機関の事業を活用する

主に以上の5つです。

自分から直接ベンチャーキャピタルに連絡を取ることは、資金調達を目指す起業家にとってアクセスしやすい方法です。多くのベンチャーキャピタルが公式サイトに連絡先を掲載しているため、適切なベンチャーキャピタルを見つけたら、事業計画書や資金調達の提案をメール、電話、または専用の問い合わせフォームを通じて直接送ることができます。

このアプローチは速やかに行える利点がありますが、同時に多くの他のアプローチと競合するため、必ずしもすぐに結果が得られるとは限りません。そのため、事前にベンチャーキャピタルの投資ポートフォリオや関心事項を調査し、自社の提案がどのように一致するかを明確に示すことが重要です。また、一部のベンチャーキャピタルでは、定期的に起業家向けの面談の機会を設けているため、こうしたイベントを利用するのも良い方法です。

信頼できる知人からの紹介は有効な方法です。信頼できる起業家や経営者から紹介を受けることにより、ベンチャーキャピタルとの間での信頼関係を築きやすくなります。

特に、ベンチャーキャピタルから既に資金を調達している企業の経営者など、業界内での信頼がある人物からの紹介は、そのベンチャーキャピタルとの信頼構築に直結します。さらに、紹介者からベンチャーキャピタルの投資方針や対応の特性について具体的なアドバイスを受けることができるため、資金調達の交渉においても有利に進めることが可能です。

ベンチャーキャピタルとの関わりを持つ方法のひとつとして、金融機関に紹介してもらう方法があります。多くの銀行や信用金庫は、ベンチャーキャピタルと連携しているため、金融機関を通じてベンチャーキャピタルへのアクセスを得ることができます。

金融機関は自身の信用を保つために、紹介する企業を慎重に選ぶ傾向があります。そのため、企業がベンチャーキャピタルからの資金調達を目指す際は、事業計画がしっかりしており、将来性が期待できることが重要です。これらの条件を満たしていれば、金融機関は企業をベンチャーキャピタルに紹介する可能性が高まります。

ベンチャーキャピタルとの出会いの場として、特にイベントやビジネスコンテストが有効です。多くのベンチャーキャピタルがスタートアップの潜在力を見極めるために、イベントを利用しています。企業家が自社の事業プランをプレゼンテーションすることで、その場で投資のチャンスを掴むことがあります。

また、イベントへの積極的な参加は、ベンチャーキャピタルとの有意義な接点を作るだけでなく、業界内でのネットワークを広げ、同業他社や他の投資家との関係構築にも役立ちます。

公的機関を通じてベンチャーキャピタルと接触する方法は、中小企業やスタートアップにとって有効です。商工会議所や中小企業基盤整備機構(中小機構)などの機関が、中小企業向けにさまざまな支援プログラムを提供しています。これらの機関は、特に成長可能性が高い企業を対象に、ベンチャーキャピタルに紹介するサービスを提供しており、投資先としての潜在力を評価された場合、資金調達の機会が得られることが期待できます。

例えば、大阪商工会議所では「投資先発掘・育成事業」を通じて、成長が期待されるビジネスを発掘し、必要に応じて専門家による助言やベンチャーキャピタルへの紹介を行っています。中小機構自身が投資ファンドを組成し、直接的な資金提供や経営支援を行うケースもあります。

政府や地方自治体も、ベンチャー企業を支援する多様なプログラムを提供しており、これらを通じてベンチャーキャピタルとのマッチングの機会を得ることができます。これらのプログラムは、資金調達だけでなく、事業提携やネットワーキングの場としても機能します。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、ベンチャーキャピタルの種類や役割、メリット・デメリットなどについて解説しました。

起業したばかりで信用力が少ないスタートアップなどは、ベンチャーキャピタルから出資を受けることで効率的に資金調達を行うことができ、また必要に応じてアドバイスを得たりネットワークを広げることも可能です。この記事が資金調達先選びの参考になれば幸いです。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR