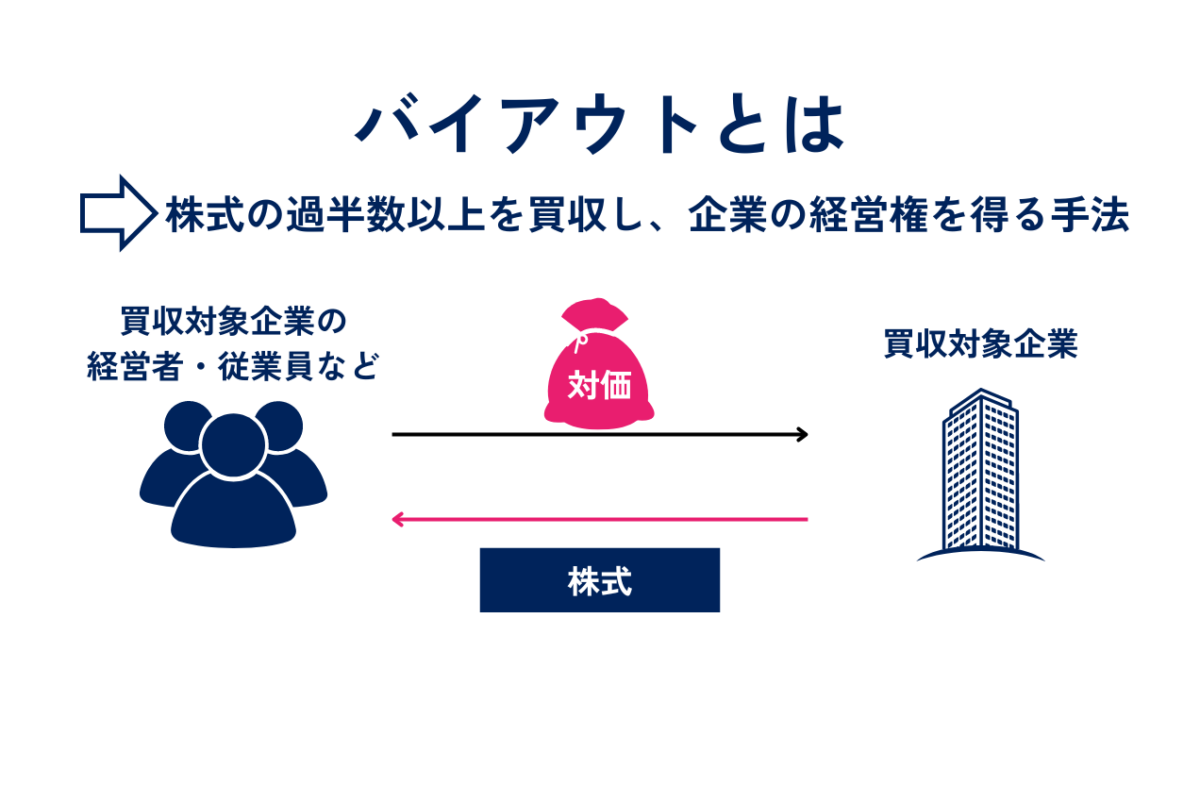

バイアウトとは、企業の経営権を取得するために経営者や従業員が自社の株式を買収する手法を指します。

今回の記事では、

・バイアウトとは?

・バイアウトと類似用語との違い

・バイアウトの種類と手法

・各バイアウト手法のメリット、デメリット

・バイアウトを成功させるポイント

・バイアウトを実施するうえでの注意するべきポイント

について解説いたします。

この記事が皆さまの役に立てば幸いです。

M&Aの目的について、詳しく知りたい方はこちらの記事をご覧ください。

→M&Aの目的とは?手法・流れ・成功のポイントまで詳しく解説!

目次

バイアウトとは、企業の経営権を取得するために経営者や従業員が自社の株式を買収することを指します。英語では「Buy Out」と表記され、主に経営再建や事業継続、収益拡大を目的としています。この手法を用いることで、株主の意向に左右されずに独立した経営が可能となります。

業績悪化時においては、経営権を確保することで迅速な企業再建の実施が可能です。しかし、多額の資金調達が必要となり、資金繰りが課題となることもあります。バイアウトの実施により、経営の安定と継続が図られ、企業の成長を促進する手段として広く認識されています。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

バイアウトと類似した用語として「イグジット」があります。バイアウトとの違いを解説いたします。

| 意味 | |

| バイアウト | 買収 |

| イグジット | 売却・投資回収 |

イグジットとは、企業の創業者や投資ファンドが保持する企業の株式を第三者に売却し、利益を得ることが目的とされます。一方、バイアウトは株式を取得し経営権を掌握することを意図しており、企業の売却による投資資金の回収というイグジットとは相反するものになります。

バイアウトには様々な種類と手法が存在します。買収を成立させるための買い手などが異なります。

それぞれの違いを解説いたします。

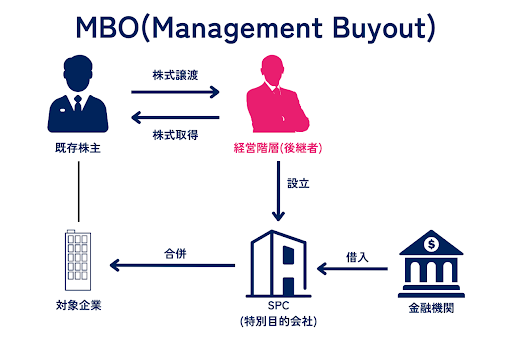

マネジメント・バイアウト(Management Buy Out=MBO)とは、企業の経営チームが自社の株式を購入し、経営権を取得する手法です。特に上場企業での事例が目立ちます。経営陣が株主から株式を買い取り、企業を非公開化することにより、市場の影響を受けずに会社の運営や事業再建等ができるようになります。

資金調達の一般的な方法としては、特別目的会社(SPC)を設立し、その会社を通じて金融機関からの借入れを行います。その資金で株式を買い取り、最終的にはSPCと企業が合併することで、経営陣が直接株主となり経営権を取得します。

MBOは、親会社が子会社や特定の事業部を独立させたいと考えた時にも利用されます。この際、第三者に売却するのではなく、経営陣が直接株式を購入し、新たな独立した企業として再スタートするケースがあります。このプロセスにより、事業承継がスムーズに進みます。

MBOについて、詳しく知りたい方はこちらの記事をご覧ください。

→MBOとは?M&A・TOBとの違い・メリット・流れ・事例を解説

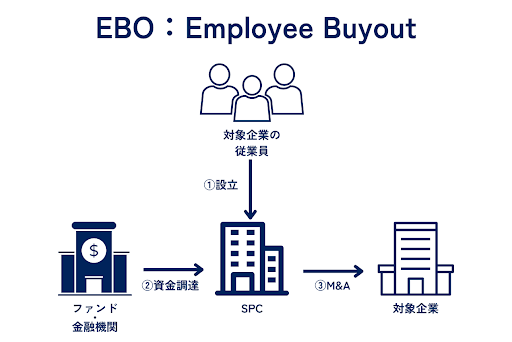

エンプロイー・バイアウト(Employee Buy Out=EBO)は、従業員が自社の株式を購入し経営権を獲得する手法です。これは特に事業承継が必要な状況、例えば後継者が不在の場合に有効であり、企業の持続可能な運営を支援する目的で採用されます。

特に、中小企業においては、後継者の不在が経営上の大きな課題となることが多く、EBOはこれを解決するための一つの戦略となります。従業員が経営者としての役割を担うことで、経営の大きな変動を避け、離職率の低下も期待できるためです。

ただし、従業員が自社の株式を大量に購入し経営権を確保するには相応の資金が必要であり、大きな課題となります。

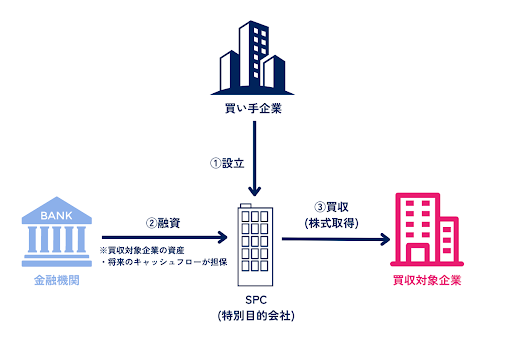

レバレッジド・バイアウト(Leveraged Buy Out=LBO)は、買収を行う際に対象企業の資産や将来のキャッシュフローを担保に設定し、金融機関から資金を調達する手法です。この戦略により、自己資金が少ない状況でも企業の買収が可能となります。

LBOのプロセスでは、通常、特別目的会社(SPC)を設立し、このSPCを通じて必要な買収資金を金融機関やファンドから調達します。その資金で対象企業から株式を購入し、最終的にSPCと買収対象企業を合併させることで買収を完了します。この方法では、少ない自己資金から大きなてこの作用を利用して企業を買収することが特徴です。

買収後は、借入れた資金は買収した企業の負債として組み入れられ、事業の再構築が行えるため、将来的な収益により負債の返済が可能となります。この手法は、MBOやEBOと異なり、主に社外の個人や他企業が行う点が特徴です。

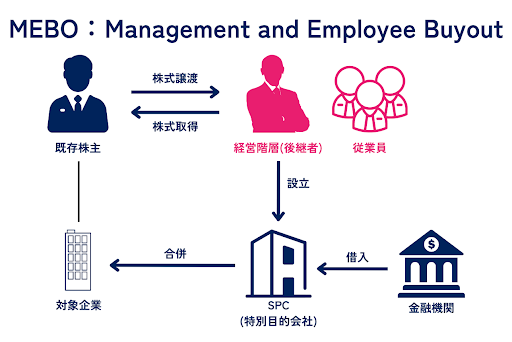

マネジメント・エンプロイー・バイアウト(Management & Employee Buy Out=MEBO)は、企業の経営陣と従業員が協力して自社の株式を買収し、経営権を獲得する手法です。この手法では、従業員が経営陣とともに経営戦略に積極的に関与し、企業価値の向上に寄与します。

MEBOは、MBO(マネジメント・バイアウト)と異なり、経営陣だけでなく従業員もバイアウトのプロセスに参加する点が特徴です。この経験を通じて、従業員は経営に対する理解を深め、会社全体としての連帯感を高めることが可能です。

しかし、MEBOの実行には資金調達が難しい場合が多く、特に従業員が株式を購入するための十分な資金を集めることが困難である場合、この手法が実行に移されることはありません。

各バイアウトの手法では、資金調達や買収後の企業運営に関するメリット・デメリットが存在します。

それぞれの手法におけるメリット・デメリットを解説いたします。

MBOは企業の経営チームが自社の株式を購入し、経営権を取得する手法です。

MBOのメリット・デメリットを解説いたします。

MBOにより、経営方針の迅速な決定が可能となり、外部株主の影響を受けることなく中長期的な視点で戦略を立てることができます。

株式が非公開となることから起こる資金調達の困難化が挙げられます。特に、会社が上場を廃止する場合、外部からの資金調達がより難しくなる可能性があります。

さらに、経営陣が大量の株式を保有することによる利益相反のリスクも存在します。経営者が個人の利益を追求する行動が、会社全体の利益に反する可能性があるため、この点は特に注意が必要です。経営の自由度が増す一方で、外部からの客観的な意見が反映されにくくなることも、MBOのデメリットとして指摘されます。これにより、主観的な経営判断が増えるリスクがあり、長期的には企業の発展に悪影響を与えることも考えられます。

EBOは従業員が自社の株式を購入し経営権を獲得する手法です。EBOのメリット・デメリットを解説いたします。

従業員に経営権を譲渡することにより、優秀な人材が他社に流出するリスクを抑えつつ、経営陣の世代交代を円滑に実現できる点が挙げられます。

さらに、EBOは内部の従業員が買収を行うため、社内での反発が少なく、経営権の移行がスムーズに進むことが一般的です。従業員が企業文化や運営の詳細を既に理解しているため、第三者の介入による社風や社内環境の大きな変化を避けることができます。

主なデメリットは、必要とされる資金調達の難しさです。従業員が自社の株式を購入するためには、大量の資金が必要となり、特に大企業の場合、その額は膨大になる可能性があります。金融機関からの融資が一般的な資金調達手段ですが、これには厳しい審査が伴い、結果によっては、必要な融資額に到達できないリスクがあります。

さらに、自社の従業員が経営権を握ることによって生じるもう一つのデメリットは、現状維持バイアスです。このバイアスにより、会社の必要な体質変化が起きにくくなり、経営環境の変化に対する対応が遅れがちになります。

LBOは買収を行う際に対象企業の資産や将来のキャッシュフローを担保に設定し、金融機関から資金を調達する手法です。

LBOのメリット・デメリットを解説いたします。

少ない手元資金でバイアウトを実現できる点です。LBOでは、買収対象企業の資産や将来のキャッシュフローを担保にして買収資金を調達するため、買い手企業は自身の資金を大きく投入せずに済みます。これにより、買収資金が少ない場合でも大きな利益を狙うことが可能です。この手法は「てこの原理」を意味する「レバレッジド」という名称が示す通り、少ない資本で大きな効果を得ることができるのです。

さらに、LBOを利用することで得られるもう一つの大きなメリットは、節税効果です。買収に伴う資金の返済時に発生する利息を損金として計上することができるため、買い手企業は節税の恩恵を受けることができます。

資金調達時の借入金の金利が高い点です。高金利の借入れにより返済の負担が大きくなり、資金繰りが厳しくなる可能性があります。このため、十分な再建見込みがない場合には、倒産のリスクも増大します。

また、LBOは経営改善による大幅な利益創出が前提となる手法です。企業再建に失敗すると、投資した資金以上のリターンを得ることが難しくなり、場合によっては損失が膨らむリスクも伴います。したがって、少ない資金で大きな利益を期待する一方で、失敗時のリスクが高いことを認識する必要があります。

MEBOは企業の経営陣と従業員が協力して自社の株式を買収し、経営権を獲得する手法です。

MEBOのメリット・デメリットを解説いたします。

経営陣と従業員が協力して自社の株式を取得することで、企業の持続的な発展を目指すことができます。従業員が経営に直接参加するため、MEBO実施後の企業価値向上に対するインセンティブが高まり、全体のモチベーションが大きく向上します。

MEBOはMBOやEBOに比べて、出資負担を抑えられる点も魅力です。経営者と従業員が共同で資金を出し合うため、一人あたりの負担が軽減されます。また、会社の業績が向上すれば、経営者と従業員の双方に金銭的なメリットがもたらされます。経営陣と従業員が一体となって企業を成長する姿勢が強まります。経営に対する従業員の意識向上も期待され、企業全体の競争力が強化されるでしょう。

そもそも実現が非常に難しい点が挙げられます。従業員にも株式を買い取ってもらう必要があるため、株式を購入したい従業員が少ない場合、この手法は成立しません。従業員が株式を購入するための資金を準備するのも難しく、金融機関や投資ファンドからの資金調達が必要になるケースが多いです。

さらに、MEBOでは、事業内容の大きな変化や外部とのシナジー効果を期待することが難しいという点もデメリットとなります。自社の経営陣や従業員が事業を引き継ぐため、外部からの新たな視点や革新的なアイデアが入りにくくなります。これにより、企業の成長や発展に対する制約が生じる可能性があります。

バイアウトには様々な手法やメリット・デメリットがあることを解説してきました。

ここでは、バイアウトを成功させるために大切なポイントについて解説いたします。

企業価値の評価によって株式の買取価格は大きく変動するため、正確な評価が求められます。しかし、自社の価値を客観的に評価することは難しく、多くの企業にとって課題となります。

そのため、専門家による企業価値の評価が不可欠です。企業価値を正確に把握することで、バイアウト時に適正な価格で株式の売却が実現し、取引がスムーズに進むでしょう。専門家の意見を取り入れ、企業価値を多角的に評価することが、バイアウトの成功に直結します。

バイアウトファンドとは、投資家から資金を集め、業績不振の企業に投資してその企業価値を向上させた後に売却し、得た利益を投資家に還元するファンドです。バイアウトファンドは、企業の過半数の議決権(株式)を取得して、経営に深く関与します。これにより、投資先の企業の経営改善を支援し、株式価値の向上を図ります。具体的には、リスクマネーの供給や経営メンバーの派遣などを行い、企業の経営力強化を目指します。このような取り組みを通じて、企業は経営再建や成長の機会を得ることができます。

さらに、バイアウトファンドは一定期間内に企業を売却することを前提としているため、計画的な経営再建が可能です。これにより、企業の持続的な成長が見込まれます。また、経営の専門知識を持つ人材が派遣されることで、企業価値の向上が期待されます。

バイアウトを成功させるためには、M&Aの専門家に依頼することが非常に重要です。M&A仲介会社やバイアウトファンドは、企業の売却や買収に関する豊富な知識と経験を持っており、その支援が不可欠です。彼らは企業価値の評価から条件交渉まで、幅広いサポートを提供します。

M&A仲介会社は、売り手と買い手の間に立ち、スムーズな交渉を実現するためのアドバイザーとしての役割を果たします。専門的な知識が必要な複雑な契約書の作成や、相手企業との詳細な条件交渉をスムーズに進めるためには、専門家の助けが欠かせません。

大手M&A仲介会社・マッチングサイトについて、詳しく知りたい方はこちらの記事をご覧ください。

→【徹底比較】M&A仲介会社・マッチングサイト一覧!大手5社はどこ?

バイアウトの対象となる売り手企業が注意すべきポイントや買収された後に注意すべき事項について、解説いたします。

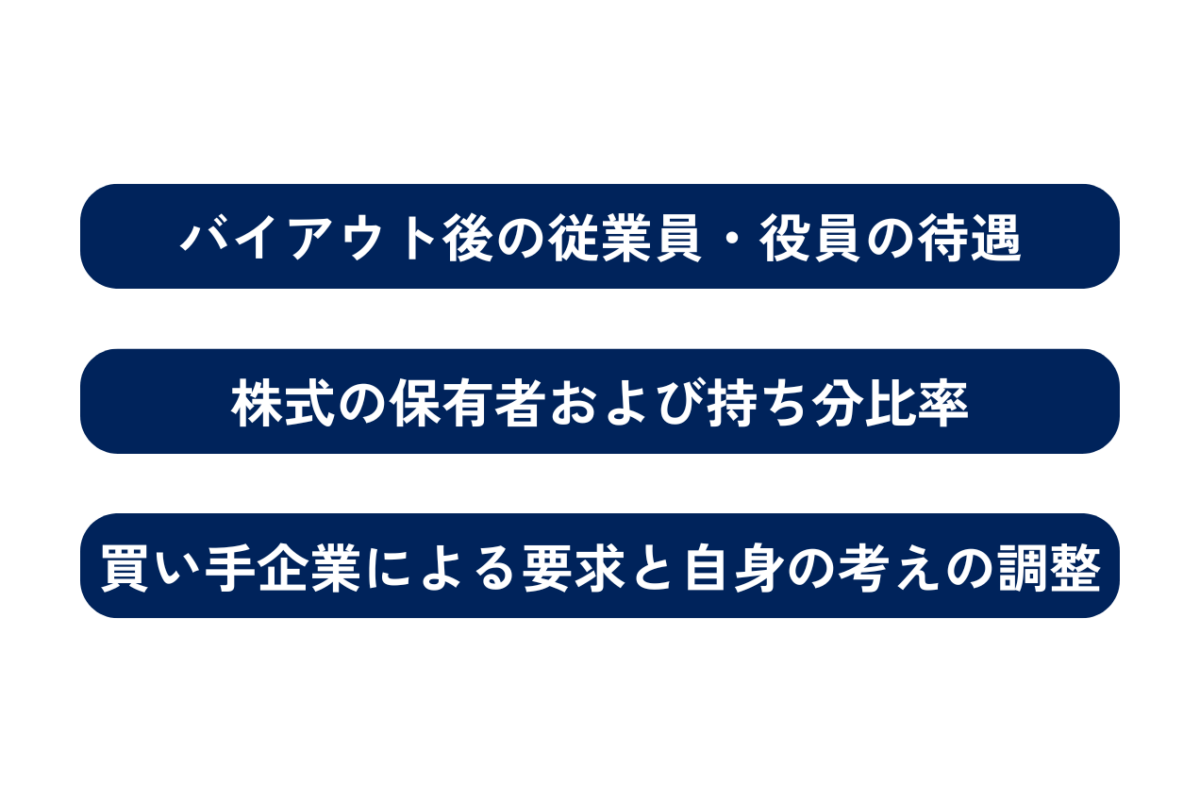

従業員や役員の待遇に特に注意を払う必要があります。バイアウト後、従業員の処遇や労働環境が変化する可能性があるため、事前に買い手側との詳細な交渉が不可欠です。

また、役員に関しても同様に注意が必要です。役員は通常、従業員と異なり雇用契約を持たないため、買い手側の意向によって解雇されたり、他の会社の役員として配置転換されたりする可能性があります。これを防ぐためにも、事前に役員の処遇についても買い手と交渉し、合意を得ることが重要です。

株式の保有者および持ち分比率に注意することが重要です。バイアウトでは通常、売り手企業が所有する全ての株式が買い手企業に譲渡され、完全子会社化されるケースが多いです。しかし、一部の株式を現経営者に残すという選択肢もあります。

株式の保有比率は、基本的に交渉によって決まりますが、買い手側の意向が強く反映される傾向があります。買い手企業がどれだけの支配力を持ちたいかにより、最終的な持ち分比率が決定されることが一般的です。従って、株式の一部を手元に残したい場合は、買い手企業との詳細な交渉が不可欠です。

また、現経営者が一部の株式を保持することにより、企業の継続性や経営の安定性が維持される利点もあります。しかし、これが成立するかどうかは買い手側の戦略次第であり、全ての株式を譲渡することでスムーズなバイアウトを実現する場合もあります。

買い手企業の要求と自社の要望を調整することが重要です。買い手企業は事業再生や収益拡大を目指しており、その過程で売上や利益の向上、サービスや商品の改善を求めてくることが多いです。これらの要求に対して、事前にどのような要望が出るかを予測し、円滑な話し合いを通じて合意を図ることが求められます。

買い手企業の要求に応じることで、既存の取引先や従業員に対する影響を最小限に抑えることも大切です。要求が過度であれば、従業員や役員の間に不満が生じる可能性があります。これを避けるために、買い手企業の意向を予め説明し、従業員や取引先との信頼関係を維持することが必要です。

さらに、買い手企業の要求によっては、希望する金額での売却が難しくなる場合があります。こうした場合には、M&A仲介業者の支援を受けて交渉を進めることが効果的です。専門家のサポートを受けることで、買い手企業との交渉を有利に進めることができ、希望価格に近い条件での売却が可能となります。

この記事ではバイアウトについて、手法やメリット・デメリット、成功させるためのポイント、注意点など網羅的に解説しました。

バイアウトは、企業の経営権を獲得し経営再建や事業継続を図るための有力な手法です。議決権の過半数を握ることで、経営の自由度を高めることができますが、それぞれの方法には特有のメリットとデメリットがあります。そのため、企業の状況や目標に応じた適切なバイアウト手法を選択することが重要です。

バイアウトを成功させるためには、企業価値を正確に評価し、適切な出口戦略を立てることが不可欠です。また、既存の経営者や従業員、株式保有者などのステークホルダーとの利害調整も慎重に行う必要があります。特に、資金調達や交渉の過程では、専門家の助けを借りることがスムーズな進行に繋がります。

この記事が皆さんのお役に立てば幸いです。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR