多角的に複数の事業を運営する企業は、時に経営を見直し、事業の取捨選択をして効率化を図る必要に迫られることもあります。そのような場合に、スピンオフという手段を取ることで事業の再編が可能です。

今回の記事では、スピンオフの仕組み、メリット・デメリット、税制や事例などについて解説します。

この記事の監修者スピンオフとは、企業がある特定の事業や子会社を、新しい企業を設立する形で独立させることです。スピンオフの特徴は、親会社から独立した新会社は元の企業と資本関係を維持することが多い点です。スピンオフによって新しく設立した企業は、元の企業と資本関係が継続しながらも、独立した経営を行うことができます。

スピンオフが選ばれる理由は多岐にわたりますが、主に企業の事業部門が大きく成長し、それ自体で一つの会社として運営することが適切だと判断された場合、または特定の事業を更に専門的に発展させたい場合に行われます。これにより、元の企業は経営の効率化を図り、新会社は特定の事業に特化することが可能となります。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

スピンオフと類似のビジネス用語で「スピンアウト」や「カーブアウト」があります。それぞれの用語とスピンオフの意味の違いを解説します。

スピンオフとスピンアウトはいずれも企業が特定の事業部門や子会社を独立させる手法ですが、両者の最大の違いは、親会社と新会社の間の資本関係の維持の有無にあります。

スピンオフでは、親会社は新会社の株式の一部を保有し続けることが一般的です。

一方で、スピンアウトでは、新会社は親会社との資本関係を完全に断ち切ります。新会社は独立した経営戦略を追求する自由度が高まりますが、親会社の支援やリソースの利用ができなくなるため、自力での資金調達やリソースの確保が必要となります。

カーブアウトもスピンアウトと同様に、資本関係の有無という点でスピンオフと違いがあります。

カーブアウトは、企業が自社の一部を独立させ、新たなベンチャー企業として設立する手法です。このプロセスでは、親会社が外部の投資家から資金やリソースを集めることにより、事業部門を完全に独立させます。カーブアウトの主な目的は、切り離された事業が独自の戦略を追求し、市場内での成長と競争力を強化することにあります。このため、元の企業と新会社との間の資本関係は通常断絶されます。

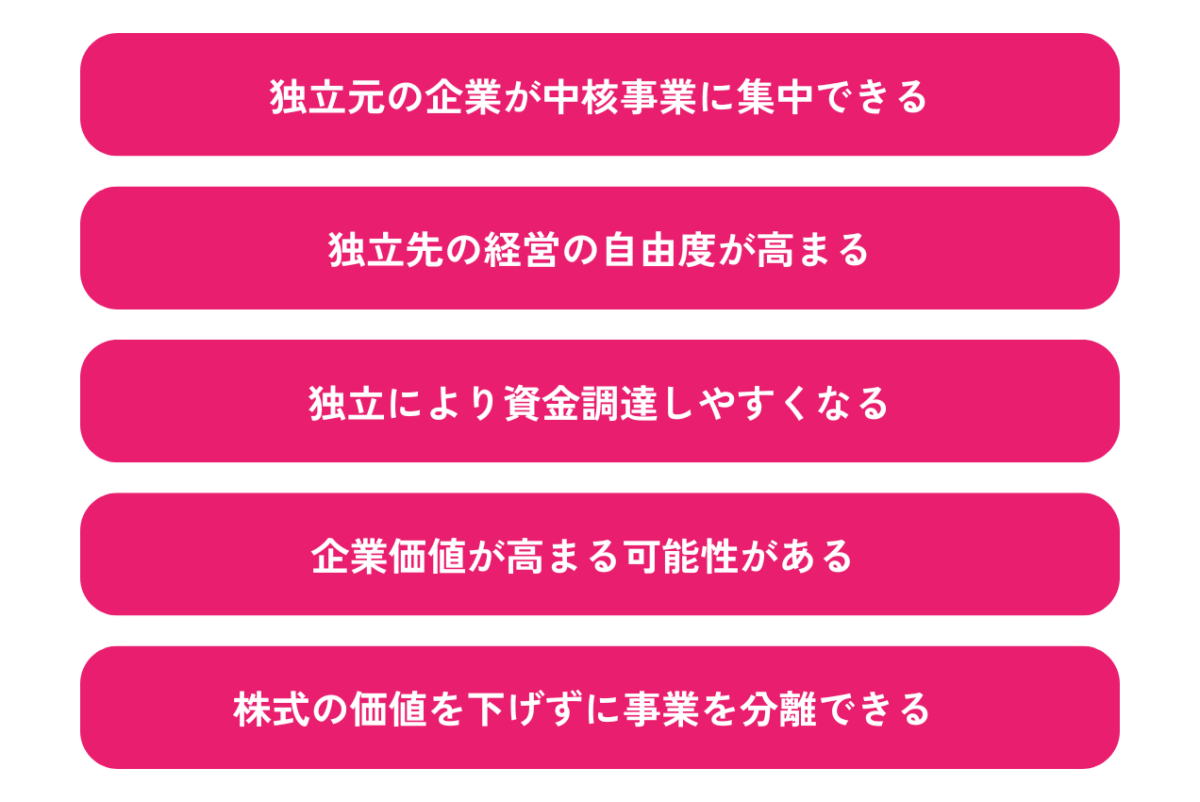

スピンオフのメリットは、

①独立元の企業が中核事業に集中できる

②独立先の経営の自由度が高まる

③独立により資金調達しやすくなる

④企業価値が高まる可能性がある

⑤株式の価値を下げずに事業を分離できる

以上の5つです。

スピンオフのメリットのひとつは、独立元の企業は事業再編を行いながらも企業価値を損なうことなく、主要事業に専念できることです。スピンオフによって、リソースを最も成長が見込まれる分野に集中投資することが可能になるため、事業のスリム化と効率化を実現できます。さらに、採算が取れない部門を切り離すことにより、財務の健全性を高め、投資家に対してより魅力的な企業イメージを提供することができます。

特に多くの事業を展開している大企業にとって、事業ポートフォリオの整理の方法としてスピンオフは有効な手段です。

スピンオフによって設立された新会社は、元の会社からの独立により、経営の自由度が大きく向上します。新会社は迅速かつ的確な意思決定が可能になり、新たなビジョンに基づいた経営戦略を自由に展開できるようになります。

また、新会社が親会社の古い慣習や制約から解放されることで、より革新的で現代的な企業文化を形成しやすいです。このことで新しい市場ニーズに迅速に対応するための柔軟性を育むことにもつながります。

スピンオフを行った新企業は、親会社との資本関係を維持しつつ独立することで、資金調達がしやすくなります。この資本的なつながりにより、新会社は外部からの信頼を獲得しやすく、必要な資金をよりスムーズに集めることが可能です。

また、スピンオフにより、独立後は以前競合していた企業とも自由にビジネスを展開できるため、新たなビジネスチャンスにつながります。

スピンオフにより独立した企業が成功を収めることは、その企業だけでなく親会社にとっても企業価値の向上につながる可能性があります。スピンオフによって事業内容がシンプルに整理され、組織が専門化されることで、経営の効率化が図られます。これにより、企業全体の業績が向上し、株価の上昇が期待できます。また、元の会社と新会社それぞれの会社が自社の強みを活かして専門性を高め、さらなる成長を遂げることが可能です。

さらに、新会社が株式上場を果たせば、その知名度や信頼度の向上により新たな投資家から投資を受けやすくなります。これは親会社にとってもプラスとなり、企業価値のさらなる向上につながる可能性があります。

スピンオフにおいては、ある事業または子会社が新会社として独立した際に、親会社の株主に新会社の株式が分配されます。このプロセスにより、株主は元の企業と新会社の株を保持することになるため、理論上は全体としての資産価値が減少することはありません。そのため、スピンオフは元の会社の企業価値を維持しながら、特定の事業を別の会社として独立させることが可能です。

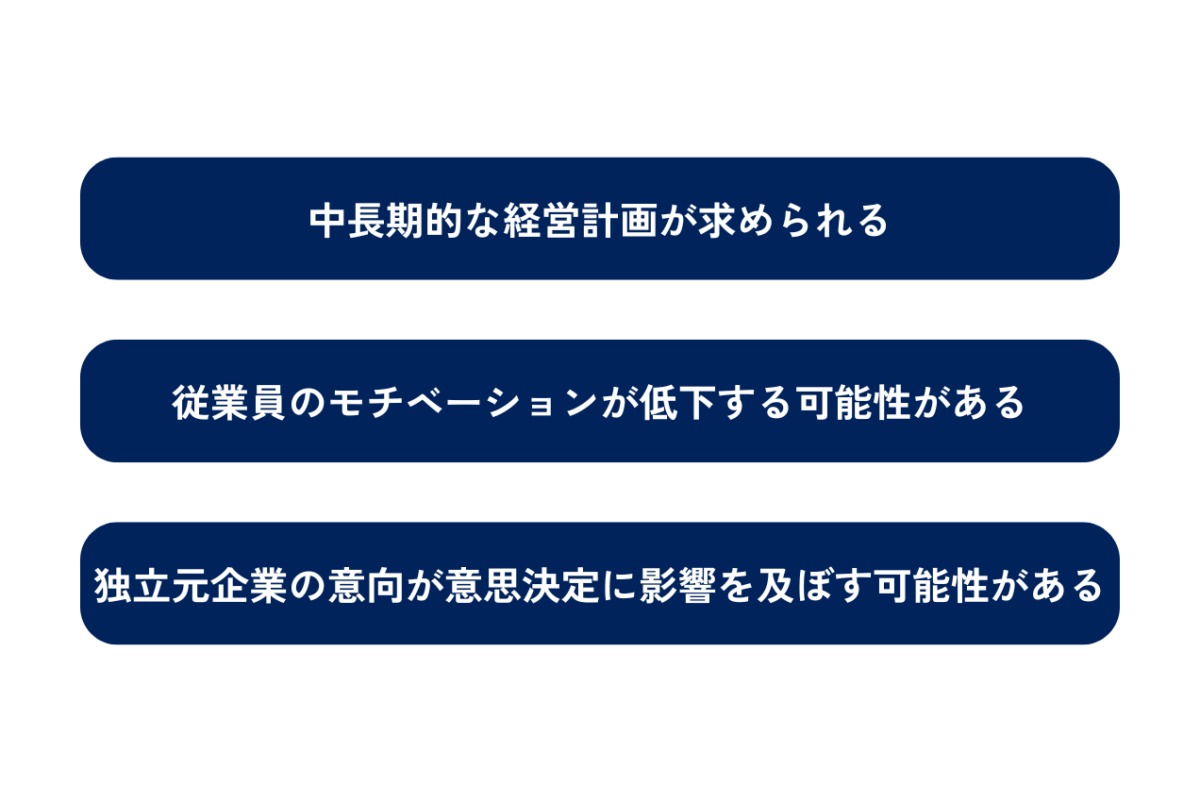

スピンオフのデメリットは、

①中長期的な経営計画が求められる

②従業員のモチベーションが低下する可能性がある

③独立元企業の意向が意思決定に影響を及ぼす可能性がある

以上の3つです。

スピンオフを行う際、新たに独立する新会社は、安定した親会社の支援体制から離れ、自立した経営基盤を築く必要があります。この変化によって、短期的には収益性を確保するのが難しいため、新会社は中長期的な視点で経営計画を策定することが必要です。設立された新会社は、独自の資源や能力を活かしながらも、新たな市場や競合環境に適応するための戦略が求められます。

スピンオフの実施により、従業員のモチベーションが低下する可能性があります。事業が独立する際には、元の企業に所属していた従業員も新設された企業への移動となることが多いですが、この移動が彼らの意向に反している場合があります。もし移動する従業員の意向が十分に反映されていない場合、離職やモチベーションの低下を引き起こすことにつながる恐れがあります。

そのため、スピンオフを実施する際には、人材の流出を防ぎ、新旧両社でのモチベーションを維持するべく、従業員の意向の確認や、キャリアプランに配慮した支援が必要です。

スピンオフによって設立された新企業は、元の企業と資本関係が維持されるため、重要な意思決定に親会社の影響を受ける可能性があります。この継続する資本関係により、新会社は独自性を発揮することが難しい場面に直面することもあるでしょう。

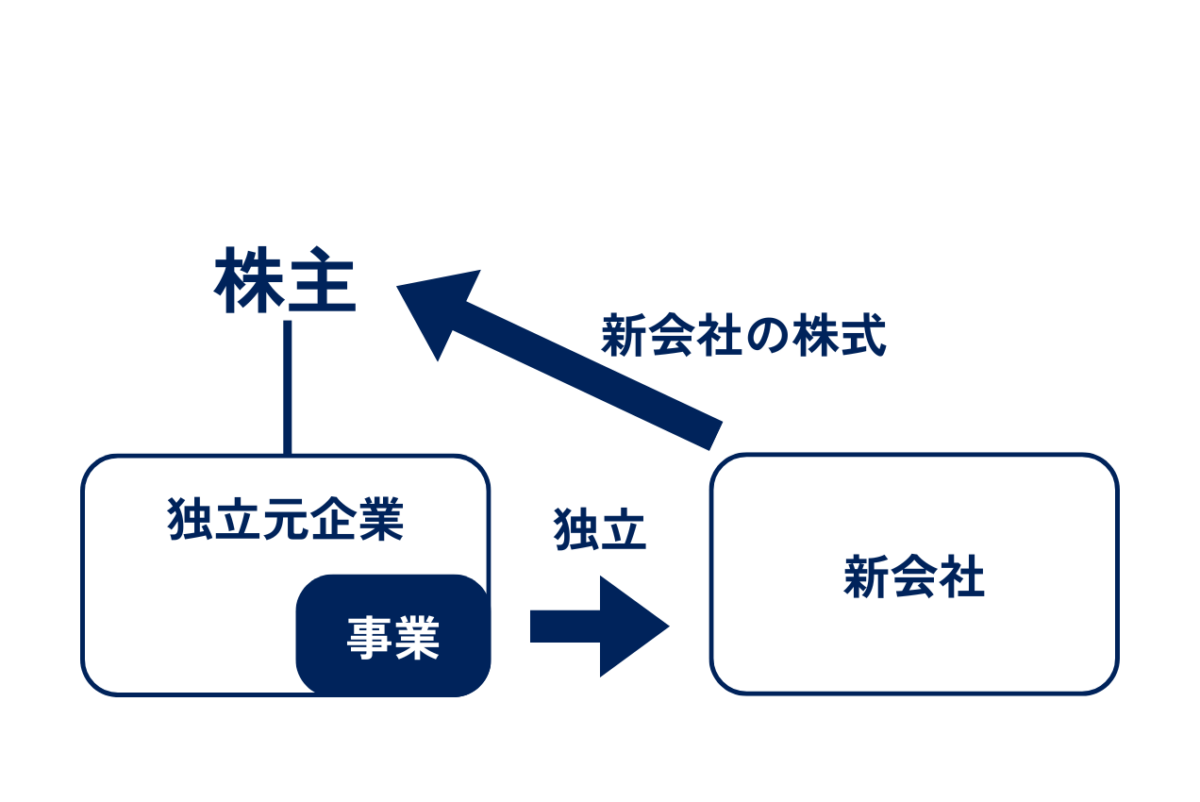

スピンオフの方法は分割型分割と株式分配の2つがあります。

分割型分割によるスピンオフは、企業が自社の一部事業を独立させ新会社を設立する手法です。この方法では、新設された企業の株式が独立元の会社の株主に配分されます。

配分される新会社の株式は税務上配当として扱われ、通常は課税の対象になりますが、後述する「適格組織再編」の要件を満たす分割型分割であれば課税を免れます。

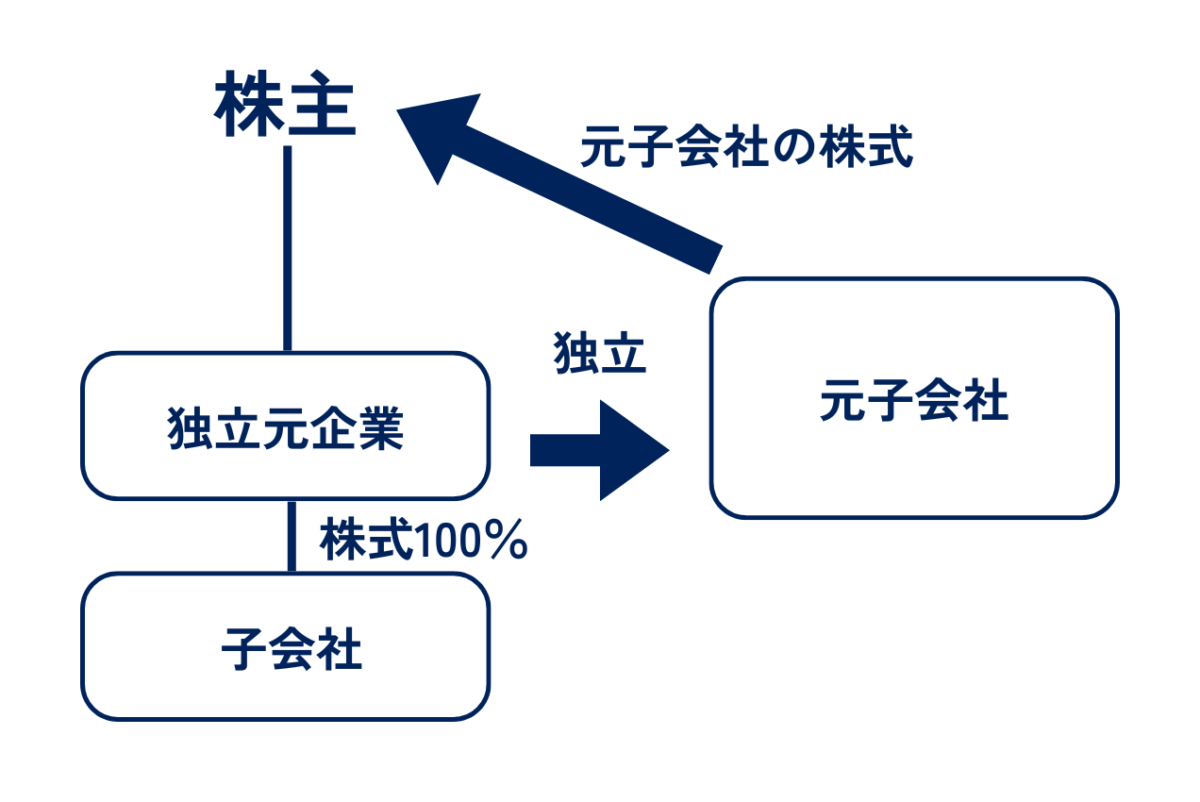

株式分配とは、企業が完全子会社を独立させる際に採用される方法で、独立した子会社の発行済み株式が独立元の企業の株主に完全に分配されます。分配される株式は現物分配の形式を取り、これにより株主は追加の現金支出なしに新会社の株式を受け取ることができます。

株式分配の場合も、適格組織再編の要件を満たせば税制上の優遇措置を受けられます。

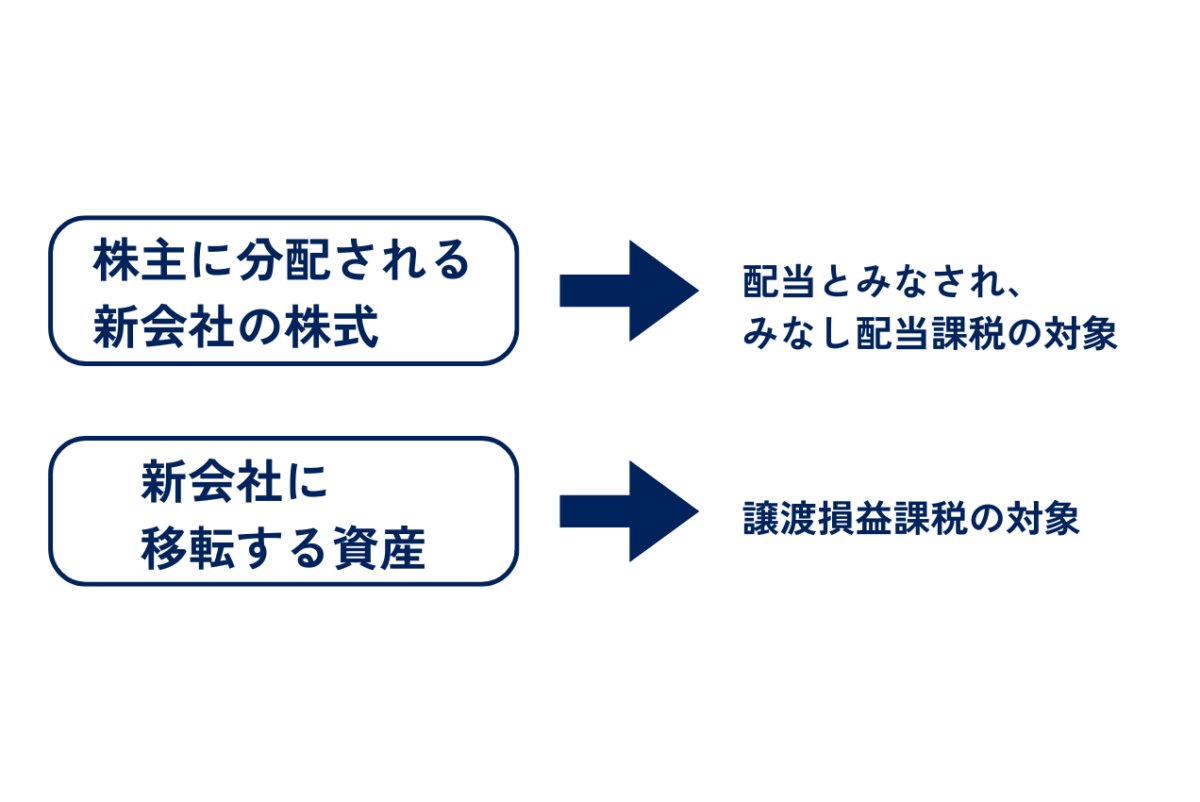

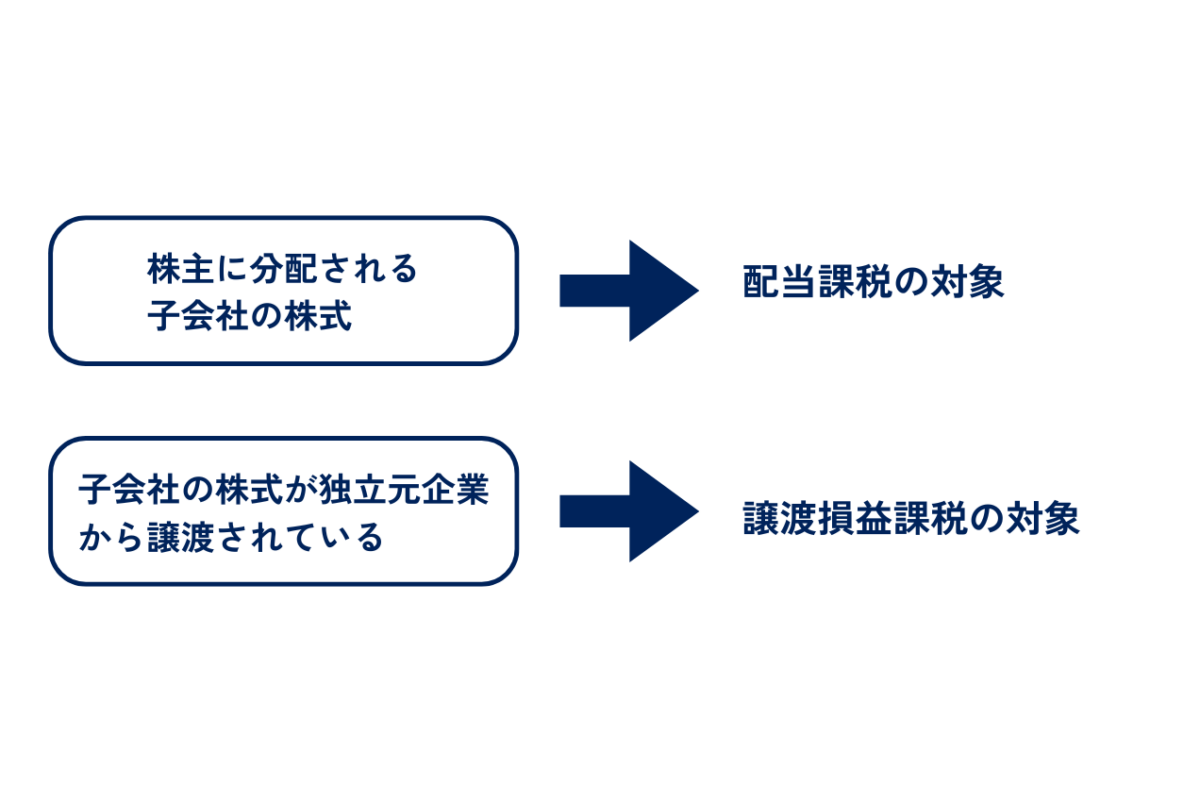

スピンオフによって設立される新会社の株式は元の企業の株主に分配され、株主に対する課税の対象になります。また、分割型分割の場合に新会社に移転される資産や、株式分配の場合の新会社株式も課税の対象になります。スピンオフにおける税制について、詳しく解説します。

分割型分割のスピンオフの場合は、元の企業の株主に対して分配される、新会社の株式が配当とみなされ、みなし配当課税の対象になります。また、独立元の企業から新会社に移転する資産が譲渡損益課税の対象となります。

株式分配の場合は、独立元企業の株主に対して、現物配当される独立した子会社の株式に配当課税がかかります。また、子会社の株式が独立元企業から移転(譲渡)されるため、譲渡損益課税の対象にもなります。

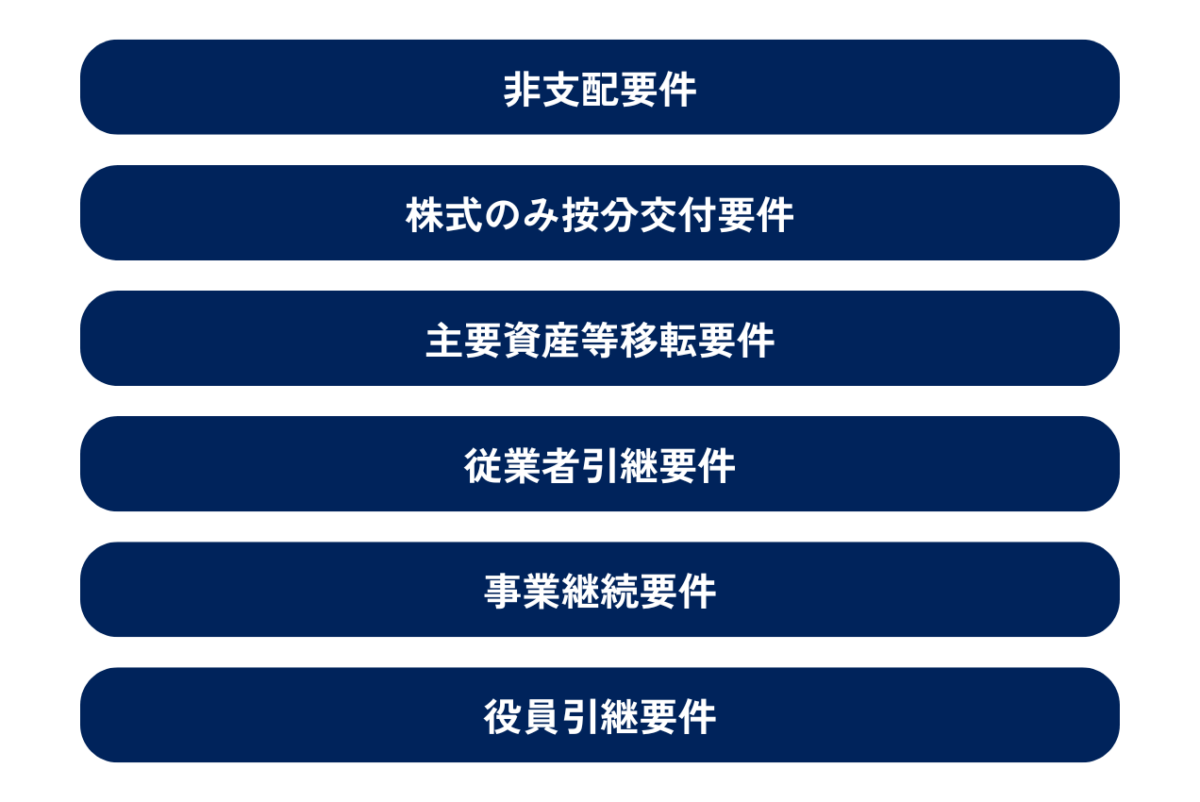

スピンオフをより促進するために、2017年からスピンオフ税制が適用されるようになりました。スピンオフ税制によって、実施するスピンオフが定められた要件を満たす「適格組織再編」に該当すれば、みなし配当課税が免除され、譲渡損益課税が繰延べられるようになりました。

適格組織再編の要件は以下の通りです。

分割型分割の要件

①非支配要件:スピンオフの前に元の企業が他者によって支配されておらず、新会社も他者から支配される見込みがない

②株式のみ按分交付要件:新会社の株式全てが元の企業の株主に分配され、持株数に応じて新会社の株式のみが交付される

③主要資産等移転要件:分割する事業の主要な資産・負債が新会社に移転する

④従業者引継要件:分割する事業に従事する従業員の80%以上が継続して新会社の業務に従事すると見込まれる

⑤事業継続要件:分割する事業が、新会社でも継続が見込まれる

⑥役員引継要件:元の企業の役員または分割する事業に従事している重要な使⽤⼈のいずれかが新会社の特定役員になると見込まれる

株式分配の要件

①非支配要件:スピンオフの前に元の企業が他者によって支配されておらず、子会社も他者から支配される見込みがない

②株式のみ按分交付要件:独立する子会社の株式全てが元の企業の株主に分配され、持株数に応じて子会社の株式のみが交付される

③従業者引継要件:子会社の従業員の80%以上が継続して業務に従事すると見込まれる

④事業継続要件:子会社の主要な事業が、株式分配後も継続が見込まれる

⑤役員引継要件:子会社の役員が株式分配に伴って退任しない

スピンオフの具体的な成功事例を3つ紹介します。

コシダカホールディングスは、カラオケ事業を中心に展開していましたが、フィットネス事業も手がけていました。この2つの事業領域のシナジーが低いことから、効率的な経営資源の配分と経営の効率化を目指し、フィットネス部門を「カーブスホールディングス」としてスピンオフしました。

このスピンオフは、日本で初めて2017年の税制改正を活用し、実施された例としても注目されています。スピンオフにより、コシダカホールディングスはカラオケ事業に注力し、首都圏や東南アジアでの出店を加速させる一方で、カーブスホールディングスは独立して東証プライムに上場。両社は市場における競争力を高め、企業価値の向上を目指しています。カーブスホールディングスの上場は、日本の企業におけるスピンオフIPOとしても初の事例であり、独立後の成長と投資家からの評価を受けています。

東芝は2021年に、自社を3つの独立した事業体に分割する大規模なスピンオフを実施しました。この分割によって生まれたのは「東芝」、そして新たな企業である「インフラサービスCo.」と「デバイスCo.」です。

スピンオフの背後には、企業価値を最大化しようとする株主の存在があります。特に海外ファンドからの圧力が大きく、これに応える形で東芝は経営資源の効率化と事業の集中を図るためにスピンオフを選択しました。このような大胆な事業再編は日本国内では「大革命」と称されるほどの衝撃を与え、グローバルな視点では大規模なスピンオフが珍しくない状況とは異なる反応が見られました。

百五銀行の投資専門子会社として、企業の事業承継を支援することを目的としている百五みらい投資株式会社は、ハスクバーナ・ゼノア株式会社が2021年6月1日にスピンオフで設立したゼノア環境装置株式会社の株式を取得しました。

ゼノア環境装置株式会社のスピンオフ元となったポンプ事業は国内でトップシェアを誇るブランド力を持っています。百五みらい投資株式会社は、百五銀行グループの社会インフラ向けファイナンスに関するノウハウやリソースが、ゼノア環境装置株式会社が化学、食品、バイオマスなどの分野での市場開拓との間でシナジー効果を発揮できると判断し、投資に至りました。

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、スピンオフの意味、メリット・デメリット、税制や事例などについて解説しました。

スピンオフをすることで事業が整理され、より効率的な経営が可能になります。特に多くの事業を運営している大企業は、どの事業領域を伸ばしていくかが重要な課題になります。スピンオフを活用することで全体のリソース配分を取捨選択し、経営の効率化を図ることが可能です。

また、M&Aやバイアウトはスピンオフの手段にもなります。スピンオフを考える際は、これらの手段も選択肢の一つとして考えてみてはいかかでしょうか。この記事が事業整理やM&Aの参考になれば幸いです。

最後までお読みいただきありがとうございました。

この記事の監修者M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR