投資と一言で言っても、その方法や戦略は様々です。様々な投資の中でも、キャピタルゲインを狙う戦略は王道とも言える基本的なスタイルです。キャピタルゲインについて学ぶことは、投資の基本を学ぶことにもなります。

M&Aの目的の一つである売却益の獲得も、キャピタルゲインの一種です。キャピタルゲインは株式投資などの世界だけでなく、M&Aの世界でも重要な意味を持っています。

今回の記事は、キャピタルゲインの意味やメリット・デメリット、計算方法やインカムゲインとの違いについて解説します。

その他のM&Aの目的に関しては以下の記事で詳しく解説しているので、こちらも合わせてご覧ください。

→M&Aの目的とは?手法・流れ・成功のポイントまで詳しく解説!

目次

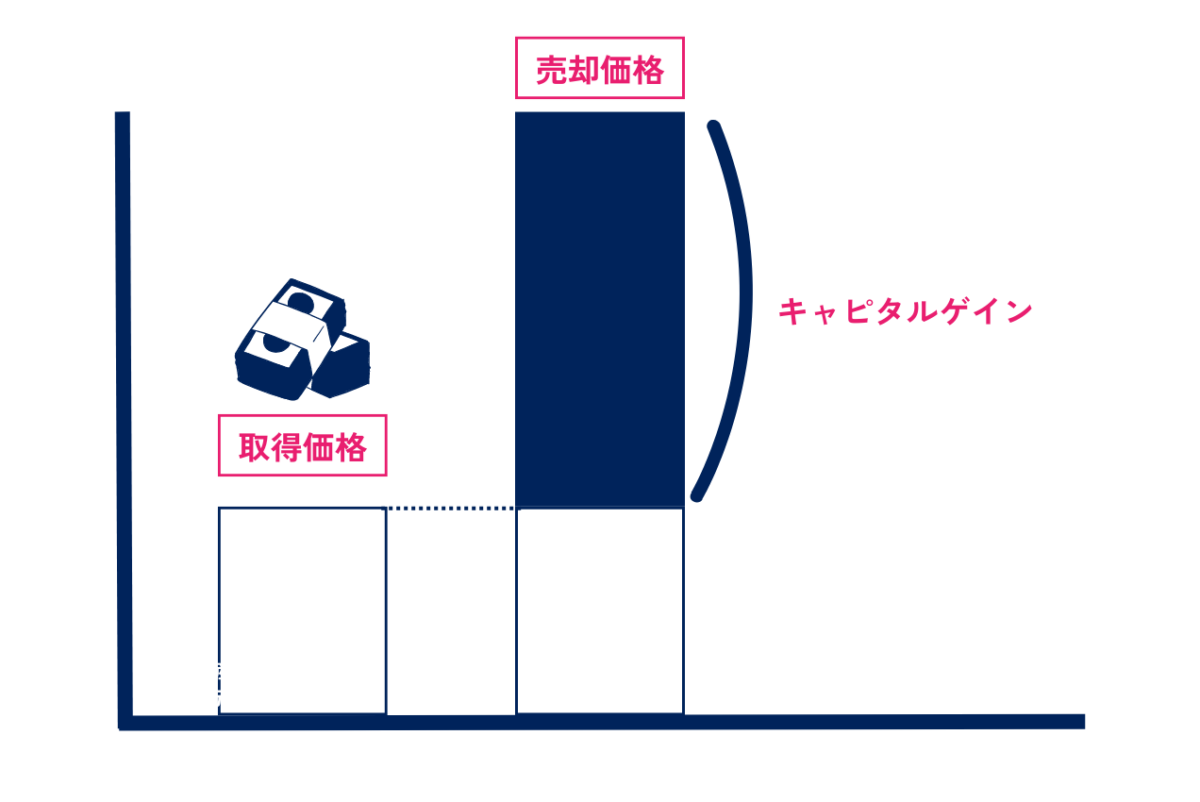

キャピタルゲインとは、株式、債券、不動産などの金融資産を売却した際に得られる売却差益のことを指します。たとえば、10万円で購入した株が20万円で売れた場合、差額の10万円がキャピタルゲインとなります。単に「値上がり益」とも表現されます。

キャピタルゲインとは、株式、債券、不動産などの金融資産を売却した際に得られる売却差益のことを指します。たとえば、10万円で購入した株が20万円で売れた場合、差額の10万円がキャピタルゲインとなります。単に「値上がり益」とも表現されます。

しかし、購入価格より低く売却した場合、キャピタルロスと呼ばれる損失が発生します。例えば、20万円で購入した株式が15万円で売却された場合、5万円の損失が生じることになります。この損失は、売却損とも呼ばれ、投資のリスクの一部として扱われます。

キャピタルゲインを得るための基本は、安く買って高く売ることです。言葉にするだけなら簡単ですが、実際に利益を得るには企業の現在価値と将来性を正確に評価することが重要です。

当社ではM&Aによる会社・事業の売却を検討するオーナー様に向けて、

・「M&Aによる売却の基本的な流れ」

・「M&Aで事業売却をするメリット」

・「M&Aによる事業売却を成功させるために重要なポイント」

など、M&Aに関する事項を徹底的に網羅し、M&Aのプロの目線で分かりやすく解説した「成功するM&A入門書」を"無料でプレゼント"しております。(内容を一部先にお見せします!)

下記バナーから無料でダウンロードできますので、ぜひダウンロードいただいた上で、M&Aについて体系的に理解するための入門書として活用してみてください。

キャピタルゲインに似た単語で「インカムゲイン」という用語があります。キャピタルゲインは資産を売却した際に生じる利益のことですが、インカムゲインは資産を保有することによって定期的に得られる収益を指します。たとえば、株式投資においては、配当収入がインカムゲインにあたり、株の売却差益はキャピタルゲインに該当します。

キャピタルゲインのメリットは、下記の2つです。

①短期間で大きな利益を得られる可能性がある

②利益の獲得方法が単純明快

それぞれ以下で詳しく解説します。

キャピタルゲインの一番の魅力は、投資した資産が短期間で高いリターンをもたらす可能性がある点です。例えば、株式投資では、市場の動向や特定の出来事が原因で、購入後わずかな期間で株価が急騰することがあります。そのような場合には投資額に対して数倍の利益を得ることが可能になる場合もあります。

キャピタルゲインで利益を得る方法は非常に単純明快です。「安く買って高く売る」または「高く売ってから安く買い戻す」という基本的な商取引の原則に従うだけで、投資リターンを実現できます。

さらに、キャピタルゲインを追求する際には、必ずしも大規模な資金が必要なわけではありません。少額の投資からでも始めることができるため、投資の入門としても適しています。

キャピタルゲインにはデメリットもあります。具体的には、以下の2つです。

キャピタルゲインにはデメリットもあります。具体的には、以下の2つです。

①損失が大きくなるリスクがある

②売却のタイミングを見極める必要がある

③多額の税金の支払いが発生する可能性がある

以下で詳しく解説します。

キャピタルゲインを目指す投資は大きな利益をもたらす可能性がある一方で、損失を被るリスクも非常に高いです。例えば、株価の変動は予測困難であるため、購入した株の価値が思った以上に下がることもあります。特に経済危機の際には、株価は急激に下落し、投資した資金の多くを失うことになるかもしれません。

さらに、投資家の行動心理に関する研究によると、投資家は利益が出た際にはすぐに売却してしまう一方で、損失が出ている時はそれを認めたくないために売却を避け、さらなる損失を拡大させる傾向があります。心理的なリスクがあることも意識しましょう。

キャピタルゲインを追求する際には、高いリターンを目指すことができる反面、投資のタイミングや市場の読み間違いによって大きな損失を被るリスクがあることを理解し、対策を講じることが重要です。

キャピタルゲインを得るためには、購入した資産をより高い価格で売却する必要がありますが、この売却のタイミングを見極めるのは簡単ではありません。適切な売り時を逃し、資産価値が下落した際に慌てて売却してしまうといったこともあります。また、キャピタルゲインを追求する過程で、予想外の市場の動きによって大きな損失が発生する可能性もあります。

そのため、売却のタイミングを慎重に判断することが重要であり、常に市場の動向を注視し、自身のリスク許容度を考慮した投資戦略を立てることが必要です。また、万が一の市場の変動に備えて、生活に必要な資金を確保しておくことも、賢明なリスク管理の一環です。

キャピタルゲインを得た場合、その利益には必ず課税されます。株式やFX取引などの投資によって資産を売却して得た利益に対しては、一律20.315%の税率が適用されるため、予期せぬ高額の税金を支払うことになる可能性があります。

また、キャピタルゲインを得た利益に対する税金は給与所得とは異なり、所得の増加に応じて税率が変動しません。投資活動を行う際にはこの点に注意が必要です。

そのため、投資計画を立てる際には、税金の負担を考慮に入れて、予想外の支出がないよう慎重に計画することが大切です。

キャピタルゲインの獲得を目指す資産運用は、頻繁に市場動向を確認し、タイミング良く資産を売買する必要があるため、価格の変動をこまめにチェックできる時間に余裕がある人におすすめです。

さらに、短期間で資産を増やすことを目指す人や、またはリスクを受け入れてでも高いリターンを求める人にもキャピタルゲインはおすすめです。適切に市場を読むことができれば、比較的少ない元手からでも大きな利益を得るチャンスがあります。

キャピタルゲインは金融資産を安く買って高く売った際の差額のことですが、単純に購入費から売却費を引いただけのものでありません。キャピタルゲインを計算する式には他の要素も入るので、詳しく解説します。

前述の通り、キャピタルゲインは購入費から売却費を引いただけでは求められません。正確なキャピタルゲインの計算式は以下の通りです。

キャピタルゲイン=売却費-(購入費+経費+税金)

キャピタルゲインを得るためにかかる費用には株式等の購入費だけでなく、手数料などの経費も含まれます。また、キャピタルゲインには税金がかかるので、税金も費用に入れて計算します。

個人が得るキャピタルゲインに対しては、以下の税金がかかります。

①所得税:15%

②住民税:5%

③復興特別所得税:0.315%

個人が得たキャピタルゲインに関しては、給与所得等とは別に分離して計算・課税されます。

M&Aによるキャピタルゲインにかかる税金には注意が必要です。個人がキャピタルゲインを得た場合の税金は上記の計算式を使いますが、法人がキャピタルゲインを得た場合はかかる税金が異なります。所得税・住民税・復興特別所得税に代わって、法人税・地方法人税・法人住民税・法人事業税が課税されます。

M&Aの場合にはキャピタルゲイン額に伴って税額も高くなりがちです。個人や自社だけで申告を済ませようとせずに、きちんと税理士や弁護士などの専門家に相談することが大切です。

キャピタルゲインは大きなリターンを得られる時が多いため、その分税額も高くなりがちです。そのため、節税方法をきちんと押さえて、少しでも無駄な税金を減らしましょう。

キャピタルゲインの節税方法の一つに、損益通算があります。損益通算とは、一年間の中で、キャピタルロスが発生してしまった場合に、その損失を他のキャピタルゲインと相殺することを言います。もしキャピタルゲインの他にキャピタルロスが発生した場合は必ず損益通算を行い、少しでも税金を減らしましょう。

また、損益通算は一年間という枠の中で行うため、含み損を抱えている場合にキャピタルゲインが発生した年の内に損切りして課税される利益額を減らすというのも一つの手です。

損益通算を行い、上場株式等で発生した一年間の損益がマイナスで終わってしまった場合は、確定申告をすることで、損失の繰越控除を行うことが可能です。損失の繰越控除とは、その損失を翌年以降に繰り越して、翌年以降に発生したキャピタルゲインから差し引いて控除できる制度のことをいいます。この控除は最大で3年間繰り越すことが可能です。もし年単位で損失を出してしまった場合は、必ず確定申告を行って損失の繰越控除を行いましょう

会社売却や事業承継など、M&Aに関するお悩みは、ぜひM&A Leadへご相談ください。

M&A Leadが選ばれる3つの特徴をご紹介します。

M&A Leadが選ばれる3つの特徴

①譲渡が実現するまでは完全無料の「完全成功報酬制」

②圧倒的な買い手様ネットワーク

③経験豊富なアドバイザーによる本質的なご支援

M&A Leadは、譲渡が成立するまで完全無料の「完全成功報酬制」のM&A仲介会社です。

また、知識・支援実績豊富なアドバイザーが多数在籍しており、ご相談からクロージングまで、売主様に徹底的に寄り添いサポートいたします。

さらに、当社のアドバイザーだけでなく、当社が運営するM&Aアドバイザー紹介プラットフォームにご登録いただいているM&Aアドバイザー様のネットワークも活用可能なので、どのような業界・業種の案件にもご対応可能です。

ご相談は完全無料となりますので、M&Aに関するどのようなお悩みもお気軽にご相談ください。

今回の記事では、キャピタルゲインの意味やメリット・デメリット、計算方法やインカムゲインとの違いについて解説しました。

キャピタルゲインを狙う戦略にはデメリットもありますが、短期間で大きなリターンを得ることも可能です。正しい知識を身に付け正確に企業価値を評価することがキャピタルゲインを得るための着実な道筋となります。この記事が投資戦略を練る上での参考になれば幸いです。

最後までお読みいただきありがとうございました。

M&A・事業承継のご相談はお任せください。 経験豊富なM&Aアドバイザーが、無料でお話をお伺いし、M&Aに捉われず、ご相談いただきました会社・事業オーナー様に最適なご提案させていただきます。 まずはお気軽にお問い合わせください。

POPULAR